Nagyfrekvenciás kereskedés – mi ez, hogyan működik a HFT, a nagyfrekvenciás kereskedés fő stratégiái. Ha korábban tanulmányozta az

algoritmikus kereskedés jellemzőit , akkor valószínűleg hallott már olyanról, mint a HFT kereskedés. A Statics azt állítja, hogy az amerikai piacon az összes kereskedés fele HFT-n keresztül zajlik. Tehát mi az a nagyfrekvenciás kereskedés? Fontolja meg ebben a cikkben.

- HFT kereskedés – mi ez, általános információk

- Hogyan működik a HFT rendszer

- Milyen stratégiákat és algoritmusokat használnak a HFT kereskedésben

- Marketmaking

- Választottbíráskodás

- Gyújtó impulzus

- Milyen szoftverre van szükség

- A HFT kereskedés előnyei és hátrányai

- Milyen esetekben és ki veheti igénybe a HF kereskedést

- Kérdések és válaszok

HFT kereskedés – mi ez, általános információk

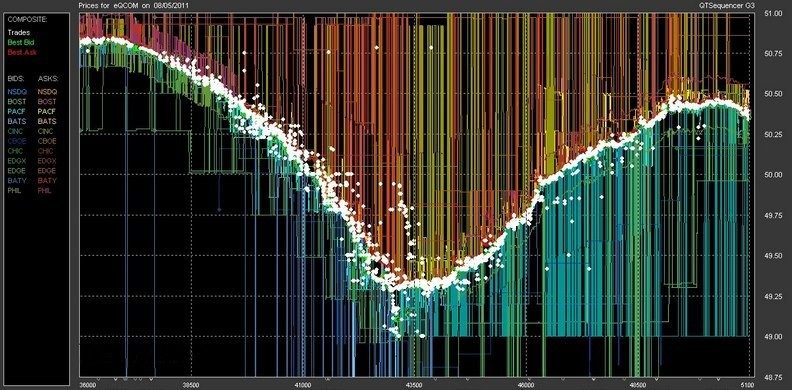

A High Frequency Trading egy olyan algoritmikus kereskedés, amelyet rövid tartási időszakok, nagy sebesség és tőkeforgalom jellemez. A kereskedéshez nagy teljesítményű számítógépeket használnak, amelyek másodpercenként hatalmas számú tranzakciót hajtanak végre. Általában ezek kis mennyiségek, amelyek lehetővé teszik a piac tesztelését. A HFT kereskedés közvetlenül kapcsolódik a sebességhez. A módszer lehetővé teszi az árak minimális változásainak, valamint több tőzsdén az árak közötti eltérések nyomon követését is. A részvény-, deviza- és egyéb piacokon nagyfrekvenciás kereskedést alkalmaznak. De mostanában a kriptokereskedelemben is alkalmazzák, mivel egyetlen másodperc alatt több tranzakciót is lebonyolíthat, ami korlátlan befektetési lehetőséget biztosít. Vannak speciális szolgáltatások, amelyek HFT kereskedési platformjaikat biztosítják a befektetők számára.

Hogyan működik a HFT rendszer

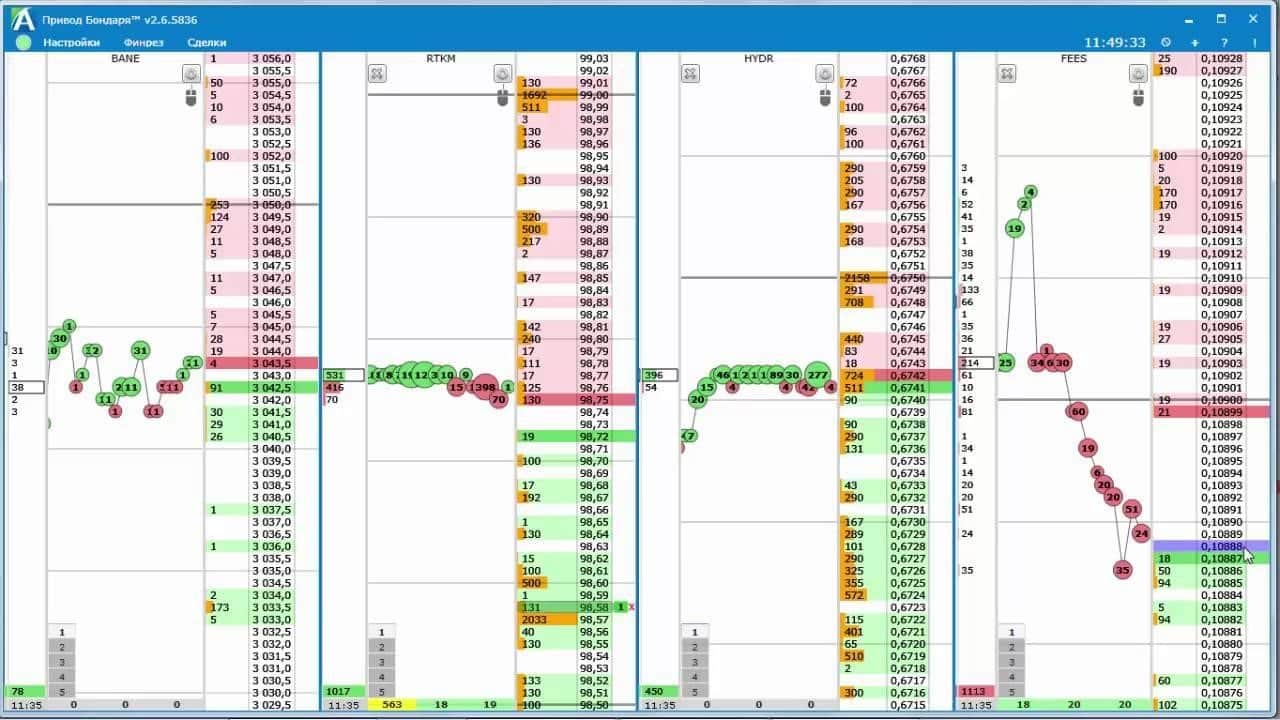

A kiváló minőségű HFT kereskedés kulcsa a teljes automatizálás. Ez azonban nem jelenti azt, hogy ez a módszer mindenki számára megfelelő. A kereskedési folyamatban használt számítógépek összetett algoritmusok befogadására vannak programozva. Folyamatosan elemzik az árcsúcsokat ezredmásodpercig. Az algoritmusokat szakemberek alkotják meg, hogy a számítógépek időben észlelni tudják a növekedési vagy csökkenési tényezőket és trendeket. Általában az ilyen impulzusok láthatatlanok más kereskedők számára, még azok is, akik nagy tapasztalattal rendelkeznek. Az elemzés alapján a programok automatikusan, nagy sebességgel nyitnak több pozíciót. A kereskedő fő célja, hogy az algoritmus által észlelt trendből elsőként profitáljon.

Fontos! Nem nagy árugrásokról beszélünk, hanem rövid távú ingadozásokról, amelyek a nagy szereplők piacra lépésekor jelentkeznek.

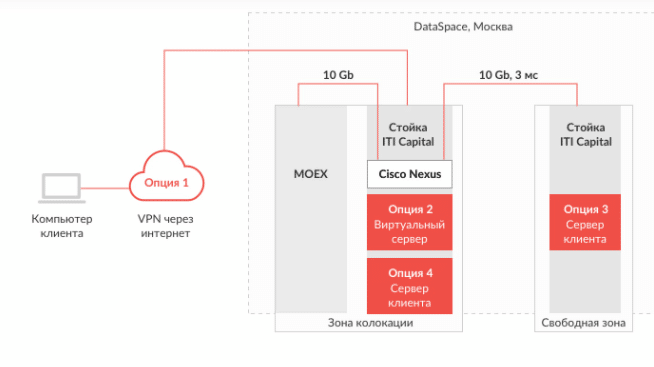

A tőzsdei magas frekvenciájú kereskedés nem csak a szokásos tőzsdén, hanem a kriptovaluta piacon is használható. Azonban nem mindenki tudja megfelelően használni az algoritmusokat. Az NFT használatának lehetőségei itt ugyanazok, mint a hagyományos piacon. De nem árt emlékezni arra, hogy a kriptovaluták árai volatilisabbak, így nagyobb a kockázat a kriptopiacon. De ennek megfelelően több esély van a keresetre is. Jegyzet! A kollokáció az egyik NFT-módszer, amely lehetővé teszi, hogy kriptovalutával keressen. Olyan esetekben használják, amikor a kereskedési szerver az adatfeldolgozó központ közvetlen közelében található. Jó, ha a szerver ugyanazon a helyen található, mint a központ – ez lehetővé teszi az adatok átvitelét szinte azonnal. Előfordulhat, hogy az átlagos kereskedő számára a késedelem nem számít.De egy intézményi kereskedő számára minden ezredmásodperc számít.

Milyen stratégiákat és algoritmusokat használnak a HFT kereskedésben

Számos módszer létezik, amelyek segítségével pénzt kereshet a gyors üzletekkel. Nézzünk meg néhányat közülük.

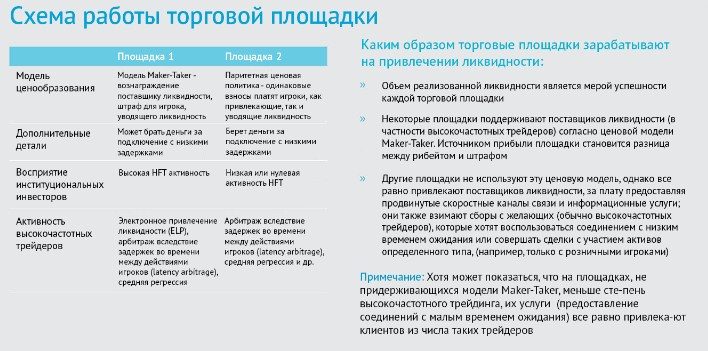

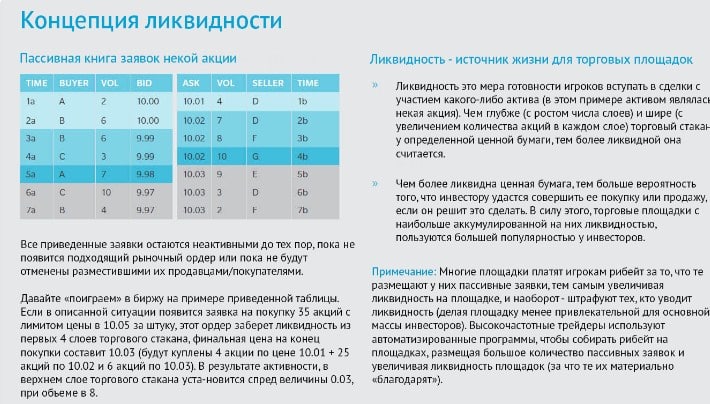

Marketmaking

A stratégia azt javasolja, hogy az árfolyam mindkét oldalán sok megbízást generáljanak – magasabbat, ha a részvényeket eladják, és alacsonyabbat, ha megvásárolják. Ennek köszönhetően megjelenik a piaci likviditás, a magánkereskedők könnyebben megtalálják a „belépési pontokat”. Ami az NFT kereskedőt illeti, ebben az esetben keresleti és kínálati feláran keres. Ha a pénzügyi eszközök népszerűek, akkor már magas likviditással rendelkeznek a piacon. De kisebb likviditás mellett nem olyan egyszerű a kereskedőnek vevőt találni.

Választottbíráskodás

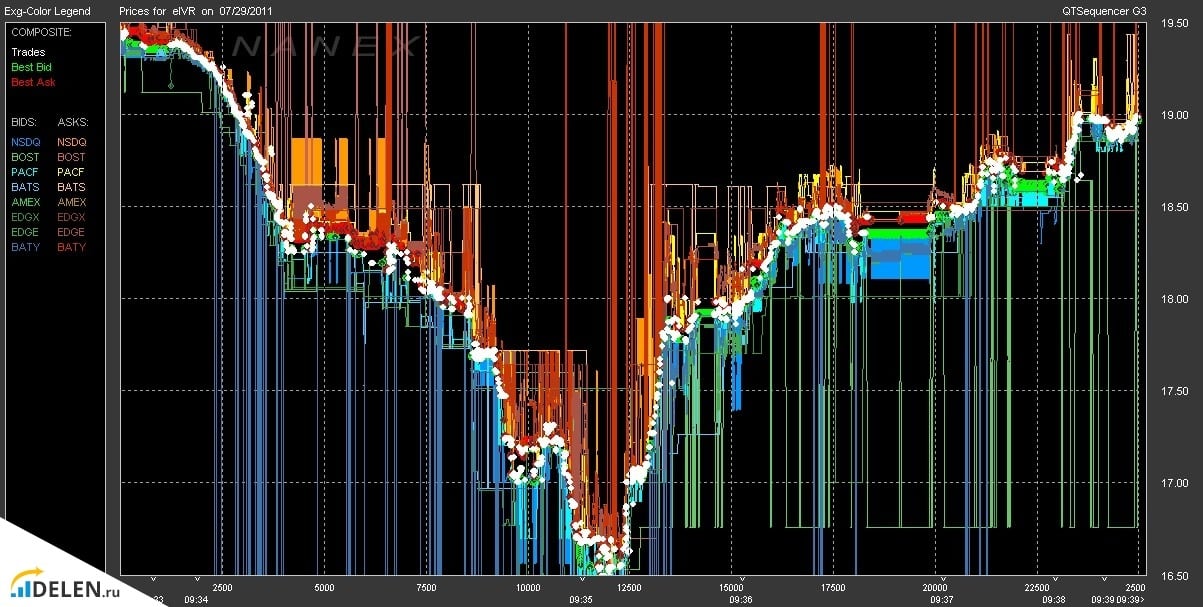

Ennek a módszernek az a célja, hogy eltéréseket találjon az árakban a különböző helyszíneken. Vagyis a kereskedő az eszközök vagy a kapcsolódó piacok közötti áregyenlőtlenségből keres. Az algoritmusok lehetővé teszik, hogy összefüggéseket találjon a különböző pénzügyi eszközök között, és pénzt keressen vele. Jó példa erre a részvény és a rajta lévő határidős ügylet. Egy másik stratégiai lehetőség a késleltetési arbitrázs. A kereskedő ebben az esetben az információhoz való korai hozzáféréssel keres. A fontos információkhoz való hozzáférés egy pillanattal korábban, mint a többi játékos, és biztosítja a kereskedő számára a fő bevételt. Az ilyen információk eléréséhez a szerver a központok adatközpontjainak közvetlen közelében található.

Gyújtó impulzus

Egyes esetekben a HFT befektetők a piaci szereplőket határidős kereskedésre provokálják, ami árcsúcsokat okoz. Jó példa erre a 2012-ben a tőzsdén megfigyelhető nagyarányú manipuláció megugrása. A különböző platformokon kereskedett eszközök összekapcsolhatók. Ez azt jelenti, hogy amikor az egyik tőzsdén az ár változik, a másik tőzsdén is változik az ár. A tájékoztatás azonban nem azonnal történik. Például több mint 1200 km vagy 5 milliszekundum van a chicagói és a New York-i tőzsde között. Ez azt jelenti, hogy a New York-i robotok öt ezredmásodpercig nem fogják tudni, mi történik Chicagóban. https://articles.opexflow.com/stock-exchange/nasdaq.htm A különböző tőzsdéken a piaci aktivitás hirtelen megugrása miatt a különböző tőzsdéken átmenetileg „kiesik a szinkron”. Ebben az esetben a határidős ügyletek ára eltérhet a részvények árától. A kereskedő ismét jó pénzt kereshet ezeken az ingadozásokon. Mi az a HFT, és milyen feladatokat oldanak meg a fejlesztők és mérnökök – nagyfrekvenciás kereskedés a modern valóságban: https://youtu.be/662q9FVqp50

Milyen szoftverre van szükség

Kétféleképpen léphet be a magas frekvenciájú kereskedésbe. És az első lehetőség egy dedikált bróker keresése. Ha ez az opció nem megfelelő, és a kereskedő saját maga szeretné elsajátítani a nagyfrekvenciás kereskedést, vásárolhat speciális felszerelést és telepíthet hatékony szoftvert. A piacon több ilyen irányú ajánlat található.

- Először válassza ki, melyik stratégiát fogja követni. A szoftverfejlesztő csak magát a programot adja el Önnek. A jelekkel, algoritmusokkal és stratégiákkal azonban egyedül kell megbirkóznia.

- Készüljön fel a magas költségekre. Valószínűleg fizetnie kell a bróker szolgáltatásaiért, a stabil internetért, a helymegosztásért.

- Közvetlen kapcsolat (DMA).

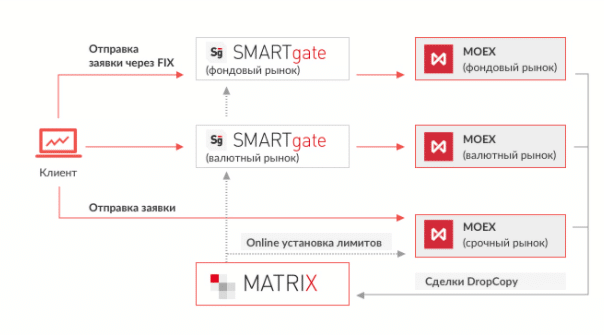

- SMARTgate.

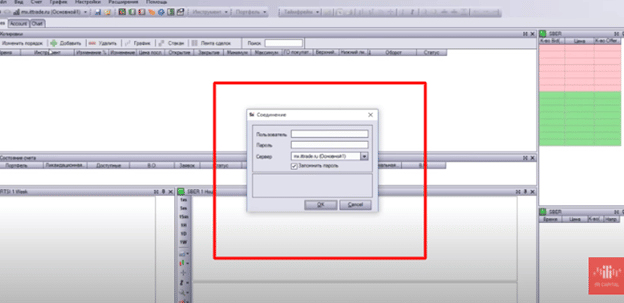

Az első módszer használatához olyan szoftverre van szükség, amely képes csatlakozni a központhoz. Megfelelő hardverteljesítménnyel kell rendelkeznie. A hardver teljesítménye látható a képernyőn.

- VPN-vel.

- Béreljen virtuális szervert az ITI Capitaltól.

- A szerver elhelyezése a szabad zónában. A kliens szerver ugyanott található a DataSpace adatközpontban, de nem a kollokáció helyén, hanem egy szomszédos épületben. Ez a lehetőség sokkal olcsóbb.

- A kliens szerverének elhelyezése a kollokációs zónában.

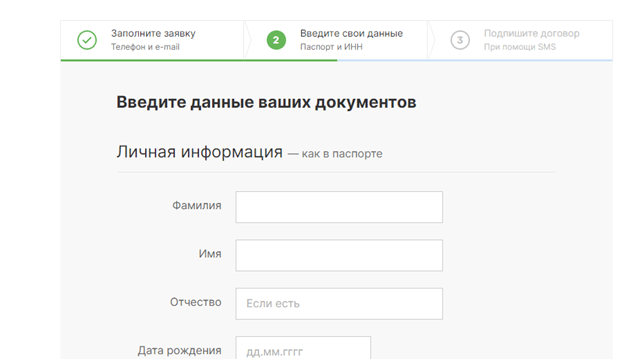

Ami a második lehetőséget illeti, a SMARTgate egy korlátozó proxyszerver, amely

a kereskedési robot és a tőzsdei átjáró közé van telepítve. Ennek a módszernek köszönhetően az ügyfél egyetlen számláról kereskedhet, egy kapcsolaton keresztül a moszkvai tőzsde összes piacán.

A HFT kereskedés előnyei és hátrányai

Annak ellenére, hogy a nagyfrekvenciás kereskedést már régóta használják a világpiacon, a hozzáállás nem egyértelmű. Ezért figyelembe vesszük ennek a módszernek az előnyeit és hátrányait is. Az előnyök közé tartozik:

- Likviditás növelése a tranzakciók lebonyolítása során.

- A kereskedési volumen növekedése.

- A bid-ask spread csökkentése.

- Az árképzés hatékonyságának növelése.

De vannak hátrányai is:

- A nagyfrekvenciás kereskedés miatt a piacok volatilitása valamivel megnő, hiszen ennek köszönhető, hogy sok HFT-kereskedő keres.

- A nagyfrekvenciás kereskedéssel dolgozó befektetők a kis játékosok rovására keresnek.

- Néha ez a fajta bevétel tiltott kereskedéssel jár – például rétegzéssel vagy hamisítással.

A tiltott kereskedés magában foglalja az automatizált piaci manipulációt, amely lehetővé teszi, hogy megelőzze a többi játékost. A hamisítók sok megbízást adnak le az ajánlati könyv egyik oldalán, így úgy tűnik, hogy sok befektető szeretne a piacon eszközöket vásárolni vagy eladni. A réteges manipulátorok először nagyszámú megbízást hoznak létre, majd törlik azokat – ez ahhoz a tényhez vezet, hogy az eszköz ára meredeken emelkedik vagy csökken. Nagyfrekvenciás kereskedés (az angol “HFT, High-frequency trading” szóból) – mi ez, alkalmazott algoritmusok és stratégiák: https://youtu.be/Rc3GsNv1ffU

Milyen esetekben és ki veheti igénybe a HF kereskedést

Bárki használhatja ezt a keresettípust, hiszen olyan algoritmusok jelentek meg, amelyeket bárki megvásárolhat. De a kezdőknek különösen óvatosnak kell lenniük. Ez a módszer különösen alkalmas azon intézményi befektetők számára, akik értik a piacot és képesek megbirkózni a váratlan áremelkedésekkel. Mielőtt rátérne a nagyfrekvenciás kereskedésre, jobb, ha kipróbálja magát a szokásos kereskedésben, és tapasztalatot szerez, hogy elkezdje megérteni a piacot. Lehet, hogy jobb, ha először a

napon belüli kereskedéssel kezdi , és csak ezután tér át a HFT-re.

Kérdések és válaszok

Hogyan lehetsz HFT kereskedő? Szerződést köthet egy brókerrel, vagy vásárolhat saját szoftvert.

Hogyan működik a Marketmaking stratégia? A befektető az ár mindkét oldalán megbízást generál. A különbség ezekben az árakban, és van bevétel.

Mi az a kollokáció? Ez az egyik HFT módszer, amikor a szerver a központ adatközpontja közelében van elhelyezve. Ez lehetővé teszi az adatátvitelre általában fordított idő minimalizálását. Ezt a módszert számos nagyfrekvenciás kereskedési stratégiában alkalmazzák.