Mi a swing kereskedés és alapelvei, kereskedési stratégiák, swing kereskedés a kereskedésben. A kereskedés célja minden technika esetében ugyanaz – olcsón vásárolni és drágán eladni. A különbségek csak a piacelemzés megközelítésében, a belépési és kilépési pontokban vannak. A napon belüli kereskedés során olyan helyzetek adódhatnak, amikor egy kereskedő egy kialakuló trend legelején lép be. A napon belüli kereskedési feltételek szerint a kereskedéseket egyik napról a másikra le kell zárni, még akkor is, ha a kereskedő a mozgás folytatódására számít. A swing kereskedésben a pozíciók mindaddig megmaradnak, amíg a trend folytatódik. Minden kereskedő rendelkezhet saját mutatókkal és szabályokkal a piacra lépéshez és kilépéshez. És mindez továbbra is swing kereskedés lesz. Ez a kifejezés nem konkrét stratégiát jelent, hanem piacszemléletet.

Daytraderolyan apró impulzusokat fog ki, amelyek nem is látszanak a napi grafikonon. A befektető nagy mozgástereket ül ki vele szemben. Swing trader – középen áll, közepes hosszúságú impulzusokat fog el, 3-5 napig van pozícióban. A kereskedés technikai elemzés segítségével történik, a fundamentális elemzést gyakorlatilag nem alkalmazzák.

- A swing kereskedés alapelvei

- Swing kereskedési stratégiák

- Belépés a piacra és az üzletek lezárása

- Kockázat kezelés

- Valódi működő swing kereskedési stratégiák

- mozgóátlagok

- Kereskedés mutatók nélkül

- Swing kereskedési ajánlások – tippek a szakemberektől

- A swing kereskedés előnyei és hátrányai

- A swing kereskedő kockázatai, problémái

- Kinek a swing kereskedés?

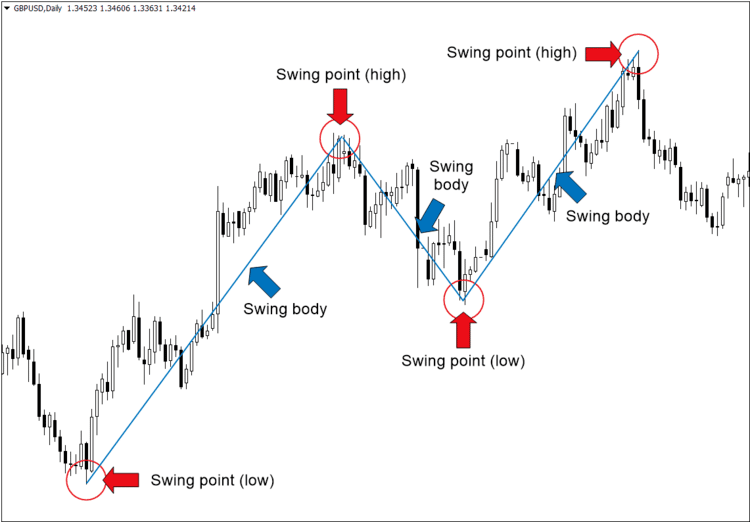

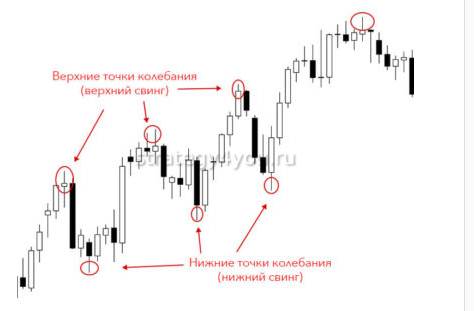

A swing kereskedés alapelvei

Ez a kereskedési stratégia széles körben elterjedt. Nem igényel annyi időt a terminálon tölteni, mint a napi kereskedést. A megfelelő megközelítéssel kevésbé kockázatos és több bevételt hoz, mint a befektetés. A piacnak vannak olyan részei, amikor az árfolyam oldalra mozog a napi grafikonon. A befektető nem kap bevételt a jegyzések növekedéséből – az árfolyam a belépési pont közelében ingadozik. Egy swing kereskedő ez idő alatt többször is nyereséges long vagy short ügyleteket köthet. A hintakereskedő munkaideje 4 óra vagy napi. A pontos bevitel érdekében órára vagy m15-re kapcsol. A helyes pozícióba lépést egy kis lehívás jellemzi – a swing kereskedő legfeljebb 2%-os stop losst állít be az eszköz mozgásából, és a piac mögött egy nyereséges zónába helyezi át. A kereskedést addig tartják, amíg el nem érik a célt vagy a trend meg nem törik.

Swing kereskedési stratégiák

A swing kereskedés fő célja egy hullám, egy „swing” megragadása. Ehhez a kereskedőnek rendelkeznie kell egy kereskedési stratégiával – egy ellenőrző listával a pozíció belépéséhez, megtartásához és kilépéséhez. A kereskedő arzenálja a következőket tartalmazhatja:

- hullámelemzés – az alapítók úgy vélik, hogy a piac ciklikus, és a hullámok helyettesítik egymást;

- támogatási és ellenállási szintek – a kereskedő úgy dönt, hogy belép egy pozícióba, tart és zár, aszerint, hogy a piac hogyan reagál a szintekre;

- grafikai minták – a kereskedő figyel a fordított mintákra (fej, vállak, dupla vagy tripla felsők) és a trend folytatódó mintáira ( háromszög , zászló );

- kötetek – különösen fontos szintek közelében;

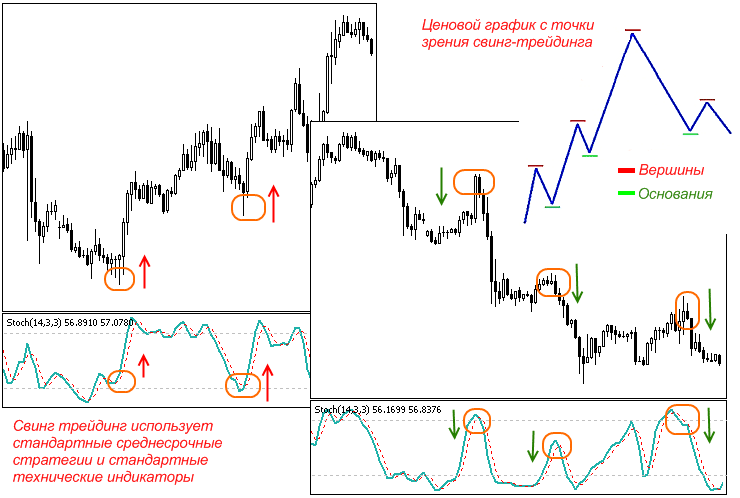

- mutatók – mozgóátlagok, Bollinger-sávok, oszcillátorok;

- piacelemzés különböző időkeretekre vonatkozóan .

- a mennyiségek trendszerűen nőnek;

- a mennyiség elhalványulásakor a piac tehetetlenséggel mozog, ami azt jelenti, hogy hamarosan megváltozik az ármozgás iránya;

- a térfogatok csökkennek a korrekciós hullámokban;

- ha bizonytalanság van a piacon, akkor érdemes magasabb időtávra menni, ahol a trend látható lesz.

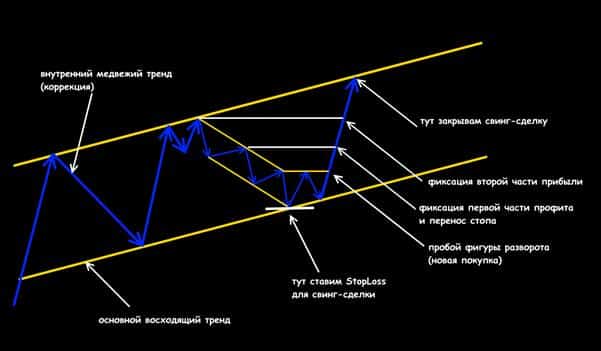

Belépés a piacra és az üzletek lezárása

A swing kereskedési stratégiák divatosak. A jel képződése – mozgóátlagok metszéspontja, megfordulási minta kialakulása, a csatorna aljáról való visszapattanás – után a kereskedő hosszú vagy shortot nyit. A kereskedőnek nem szabad pozíciókat nyitnia, ha nincs bizalom a fordulatban. További megerősítésre van szükség, indikátorok jelzésére, az ellenállás lebontására és támogatássá történő átalakulására stb. Ha a diagram egyértelműen lapos trendet mutat magasabb időtávon, akkor az ellenállásra vagy támogatásra vonatkozó nyereséget határoz meg. Más esetekben a nyereség bevétele nincs beállítva. Stop loss mozgások követik az ármozgást. Szélsőségekkel vagy mozgóátlagokkal követheti nyomon. A piacról való kilépés a trend megtörésének pillanatában történik. Az ügylet manuálisan lezárásra kerül, ha a nap végéig nem jön létre impulzusmozgás.

Kockázat kezelés

A pozíció hangereje a stop losstól függ. A kereskedő előre beállítja azt a szintet, amelynél veszteséggel lép ki a piacról. Gyenge jeleknél a depó 0,5%-át, közepesnél – 1-2%-ot, erős jeleknél a depó 5-7%-át kockáztathatja. A nyereség bevételének legalább háromszorosának kell lennie a stop értékének. Félreérthető helyzetekben, amikor a kereskedő nem biztos a mozgás folytatásában, lezárja a pozíció felét. A többit egy megálló zárja le, ami a jövedelmező zónában van. A kereskedő nem tud rövid ideig megállni, ki kell bírnia az ellene irányuló jelentős mozgásokat. Ez korlátozza a tőkeáttétel alkalmazását.

Jelentős tőke szükséges a rubelben kifejezett kézzelfogható nyereség eléréséhez. Egy kereskedő a betét 50-100%-át keresheti évente, de ez nem változtat az életén, ha a tőke csak 20-30 ezer rubel.

Valódi működő swing kereskedési stratégiák

A fő munkaidőkeret napi és heti, a bejegyzés pontosítása érdekében kisebb időkeretekre válthatunk.

mozgóátlagok

Az elemzéshez kis és hosszú periódusú mozgóátlagok halmazát használjuk -13, 41, 90, 200. Exponenciális MA-t használunk – a számításokban a friss gyertyák nagyobb súllyal bírnak, hosszú periódusokon a korai értékek gyakorlatilag nem. befolyásolja a mutató értékét. A munka séma a következő:

- értékelje a mozdulatok helyzetét. Ha keresztezik egymást, és úgy néznek ki, mint egy labda, az üzleteket nem kötik meg. Várjuk, hogy a mozgóátlagok a megfelelő sorrendben sorakozzanak – hosszú ügylet esetén rövidek a hosszúak felett;

- megvárjuk, hogy az ár a mozgóátlagok közötti zónába kerüljön;

- váltson kisebb időkeretre, és várja meg a korrekció végét, minden jel megteszi;

- megerősítést várunk. A kisebb időszak korrekciója trendnek tűnik. A megszakítás jele az ellenállás/támasz lebontása és a szint vagy trendvonal tesztje.

- a pozícióba lépés után azonnal megálljt. Legfeljebb 2%-os ármozgás. Ha a cél intuitív, megteheti a véleményét. Vagy utólagos megállót használnak;

- Felmondásra számítunk, az üzletet stop or take zárjuk.

Kereskedés mutatók nélkül

Sok kereskedő tiszta diagramon hirdeti a kereskedést. A munka séma a következő:

- napi vagy heti diagrammal kezdjük az eszköz elemzését, árcsatornákat építünk ki. Erős tendenciát kell mutatni a magasabb időtávra vonatkozóan;

- korrekciós mozdulatokat találni és Fibonacci szinteket felépíteni;

- a szintérintés és a visszapattanás pillanatában rövidebb időszakra váltunk, 1 óra vagy m30;

- Kisebb időszakra – óra, m30 vagy m15 – keresünk visszaigazolást. Ez lerövidíti a megállást;

- a profitot az ellenkező trendvonalra állítjuk be. Ha az ár megtöri a csatornát az üzlet irányába, tegye félre a csatorna szélességét, és mozgassa a profitot;

- stop loss mozog a piaccal;

- ha az árfolyam több mint 23%-ot visszagurul, vagy egy fontos szintről visszapattan, zárja be a pozíció felét.

Swing kereskedési ajánlások – tippek a szakemberektől

A kereskedőnek szem előtt kell tartania a következő szabályokat, amikor ezzel a rendszerrel dolgozik:

- A visszahúzás 3 vagy 5 vagy több gyertyánál tarthat. Nem szabad rá figyelni. Ha a tendencia 8-12 gyertyánál tovább folytatódik, nagy a valószínűsége a visszahúzódásnak;

- ne idegeskedjen, és jó ok nélkül zárja le az üzletet idő előtt;

- a történelemmel kell dolgozni, a mélység legalább 3-5 év;

- a megközelítésnek átfogónak kell lennie, ne csak egy mutatóra összpontosítson;

- a többi indikátorjeltől és a piaci kontextustól elszigetelve a mozgóátlagok nem nyújtanak hasznos információkat;

- a fontos hírek előtt vagy pénteken 17:00 után megjelenő jelzéseket ajánlott kihagyni.

Swing kereskedés, hogyan kereskedj középtávon: https://youtu.be/Bh3qWGVu8xM

A swing kereskedés előnyei és hátrányai

Mint minden másnak, a swing kereskedési stratégiának is megvannak az előnyei és hátrányai. Előnyök:

- a kereskedő bármely piacon tud pénzt keresni – nem számít, hogy a piac emelkedik, esik vagy süllyed;

- kevés idő és érzelmi stressz;

- helyes használat esetén jó hasznot hozhat – a betét 50-100% -át évente.

Hátrányok :

- a kereskedő nagy időközönként kereskedik, a tranzakciók ritkák, nem tud nagy tőkeáttételt felvenni. Ezért a tőkének nagynak kell lennie;

- megköveteli a technikai elemzés alapos ismeretét, a piac és a trendmozgás fázisának helyes meghatározását.

A swing kereskedő kockázatai, problémái

A swing kereskedés alacsony kockázatú stratégia. A kereskedés nagy időkeretekben zajlik, így a kereskedőt nem érinti az árzaj. A pozíciót több napig tartják – az üzlettel szembeni jelentős, több mint 5%-os rés kockázata nő. A történelmi adatok szerint az ilyen árrések főként a trend mentén jelentkeznek, így nagyobb a valószínűsége annak, hogy gyorsan sok pénzt keresünk, mint sokat veszíteni. Egyébként minden azon múlik, hogy a kereskedő képes-e a trendet meghatározni, nyereséges pozíciót tartani és egy jelre zárni, függetlenül a pénzügyi eredménytől. A tranzakció pluszban és mínuszban is lezárható.

Kinek a swing kereskedés?

A megfelelő kezekben lévő swing kereskedési stratégia kis idő és erőfeszítés nélkül nagy nyereséget hozhat. Ugyanakkor bizonyos tulajdonságokra van szükség a kereskedőtől:

- türelem – várnia kell néhány napot;

- minden helyzetben nyugalom megőrzése – az árfolyam visszagurulásakor a kereskedő félhet egy nagyobb veszteségtől, és idő előtt bezárhatja a pozíciót. Ebben az esetben az ár nem éri el a lemondási szintet;

- minden nap 2-3 órán keresztül elemezni kell a diagramokat, ugyanakkor nem kell üzleteket kötni;

- a kereskedési eredményeket csak hosszú – legalább 3 hónap – elteltével lehet értékelni.

A swing kereskedés olyan stratégia, amely figyelmet érdemel. A stratégia nem alkalmas azoknak, akik minden nap profitot akarnak termelni, nem tudják leülni a veszteségeket, és aggódnak a pozícióval szembeni legkisebb árfolyammozgás miatt.

juda ajoyib gap yoq. Lekin aynan qanday aksiyalar yoki criptoaktivlarni qidirish mumkin bu savdo turi uchun ? volumega yoki kompaniya aksiyalar floatiga>?