Торгуемый на бирже ETF фонд — что это простым словами о сложном.

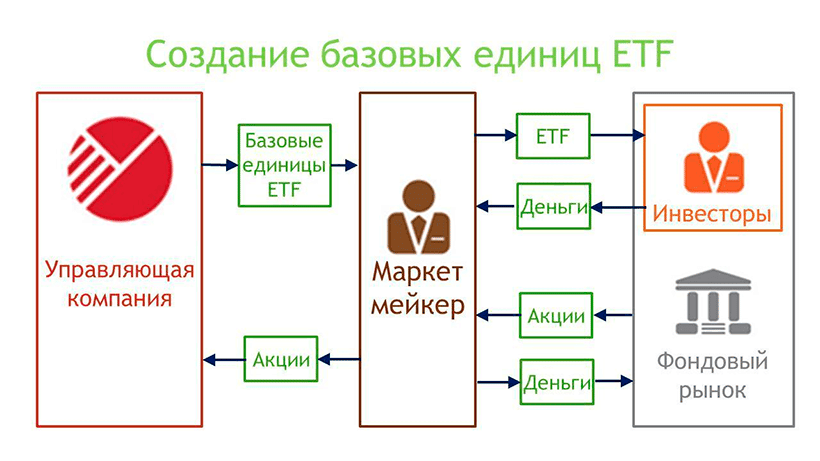

Торгуемые на бирже ETF (exchange-traded fund) фонды – это форма коллективного инвестирования.

Приобретая акцию такого фонда всего за 4000 рублей вы становитесь обладателей небольшой доли акций таких компаний как Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s и многих других.

В состав самого диверсифицированного фонда VTI входит более 3900 акций. Чтобы повторить такую диверсификацию на своем счете частному инвестору потребовалась бы слишком большой капитал. Для большинства инверторов такая диверсификация недоступна.

Различают индексные биржевые фонды, в точности копирующие состав и пропорции акций мировых индексов, сырьевые и фонды на драгоценные металлы, ETF на облигации и инструменты денежного рынка.

На рынке США существует более 100 различных биржевых фондов, в которых реализованы различные стратегии.

К примеру, стратегия «Вечного портфеля Рэя Далио» (вложения в акции, облигации и золото с периодической разбалансировкой), вложения в акции определенного сектора конкретных стран. При помощи портфеля ETF можно собрать диверсифицированный портфель по отраслям и странам инвесторам с весьма скромным депозитом.

Существуют ЕТФ пассивного управления, которые в точности повторяет динамику индекса или товара и фонды активного управления, в которых доход и просадка регулируется управляющими.

Наиболее распространены фонды пассивного управления – в них ниже комиссии и их динамика не зависит от человеческого фактора.

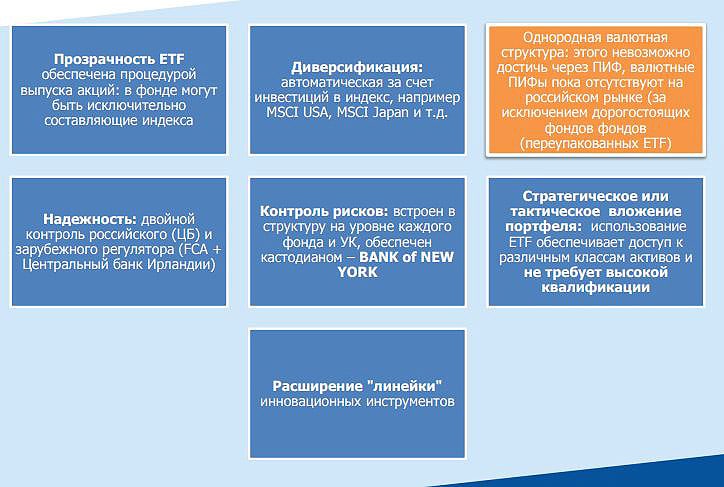

Различия ETF и ПИФ

Российский аналог ЕТФ это ПИФ (паевой инвестиционный фонд). Несмотря на схожесть, существуют некоторые отличия

- Большинство ЕТФ пассивного управления с открытой стратегией. Это дает преимущество инвестору, так как понятно в какие инструменты в каких пропорциях вкладываются деньги. Инвестор может быть уверен, что при инвестициях в ETF на золото его вложения в точности будут повторять динамику драгоценного металла.

- ПИФ это фонды активного управления. Финансовый результат зависит во многом от действий и ошибок управляющего. Реальна ситуация, когда на сильном бычьем рынке динамика ПИФ отрицательна. Но на падении рынка ПИФ может оказаться лучше рынка.

- ETF позволят собрать диверсифицированный портфель, по странам, отраслям или стратегиям.

- ETF выплачивают дивиденды, если их платят акции индекса за которым они следуют. В большинстве случаев дивиденды реинвестируются с сохранением изначальной пропорции.

- ETF торгуются на бирже, маркетмейкер поддерживает ликвидность. Нет необходимости за покупкой обращаться в управляющую компанию. Достаточно иметь брокерский счет у любого лицензированного брокера.

- Комиссии ETF в разы ниже по сравнению с ПИФ.

ETF — как инвестировать в фонды, отличие от ПИФов:

Виды ETF

Существующие ETF можно разделить на следующие группы:

- По странам – на бирже США представлены фонды, инвестирующие в практически все страны, где есть фондовый рынок. Есть отдельные ЕТФ на каждый индекс этой страны.

- По отраслям экономики – существуют ETF на конкретные отрасли экономики, где собраны акции конкретного сектора экономики рассматриваемой страны. Инвестор может не покупать полностью индекс, а вкладывать деньги только в перспективные по его мнению отрасли.

- По финансовым инструментам – можно выделить ЕТФ на акции, облигации, инструменты денежного рынка (краткосрочные облигации до 3 мес.), валютные ETF, ЕТФ на драгоценные металлы, промышленные товары, недвижимость.

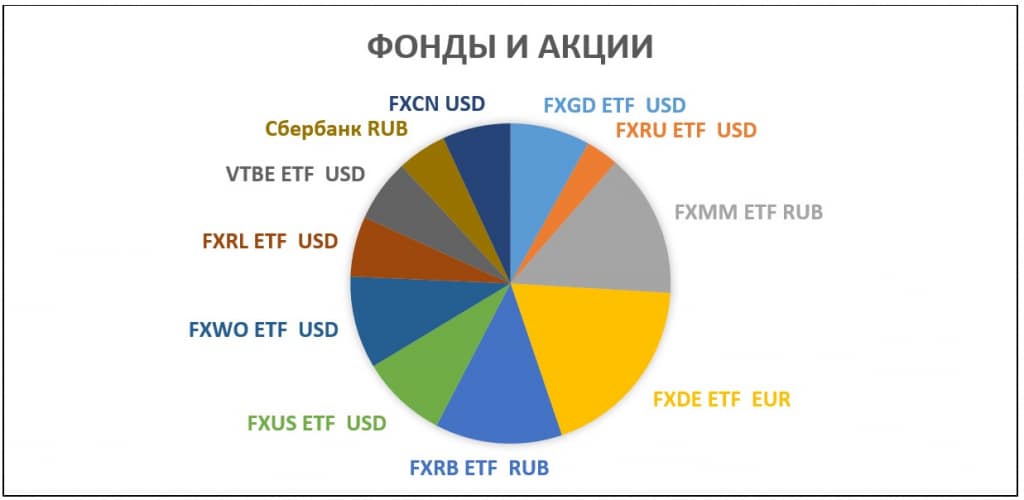

ETF на ММВБ

На американской бирже NYSE доступно более 1500 различных ЕТФ. Московская биржа предлагает для российских инвесторов куда более скромный список ETF (многие etf доступны для покупки только квалифицированным инвесторам).

На текущий момент на Московской бирже доступно 128 ETF и БИФ.

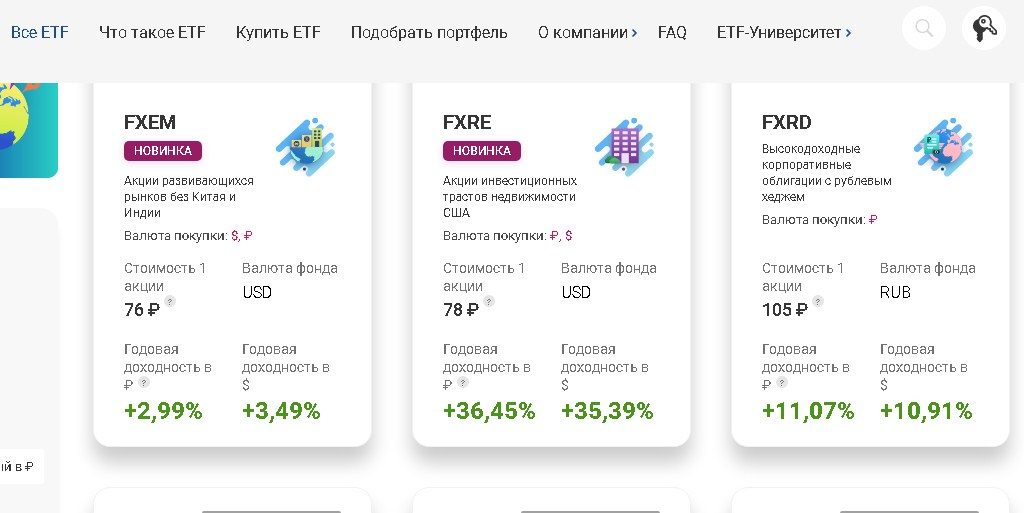

Компания Finex предлагает следующие ETF:

- FXRB — Индекс российских корпоративных облигаций, номинированный в рублях.

- FXRU — Индекс российских корпоративных облигаций, номинированный в долларах.

- FXFA – индекс высокодоходных корпоративных облигаций развитых стран.

- FXIP- гособлигации США, с защитой от инфляции с рублевым хеджем, номинированы в рублях.

- FXRD – долларовые высокодоходные облигации, бенчмарк — Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – фонд инвестирует в акции Казахстана.

- FXRL – инвестиции в российский индекс РТС.

- FXDE – инвестиции в германский рынок акций.

- FXIT – инвестиции в американский технологический сектор.

- FXUS – инвестиции в американский индекс SP500.

- FXCN – инвестиции в китайский рынок акций.

- FXWO – инвестиции в акции глобального рынка, в его портфель входят более 500 акции из 7 крупнейших стран мира.

- FXRW – инвестиции в акции США высокой капитализации.

- FXIM – инвестиции в IT сектор США.

- FXES – акции компаний США игрового сектора и киберспорта.

- FXRE – инвестиции в инвестиционные трасты недвижимости США.

- FXEM – инвестиции в акции развивающихся стран (кроме Китая и Индии).

- FXGD – инвестиции в золото.

Компания Finex в настоящее время — единственная компания предлагающая российским трейдерам инвестиции в ETF.

Существуют подобные продукты от Сбербанка, ВТБ, БКС, Финам, Альфа Капиталл, Тинькоф Инвестиции, Атон и других. Но все они относятся к БПИФ.

Многие управляющие компании предлагают сходные продукты (фонд следующий за индексом широкого рынка SP500 представлен у Сбербанка, Альфа капитала и ВТб). Динамика практически идентична, но инвесторы купившие акции Finex в небольшом выигрыше из-за меньших комиссий.

Особенностью ETF на московской бирже является то, что валюта ETF — доллары и чтобы купить такой ЕТФ, рубли со счета сначала конвертируются в доллары. Существуют etf номинированные в рублях (с валютным хеджем), приобретая их инвестор защищен от скачков курса доллара к рублю.

Инвестиции в ETF

Главное преимущество инвестиций в ETF – максимальная диверсификация портфеля для инвесторов с небольшим капиталом.

Принцип долгосрочного инвестирования – «не клади все яйца в одну корзину».

Инвестор в ETF может диверсифицировать свой портфель по классу активов (акции, облигации) – в зависимости от выбранной стратегии менять пропорции.

Внутри класса он может менять пропорции между акциями разных секторов разных стран. Иметь широко диверсифицированный портфель еврооблигаций. Минимальный лот еврооблигации начинается с 1000$, для диверсификации необходимо иметь хотя бы 15-20 разных наименований. Это уже достаточно ощутимая сумма.

При инвестиции в ETF на индекс еврооблигаций можно приобрести корзину из 25 еврооблигаций всего за 1000 рублей.

Кроме того, инвестор имеет возможность на небольшую часть портфеля приобрести высокодоходные «мусорные» облигации России и мира.

Чтобы обезопасить свой портфель инвестор может добавить инвестиции в золото.

Доходность ЕТF

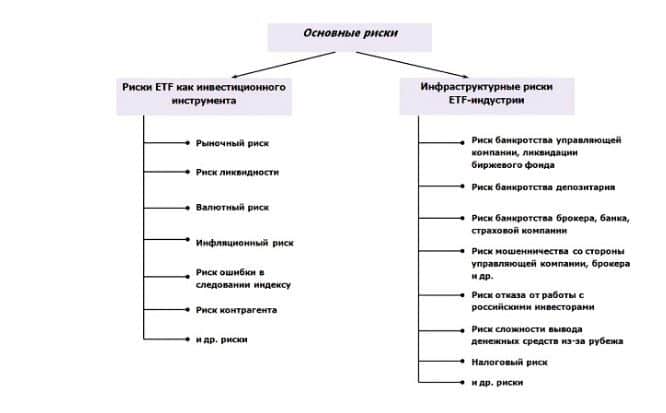

Доходность ЕТФ полностью зависит от рыночной динамики. На коротких интервалах до 1-3 лет ее достаточно тяжело спрогнозировать, т.к. необходимо учитывать очень много факторов.

На промежутке от 10 лет с высокой долей вероятности активы будут стоить дороже, чем сегодня. Но это не значит, что на периоде 10 лет вы каждый день будете видеть положительную динамику.

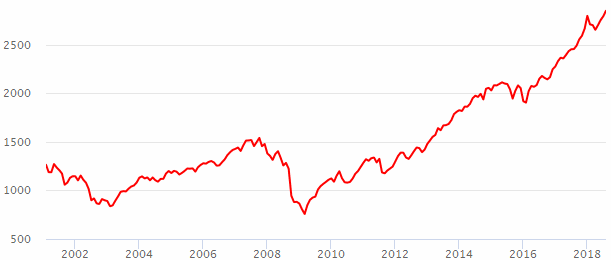

Посмотрим на динамику широкого рынка акций США SP500:

Видно, что рынок растущий и на промежутках от 10 лет инвестор находится в прибыли. Но есть такие участки, где рынок снижается в течение 2-3 лет. Неудачливый инвестор, купивший на пиках долгое время в течение нескольких лет был в убытках. Видеть картину глобально тяжело.

Средняя доходность на длительном промежутке составляет 4-5% для акций и 1-2% для облигаций с учетом инфляции.

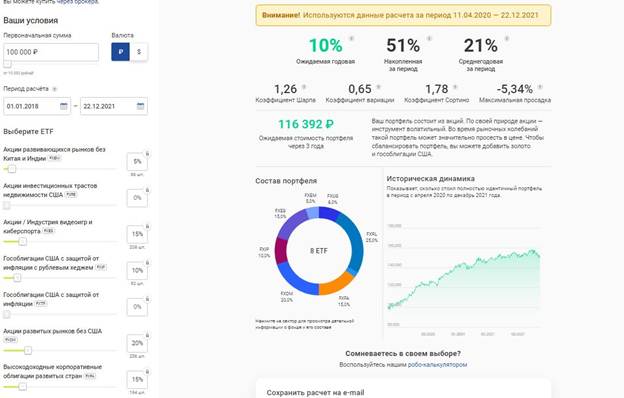

Составление портфеля етф может как ухудшить, так и улучшить краткосрочную или долгосрочную картину доходности.

Составить портфель из ETF можно, например, на официальном сайте Финекс https://finex-etf.ru/products,- историческая доходность по выбранным параметрам наглядно продемонстрирована в виде диаграммы.

Главный постулат инвестора в ЕТФ – «я не знаю куда пойдет рынок, но на большом горизонте рынки растут».

Задача инвестора не заработать, а сохранить капитал от инфляции и потрясений.

Инвестор в индексные фонды отказывается играть в гонку и получить доходность выше рынка. Он соглашается получать индексную доходность, но не соглашается на такую же волатильность. Чтобы снизить волатильность он собирает портфель етф согласно выбранной стратегии.

Комиссии

Кроме биржевой комиссии при покупке и продаже (согласно тарифу брокера, но некоторые брокеры не взимают комиссию при покупке ETF), требуется оплатить комиссию за управления. На ЕТФ с пассивным управлением от FInex взимают 0.9% в год.

Эта сумма не взимается напрямую с брокерского счета инвестора, а списывается каждый день и учитывается на котировках. Если вы приобрели ЕТФ, цена которого за год выросла на 10%, это означает что на самом деле она выросла на 10.9%.

Неприятно, что комиссия уплачивается независимо от результата инвестирования. Если индексный фонд за год потерпел убытки 10%, вы получите убыток 10.9%.

Как купить ETF

Проще всего приобрести ЕТФ фонды на Московской бирже.

Иностранные брокеры предлагают больший выбор ETF с более низкими комиссиями. Для сравнения есть иностранные ETF с комиссией 0.004% против комиссии Finex 0.9%. Через зарубежного брокера есть возможность купить ЕТФ на криптовалюту. Новый инструмент, в который уже начинают инвестировать пенсионные фонды и крупные инвесторы США.

ЦБ предупреждает об опасности инвестиции в ETF на биткоин. Если этот инструмент докажет свою стабильность (срок инвестиций минимум 10 лет) его добавят в свою линейку российские провайдеры.

Но не стоит забывать, что в РФ ETF можно приобрести на ИИС и вернуть 13% налогов.

Многие брокеры не берут комиссии за ведение счета и можно пополнять счет раз в месяц или в неделю на небольшие суммы.

Рекомендуется выходить на зарубежные рынки, начиная с суммы инвестиции 10-20 тыс $.

Принцип формирования портфеля ETF

Пассивные инвестиции в индексные фонды это практически тоже самое, что делают управляющие пенсионными деньгами. Горизонт инвестиций имеет значение – не стоит пытаться собрать ETF портфель на 1-2 года. Главный постулат инвестиций в ETF – регулярность инвестиций, независимо от рыночной ситуации.

Для выбора подходящих ETF инвестору поможет сайт Московской биржи, где можно посмотреть список всех торгуемых биржевых фондов — https://www.moex.com/msn/etf.

На сайте можно ознакомится со всеми фондами, посмотреть краткое описание и презентацию фонда.

Для поиска ЕТФ сайт не слишком удобен, необходимо иметь возможность поиска по параметром.

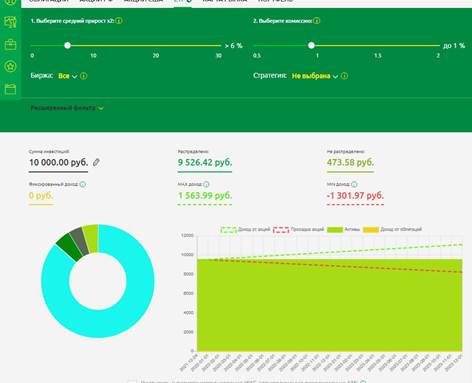

Тут поможет етф скриннер. Воспользуемся сервисом Fin-Plan RADAR.

Сервис позволяет проанализировать весь рынок ETF Московской биржи, отфильтровав фонды по параметрам.

Выбрав фонды с комиссией ниже 1% и удалив дублирующие остается не так много вариантов.

- FXMM – фонд денежного рынка США, инвестирующих в короткие облигации США сроком 1-3 месяца.

Этот фонд является аналогом депозита до востребования. Отличительной особенностью является то, что его график ровная линия направленная вверх под углом 45 градусов.

Доходность казначейских облигаций США на текущий момент находится в районе 0.3%, и кривая доходности не такая прямая как в FXMM.

Гладкость кривой доходности обеспечивается валютным хеджированием. Инвестор вкладывает в фонд рубли. Управляющие конвертируют рубли в доллары и покупают казначейские облигации с доходностью 0.3%.

Кроме того, управляющий заключает своп контракт по обмену валюты. По сути это означает что фонд берет кредит на стуки в долларах по ставке 0.25% и полученные средства размещает на рублевый депозит по ставке 4-5%.

При этом фонд получает доход 4% и курсовую разницу за счет обмена валют (может быть, как положительная, так и отрицательная).

Стоит заметить, что хоть на большом промежутке времени график идеально прямая линия, краткосрочно бывают скачки за счет моментов недостатка ликвидности (произошла крупная сделка, повлиявшая на котировки). Поэтому если срок инвестирования в ЕТФ FXMM меньше месяца выгоднее будет отказаться от таких инвестиций.

- БПИФ РФИ «ВТБ – Фонд Акций развивающихся стран» (VTBE ЕТФ). Для диверсификации добавим в портфель актив, инвестирующий в развивающие страны.

Выберем в скринере ETF все активы, которые инвестируют в смешанные активы. Остановим свое внимание на vtbe etf. Данный фонд инвестирует в активы развивающихся стран через покупку зарубежного etf ISHARES CORE MSCI EM.

Инвестиции в этот фонд обеспечат диверсификацию по странам. При этом комиссия фонда составляет всего 0.71%. При покупке через брокера ВТБ отсутствует биржевая комиссия.

- VTBH ETF. Теперь для снижения волатильности портфеля добавим облигации. VTBH ETF дает возможность инвестировать в высокодоходные американские облигации. Для этого биржевой фонд покупает паи иностранного ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – биржевой фонд следует индексу дивидендных акций РФ. В индекс включаются 50% лучших акций РФ по показателям: дивидендная доходность, стабильность дивидендов, качество эмитета. Благодаря выплате дивидендов и качеству бизнес моделей ожидается более высокая доходность чем у широкого рынка акций (среднегодовая доходность с марта 2007 до настоящего времени 15.6% против 9.52% у широкого рынка акций)

- Для инвестиций в американский рынок акций лучше всего подходят TECH (инвестирует в американский индекс NASDAQ 100) от Тинькофф инвестиции и FXUS, повторяющий динамику широкого рынка акций США SP500.

- Внимания также заслуживает TGRN етф от Тинькофф Инвестиции. Среднегодовая доходность на уровне 22% годовых. Фонд инвестирует в компании лидеры по экологически чистых технологий всего мира.

- ETF FXRL – индексный фонд, повторяющий динамику российского индекса РТС. Учитывая, что РТС — это долларовый индекс, etf обеспечивает некоторую защиту при валютных колебаниях. При росте курса доллара индекс РТС растет сильнее чем ММВБ. Полученные дивиденды реинвестируются в акции фонда. Фонд выплачивает налог с дивидендов 10%.

- Для защиты от инфляции следует добавить gold etf, например, FXGD. Комиссия фонда составляет всего 0.45%. Фонд максимально точно отслеживает цену на физическое золото на глобальном рынке, позволяет защититься от инфляции без НДС.

- Кроме того, следует обратить внимание на ETF, которые следуют стратегии Всепогодного/вечного портфеля — etf opnw от Открытие брокер или TUSD ETF от Тинькофф инвестиции. Фонд внутри обладает диверсификацией, инвестору не требуется прикладывать дополнительных усилий. Управляющие в равных долях инвестируют в акции, облигации, золото. Etf opnw инвестирует кроме того в фонды на недвижимость США.

Недостатком таких ETF является высокие комиссии – фонд покупает активы не напрямую, а через покупки иностранных ЕТФ, за владение которыми также требуется уплачивать комиссии. Получается матрешка «фонд в фонде», а расходы по обыкновению лежат на потребителе.

Следует отметить, что для инвестиции в Вечный портфель от Тинькофф даже не обязательно иметь брокерский счет. Благодаря низкой стоимости акций – всего 6 рублей, Тинькофф предлагает инвестировать через услугу «копилка» к дебетовой карте Тинькофф. Стоимость обслуживания 1 рубль, биржевой комиссии нет. Возможно копить округляя траты, перечислять кешбек по карте или процент на остаток.

Для владельцев брокерских счетов данный вид ETF хоть и очень удобен, выходит слишком дорого. Лучше потратить немного времени и собрать портфель ETF самостоятельно. На промежутке 20 лет даже незначительные 0.01-0.05% комиссии превращаются в ощутимые суммы.

При выборе самых перспективных ETF надо стараться мыслить более глобально. Инвестиционные результаты последний двух лет не гарантируют такие же успехи в будущем. Инвестиции в акции, показавшие бурные рост, могут оказаться убыточными в течении следующих нескольких лет. Сектор может быть перегрет и далее возьмет паузу.

Инвестиции в широкий индекс более выигрышные, потому что состав индекса постоянно меняется. Слабые компании заменяются сильными. Многих компаний, входящих в состав индекса SP500, 10 лет назад уже нет на рынке, но динамика индекса от этого не пострадала. Следует стремиться мыслить более глобально, не смотреть на текущую динамику фонда, стараться выбирать менее рискованные и более диверсифицированные решения.

Определившись с наиболее перспективными ETF в каждому классу активов, куда инвестор хочет вложить деньги следует выделить для каждой свои доли. Рекомендуется придерживаться следующих пропорций:

- 40% портфеля выделяется для покупки акции. Для диверсификации акции разделены по странам и отраслям. Каждому виду ETF отводится внутри этой группы равная доля;

- 30% — облигации. Это снизит общую доходность портфеля, но в вместе с тем снизит волатильность брокерского счета. Что положительно скажется на нервной системе инвестора в непростые периоды;

- 10% портфеля – инвестиции в золото. Условно защитная часть портфеля. Возможно позднее эта часть портфеля может быть заменена инвестициями в криптовалюты;

- 20% — перспективные направления – высокотехнологичные акции, вложения в компании «зеленой» тематики для перспективного бурного роста.

Гид по ETF — 15 главных вопросов: что такое ЕТФ фонды, как они работают, как на них заработать:

Вложения в ETF предполагают регулярность и долгосрочность. Удобно пополнять портфель каждый месяц – известный постулат «заплати сначала себе».

При пополнении следует придерживаться выбранной стратегии, соблюдать пропорции активов. Некоторые активы будут падать в цене, при этом их доля в портфеле будет снижаться. Другие активы будут расти в цене, их доля будет расти. Не следует слишком тщательно стараться соблюдать пропорции – отклонения 5-10% в пределах нормы.

Существует два способа поддержания пропорций – продажа активов, поднявшихся в цене и докупка отстающих. Или только докупка отстающих за счет пополнений. Продажи не осуществлять до тех пор, пока не будут достигнуты цели инвестирования.

Какой из этих двух методов будет выбран не столь важно. Важно выбрав метод инвестирования следовать ему.

При постоянной докупке отстающих и продаже активов, показавших рост инвестор всегда покупает внизу и продает вверху. При этом он не определит самые выгодные цены, но в среднем портфель покажет положительную динамику на длительном промежутке времени, а это самое важное.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.