Kauphallarviðskipti ETF-sjóður – hvað er það í einföldum orðum um flókið.ETFs (verðbréfaviðskiptasjóðir) eru form sameiginlegrar fjárfestingar. Með því að kaupa hlut í slíkum sjóði fyrir aðeins 4.000 rúblur verður þú eigandi að litlum hlutum í fyrirtækjum eins og Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s og mörgum öðrum. Dreifðasti sjóðurinn VTI inniheldur yfir 3.900 hlutabréf. Til að endurtaka slíka fjölbreytni á reikningi sínum myndi einkafjárfestir þurfa of mikið fjármagn. Fyrir flesta invertera er þessi fjölbreytni ekki í boði. Það eru vísitöluskiptasjóðir sem afrita nákvæmlega samsetningu og hlutföll hlutabréfa í heimsvísitölum, hrávöru- og eðalmálmasjóðum, ETF fyrir skuldabréf og peningamarkaðsskjöl. Það eru yfir 100 mismunandi kauphallarsjóðir á Bandaríkjamarkaði sem innleiða mismunandi aðferðir. Til dæmis,

Ray Dalio “(fjárfestingar í hlutabréfum, skuldabréfum og gulli með reglulegu ójafnvægi), fjárfestingar í hlutabréfum í tilteknum geira tiltekinna landa. Með hjálp ETF eignasafns geturðu safnað fjölbreyttu eignasafni eftir atvinnugreinum og löndum fjárfesta með mjög hóflegri innborgun. Það eru aðgerðalaus stjórnað ETFs sem fylgja nákvæmlega gangverki vísitölu eða hrávöru, og virkir stjórnunarsjóðir, þar sem tekjur og niðurdráttur er stjórnað af stjórnendum. Algengustu sjóðirnir eru óvirk stjórnun – þeir hafa lægri gjöld og gangverki þeirra fer ekki eftir mannlegum þáttum.

Mismunur á ETF og verðbréfasjóðum

Rússneska hliðstæða ETF er verðbréfasjóður (verðbréfafjárfestingarsjóður). Þrátt fyrir líkindin er nokkur munur

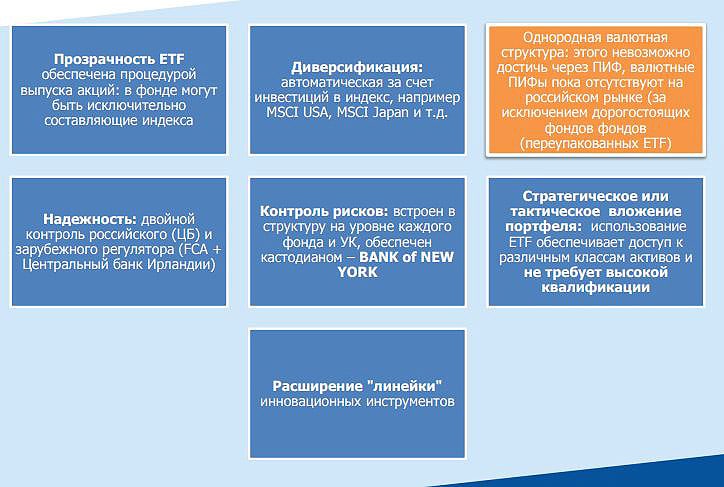

- Flestum verðbréfasjóðum er stjórnað á óvirkan hátt með opinni stefnu . Þetta gefur fjárfestinum forskot þar sem ljóst er í hvaða gerningum í hvaða hlutföllum peningarnir eru fjárfestir. Fjárfestir getur verið viss um að þegar hann fjárfestir í ETF fyrir gull muni fjárfestingar hans nákvæmlega endurtaka gangverki góðmálmsins.

- Verðbréfasjóðir eru virkir stjórnunarsjóðir . Fjárhagsleg niðurstaða veltur að miklu leyti á gjörðum og mistökum stjórnandans. Raunveruleg staða er þegar gangverki verðbréfasjóðsins er neikvætt á sterkum nautamarkaði. En á hausti markaðarins geta verðbréfasjóðir verið betri en markaðurinn.

- ETFs gera þér kleift að safna fjölbreyttu eignasafni , eftir landi, atvinnugrein eða stefnu.

- ETFs greiða arð ef þeir eru greiddir af hlutabréfum vísitölunnar sem þeir fylgja. Í flestum tilfellum er arður endurfjárfestur í upprunalegu hlutfalli.

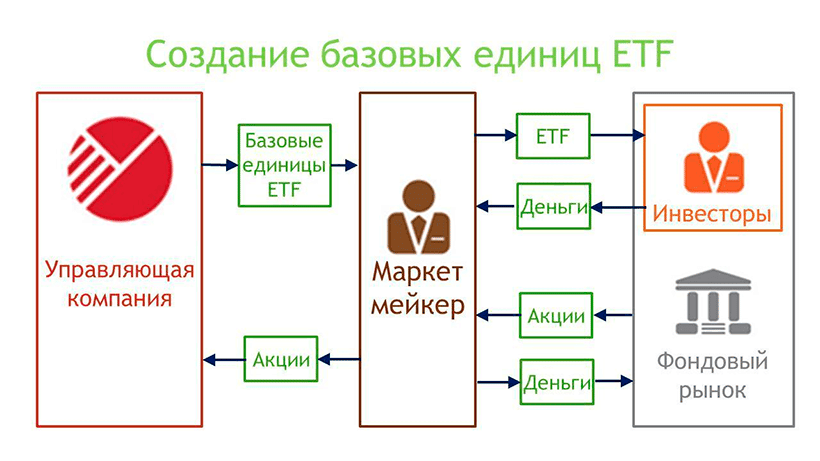

- ETFs eru viðskipti í kauphöll og viðskiptavaki heldur lausafjárstöðu. Það er engin þörf á að hafa samband við rekstrarfélagið um kaup. Það er nóg að vera með miðlarareikning hjá hvaða viðurkenndu miðlara sem er.

- ETF þóknun er margfalt lægri miðað við verðbréfasjóði .

Tegundir ETFs

Núverandi ETFs má skipta í eftirfarandi hópa:

- Eftir löndum – í bandarísku kauphöllinni eru sjóðir sem fjárfesta í næstum öllum löndum þar sem hlutabréfamarkaður er. Það eru sérstakar ETFs fyrir hverja vísitölu þessa lands.

- Eftir atvinnugreinum – það eru ETFs fyrir tiltekna geira hagkerfisins, þar sem hlutum tiltekins atvinnulífs viðkomandi lands er safnað. Fjárfestir má ekki kaupa alla vísitöluna heldur fjárfesta aðeins í efnilegum atvinnugreinum að hans mati.

- Fyrir fjármálagerninga – Hægt er að úthluta ETF fyrir hlutabréf, skuldabréf, peningamarkaðsskjöl (skammtímaskuldabréf allt að 3 mánuði), gjaldeyrissjóða, ETFs fyrir góðmálma, iðnaðarvörur, fasteignir.

ETF á MICEX

Það eru yfir 1.500 mismunandi ETFs í boði á NYSE.

Moskvu kauphöllin býður upp á mun hóflegri lista yfir ETFs fyrir rússneska fjárfesta (mörg ETF eru aðeins fáanleg fyrir hæfa fjárfesta). Eins og er, eru 128 ETFs og BIFs fáanlegar á Moskvu kauphöllinni. Finex býður upp á eftirfarandi ETFs:

- FXRB – Vísitala rússneskra fyrirtækjaskuldabréfa í rúblum.

- FXRU – Vísitala rússneskra fyrirtækjaskuldabréfa í dollurum.

- FXFA er vísitala hávaxta fyrirtækjaskuldabréfa þróaðra landa.

- FXIP – Bandarísk ríkisskuldabréf, með verðbólguvörn með rúbluvörn, eru í rúblum.

- FXRD – hávaxtaskuldabréf í dollara, viðmið – Solactive USD Fallen Angel Útgefandi Capped Index.

- FXKZ – sjóðurinn fjárfestir í hlutabréfum í Kasakstan.

- FXRL er fjárfesting í rússnesku RTS vísitölunni.

- FXDE er fjárfesting á þýska hlutabréfamarkaðnum.

- FXIT er fjárfesting í bandaríska tæknigeiranum.

- FXUS er fjárfesting í bandarísku SP500 vísitölunni.

- FXCN er fjárfesting á kínverska hlutabréfamarkaðnum.

- FXWO er fjárfesting í hlutabréfum á heimsmarkaði, eignasafn þess inniheldur meira en 500 hluti frá 7 stærstu löndum heims.

- FXRW er fjárfesting í háum hlutabréfum í Bandaríkjunum.

- FXIM er fjárfesting í bandaríska upplýsingatæknigeiranum.

- FXES – hlutabréf bandarískra fyrirtækja í leikjageiranum og eSports.

- FXRE er fjárfesting í bandarískum fasteignafjárfestingarsjóðum.

- FXEM – fjárfestingar í hlutabréfum þróunarlanda (nema Kína og Indland).

- FXGD er fjárfesting í gulli.

Finex er sem stendur eina fyrirtækið sem býður rússneskum kaupmönnum fjárfestingar í ETF.

Það eru svipaðar vörur frá Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkof Investments , Aton og fleirum. En þeir tilheyra allir BPIF. Mörg rekstrarfyrirtæki bjóða upp á svipaðar vörur (sjóðurinn sem fylgir

breiðmarkaðsvísitölunni SP500 er fulltrúi Sberbank, Alfa Capital og VTB). Gangverkið er nánast það sama, en fjárfestar sem keyptu hlutabréf í Finex hagnuðust lítillega vegna lægri þóknunar. Einkenni ETF í Moskvu kauphöllinni er að gjaldmiðill ETF er dollarar og til að kaupa slíkt ETF er rúblum af reikningnum fyrst breytt í dollara. Það eru etf í rúblum (með gjaldeyrisvörn), með því að eignast þá er fjárfestirinn varinn fyrir stökkum í gengi dollars til rúbla.

Meginreglan um að mynda ETF eignasafn

Óvirk fjárfesting í vísitölusjóðum er nokkurn veginn sú sama og peningastjórar eftirlaunaþega gera. Fjárfestingartímabilið skiptir máli – þú ættir ekki að reyna að safna ETF eignasafni í 1-2 ár. Meginstaða þess að fjárfesta í ETFs er reglusemi fjárfestinga, óháð markaðsaðstæðum. Til að velja viðeigandi ETFs mun Moscow Exchange vefsíðan hjálpa fjárfestinum, þar sem þú getur séð lista yfir alla viðskipti með kauphallarsjóði – https://www.moex.com/msn/etf.

- FXMM er bandarískur peningamarkaðssjóður sem fjárfestir í bandarískum stuttum skuldabréfum í 1-3 mánuði.

Þessi sjóður er hliðstæður innlán. Sérkenni er að grafið er bein lína sem beinir upp á við í 45 gráðu horni.

- BPIF RFI “VTB – Emerging Countries Equity Fund” (VTBE ETF) . Til að auka fjölbreytni skulum við bæta eign sem fjárfestir í þróunarlöndum við eignasafnið.

Við skulum velja í ETF skimun allar eignir sem fjárfesta í blönduðum eignum. Við skulum einbeita okkur að vtbe etf. Þessi sjóður fjárfestir í eignum þróunarlanda með kaupum á erlendum sjóðum ISHARES CORE MSCI EM. Fjárfestingar í þessum sjóði munu tryggja fjölbreytni milli landa. Á sama tíma er þóknun sjóðsins aðeins 0,71%. Þegar þú kaupir í gegnum VTB miðlara er engin skiptiþóknun.

- VTBH ETF . Nú, til að draga úr sveiflum eignasafnsins, skulum við bæta við skuldabréfum. VTBH ETF veitir tækifæri til að fjárfesta í hávaxta skuldabréfum í Bandaríkjunum. Til þess kaupir kauphallarsjóðurinn hlutabréf í erlendu ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – kauphallarsjóður fylgir vísitölu arðshlutabréfa í Rússlandi. Vísitalan inniheldur 50% af bestu hlutabréfum Rússlands hvað varðar: arðsávöxtun, arðstöðugleika, gæði útgefanda. Vegna arðgreiðslna og gæða viðskiptamódelanna er gert ráð fyrir hærri ávöxtun en á breiðum hlutabréfamarkaði (meðalávöxtun frá mars 2007 til dagsins í dag 15,6% á móti 9,52% fyrir breiðan hlutabréfamarkað)

- Fyrir fjárfestingar á bandarískum hlutabréfamarkaði hentar TECH (fjárfestir í bandarísku NASDAQ 100 vísitölunni) frá Tinkoff Investments og FXUS , sem endurspeglar gangverk hins breiða bandaríska hlutabréfamarkaðar SP500, best.

- Athygli á einnig skilið TGRN ETF frá Tinkoff Investments . Árleg meðalávöxtun er um 22% á ári. Sjóðurinn fjárfestir í leiðtogum í hreinni tækni um allan heim.

- ETF FXRL er vísitölusjóður sem fylgir gangverki rússnesku RTS vísitölunnar. Í ljósi þess að RTS er dollaravísitala veitir etf nokkra vörn gegn gjaldeyrissveiflum. Með vexti dollarans vex RTS vísitalan sterkari en MICEX. Tekinn arður er endurfjárfestur í hlutabréfum sjóðsins. Sjóðurinn greiðir 10% skatt af arði.

- Til að verjast verðbólgu ættirðu að bæta við gulli etf, til dæmis, FXGD . Sjóðþóknun er aðeins 0,45%. Sjóðurinn rekur verð á efnislegu gulli á heimsmarkaði eins nákvæmlega og hægt er og gerir þér kleift að verja þig gegn verðbólgu án virðisaukaskatts.

- Horfðu líka á ETF sem fylgja All Weather/Perpetual Portfolio stefnu – etf opnw frá Otkritie Broker eða TUSD ETF frá Tinkoff Investments . Sjóðurinn er með fjölbreytni inni, fjárfestirinn þarf ekki að leggja sig fram. Stjórnendur fjárfesta jafnt í hlutabréfum, skuldabréfum, gulli. Etf opnw fjárfestir einnig í bandarískum fasteignasjóðum.

Fyrir eigendur miðlunarreikninga er þessi tegund af ETF, þó mjög þægileg, of dýr. Það er betra að taka sér smá tíma og byggja upp ETF eignasafn á eigin spýtur. Á 20 ára tímabili breytast jafnvel óveruleg 0,01-0,05% þóknun í áþreifanlegar upphæðir.

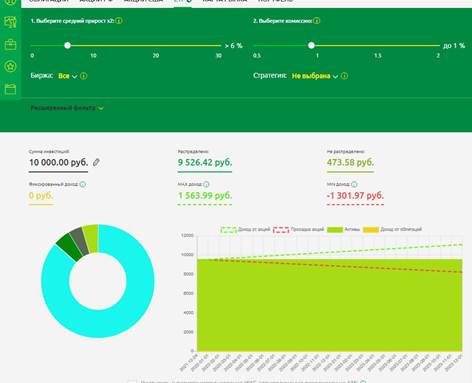

Þegar þú velur efnilegustu ETFs ættir þú að reyna að hugsa meira á heimsvísu. Fjárfestingarárangur síðustu tveggja ára tryggir ekki sama árangur í framtíðinni. Fjárfestingar í hlutabréfum sem hafa vaxið hratt geta reynst óarðbærar á næstu árum. Geirinn gæti ofhitnað og þá tekið sér hlé. Fjárfesting í breiðri vísitölu er arðbærari vegna þess að samsetning vísitölunnar er stöðugt að breytast. Í stað veikra fyrirtækja koma sterk fyrirtæki. Mörg fyrirtæki sem voru með í SP500 vísitölunni voru ekki lengur á markaði fyrir 10 árum, en gangverk vísitölunnar varð ekki fyrir því. Þú ættir að leitast við að hugsa meira á heimsvísu, ekki horfa á núverandi gangverki sjóðsins, reyna að velja áhættuminni og fjölbreyttari lausnir. Eftir að hafa borið kennsl á efnilegustu ETFs í hverjum eignaflokki, þar sem fjárfestir vill fjárfesta ætti að úthluta peningum fyrir hvern hlut hans. Mælt er með því að fylgja eftirfarandi hlutföllum:

- 40% eignasafnsins er ráðstafað til hlutabréfakaupa . Til að auka fjölbreytni er hlutabréfum skipt eftir löndum og atvinnugreinum. Hver tegund ETF fær jafnan hlut innan þessa hóps;

- 30% – skuldabréf . Þetta mun draga úr heildarávöxtun eignasafnsins en á sama tíma draga úr sveiflum verðbréfareikningsins. Hvað mun hafa jákvæð áhrif á taugakerfi fjárfesta á erfiðum tímum;

- 10% af eignasafninu – fjárfestingar í gulli . Skilyrt verndandi hluti eignasafnsins. Ef til vill síðar er hægt að skipta þessum hluta eignasafnsins út fyrir fjárfestingar í dulritunargjaldmiðlum;

- 20% – efnileg svæði – hátækni hlutabréf, fjárfestingar í “grænum” fyrirtækjum fyrir að lofa örum vexti.

ETF leiðarvísir – 15 meginspurningar: hvað eru ETF sjóðir, hvernig virka þeir, hvernig á að græða peninga á þeim: https://youtu.be/I-2aJ3PUzCE Fjárfesting í ETFs felur í sér reglusemi og langtíma. Það er þægilegt að fylla á eignasafnið í hverjum mánuði – hin vel þekkta staðhæfing “borgaðu sjálfum þér fyrst.” Þegar þú fyllir á, ættir þú að fylgja valinni stefnu, fylgjast með hlutföllum eigna. Sumar eignir munu lækka í verði en hlutdeild þeirra í eignasafninu minnkar. Aðrar eignir munu vaxa að verðmæti, hlutur þeirra mun vaxa. Þú ættir ekki að reyna of vandlega að halda hlutföllunum – frávik upp á 5-10% eru innan eðlilegra marka. Það eru tvær leiðir til að halda hlutföllum – selja eignir sem hafa hækkað í verði og kaupa upp þær sem eru eftirbátar. Eða bara að kaupa upp þá sem eru eftirbátar vegna áfyllingar. Ekki selja fyrr en fjárfestingarmarkmiðum er náð. Hver af þessum tveimur aðferðum er valin er ekki svo mikilvægt. Það er mikilvægt að velja fjárfestingaraðferð til að fylgja henni. Með stöðugum endurkaupum á eftirbátum og sölu eigna sem hafa sýnt vöxt, kaupir fjárfestirinn alltaf neðst og selur efst. Á sama tíma mun hann ekki ákvarða hagstæðustu verð, en að meðaltali mun eignasafnið sýna jákvæða hreyfingu yfir langan tíma, og það er mikilvægast.