Гандлёвы на біржы ETF фонд – што гэта простым словамі аб складаным.Гандлёвыя на біржы ETF (exchange-traded fund) фонды – гэта форма калектыўнага інвеставання. Набываючы акцыю такога фонду ўсяго за 4000 рублёў, вы становіцеся ўладальнікаў невялікай долі акцый такіх кампаній як Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s і многіх іншых. У склад самага дыверсіфікаванага фонду VTI уваходзіць больш за 3900 акцый. Каб паўтарыць такую дыверсіфікацыю на сваім рахунку прыватнаму інвестару спатрэбілася б занадта вялікі капітал. Для большасці інвертараў такая дыверсіфікацыя недаступная. Адрозніваюць індэксныя біржавыя фонды, у дакладнасці якія капіююць склад і прапорцыі акцый сусветных індэксаў, сыравінныя і фонды на каштоўныя металы, ETF на аблігацыі і прылады грашовага рынка. На рынку ЗША існуе больш за 100 розных біржавых фондаў, у якіх рэалізаваны розныя стратэгіі. Напрыклад,

Рэя Даліа » (укладанні ў акцыі, аблігацыі і золата з перыядычнай разбалансоўкай), укладанні ў акцыі пэўнага сектара канкрэтных краін. Пры дапамозе партфеля ETF можна сабраць разнастайны партфель па галінах і краінах інвестарам з вельмі сціплым дэпазітам. Існуюць ЕТФ пасіўнага кіравання, якія ў дакладнасці паўтарае дынаміку азначніка або тавара і фонды актыўнага кіравання, у якіх прыбытак і прасадка рэгулюецца кіраўнікамі. Найбольш распаўсюджаныя фонды пасіўнага кіравання – у іх ніжэй камісіі і іх дынаміка не залежыць ад чалавечага фактару.

Адрозненні ETF і ПІФ

Расійскі аналаг ЕТФ гэта ПІФ (паявы інвестыцыйны фонд). Нягледзячы на падабенства, існуюць некаторыя адрозненні

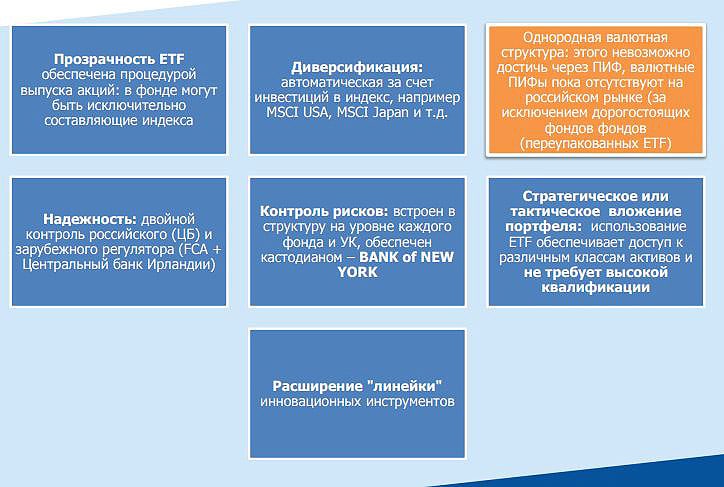

- Большасць ЕТФ пасіўнага кіравання з адкрытай стратэгіяй . Гэта дае перавагу фундатару, бо зразумела ў якія прылады ў якіх прапорцыях укладваюцца грошы. Інвестар можа быць упэўнены, што пры інвестыцыях у ETF на золата яго ўкладанні ў дакладнасці будуць паўтараць дынаміку каштоўнага металу.

- ПІФ гэта фонды актыўнага кіравання . Фінансавы вынік залежыць шмат у чым ад дзеянняў і памылак упраўляючага. Рэальная сітуацыя, калі на моцным бычыным рынку дынаміка ПІФ адмоўная. Але на падзенні рынку ПІФ можа апынуцца лепшым за рынак.

- ETF дазволяць сабраць разнастайны партфель , па краінах, галінам або стратэгіям.

- ETF выплачваюць дывідэнды , калі іх плацяць акцыі індэкса за якім яны ідуць. У большасці выпадкаў дывідэнды рэінвесціруюцца з захаваннем першапачатковай прапорцыі.

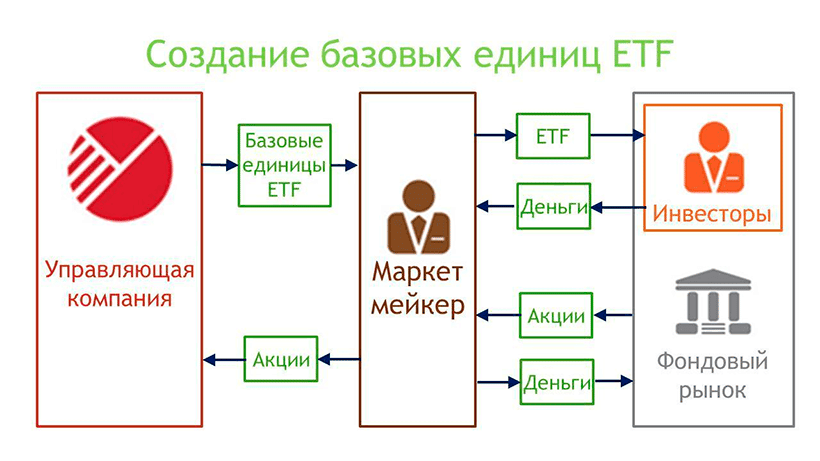

- ETF гандлююцца на біржы , маркетмэйкер падтрымлівае ліквіднасць. Няма неабходнасці за пакупкай звяртацца ў кіруючую кампанію. Дастаткова мець брокерскі рахунак у любога ліцэнзаванага брокера.

- Камісіі ETF у разы ніжэй у параўнанні з ПІФ .

Віды ETF

Існуючыя ETF можна падзяліць на наступныя групы:

- Па краінах – на біржы ЗША прадстаўлены фонды, якія інвесціруюць у практычна ўсе краіны, дзе ёсць фондавы рынак. Ёсць асобныя ЕТФ на кожны азначнік гэтай краіны.

- Па галінах эканомікі – існуюць ETF на канкрэтныя галіны эканомікі, дзе сабраны акцыі канкрэтнага сектара эканомікі краіны, якая разглядаецца. Інвестар можа не купляць цалкам індэкс, а ўкладваць грошы толькі ў перспектыўныя на яго думку галіны.

- Па фінансавых інструментах – можна вылучыць ЕТФ на акцыі, аблігацыі, інструменты грашовага рынку (кароткатэрміновыя аблігацыі да 3 мес.), валютныя ETF, ЕТФ на каштоўныя металы, прамысловыя тавары, нерухомасць.

ETF на ММВБ

На амерыканскай біржы NYSE даступна больш за 1500 розных ЕТФ.

Маскоўская біржа прапануе для расійскіх інвестараў куды больш сціплы спіс ETF (многія etf даступныя для пакупкі толькі кваліфікаваным інвестарам). На бягучы момант на Маскоўскай біржы даступна 128 ETF і БІФ. Кампанія Finex прапануе наступныя ETF:

- FXRB – Індэкс расійскіх карпаратыўных аблігацый, намінаваны ў рублях.

- FXRU – Індэкс расійскіх карпаратыўных аблігацый, намінаваны ў далярах.

- FXFA – індэкс высокапрыбытковых карпаратыўных аблігацый развітых краін.

- FXIP- дзяржаблігацыі ЗША, з абаронай ад інфляцыі з рублёвым хеджам, намінаваныя ў рублях.

- FXRD – даляравыя высокапрыбытковыя аблігацыі, бенчмарк – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – фонд інвесціруе ў акцыі Казахстана.

- FXRL – інвестыцыі ў расійскі індэкс РГС.

- FXDE – інвестыцыі ў германскі рынак акцый.

- FXIT – інвестыцыі ў амерыканскі тэхналагічны сектар.

- FXUS – інвестыцыі ў амерыканскі індэкс SP500.

- FXCN – інвестыцыі ў кітайскі рынак акцый.

- FXWO – інвестыцыі ў акцыі глабальнага рынку, у яго партфель ўваходзяць больш за 500 акцыі з 7 найбуйнейшых краін свету.

- FXRW – інвестыцыі ў акцыі ЗША высокай капіталізацыі.

- FXIM – інвестыцыі ў IT сектар ЗША.

- FXES – акцыі кампаній ЗША гульнявога сектара і кіберспорту.

- FXRE – інвестыцыі ў інвестыцыйныя Траст нерухомасці ЗША.

- FXEM – інвестыцыі ў акцыі краін, якія развіваюцца (акрамя Кітая і Індыі).

- FXGD – інвестыцыі ў золата.

Кампанія Finex у цяперашні час – адзіная кампанія якая прапануе расійскім трэйдарам інвестыцыі ў ETF.

Існуюць падобныя прадукты ад Ашчадбанка, ЗГБ, БКС, Фінам, Альфа Капітал,

Тинькоф Інвестыцыі , Атон і іншых. Але ўсе яны адносяцца да БПІФ. Многія кіраўнікі кампаніі прапануюць падобныя прадукты (фонд наступны за азначнікам шырокага рынка

SP500 прадстаўлены ў Ашчадбанка, Альфа капіталу і ВТб). Дынаміка практычна ідэнтычная, але інвестары якія набылі акцыі Finex у невялікім выйгрышы з-за меншых камісій. Асаблівасцю ETF на маскоўскай біржы з’яўляецца тое, што валюта ETF – даляры і каб купіць такі ЕТФ, рублі з рахунку спачатку канвертуюцца ў даляры. Існуюць etf намінаваныя ў рублях (з валютным хеджам), набываючы іх інвестар абаронены ад скачкоў курсу даляра да рубля.

Прынцып фармавання партфеля ETF

Пасіўныя інвестыцыі ў індэксныя фонды гэта практычна тое ж самае, што робяць кіраўнікі пенсійнымі грашыма. Гарызонт інвестыцый мае значэнне – не варта спрабаваць сабраць ETF партфель на 1-2 гады. Галоўны пастулат інвестыцый у ETF – рэгулярнасць інвестыцый, незалежна ад рынкавай сітуацыі. Для выбару падыходных ETF інвестару дапаможа сайт Маскоўскай біржы, дзе можна паглядзець спіс усіх торгуемых біржавых фондаў – https://www.moex.com/msn/etf.

- FXMM – фонд грашовага рынку ЗША, якія інвесціруюць у кароткія аблігацыі ЗША тэрмінам 1-3 месяцы.

Гэты фонд з’яўляецца аналагам дэпазіту да запатрабавання. Адметнай асаблівасцю з’яўляецца тое, што яго графік – роўная лінія накіраваная ўверх пад вуглом 45 градусаў.

- БПІФ РФІ «ВТБ – Фонд Акцый краін, якія развіваюцца» (VTBE ЕТФ) . Для дыверсіфікацыі дадамо ў партфель актыў, які інвесціруе ў краіны, якія развіваюць.

Выберам у скрынеры ETF усе актывы, якія інвестуюць у змешаныя актывы. Спынім сваю ўвагу на vtbe etf. Гэты фонд інвесціруе ў актывы краін, якія развіваюцца праз куплю замежнага etf ISHARES CORE MSCI EM. Інвестыцыі ў гэты фонд забяспечаць дыверсіфікацыю па краінах. Пры гэтым камісія фонду складае ўсяго 0,71%. Пры куплі праз брокера ВТБ адсутнічае біржавая камісія.

- VTBH ETF . Зараз для зніжэння валацільнасць партфеля дадамо аблігацыі. VTBH ETF дае магчымасць інвеставаць у высокапрыбытковыя амерыканскія аблігацыі. Для гэтага біржавы фонд купляе паі замежнага ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – біржавы фонд варта індэксу дывідэнтных акцый РФ. У індэкс уключаюцца 50% лепшых акцый РФ па паказчыках: дывідэнтных даходнасць, стабільнасць дывідэндаў, якасць эмітэта. Дзякуючы выплаце дывідэндаў і якасці бізнэс мадэляў чакаецца больш высокая прыбытковасць чым у шырокага рынка акцый (сярэднегадавая прыбытковасць з сакавіка 2007 да цяперашняга часу 15/06% супраць 9.52% у шырокага рынка акцый)

- Для інвестыцый у амерыканскі рынак акцый лепш за ўсё падыходзяць TECH (інвесціруе ў амерыканскі індэкс NASDAQ 100) ад Тинькофф інвестыцыі і FXUS , які паўтарае дынаміку шырокага рынку акцый ЗША SP500.

- Увагі таксама заслугоўвае TGRN етф ад Тинькофф Інвестыцыі . Сярэднегадавая даходнасць на ўзроўні 22 працэнтаў гадавых. Фонд інвесціруе ў кампаніі лідэры па экалагічна чыстых тэхналогій усяго свету.

- ETF FXRL – індэксны фонд, які паўтарае дынаміку расійскага індэкса РТС. Улічваючы, што РГС – гэта даляравы індэкс, etf забяспечвае некаторую абарону пры валютных ваганнях. Пры росце курсу даляра індэкс РГС расце мацней чым ММВБ. Атрыманыя дывідэнды рэінвесціруюцца ў акцыі фонду. Фонд выплачвае падатак з дывідэндаў 10 працэнтаў.

- Для абароны ад інфляцыі трэба дадаць gold etf, напрыклад, FXGD . Камісія фонду складае ўсяго 0,45%. Фонд максімальна дакладна адсочвае цану на фізічнае золата на глабальным рынку, дае магчымасць абараніцца ад інфляцыі без ПДВ.

- Акрамя таго, варта звярнуць увагу на ETF, якія ідуць стратэгіі Ўсепагоднага / вечнага партфеля – etf opnw ад Адкрыццё брокер або TUSD ETF ад Тинькофф інвестыцыі . Фонд унутры валодае дыверсіфікацыяй, інвестару не патрабуецца прыкладаць дадатковых намаганняў. Кіраўнікі ў роўных долях інвестуюць у акцыі, аблігацыі, золата. Etf opnw інвесціруе таксама ў фонды на нерухомасць ЗША.

Для ўладальнікаў брокерскіх рахункаў гэты від ETF хоць і вельмі зручны, выходзіць занадта дорага. Лепш выдаткаваць крыху часу і сабраць партфель ETF самастойна. На прамежку 20 гадоў нават нязначныя 0.01-0.05% камісіі ператвараюцца ў адчувальныя сумы.

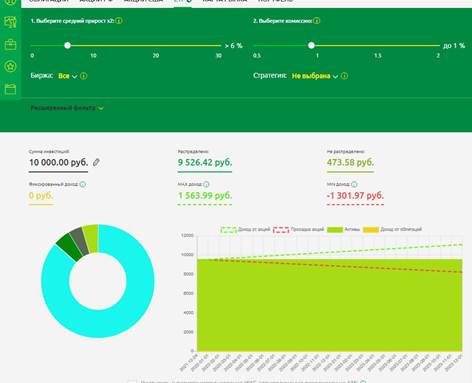

Пры выбары самых перспектыўных ETF трэба імкнуцца думаць больш глабальна. Інвестыцыйныя вынікі апошніх двух гадоў не гарантуюць такія ж поспехі ў будучыні. Інвестыцыі ў акцыі, якія паказалі бурныя рост, могуць аказацца стратнымі на працягу наступных некалькіх гадоў. Сектар можа быць перагрэты і далей возьме паўзу. Інвестыцыі ў шырокі індэкс больш выйгрышныя, таму што склад індэкса пастаянна мяняецца. Слабыя кампаніі замяняюцца моцнымі. Многіх кампаній, якія ўваходзяць у склад індэкса SP500, 10 гадоў таму ўжо няма на рынку, але дынаміка індэкса ад гэтага не пацярпела. Трэба імкнуцца думаць больш глабальна, не глядзець на бягучую дынаміку фонду, старацца выбіраць менш рызыкоўныя і больш разнастайныя рашэнні. Вызначыўшыся з найбольш перспектыўнымі ETF у кожным класе актываў, куды інвестар хоча ўкласці грошы варта вылучыць для кожнай свае долі. Рэкамендуецца прытрымлівацца наступных прапорцый:

- 40% партфеля выдзяляецца для пакупкі акцыі . Для дыверсіфікацыі акцыі падзелены па краінах і галінах. Кожнаму ўвазе ETF адводзіцца ўнутры гэтай групы роўная доля;

- 30% – аблігацыі . Гэта знізіць агульную прыбытковасць партфеля, але разам з тым знізіць валацільнасць брокерскага рахунку. Што станоўча адаб’ецца на нервовай сістэме фундатара ў няпростыя перыяды;

- 10% партфеля – інвестыцыі ў золата . Умоўна ахоўная частка партфеля. Магчыма пазней гэтая частка партфеля можа быць заменена інвестыцыямі ў криптовалюты;

- 20% – перспектыўныя напрамкі – высокатэхналагічныя акцыі, ўкладанні ў кампаніі “зялёнай” тэматыкі для перспектыўнага бурнага росту.

Гід па ETF – 15 галоўных пытанняў: што такое ЕТФ фонды, як яны працуюць, як на іх зарабіць: https://youtu.be/I-2aJ3PUzCE Укладанні ў ETF мяркуюць рэгулярнасць і доўгатэрміновасць. Зручна папаўняць партфель кожны месяц – вядомы пастулат “заплаці спачатку сабе”. Пры папаўненні трэба прытрымлівацца выбранай стратэгіі, выконваць прапорцыі актываў. Некаторыя актывы будуць падаць у кошце, пры гэтым іх доля ў партфелі будзе зніжацца. Іншыя актывы будуць расці ў кошце, іх доля будзе расці. Не варта занадта старанна імкнуцца выконваць прапорцыі – адхіленні 5-10% у межах нормы. Існуе два спосабу падтрымання прапорцый – продаж актываў, якія падняліся ў кошце і дакупка адстаючых. Або толькі купля адсталых за рахунак папаўненняў. Продажы не ажыццяўляць да таго часу, пакуль не будуць дасягнуты мэты інвесціравання. Які з гэтых двух метадаў будзе абраны не гэтак важна. Важна выбраўшы метад інвесціравання прытрымлівацца яму. Пры сталай дакупцы якія адстаюць і продажы актываў, якія паказалі рост фундатар заўсёды купляе ўнізе і прадае ўверсе. Пры гэтым ён не вызначыць самыя выгадныя кошты, але ў сярэднім партфель пакажа станоўчую дынаміку на працяглым прамежку часу, а гэта найважнейшае.