U fondu ETF scambiatu – ciò chì hè in parolle simplici nantu à u cumplessu.ETF (fondi scambiati) sò una forma d’investimentu cullettivu. Cumprà una parte di tali fondi per solu 4 000 rubles, diventate u pruprietariu di una piccula parte di azzioni in cumpagnie cum’è Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s è assai altri. U fondu più diversificatu di VTI include più di 3,900 azioni. Per ripetiri una tale diversificazione in u so contu, un investitore privatu necessitava troppu capitale. Per a maiò parte di l’inverter, sta diversificazione ùn hè micca dispunibule. Ci sò fondi di scambii d’indici chì copianu esattamente a cumpusizioni è e proporzioni di l’azzioni di l’indici mundiali, i fondi di mercerie è metalli preziosi, ETF per bonds è strumenti di u mercatu di soldi. Ci sò più di 100 diversi fondi scambiati in u mercatu di i Stati Uniti chì implementanu diverse strategie. Per esempiu,

Ray Dalio ” (investimenti in azioni, bonds è oru cù sbilanciamentu periodicu), investimenti in azioni di un settore specificu di paesi specifichi. Cù l’aiutu di una cartera ETF, pudete cullà una cartera diversificata per industria è paese di investitori cù un depositu assai modestu. Ci sò ETF gestiti passivamente chì seguitanu esattamente a dinamica di un indice o di una commodità, è fondi di gestione attiva, in quale l’ingudu è u drawdown sò regulati da i gestori. I fondi più cumuni sò a gestione passiva – anu tariffi più bassi è a so dinamica ùn dipende micca di u fattore umanu.

Differenze trà ETF è fondi mutuali

L’analogue russo di l’ETF hè un mutual fund (fondu d’investimentu mutuale). Malgradu i similitudini, ci sò parechje differenzi

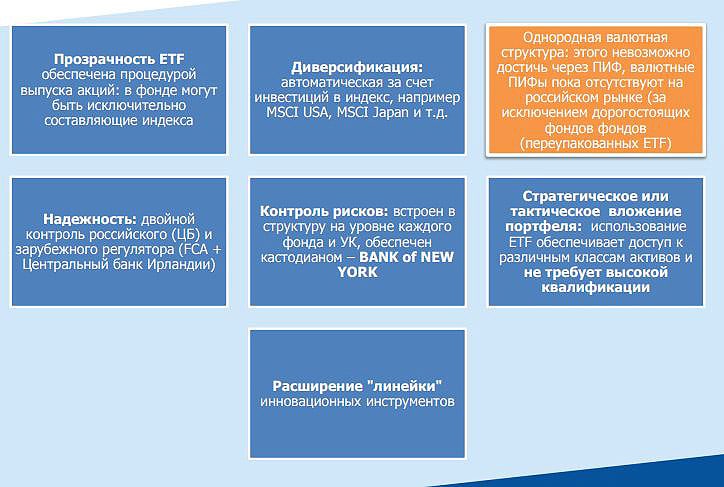

- A maiò parte di l’ETF sò gestiti passivamente cù una strategia aperta . Questu dà un vantaghju à l’investitore, postu chì hè chjaru in quale strumenti in quale proporzioni sò investiti i soldi. Un investitore pò esse sicuru chì quandu invistisce in ETF per l’oru, i so investimenti ripeteranu esattamente a dinamica di u preziosu metale.

- I fondi d’investimentu mutuale sò fondi di gestione attiva . U risultatu finanziariu dipende largamente da l’azzioni è i sbagli di u manager. Una situazione vera hè quandu a dinamica di u mutuale hè negativu in un forte mercatu bull. Ma in a caduta di u mercatu, i fondi mutuale pò esse megliu cà u mercatu.

- L’ETF vi permettenu di cullà una cartera diversificata , per paese, industria o strategia.

- ETF paganu dividendi si sò pagati da l’azzioni di l’indice chì seguitanu. In a maiò parte di i casi, i dividendi sò reinvestiti à a proporzione originale.

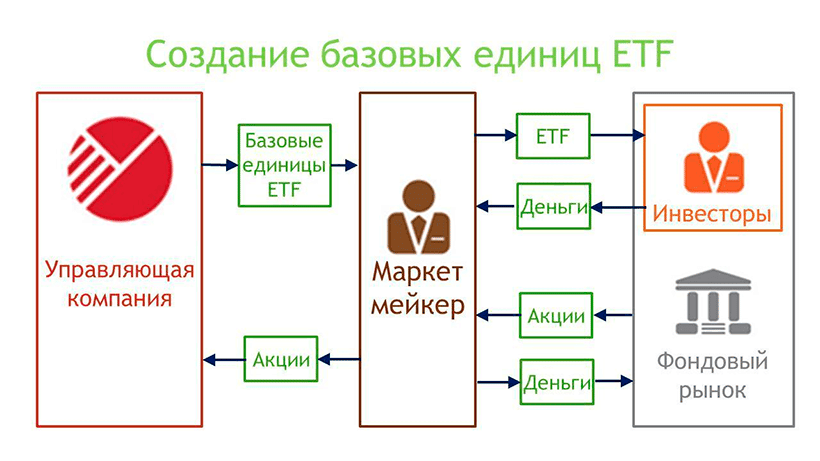

- L’ETF sò scambiati in un scambiu , è un market maker mantene a liquidità. Ùn ci hè bisognu di cuntattà a cumpagnia di gestione per una compra. Hè abbastanza à avè un contu di brokerage cù qualsiasi broker licenziatu.

- E cumissioni ETF sò parechje volte più bassu cumparatu cù i fondi mutuali .

Tipi di ETF

ETF esistenti ponu esse divisi in i seguenti gruppi:

- Per paese – in a borsa di i Stati Uniti ci sò fondi chì invistisce in quasi tutti i paesi induve ci hè una borsa. Ci sò ETF separati per ogni indice di stu paese.

- Per settori di l’ecunumia – ci sò ETF per settori specifichi di l’ecunumia, induve l’azzioni di un settore particulare di l’ecunumia di u paese in quistione sò cullate. Un investitore ùn pò micca cumprà l’indici sanu, ma invistisce solu in industrii promettenti in u so parè.

- Per strumenti finanziarii – ETF ponu esse attribuiti per azioni, bonds, strumenti di u mercatu di soldi (bonds à cortu termine finu à 3 mesi), ETF di valuta, ETF per metalli preziosi, beni industriali, immubiliare.

ETF nantu à MICEX

Ci hè più di 1 500 ETF differenti dispunibili nantu à u NYSE.

U Scambio di Mosca offre una lista assai più modesta di ETF per i investituri russi (assai etfs sò dispunibuli per cumprà solu à investitori qualificati). Attualmente, 128 ETF è BIF sò dispunibili nantu à a Borsa di Mosca. Finex offre i seguenti ETF:

- FXRB – Indice di i bonds corporativi russi denominati in rubli.

- FXRU – Indice di bonds corporativi russi denominati in dollari.

- FXFA hè un indice di bonds corporativi high-yield di i paesi sviluppati.

- FXIP – I bonds di u guvernu di i Stati Uniti, cù a prutezzione di l’inflazione cù una copertura di rublu, sò denominati in rubli.

- FXRD – obbligazioni à rendimentu elevatu di dollari, benchmark – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – u fondu investe in azioni di Kazakhstan.

- FXRL hè un investimentu in l’indice Russian RTS.

- FXDE hè un investimentu in a borsa tedesca.

- FXIT hè un investimentu in u settore tecnologicu americanu.

- FXUS hè un investimentu in l’indice US SP500.

- FXCN hè un investimentu in a borsa cinese.

- FXWO hè un investimentu in azioni di u mercatu glubale, a so cartera include più di 500 azzioni da 7 paesi più grande di u mondu.

- FXRW hè un investimentu in azioni americane high-cap.

- FXIM hè un investimentu in u settore IT di i Stati Uniti.

- FXES – azzioni di cumpagnie americane in u settore di u ghjocu è eSports.

- FXRE hè un investimentu in i trusts d’investimentu immubiliare di i Stati Uniti.

- FXEM – investimenti in azzioni di i paesi in via di sviluppu (eccettu China è India).

- FXGD hè un investimentu in oru.

Finex hè attualmente l’unica cumpagnia chì offre investimenti ETF à i cummircianti russi.

Ci sò prudutti simili da Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkof Investments , Aton è altri. Ma tutti appartenenu à BPIF. Parechje cumpagnie di gestione offre prudutti simili (u fondu dopu à l’indice di u mercatu largu

SP500 hè rapprisintatu da Sberbank, Alfa Capital è VTB). A dinamica hè quasi identica, ma l’investituri chì anu compru l’azzioni di Finex anu benefiziu pocu per via di cumissioni più bassu. Una caratteristica di l’ETF in a Scambio di Mosca hè chì a munita di l’ETF hè di dollari, è per cumprà un tali ETF, i rubli da u contu sò prima cunvertiti in dollari. Ci sò etf denominati in rubli (cù una copertura di valuta), acquistendu l’investitore hè prutettu da salti in u tassu di scambiu di u dollaru à u rublu.

U principiu di furmà una cartera ETF

L’investimentu passivu in i fondi di l’indici hè quasi u listessu cum’è ciò chì facenu i gestori di soldi ritirati. L’orizzonte d’investimentu importa – ùn deve micca pruvà à cullà una cartera ETF per 1-2 anni. U postulatu principale di investisce in ETF hè a regularità di l’investimenti, indipendentemente da a situazione di u mercatu. Per selezziunà ETF adattati, u situ web di a Scambio di Mosca aiuterà l’investitore, induve pudete vede una lista di tutti i fondi scambiati in borsa – https://www.moex.com/msn/etf.

- FXMM hè un fondu di u mercatu di soldi di i Stati Uniti chì investe in obbligazioni brevi di i Stati Uniti per un periudu di 1-3 mesi.

Stu fondu hè analogu à un depositu à dumanda. Una caratteristica distintiva hè chì u so graficu hè una linea dritta diretta in sopra à un angolo di 45 gradi.

- BPIF RFI “VTB – Emerging Countries Equity Fund” (VTBE ETF) . Per diversificà, aghjunghjemu un attivu chì investe in i paesi in via di sviluppu à a cartera.

Selezziunà in u screener ETF tutti l’assi chì investenu in assi misti. Fighjemu nantu à vtbe etf. Stu fondu investe in l’assi di i paesi in via di sviluppu attraversu l’acquistu di l’ETF stranieri ISHARES CORE MSCI EM. L’investimenti in questu fondu assicuraranu a diversificazione trà i paesi. À u listessu tempu, a cumissioni di u fondu hè solu 0,71%. Quandu compra per un broker VTB, ùn ci hè micca una cumissioni di scambiu.

- VTBH ETF . Avà, per riduce a volatilità di a cartera, aghjunghje ligami. VTBH ETF offre l’uppurtunità di investisce in obbligazioni americane à altu rendiment. Per fà questu, u fondu scambiatu cumprà azzioni di l’ETF ISHARES HIGH YIELD CORP BOND stranieri.

- DIVID ETF – un fondo scambiatu seguita l’indici di dividends stocks di a Federazione Russa. L’indice include u 50% di e migliori azioni di a Federazione Russa in termini di: rendiment di dividend, stabilità di dividend, qualità di l’emittente. A causa di u pagamentu di dividendu è di a qualità di i mudelli di cummerciale, hè previstu un rendimentu più altu ch’è u mercatu di l’equità larga (rendu annu mediu da marzu 2007 à a data 15,6% versus 9,52% per u mercatu di l’equità larga)

- Per l’investimenti in a borsa di i Stati Uniti, TECH (invistisce in l’indice US NASDAQ 100) da Tinkoff Investments è FXUS , chì riplica a dinamica di u largu mercatu di borsa US SP500, sò più adattati.

- L’attenzione meriteghja ancu TGRN ETF da Tinkoff Investments . U rendiment mediu annu hè à u livellu di 22% annu. U fondu investe in i capi di tecnulugia pulita in u mondu.

- ETF FXRL hè un fondo indici chì seguita a dinamica di l’indice RTS russu. Siccomu l’RTS hè un indice di dollaru, etf furnisce una certa prutezzione contra i fluttuazioni di a valuta. Cù u crescita di u dollaru, l’indice RTS cresce più forte chì u MICEX. I dividendi ricevuti sò reinvestiti in l’azzioni di u fondu. U Fondu paga un tributu nantu à i dividendi di 10%.

- Per pruteggiri contra l’inflazione, duvete aghjunghje l’etf d’oru, per esempiu, FXGD . A cumissioni di u fondu hè solu 0,45%. U Fondu traccia u prezzu di l’oru fisicu nantu à u mercatu glubale u più precisamente pussibule, è vi permette di prutezzione di l’inflazione senza VAT.

- Inoltre, fighjate per ETF chì seguitanu una strategia All Weather / Perpetual Portfolio – etf opnw da Otkritie Broker o TUSD ETF da Tinkoff Investments . U fondu hà diversificazione in l’internu, l’investitore ùn hà micca bisognu di sforzi supplementari. I gestori investenu ugualmente in azzioni, bonds, oru. Etf opnw investe ancu in fondi immubiliarii americani.

Per i pruprietarii di cunti di brokerage, stu tipu di ETF, ancu s’ellu hè assai còmuda, hè troppu caru. Hè megliu piglià un pocu di tempu è custruisce una cartera ETF nantu à u vostru propiu. Nantu à un periudu di 20 anni, ancu insignificanti 0,01-0,05% cummissioni si trasformanu in quantità tangibili.

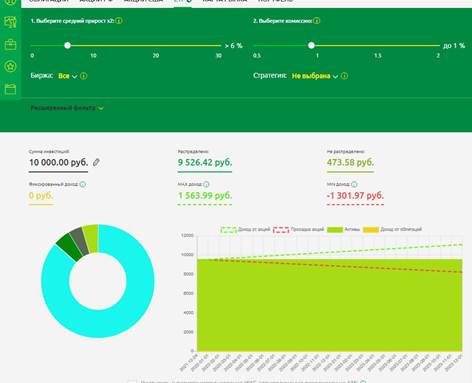

Quandu sceglite l’ETF più promettenti, duvete pruvà à pensà più globalmente. I risultati d’investimentu di l’ultimi dui anni ùn guarantisci micca u stessu successu in u futuru. L’investimenti in azioni chì anu dimustratu una crescita rapida pò esse micca prufittuali annantu à i prossimi anni. U settore pò esse surriscaldatu è poi piglià una pausa. L’investimentu in un indici largu hè più prufittu perchè a cumpusizioni di l’indici hè cambiatu constantemente. L’imprese debuli sò rimpiazzate da i forti. Parechje cumpagnie incluse in l’indici SP500 ùn eranu più nantu à u mercatu 10 anni fà, ma a dinamica di l’indici ùn hà micca soffrendu da questu. Avete bisognu di pensà à più in u mondu, ùn fighjate micca a dinamica attuale di u fondu, pruvate à sceglie suluzioni menu risicate è più diversificate. Dopu avè identificatu l’ETF più promettenti in ogni classa di attivu, induve l’investitore vole investisce soldi deve esse attribuitu per ognuna di e so azzioni. Hè cunsigliatu di aderisce à e seguenti proporzioni:

- U 40% di a cartera hè destinata à cumprà azioni . Per a diversificazione, i stocks sò spartuti per paese è industria. Ogni tipu di ETF hè datu una parte uguale in stu gruppu;

- 30% – bonds . Questu riducerà u ritornu generale di a cartera, ma à u stessu tempu reducià a volatilità di u contu di brokerage. Ciò chì affetterà positivamente u sistema nervu di l’investitore in i periodi difficili;

- 10% di a cartera – investimenti in oru . Parte protettiva cundizionale di u portafogliu. Forsi dopu sta parte di a cartera pò esse rimpiazzata da investimenti in cripto muniti;

- 20% – zoni promettenti – stocks high-tech, investimenti in cumpagnie “verdi” per promettendu una crescita rapida.

Guida ETF – 15 dumande principali: chì sò i fondi ETF, cumu funzionanu, cumu fà soldi nantu à elli: https://youtu.be/I-2aJ3PUzCE Investire in ETF implica regularità è longu andà. Hè cunvenutu per rinfurzà a cartera ogni mese – u postulatu ben cunnisciutu “pagate prima”. Quandu si rimpianu, duvete aderisce à a strategia scelta, osservate e proporzioni di l’assi. Certi assi caderanu in u prezzu, mentri a so parte in a cartera diminuirà. L’altri assi crescenu in valore, a so parte cresce. Ùn avete micca pruvà troppu cura di mantene e proporzioni – i deviazioni di 5-10% sò in u range normale. Ci hè duie manere di mantene e proporzioni – vende l’assi chì anu risuscitatu in u prezzu è cumprà quelli chì sò ritardati. O solu cumprà quelli chì sò in ritardu per via di rifornimentu. Ùn vende micca finu à chì l’ugettivi d’investimentu sò scontri. Quale di sti dui metudi hè sceltu ùn hè micca cusì impurtante. Hè impurtante di sceglie un metudu d’investimentu per seguità. Cù riacquistu constantu di ritardi è vende assi chì anu dimustratu crescita, l’investitore sempre compra à u fondu è vende in cima. À u listessu tempu, ùn determinà micca i prezzi più favurevuli, ma in media a cartera mostrarà dinamica positiva per un longu periodu di tempu, è questu hè u più impurtante.