Fundo negociado por ETF – o que é, em palavras simples, complexo.Os fundos ETF (Exchange-Traded Fund) são uma forma de investimento coletivo. Ao comprar uma parte desse fundo por apenas 4.000 rublos, você se torna o proprietário de uma pequena parte das ações de empresas como Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s e muitas outras. O fundo VTI mais diversificado inclui mais de 3.900 ações. Para repetir essa diversificação em sua conta, um investidor privado precisaria de muito capital. Para a maioria dos inversores, essa diversificação não está disponível. Existem fundos de índices negociados em bolsa que copiam exatamente a composição e as proporções das ações de índices mundiais, commodities e fundos de metais preciosos, ETFs para títulos e instrumentos do mercado monetário. Existem mais de 100 ETFs diferentes no mercado dos EUA que implementaram estratégias diferentes. Por exemplo,Estratégia de portfólio eterno

Ray Dalio ”(investimentos em ações, títulos e ouro com desequilíbrios periódicos), investimentos em ações de um determinado setor de países específicos. Com a ajuda de uma carteira de ETFs, você pode coletar uma carteira diversificada por setor e país para investidores com um depósito muito modesto. Existem ETFs de gestão passiva, que seguem exactamente a dinâmica de um índice ou produto, e fundos de gestão ativa, em que o rendimento e o saque são regulados pelos gestores. Os fundos mais comuns são de gestão passiva – eles têm comissões mais baixas e sua dinâmica não depende do fator humano.

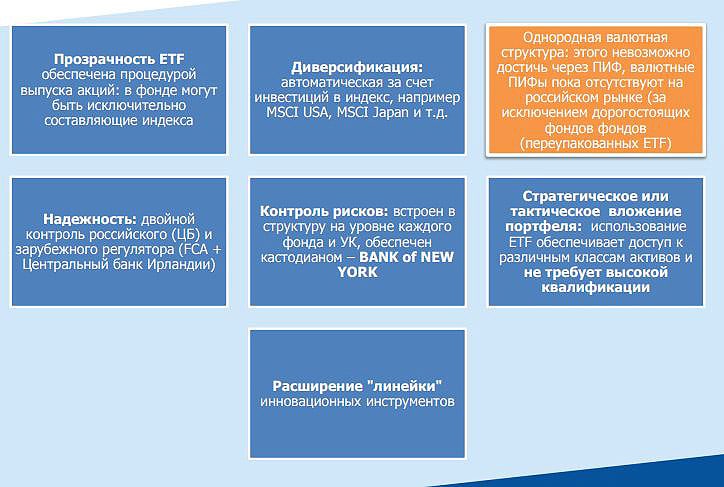

Diferenças entre ETFs e fundos mútuos

O análogo russo do ETF é um fundo mútuo (fundo de investimento mútuo). Apesar das semelhanças, existem algumas diferenças.

- A maioria dos ETFs são de gerenciamento passivo com uma estratégia aberta . Isso dá uma vantagem ao investidor, pois fica claro em quais instrumentos e em que proporção o dinheiro é investido. Um investidor pode ter certeza de que, ao investir em ETFs sobre ouro, seus investimentos irão repetir exatamente a dinâmica do metal precioso.

- Os fundos de investimento unitário são fundos de gestão ativa . O resultado financeiro depende muito das ações e erros do gestor. Uma situação real é quando a dinâmica dos fundos de investimento unitário é negativa em um mercado em alta. Mas quando o mercado cai, os fundos de investimento unitário podem superar o mercado.

- Os ETFs permitirão que você colete um portfólio diversificado , por país, setor ou estratégia.

- Os ETFs pagam dividendos se forem pagos pelas ações do índice que seguem. Na maioria dos casos, os dividendos são reinvestidos na proporção original.

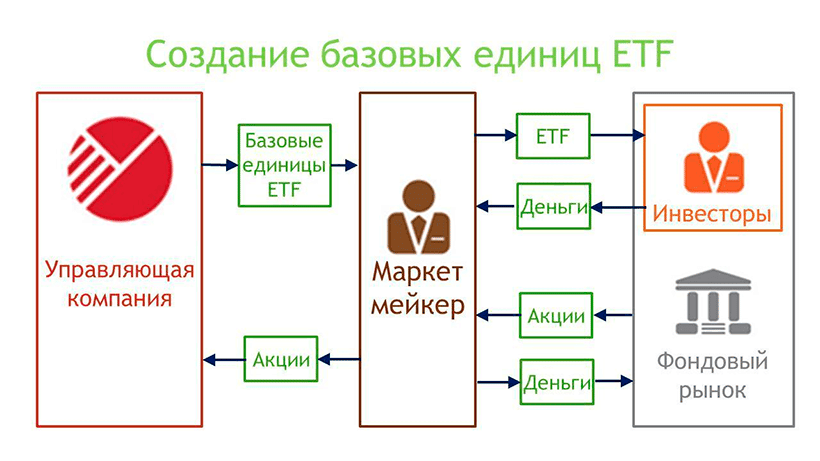

- Os ETFs são negociados em bolsa , um formador de mercado mantém a liquidez. Não é necessário entrar em contato com a administradora da compra. Basta ter uma conta de corretora em qualquer corretor licenciado.

- As taxas de ETF são várias vezes mais baixas em comparação com os fundos mútuos .

Tipos de ETF

Os ETFs existentes podem ser divididos nos seguintes grupos:

- Por país – os fundos que investem em quase todos os países onde existe uma bolsa de valores são representados na bolsa de valores dos Estados Unidos. Existem ETFs separados para cada índice desse país.

- Por setores da economia – existem ETFs para setores específicos da economia, onde são recolhidos estoques de um determinado setor da economia do país em questão. Um investidor pode não comprar o índice inteiro, mas investir apenas em setores promissores em sua opinião.

- Por instrumentos financeiros – o ETF pode ser diferenciado para ações, títulos, instrumentos do mercado monetário (títulos de curto prazo até 3 meses), ETFs cambiais, ETFs para metais preciosos, bens industriais, imóveis.

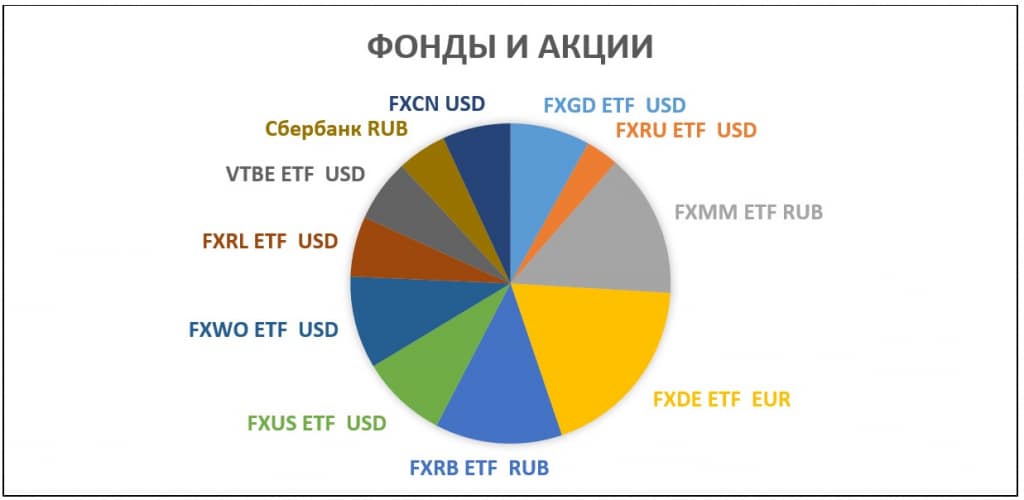

ETF em MICEX

Mais de 1.500 ETFs diferentes estão disponíveis na NYSE dos EUA.

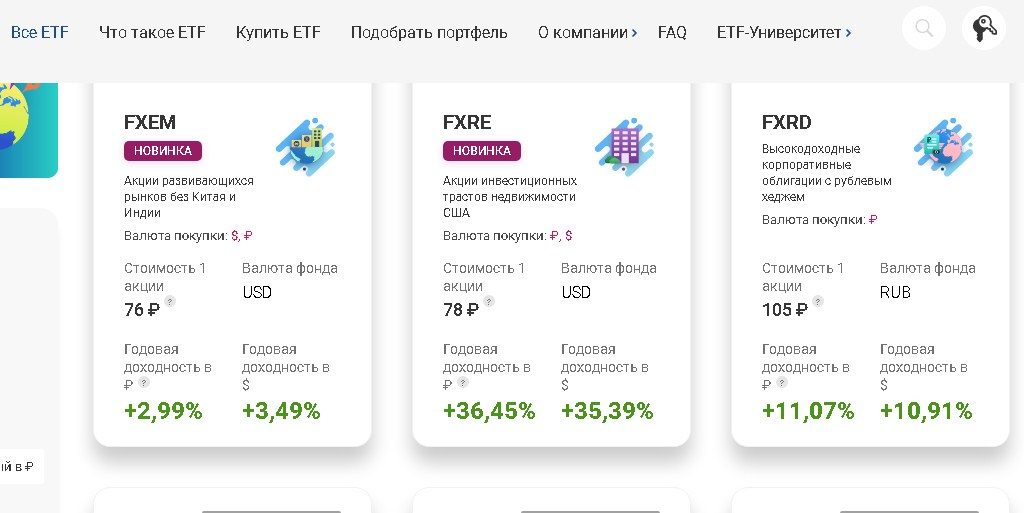

A Moscow Exchange oferece uma lista muito mais modesta de ETFs para investidores russos (muitos ETFs estão disponíveis para compra apenas para investidores qualificados). Atualmente, existem 128 ETFs e BIFs disponíveis na Bolsa de Valores de Moscou. A Finex oferece os seguintes ETFs:

- FXRB – Índice de títulos corporativos russos denominados em rublos.

- FXRU – Índice de títulos corporativos russos denominados em dólares.

- FXFA é um índice de títulos corporativos de alto rendimento de países desenvolvidos.

- FXIP – títulos do governo dos Estados Unidos, com proteção contra a inflação com hedge de rublo, denominados em rublos.

- FXRD – títulos em dólar de alto rendimento, referência – Solactive USD Fallen Angel Issuer Index Capped.

- FXKZ – o fundo investe em ações do Cazaquistão.

- FXRL – investimento no índice russo RTS.

- FXDE é um investimento no mercado de ações alemão.

- FXIT é um investimento no setor de tecnologia americano.

- FXUS é um investimento do índice americano SP500.

- FXCN é um investimento no mercado de ações chinês.

- FXWO é um investimento em ações do mercado global, seu portfólio inclui mais de 500 ações dos 7 maiores países do mundo.

- FXRW é um investimento em ações americanas de alta capitalização.

- FXIM é um investimento no setor de TI dos Estados Unidos.

- FXES é um estoque de jogos e esportes eletrônicos dos EUA.

- FXRE é um investimento em fundos de investimento imobiliário dos EUA.

- FXEM – investimentos em ações de países em desenvolvimento (exceto China e Índia).

- FXGD é um investimento em ouro.

A Finex é atualmente a única empresa que oferece investimentos em ETF para comerciantes russos.

Existem produtos semelhantes da Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton e outros. Mas todos eles pertencem ao BIF. Muitas empresas de gestão de ativos oferecem produtos semelhantes (o fundo que segue o índice de mercado amplo

SP500 é representado por Sberbank, Alfa Capital e VTb). A dinâmica é quase idêntica, mas os investidores que compraram ações da Finex tiveram um pequeno lucro devido às comissões mais baixas. Uma característica dos ETFs na Bolsa de Valores de Moscou é que a moeda do ETF é o dólar e, para comprar tal ETF, os rublos da conta são primeiro convertidos em dólares. Existem etf denominados em rublos (com cobertura cambial), adquirindo-os, o investidor fica protegido das flutuações da taxa de câmbio do dólar face ao rublo.

Investir em ETFs

A principal vantagem de investir em ETFs é a diversificação máxima do portfólio para investidores de baixo capital. O princípio do investimento de longo prazo é “não coloque todos os ovos na mesma cesta”. Um investidor de ETF pode diversificar seu portfólio por classe de ativos (ações, títulos) – dependendo da estratégia escolhida, altere as proporções. Dentro da classe, ele pode alterar as proporções entre ações de diferentes setores de diferentes países. Possui um portfólio amplamente diversificado de Eurobônus. O lote mínimo de Eurobônus começa em $ 1000, para diversificação você precisa ter pelo menos 15-20 nomes diferentes. Este já é um montante bastante tangível. Ao investir em ETFs no índice de Eurobônus, você pode comprar uma cesta de 25 Eurobônus por apenas 1.000 rublos. Além disso, o investidor tem a oportunidade de adquirir produtos altamente lucrativos “

junk “títulos da Rússia e do mundo. Para proteger seu portfólio, um investidor pode adicionar investimentos em ouro.

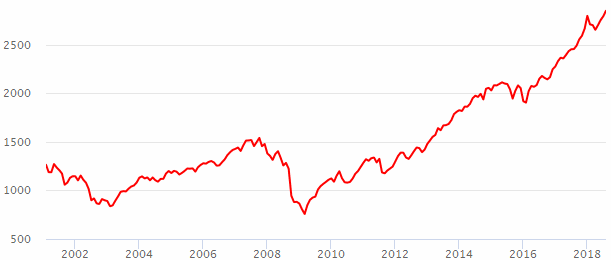

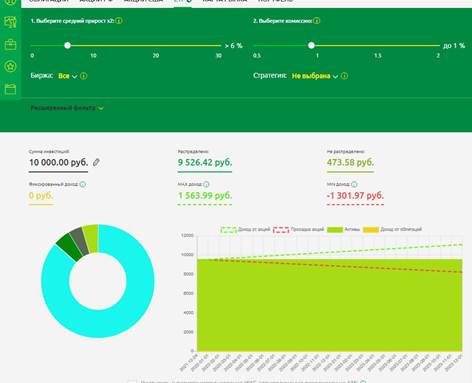

Lucratividade de ETF

A lucratividade do ETF é totalmente dependente da dinâmica do mercado. Em intervalos curtos de até 1-3 anos, é muito difícil prever isso, porque há muitos fatores a serem considerados. Por um período de 10 anos ou mais, os ativos provavelmente serão mais caros do que são hoje. Mas isso não significa que por um período de 10 anos você verá uma dinâmica positiva todos os dias. Vejamos a dinâmica do amplo mercado de ações dos EUA SP500:

Comissões

Além da comissão de câmbio de compra e venda (de acordo com a

tarifa da corretora , mas algumas corretoras não cobram comissão pela compra de ETFs), é necessária uma comissão de gestão. Em ETFs gerenciados passivamente, o FInex é cobrado 0,9% ao ano. Esse valor não é cobrado diretamente da conta da corretora do investidor, mas é debitado todos os dias e contabilizado nas cotações. Se você comprou um ETF, cujo preço aumentou 10% ao longo do ano, isso significa que na verdade ele aumentou 10,9%.

É desagradável que a comissão seja paga independentemente do resultado do investimento. Se o fundo de índice sofresse uma perda de 10% em um ano, você teria uma perda de 10,9%.

Como comprar ETF

A maneira mais fácil é comprar fundos ETF na Bolsa de Valores de Moscou. Os corretores estrangeiros oferecem uma seleção maior de ETFs com taxas mais baixas. Para efeito de comparação, existem ETFs estrangeiros com uma comissão de 0,004% contra uma comissão da Finex de 0,9%. Por meio de uma corretora estrangeira, é possível comprar ETF por criptomoeda. Um novo instrumento no qual fundos de pensão e grandes investidores norte-americanos já começam a investir. O Banco Central alerta para os perigos de se investir em ETFs bitcoin. Se esta ferramenta provar sua estabilidade (o período de investimento é de pelo menos 10 anos), os provedores russos irão adicioná-la à sua programação. Mas não se esqueça que na Federação Russa os ETFs podem ser comprados no

IISe retorno de 13% dos impostos. Muitos corretores não cobram comissões pela manutenção de uma conta e você pode depositar fundos em sua conta uma vez por mês ou por semana por pequenas quantias. Recomenda-se entrar no mercado externo, começando com um investimento de US $ 10-20 mil.

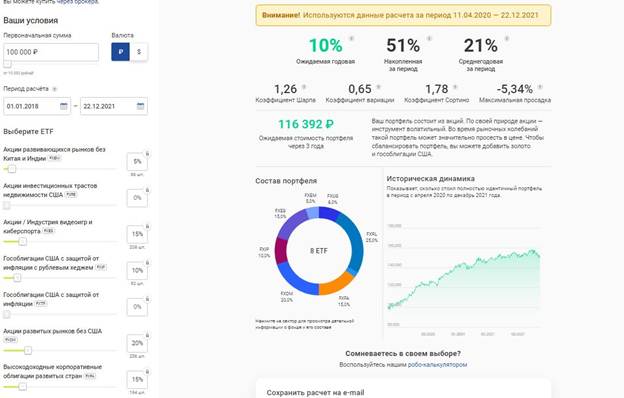

Princípio de formação de portfólio ETF

O investimento passivo em fundos de índice é praticamente a mesma coisa que os administradores de fundos de aposentadoria. O horizonte de investimento é importante – você não deve tentar construir uma carteira de ETF por 1-2 anos. O principal princípio do investimento em ETFs é a regularidade dos investimentos, independentemente da situação do mercado. Para selecionar ETFs adequados, o investidor será auxiliado pelo site da Bolsa de Valores de Moscou, onde você pode ver uma lista de todos os fundos negociados em bolsa – https://www.moex.com/msn/etf.

- FXMM é um fundo do mercado monetário dos EUA que investe em títulos vendidos dos EUA por 1-3 meses.

Este fundo é análogo a um depósito à vista. Uma característica distintiva é que seu gráfico é uma linha reta direcionada para cima em um ângulo de 45 graus.

- BPIF RFI “VTB – Fundo de Participações em Países em Desenvolvimento” (ETF VTBE) . Para diversificar, vamos adicionar ao portfólio um ativo investindo em países em desenvolvimento.

Na tela ETF, selecione todos os ativos que são investidos em ativos mistos. Vamos nos concentrar em vtbe etf. Este fundo investe em ativos de países em desenvolvimento por meio da compra de etf ISHARES CORE MSCI EM estrangeiro. Os investimentos neste fundo garantirão a diversificação entre os países. Ao mesmo tempo, a comissão do fundo é de apenas 0,71%. Ao comprar através de uma corretora VTB, não há comissão de câmbio.

- VTBH ETF . Agora, para reduzir a volatilidade do portfólio, vamos adicionar títulos. O ETF VTBH oferece uma oportunidade de investir em títulos americanos de alto rendimento. Para fazer isso, o fundo negociado em bolsa compra ações de um ETF estrangeiro ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – o fundo negociado em bolsa segue o RF Dividend Stock Index. O índice inclui 50% das melhores ações da Federação Russa em termos de: rendimento de dividendos, estabilidade de dividendos, qualidade de emissão. Devido ao pagamento de dividendos e à qualidade dos modelos de negócios, são esperados retornos mais elevados do que para o amplo mercado de ações (retorno médio anual de março de 2007 até a data de 15,6% contra 9,52% para o amplo mercado de ações)

- Para investimentos no mercado de ações americano, TECH (investe no índice americano NASDAQ 100) da Tinkoff Investments e FXUS , que repete a dinâmica do amplo mercado de ações americano SP500, são os mais adequados.

- Também digno de nota é o ETF TGRN da Tinkoff Investments . Rendimento médio anual no patamar de 22% ao ano. O fundo investe em empresas líderes de tecnologia verde em todo o mundo.

- ETF FXRL é um fundo de índice que segue a dinâmica do índice russo RTS. Dado que o RTS é um índice denominado em dólares, o etf oferece alguma proteção contra as flutuações cambiais. Com o crescimento do dólar, o índice RTS fica mais forte do que o MICEX. Os dividendos recebidos são reinvestidos nas cotas do fundo. O fundo paga 10% de imposto sobre dividendos.

- Para se proteger contra a inflação, adicione ouro etf como FXGD . A comissão do fundo é de apenas 0,45%. O Fundo monitora o preço do ouro físico no mercado global com a maior precisão possível e permite que ele se proteja da inflação sem IVA.

- Além disso, você deve prestar atenção aos ETFs que seguem a estratégia All Weather / Perpetual Portfolio – etf opnw da Opening Broker ou TUSD ETF da Tinkoff Investments . O fundo tem diversificação interna, o investidor não precisa fazer esforços adicionais. Os gerentes investem em ações iguais em ações, títulos, ouro. A Etf opnw também investe em fundos imobiliários dos EUA.

Para os titulares de contas de corretagem, esse tipo de ETF, embora muito conveniente, é muito caro. Melhor dedicar um pouco de tempo e montar você mesmo um portfólio de ETFs. Ao longo do período de 20 anos, mesmo uma comissão insignificante de 0,01-0,05% se transforma em valores tangíveis.

Ao escolher os ETFs mais promissores, você deve tentar pensar de forma mais global. Os resultados dos investimentos dos últimos dois anos não garantem o mesmo sucesso no futuro. Investir em ações que apresentaram um crescimento explosivo pode acabar não sendo lucrativo nos próximos anos. O setor pode estar superaquecido e, em seguida, pausar. Investir em um índice amplo é mais lucrativo porque a composição do índice muda constantemente. Empresas fracas estão sendo substituídas por empresas fortes. Muitas das empresas que integram o índice SP500 já não existiam no mercado há 10 anos, mas a dinâmica do índice não sofreu com isso. Deve-se buscar pensar mais globalmente, não olhar para a dinâmica atual do fundo, tentar escolher soluções menos arriscadas e mais diversificadas. Tendo identificado os ETFs mais promissores em cada classe de ativos,onde o investidor deseja investir o dinheiro deve ser alocado para cada ação. Recomenda-se aderir às seguintes proporções:

- 40% da carteira é destinada à compra de ações . Para diversificação, os estoques são divididos por país e setor. Cada tipo de ETF recebe uma parcela igual dentro desse grupo;

- 30% – títulos . Isso reduzirá o retorno geral da carteira, mas ao mesmo tempo reduzirá a volatilidade da conta da corretora. Isso terá um efeito positivo no sistema nervoso do investidor durante os períodos difíceis;

- 10% da carteira são investimentos em ouro . Parte do portfólio com proteção condicional. Talvez mais tarde, essa parte do portfólio possa ser substituída por investimentos em criptomoedas;

- 20% – áreas promissoras – ações de alta tecnologia, investimentos em empresas verdes para um crescimento rápido promissor.

Guia ETF – 15 questões principais: o que são fundos ETF, como funcionam, como ganhar dinheiro com eles: https://youtu.be/I-2aJ3PUzCE Investir em ETFs implica regularidade e longo prazo. É conveniente reabastecer seu portfólio todos os meses – o conhecido postulado “pague-se primeiro”. Ao reabastecer, deve-se seguir a estratégia escolhida, observar as proporções dos ativos. Alguns ativos perderão o valor, enquanto sua participação na carteira diminuirá. Outros ativos aumentarão de valor e sua participação aumentará. Você não deve tentar observar as proporções com muito cuidado – desvios de 5 a 10% estão dentro da faixa normal. Existem duas maneiras de manter as proporções – vendendo ativos que aumentaram de preço e comprando aqueles que estão ficando para trás. Ou apenas a compra dos atrasados devido ao reabastecimento. Não venda até que os objetivos de investimento sejam alcançados.Qual desses dois métodos será escolhido não é tão importante. É importante escolher um método de investimento para segui-lo. Com a compra constante de ativos defasados e a venda de ativos que apresentam crescimento, o investidor sempre compra por baixo e vende por cima. Ao mesmo tempo, ele não vai determinar os preços mais favoráveis, mas na média a carteira terá uma dinâmica positiva ao longo do tempo, e isso é o mais importante.