एक्सचेंज-ट्रेडेड ईटीएफ फंड – कॉम्प्लेक्सबद्दल सोप्या शब्दात काय आहे.ईटीएफ (एक्सचेंज-ट्रेडेड फंड) हे सामूहिक गुंतवणुकीचे एक प्रकार आहेत. अशा फंडाचा हिस्सा केवळ 4,000 रूबलमध्ये खरेदी करून, तुम्ही मायक्रोसॉफ्ट, ऍपल, मास्टरकार्ड, टेस्ला, फेसबुक, गुगल, मॅकडोनाल्ड आणि इतर अनेक कंपन्यांमधील शेअर्सच्या छोट्या शेअरचे मालक बनता. VTI च्या सर्वात वैविध्यपूर्ण फंडामध्ये 3,900 पेक्षा जास्त समभागांचा समावेश आहे. त्यांच्या खात्यात अशा विविधतेची पुनरावृत्ती करण्यासाठी, खाजगी गुंतवणूकदाराला खूप भांडवल आवश्यक असते. बहुतेक इन्व्हर्टरसाठी, हे विविधीकरण उपलब्ध नाही. इंडेक्स एक्स्चेंज-ट्रेडेड फंड आहेत जे जागतिक निर्देशांक, कमोडिटी आणि मौल्यवान धातू निधी, बाँडसाठी ईटीएफ आणि मनी मार्केट इन्स्ट्रुमेंट्सच्या समभागांची रचना आणि प्रमाण अचूकपणे कॉपी करतात. यूएस मार्केटमध्ये 100 पेक्षा जास्त वेगवेगळे एक्सचेंज-ट्रेडेड फंड आहेत जे वेगवेगळ्या धोरणांची अंमलबजावणी करतात. उदाहरणार्थ,रे डॅलिओ ” (नियतकालिक असंतुलनासह स्टॉक, बाँड आणि सोन्यामध्ये गुंतवणूक), विशिष्ट देशांच्या विशिष्ट क्षेत्रातील शेअर्समधील गुंतवणूक. ईटीएफ पोर्टफोलिओच्या मदतीने, तुम्ही उद्योग आणि गुंतवणूकदारांच्या देशानुसार अतिशय माफक ठेवीसह वैविध्यपूर्ण पोर्टफोलिओ गोळा करू शकता. निष्क्रीयपणे व्यवस्थापित केलेले ईटीएफ आहेत जे निर्देशांक किंवा कमोडिटीच्या गतीशीलतेचे अचूकपणे पालन करतात आणि सक्रिय व्यवस्थापन निधी, ज्यामध्ये उत्पन्न आणि ड्रॉडाउन व्यवस्थापकांद्वारे नियंत्रित केले जातात. सर्वात सामान्य निधी निष्क्रिय व्यवस्थापन आहेत – त्यांच्याकडे कमी शुल्क आहे आणि त्यांची गतिशीलता मानवी घटकांवर अवलंबून नाही.

ईटीएफ आणि म्युच्युअल फंडांमधील फरक

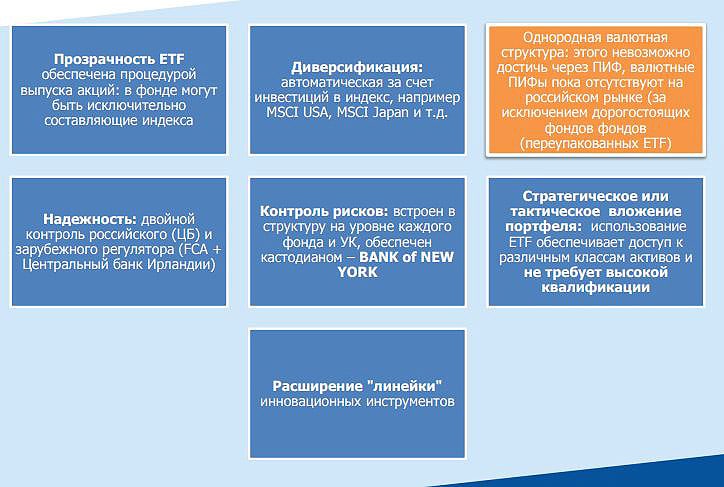

ETF चे रशियन अॅनालॉग म्युच्युअल फंड (म्युच्युअल इन्व्हेस्टमेंट फंड) आहे. समानता असूनही, काही फरक आहेत

- बहुतेक ईटीएफ हे खुल्या रणनीतीसह निष्क्रियपणे व्यवस्थापित केले जातात . हे गुंतवणूकदाराला एक फायदा देते, कारण हे स्पष्ट आहे की कोणत्या साधनांमध्ये पैसे कोणत्या प्रमाणात गुंतवले जातात. एक गुंतवणूकदार खात्री बाळगू शकतो की सोन्यासाठी ETF मध्ये गुंतवणूक करताना, त्याची गुंतवणूक मौल्यवान धातूच्या गतिशीलतेची पुनरावृत्ती करेल.

- म्युच्युअल इन्व्हेस्टमेंट फंड हे सक्रिय व्यवस्थापन फंड आहेत . आर्थिक परिणाम मुख्यत्वे व्यवस्थापकाच्या कृती आणि चुकांवर अवलंबून असतो. मजबूत बुल मार्केटमध्ये म्युच्युअल फंडाची गतिशीलता नकारात्मक असते तेव्हा खरी परिस्थिती असते. पण बाजाराच्या घसरणीत म्युच्युअल फंड बाजारापेक्षा चांगले असू शकतात.

- ईटीएफ तुम्हाला देश, उद्योग किंवा धोरणानुसार वैविध्यपूर्ण पोर्टफोलिओ संकलित करण्यास अनुमती देईल .

- ETF ला लाभांश देतात जर ते इंडेक्सच्या शेअर्सद्वारे दिले जातात. बहुतेक प्रकरणांमध्ये, लाभांश मूळ प्रमाणात पुन्हा गुंतवला जातो.

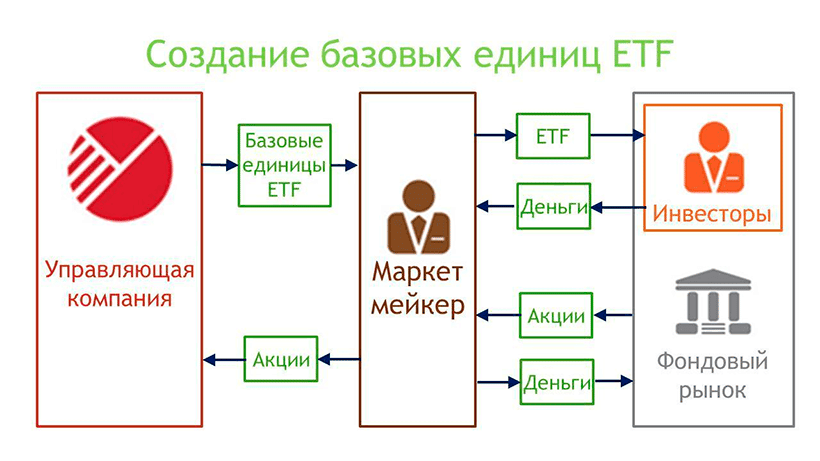

- ETF चे व्यवहार एक्सचेंजवर केले जातात आणि मार्केट मेकर तरलता राखतो. खरेदीसाठी व्यवस्थापन कंपनीशी संपर्क साधण्याची गरज नाही. कोणत्याही परवानाधारक ब्रोकरकडे दलाली खाते असणे पुरेसे आहे.

- म्युच्युअल फंडाच्या तुलनेत ईटीएफ कमिशन अनेक पटींनी कमी आहे .

ईटीएफचे प्रकार

विद्यमान ईटीएफ खालील गटांमध्ये विभागले जाऊ शकतात:

- देशानुसार – यूएस स्टॉक एक्स्चेंजवर असे फंड आहेत जे जवळजवळ सर्व देशांमध्ये गुंतवणूक करतात जेथे स्टॉक मार्केट आहे. या देशाच्या प्रत्येक निर्देशांकासाठी स्वतंत्र ईटीएफ आहेत.

- अर्थव्यवस्थेच्या क्षेत्रांनुसार – अर्थव्यवस्थेच्या विशिष्ट क्षेत्रांसाठी ETFs आहेत, जिथे प्रश्नातील देशाच्या अर्थव्यवस्थेच्या विशिष्ट क्षेत्राचे शेअर्स गोळा केले जातात. गुंतवणूकदार संपूर्ण निर्देशांक खरेदी करू शकत नाही, परंतु त्याच्या मते केवळ आशादायक उद्योगांमध्ये गुंतवणूक करू शकतो.

- आर्थिक साधनांसाठी – स्टॉक, बॉण्ड्स, मनी मार्केट इन्स्ट्रुमेंट्स (3 महिन्यांपर्यंतचे अल्प-मुदतीचे बाँड), चलन ETF, मौल्यवान धातू, औद्योगिक वस्तू, रिअल इस्टेटसाठी ETF चे वाटप केले जाऊ शकते.

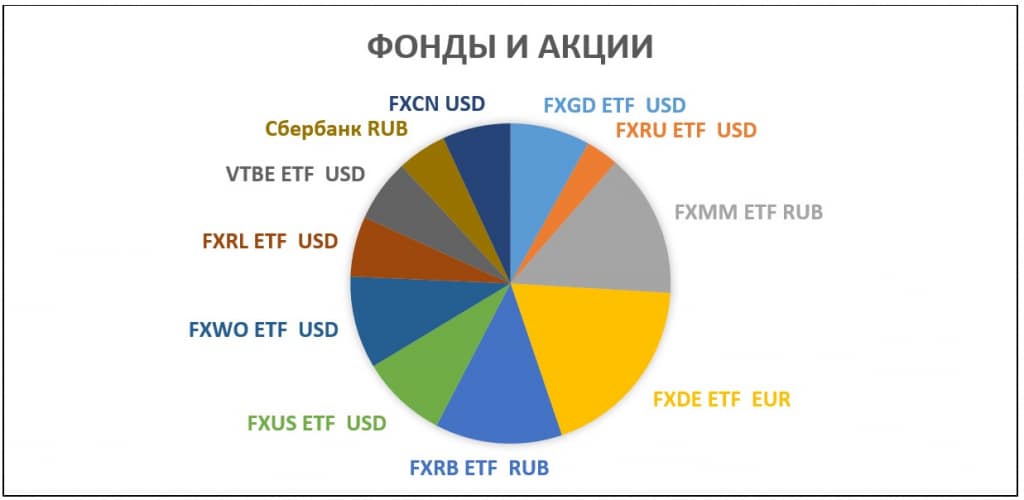

MICEX वर ETF

NYSE वर 1,500 पेक्षा जास्त भिन्न ETF उपलब्ध आहेत. मॉस्को एक्सचेंज रशियन गुंतवणूकदारांसाठी ETF ची अधिक माफक यादी ऑफर करते (अनेक ईटीएफ केवळ पात्र गुंतवणूकदारांसाठी खरेदीसाठी उपलब्ध आहेत). सध्या, 128 ईटीएफ आणि बीआयएफ मॉस्को एक्सचेंजवर उपलब्ध आहेत. Finex खालील ईटीएफ ऑफर करते:

- FXRB – रुबलमध्ये नामांकित रशियन कॉर्पोरेट बाँड्सचा निर्देशांक.

- FXRU – रशियन कॉर्पोरेट बॉण्ड्सची अनुक्रमणिका डॉलरमध्ये मूल्यांकित केली जाते.

- FXFA हा विकसित देशांच्या उच्च-उत्पन्न कॉर्पोरेट बाँडचा निर्देशांक आहे.

- FXIP – रूबल हेजसह महागाई संरक्षणासह यूएस सरकारी बॉण्ड्स, रूबलमध्ये नामांकित केले जातात.

- FXRD – डॉलर उच्च उत्पन्न बाँड, बेंचमार्क – सॉलॅक्टिव्ह USD फॉलन एंजेल जारीकर्ता कॅप्ड इंडेक्स.

- FXKZ – फंड कझाकस्तानच्या शेअर्समध्ये गुंतवणूक करतो.

- FXRL ही रशियन RTS निर्देशांकातील गुंतवणूक आहे.

- FXDE ही जर्मन शेअर बाजारातील गुंतवणूक आहे.

- FXIT ही अमेरिकन तंत्रज्ञान क्षेत्रातील गुंतवणूक आहे.

- FXUS ही US SP500 निर्देशांकातील गुंतवणूक आहे.

- FXCN ही चीनी शेअर बाजारातील गुंतवणूक आहे.

- FXWO ही जागतिक बाजारपेठेतील शेअर्समधील गुंतवणूक आहे, तिच्या पोर्टफोलिओमध्ये जगातील 7 सर्वात मोठ्या देशांमधील 500 हून अधिक शेअर्सचा समावेश आहे.

- FXRW ही उच्च-कॅप यूएस स्टॉकमधील गुंतवणूक आहे.

- FXIM ही US IT क्षेत्रातील गुंतवणूक आहे.

- FXES – गेमिंग क्षेत्रातील यूएस कंपन्यांचे शेअर्स आणि eSports.

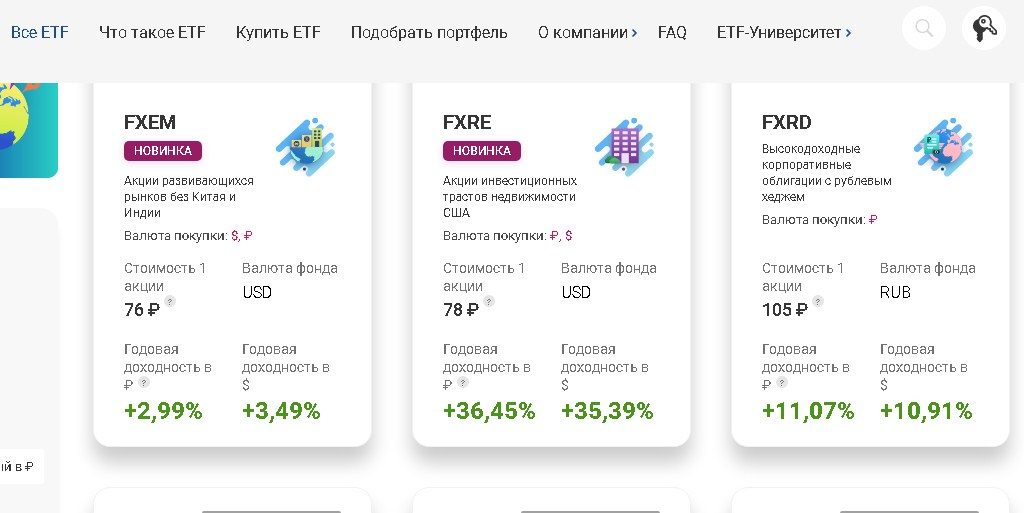

- FXRE ही यूएस रिअल इस्टेट गुंतवणूक ट्रस्टमधील गुंतवणूक आहे.

- FXEM – विकसनशील देशांच्या समभागांमध्ये गुंतवणूक (चीन आणि भारत वगळता).

- FXGD ही सोन्यात गुंतवणूक आहे.

Finex ही सध्या रशियन व्यापार्यांना ETF गुंतवणूक देणारी एकमेव कंपनी आहे.

Sberbank, VTB, BCS, Finam, Alfa Capital, Tinkof Investments , Aton आणि इतरांकडील समान उत्पादने आहेत . परंतु ते सर्व बीपीआयएफचे आहेत. बर्याच व्यवस्थापन कंपन्या समान उत्पादने ऑफर करतात (ब्रॉड मार्केट इंडेक्स SP500 खालील फंड Sberbank, Alfa Capital आणि VTB द्वारे दर्शविला जातो). गतिशीलता जवळजवळ सारखीच आहे, परंतु ज्या गुंतवणूकदारांनी Finex शेअर्स खरेदी केले त्यांना कमी कमिशनमुळे थोडा फायदा झाला. मॉस्को एक्सचेंजवरील ईटीएफचे वैशिष्ट्य म्हणजे ईटीएफचे चलन डॉलर्स आहे आणि असा ईटीएफ खरेदी करण्यासाठी, खात्यातील रूबल प्रथम डॉलरमध्ये रूपांतरित केले जातात. रूबलमध्ये (चलन हेजसह) नामांकित ETF आहेत, ते मिळवून गुंतवणूकदार डॉलरमध्ये रूबलच्या विनिमय दराच्या वाढीपासून संरक्षित आहे. [मथळा id=”attachment_12042″ align=”aligncenter” width=”800″

ETF मध्ये गुंतवणूक

ETF मध्ये गुंतवणुकीचा मुख्य फायदा म्हणजे अल्प भांडवल असलेल्या गुंतवणूकदारांसाठी पोर्टफोलिओचे जास्तीत जास्त वैविध्य. दीर्घकालीन गुंतवणुकीचे तत्व म्हणजे “तुमची सर्व अंडी एका टोपलीत ठेवू नका”. ETF मधील गुंतवणूकदार त्याच्या पोर्टफोलिओमध्ये मालमत्ता वर्ग (स्टॉक, बाँड) नुसार विविधता आणू शकतो – निवडलेल्या धोरणानुसार, प्रमाण बदलू शकतो. वर्गात, तो वेगवेगळ्या देशांच्या विविध क्षेत्रातील समभागांमधील प्रमाण बदलू शकतो. युरोबॉन्ड्सचा व्यापकपणे वैविध्यपूर्ण पोर्टफोलिओ आहे. युरोबॉन्ड्सची किमान लॉट $1000 पासून सुरू होते, विविधीकरणासाठी किमान 15-20 भिन्न संप्रदाय असणे आवश्यक आहे. ही आधीच बरीच मूर्त रक्कम आहे. युरोबॉन्ड इंडेक्ससाठी ईटीएफमध्ये गुंतवणूक करताना, तुम्ही 25 युरोबॉन्डची बास्केट फक्त 1,000 रूबलमध्ये खरेदी करू शकता. याव्यतिरिक्त, गुंतवणूकदाराला पोर्टफोलिओच्या छोट्या भागासाठी उच्च-उत्पन्न मालमत्ता खरेदी करण्याची संधी आहे.जंक » रशिया आणि जगाचे बंध. त्याचा पोर्टफोलिओ सुरक्षित करण्यासाठी, गुंतवणूकदार सोन्यात गुंतवणूक जोडू शकतो.

ईटीएफ उत्पन्न

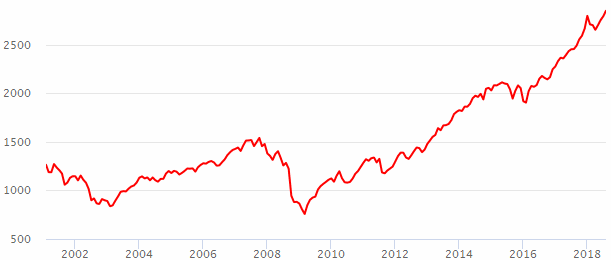

ईटीएफ परतावा पूर्णपणे बाजारातील गतिशीलतेवर अवलंबून असतो. 1-3 वर्षांपर्यंत लहान अंतराने, याचा अंदाज लावणे खूप कठीण आहे, कारण अनेक घटक विचारात घेतले पाहिजेत. 10 वर्षांच्या कालावधीत, उच्च संभाव्यतेसह, मालमत्तेची किंमत आजच्यापेक्षा जास्त असेल. परंतु याचा अर्थ असा नाही की 10 वर्षांच्या कालावधीत तुम्हाला दररोज सकारात्मक गतिशीलता दिसेल. ब्रॉड यूएस स्टॉक मार्केट SP500 ची गतिशीलता पाहूया:

कमिशन

खरेदी आणि विक्री करताना एक्सचेंज कमिशन व्यतिरिक्त ( ब्रोकरच्या दरानुसार , परंतु काही दलाल ईटीएफ खरेदी करताना कमिशन घेत नाहीत), तुम्हाला व्यवस्थापन शुल्क भरावे लागेल. FINEX निष्क्रीयपणे व्यवस्थापित ETFs दर वर्षी 0.9% आकारतात. ही रक्कम गुंतवणूकदाराच्या ब्रोकरेज खात्यातून थेट आकारली जात नाही, परंतु दररोज डेबिट केली जाते आणि कोट्सवर विचारात घेतली जाते. जर तुम्ही एखादे ईटीएफ विकत घेतले जे एका वर्षात 10% वर गेले, याचा अर्थ ते प्रत्यक्षात 10.9% वर गेले.

गुंतवणुकीच्या निकालाकडे दुर्लक्ष करून कमिशन दिले जाते हे अप्रिय आहे. जर इंडेक्स फंडाला एका वर्षात 10% तोटा झाला असेल, तर तुम्हाला 10.9% तोटा होईल.

ईटीएफ कसा खरेदी करायचा

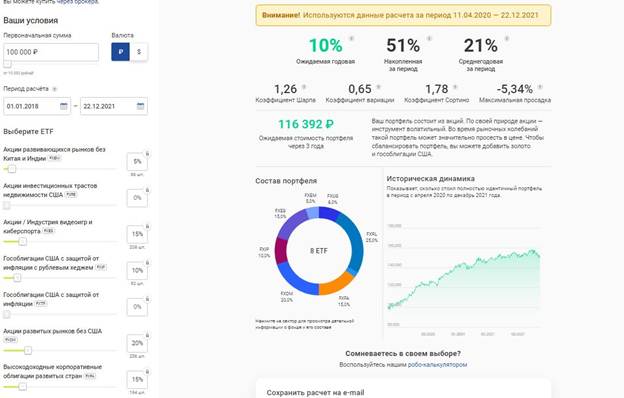

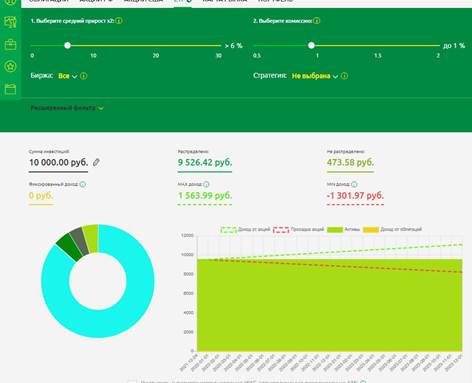

मॉस्को एक्सचेंजवर ईटीएफ फंड खरेदी करण्याचा सर्वात सोपा मार्ग आहे. परदेशी दलाल कमी फीसह ईटीएफची मोठी निवड देतात. तुलनेसाठी, 0.004% विरुद्ध 0.9% च्या Finex शुल्कासह विदेशी ETF आहेत. परदेशी ब्रोकरद्वारे, क्रिप्टोकरन्सीसाठी ईटीएफ खरेदी करणे शक्य आहे. एक नवीन साधन ज्यामध्ये पेन्शन फंड आणि मोठे यूएस गुंतवणूकदार आधीच गुंतवणूक करण्यास सुरुवात करत आहेत. सेंट्रल बँक बिटकॉइन ईटीएफमध्ये गुंतवणूक करण्याच्या धोक्यांबद्दल चेतावणी देते. जर या साधनाने त्याची स्थिरता सिद्ध केली (गुंतवणुकीचा कालावधी किमान 10 वर्षे आहे), रशियन प्रदाते ते त्यांच्या लाइनअपमध्ये जोडतील. परंतु हे विसरू नका की रशियन फेडरेशनमध्ये ईटीएफ आयआयएसवर खरेदी केला जाऊ शकतोआणि 13% कर परतावा. अनेक ब्रोकर्स खाते सुरू ठेवण्यासाठी कोणतेही शुल्क आकारत नाहीत आणि खात्यात महिन्यातून किंवा आठवड्यातून एकदा अल्प प्रमाणात निधी देणे शक्य आहे. 10-20 हजार डॉलरच्या गुंतवणुकीपासून सुरुवात करून परदेशी बाजारपेठेत प्रवेश करण्याची शिफारस केली जाते. [मथळा id=”attachment_12053″ align=”aligncenter” width=”666″]

ईटीएफ पोर्टफोलिओ तयार करण्याचे सिद्धांत

इंडेक्स फंडातील निष्क्रिय गुंतवणूक ही निवृत्त मनी मॅनेजर सारखीच असते. गुंतवणुकीचे क्षितिज महत्त्वाचे आहे – तुम्ही 1-2 वर्षांसाठी ETF पोर्टफोलिओ गोळा करण्याचा प्रयत्न करू नये. ETF मध्ये गुंतवणुकीचा मुख्य नियम म्हणजे गुंतवणुकीची नियमितता, बाजारातील परिस्थितीची पर्वा न करता. योग्य ईटीएफ निवडण्यासाठी, मॉस्को एक्सचेंज वेबसाइट गुंतवणूकदारांना मदत करेल, जिथे तुम्ही सर्व ट्रेडेड एक्सचेंज-ट्रेडेड फंडांची सूची पाहू शकता – https://www.moex.com/msn/etf. [मथळा id=”attachment_12049″ align=”aligncenter” width=”624″]

- FXMM हा यूएस मनी मार्केट फंड आहे जो 1-3 महिन्यांच्या कालावधीसाठी यूएस शॉर्ट बाँडमध्ये गुंतवणूक करतो.

हा निधी डिमांड डिपॉझिट सारखा आहे. एक विशिष्ट वैशिष्ट्य म्हणजे त्याचा आलेख 45 अंशांच्या कोनात वरच्या दिशेने निर्देशित केलेली सरळ रेषा आहे.

- BPIF RFI “VTB – उदयोन्मुख देश इक्विटी फंड” (VTBE ETF) . विविधता आणण्यासाठी, विकसनशील देशांमध्ये गुंतवणूक करणारी मालमत्ता पोर्टफोलिओमध्ये जोडू या.

मिश्र मालमत्तेमध्ये गुंतवणूक करणाऱ्या सर्व मालमत्ता ETF स्क्रीनरमध्ये निवडू या. चला vtbe etf वर लक्ष केंद्रित करूया. हा फंड विदेशी ETF ISHARES CORE MSCI EM च्या खरेदीद्वारे विकसनशील देशांच्या मालमत्तेत गुंतवणूक करतो. या फंडातील गुंतवणुकीमुळे विविध देशांत विविधता सुनिश्चित होईल. त्याच वेळी, निधीचे कमिशन केवळ 0.71% आहे. व्हीटीबी ब्रोकरद्वारे खरेदी करताना, कोणतेही एक्सचेंज कमिशन नसते.

- VTBH ETF आता, पोर्टफोलिओची अस्थिरता कमी करण्यासाठी, बाँड्स जोडूया. VTBH ETF उच्च-उत्पन्न यूएस बाँडमध्ये गुंतवणूक करण्याची संधी प्रदान करते. हे करण्यासाठी, एक्सचेंज ट्रेडेड फंड विदेशी ETF ISHARES High YIELD CORP BOND चे शेअर्स खरेदी करतो.

- DIVD ETF – एक एक्सचेंज ट्रेडेड फंड रशियन फेडरेशनच्या लाभांश स्टॉकच्या निर्देशांकाचे अनुसरण करतो. निर्देशांकात रशियन फेडरेशनच्या 50% सर्वोत्कृष्ट समभागांचा समावेश आहे: लाभांश उत्पन्न, लाभांश स्थिरता, जारीकर्त्याची गुणवत्ता. लाभांश पेआउट आणि बिझनेस मॉडेल्सच्या गुणवत्तेमुळे, ब्रॉड इक्विटी मार्केटपेक्षा जास्त परतावा अपेक्षित आहे (मार्च 2007 पासून आजपर्यंत सरासरी वार्षिक परतावा 15.6% वि. ब्रॉड इक्विटी मार्केटसाठी 9.52%)

- यूएस स्टॉक मार्केटमधील गुंतवणुकीसाठी, TECH (US NASDAQ 100 इंडेक्समध्ये गुंतवणूक) Tinkoff Investments आणि FXUS कडून , जे यूएस स्टॉक मार्केट SP500 च्या डायनॅमिक्सची प्रतिकृती बनवते, सर्वात योग्य आहेत.

- टिंकॉफ इन्व्हेस्टमेंट्सकडून टीजीआरएन ईटीएफ देखील लक्ष देण्यास पात्र आहे . सरासरी वार्षिक उत्पन्न दर वर्षी 22% च्या पातळीवर आहे. हा फंड जगभरातील स्वच्छ तंत्रज्ञान क्षेत्रातील नेत्यांमध्ये गुंतवणूक करतो.

- ETF FXRL हा एक इंडेक्स फंड आहे जो रशियन RTS इंडेक्सच्या डायनॅमिक्सचे अनुसरण करतो. RTS हा एक डॉलर निर्देशांक आहे हे लक्षात घेता, ETF चलनाच्या चढउतारांपासून काही संरक्षण प्रदान करते. डॉलरच्या वाढीसह, RTS निर्देशांक MICEX पेक्षा अधिक मजबूत होतो. मिळालेला लाभांश फंडाच्या शेअर्समध्ये पुन्हा गुंतवला जातो. फंड 10% च्या लाभांशावर कर भरतो.

- महागाईपासून संरक्षण करण्यासाठी, तुम्ही गोल्ड ईटीएफ जोडले पाहिजे, उदाहरणार्थ, FXGD . फंड कमिशन फक्त 0.45% आहे. हा फंड जागतिक बाजारपेठेतील सोन्याच्या किंमतीचा शक्य तितक्या अचूकपणे मागोवा ठेवतो आणि तुम्हाला व्हॅटशिवाय महागाईपासून स्वतःचे संरक्षण करू देतो.

- तसेच, ऑल वेदर/पर्पेच्युअल पोर्टफोलिओ स्ट्रॅटेजी फॉलो करणार्या ईटीएफकडे लक्ष द्या – ओटक्रिटी ब्रोकरकडून ईटीएफ opnw किंवा टिंकॉफ इन्व्हेस्टमेंट्सकडून टीयूएसडी ईटीएफ . फंडामध्ये विविधता आहे, गुंतवणूकदाराला अतिरिक्त प्रयत्न करण्याची गरज नाही. व्यवस्थापक स्टॉक, बाँड, सोने यामध्ये समान गुंतवणूक करतात. Etf opnw यूएस रिअल इस्टेट फंडामध्ये देखील गुंतवणूक करते.

ब्रोकरेज खात्यांच्या मालकांसाठी, या प्रकारचा ETF जरी अतिशय सोयीचा असला तरी खूप महाग आहे. थोडा वेळ काढून स्वतःहून ईटीएफ पोर्टफोलिओ तयार करणे चांगले. 20 वर्षांच्या कालावधीत, अगदी क्षुल्लक 0.01-0.05% कमिशन देखील मूर्त रकमेत बदलतात.

सर्वात आश्वासक ईटीएफ निवडताना, तुम्ही जागतिक स्तरावर अधिक विचार करण्याचा प्रयत्न केला पाहिजे. गेल्या दोन वर्षांतील गुंतवणुकीचे परिणाम भविष्यातही त्याच यशाची हमी देत नाहीत. वेगवान वाढ दर्शविणाऱ्या समभागांमधील गुंतवणूक पुढील काही वर्षांत फायदेशीर ठरू शकते. क्षेत्र जास्त गरम होऊ शकते आणि नंतर ब्रेक घ्या. ब्रॉड इंडेक्समध्ये गुंतवणूक करणे अधिक फायदेशीर आहे कारण निर्देशांकाची रचना सतत बदलत असते. कमकुवत कंपन्यांची जागा मजबूत कंपन्यांनी घेतली आहे. SP500 इंडेक्समध्ये समाविष्ट असलेल्या अनेक कंपन्या यापुढे 10 वर्षांपूर्वी बाजारात नव्हत्या, परंतु निर्देशांकाच्या गतिशीलतेला याचा त्रास झाला नाही. तुम्ही जागतिक स्तरावर अधिक विचार करण्याचा प्रयत्न केला पाहिजे, फंडाच्या सध्याच्या गतिशीलतेकडे न पाहता, कमी जोखमीचे आणि अधिक वैविध्यपूर्ण उपाय निवडण्याचा प्रयत्न करा. प्रत्येक मालमत्ता वर्गातील सर्वात आशादायक ETF ओळखून, जिथे गुंतवणूकदाराला पैसे गुंतवायचे आहेत ते त्याच्या प्रत्येक शेअर्ससाठी वाटप केले पाहिजे. खालील प्रमाणांचे पालन करण्याची शिफारस केली जाते:

- पोर्टफोलिओचा 40% शेअर्स खरेदी करण्यासाठी वाटप केला जातो . विविधीकरणासाठी, देश आणि उद्योगानुसार साठा विभागला जातो. या गटामध्ये प्रत्येक प्रकारच्या ईटीएफला समान वाटा दिला जातो;

- 30% – रोखे . यामुळे पोर्टफोलिओचा एकूण परतावा कमी होईल, परंतु त्याच वेळी ब्रोकरेज खात्याची अस्थिरता कमी होईल. कठीण काळात गुंतवणूकदाराच्या मज्जासंस्थेवर काय सकारात्मक परिणाम करेल;

- पोर्टफोलिओच्या 10% – सोन्यात गुंतवणूक . पोर्टफोलिओचा सशर्त संरक्षणात्मक भाग. कदाचित नंतर पोर्टफोलिओचा हा भाग क्रिप्टोकरन्सीमधील गुंतवणूकीद्वारे बदलला जाऊ शकतो;

- 20% – आशादायक क्षेत्रे – उच्च-टेक स्टॉक, “ग्रीन” कंपन्यांमधील गुंतवणूक जलद वाढीचे आश्वासन.

ETF मार्गदर्शक – 15 मुख्य प्रश्न: ETF फंड काय आहेत, ते कसे कार्य करतात, त्यावर पैसे कसे कमवायचे: https://youtu.be/I-2aJ3PUzCE ETF मध्ये गुंतवणूक करणे म्हणजे नियमितता आणि दीर्घकालीन. दरमहा पोर्टफोलिओ पुन्हा भरणे सोयीचे आहे – सुप्रसिद्ध पोस्ट्युलेट “प्रथम स्वत: ला पैसे द्या.” पुन्हा भरताना, आपण निवडलेल्या धोरणाचे पालन केले पाहिजे, मालमत्तेचे प्रमाण पहा. काही मालमत्तांची किंमत कमी होईल, तर पोर्टफोलिओमधील त्यांचा हिस्सा कमी होईल. इतर मालमत्तांचे मूल्य वाढेल, त्यांचा वाटा वाढेल. आपण प्रमाण ठेवण्यासाठी खूप काळजीपूर्वक प्रयत्न करू नये – 5-10% चे विचलन सामान्य श्रेणीत आहेत. प्रमाण राखण्याचे दोन मार्ग आहेत – किमतीत वाढ झालेल्या मालमत्तेची विक्री करणे आणि मागे पडलेल्या मालमत्तेची खरेदी करणे. किंवा भरपाईमुळे मागे पडलेल्यांना खरेदी करणे. गुंतवणुकीची उद्दिष्टे पूर्ण होईपर्यंत विक्री करू नका. या दोन पद्धतींपैकी कोणती निवडली हे तितकेसे महत्त्वाचे नाही. गुंतवणुकीची पद्धत निवडणे महत्त्वाचे आहे. मागे पडलेल्या मालमत्तेची सतत पुनर्खरेदी आणि वाढ दर्शविलेल्या मालमत्तेची विक्री यामुळे, गुंतवणूकदार नेहमी तळाशी खरेदी करतो आणि शीर्षस्थानी विकतो. त्याच वेळी, तो सर्वात अनुकूल किंमती निर्धारित करणार नाही, परंतु सरासरी पोर्टफोलिओ दीर्घ कालावधीत सकारात्मक गतिशीलता दर्शवेल आणि ही सर्वात महत्वाची गोष्ट आहे.