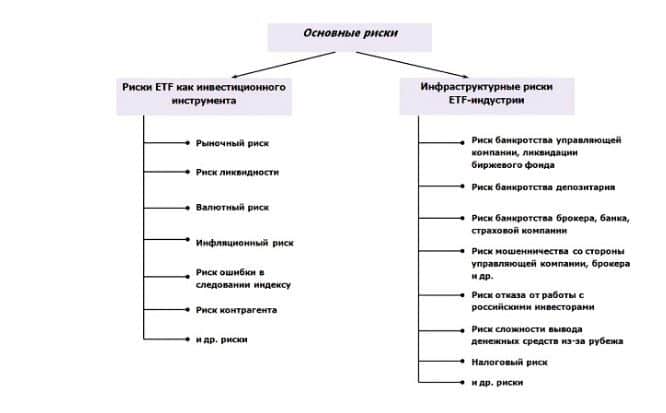

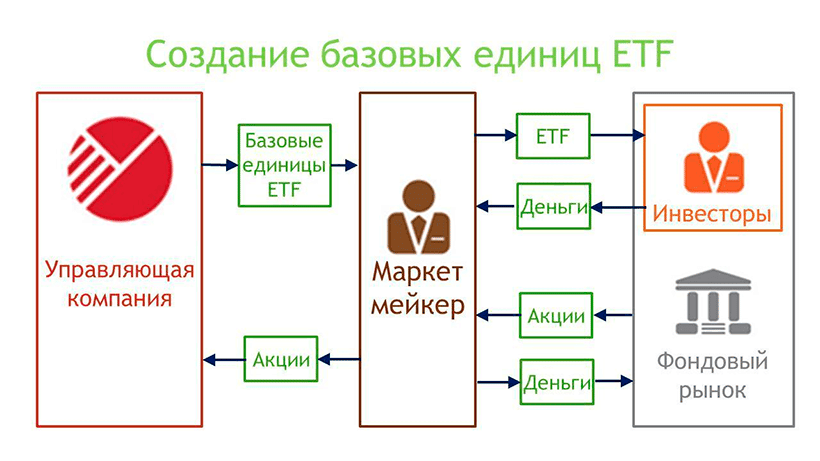

Truke-negoziatutako ETF fondoa – zer da konplexuari buruzko hitz sinpleetan.ETFak (truke-negoziatutako fondoak) inbertsio kolektibo modu bat dira. Fondo horren zati bat 4.000 errubloren truke soilik erosiz gero, Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s eta beste hainbat enpresen akzioen zati txiki baten jabe bihurtzen zara. VTIren funts dibertsifikatuenak 3.900 akzio baino gehiago ditu. Haien kontuan dibertsifikazio hori errepikatzeko, inbertitzaile pribatu batek kapital gehiegi beharko luke. Inbertsore gehienentzat, dibertsifikazio hori ez dago eskuragarri. Badira indize-trukean negoziatutako fondoak, munduko indizeen, lehengaien eta metal preziatuen funtsen akzioen konposizioa eta proportzioak zehatz-mehatz kopiatzen dituztenak, bonuetarako eta diru-merkatuko tresnen ETFak. AEBetako merkatuan truke-negoziatutako 100 funts baino gehiago daude estrategia desberdinak ezartzen dituztenak. Adibidez,

Ray Dalio ” (akzioetan, bonuetan eta urrea aldizkako desoreka duten inbertsioak), herrialde zehatzetako sektore zehatz bateko akzioetan egindako inbertsioak. ETF zorro baten laguntzaz, zorro dibertsifikatu bat bil dezakezu industriaren eta inbertitzaileen herrialdeen arabera, gordailu oso apala batekin. Badira modu pasiboan kudeatutako ETFak indize edo salgai baten dinamika zehatz-mehatz jarraitzen dutenak, eta kudeaketa aktiboko funtsak, zeinetan errenta eta errenta kudeatzaileek arautzen dituzten. Funts ohikoenak kudeaketa pasiboa dira: kuota baxuagoak dituzte eta haien dinamika ez da giza faktorearen araberakoa.

ETFen eta elkarrekiko fondoen arteko desberdintasunak

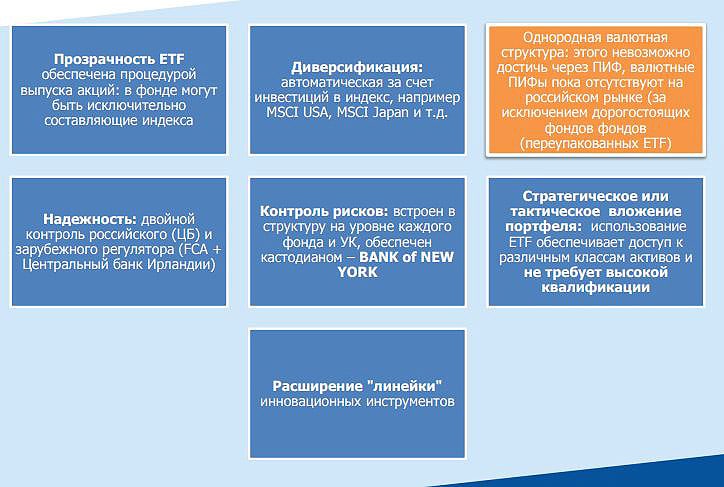

Errusiako ETFren analogoa elkarrekiko fondo bat da (elkarrekiko inbertsio funtsa). Antzekotasunak izan arren, desberdintasun batzuk daude

- ETF gehienak modu pasiboan kudeatzen dira estrategia ireki batekin . Horrek abantaila bat ematen dio inbertitzaileari, argi baitago zein tresnatan inbertitzen den dirua zein proportziotan. Inbertitzaile batek ziur egon daiteke urrerako ETFetan inbertitzean, bere inbertsioek metal preziatuaren dinamika zehatz-mehatz errepikatuko dutela.

- Inbertsio-funtsak kudeaketa aktiboko funtsak dira . Emaitza ekonomikoa kudeatzailearen ekintzen eta akatsen araberakoa da neurri handi batean. Benetako egoera bat mutualitatearen dinamika negatiboa denean zezen-merkatu indartsu batean da. Baina merkatuaren jaitsieran, elkarrekiko fondoak merkatua baino hobeak izan daitezke.

- ETFek zorro dibertsifikatu bat biltzeko aukera emango dizute , herrialde, industria edo estrategiaka.

- ETFek dibidenduak ordaintzen dituzte jarraitzen duten indizearen akzioek ordaintzen badituzte. Kasu gehienetan, dibidenduak jatorrizko proportzioan berriro inbertitzen dira.

- ETFak truke batean negoziatzen dira , eta market maker batek likidezia mantentzen du. Ez dago erosketa bat egiteko kudeaketa-enpresarekin harremanetan jarri beharrik. Nahikoa da bitartekaritza-kontu bat edukitzea lizentziadun edozein brokerrekin.

- ETF komisioak hainbat aldiz txikiagoak dira elkarrekiko fondoekin alderatuta .

ETF motak

Lehendik dauden ETFak talde hauetan bana daitezke:

- Herrialdeka – AEBetako burtsan burtsa bat dagoen ia herrialde guztietan inbertitzen duten funtsak daude. Herrialde honetako indize bakoitzeko ETF bereiziak daude.

- Ekonomiaren sektoreen arabera – ekonomiaren sektore zehatzetarako ETFak daude, non kasuan kasuko herrialdeko ekonomiaren sektore jakin baten akzioak biltzen diren. Inbertitzaile batek baliteke indize osoa ez erosi, baina etorkizun handiko industrietan soilik inbertitu, bere ustez.

- Finantza tresnetarako – ETFak akzioetarako, bonuetarako, diru-merkatuko tresnetarako (epe laburreko bonuak 3 hilabetera arte), moneta ETFetarako, metal preziatuetarako ETFetarako, industria ondasunetarako, higiezinetarako esleitu daitezke.

ETF MICEX-en

NYSEn 1.500 ETF desberdin baino gehiago daude eskuragarri.

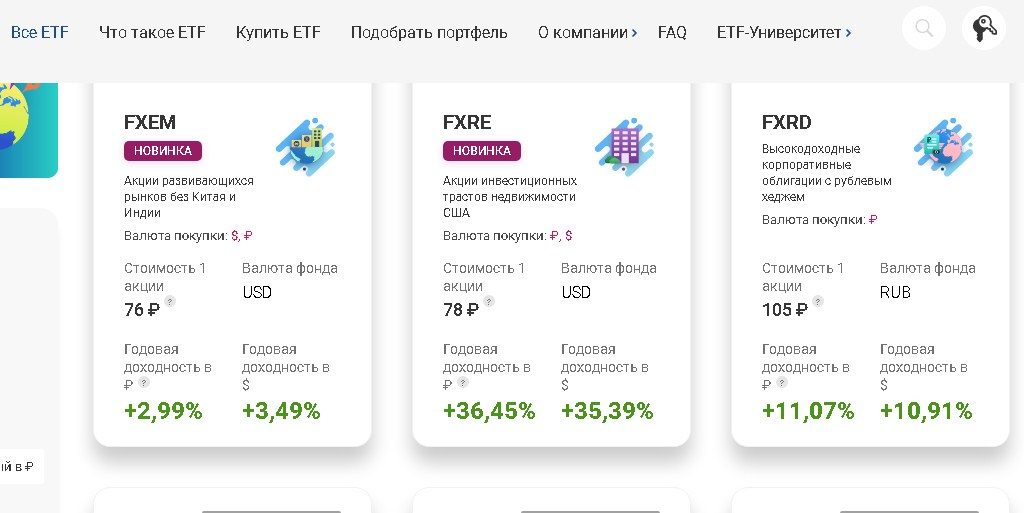

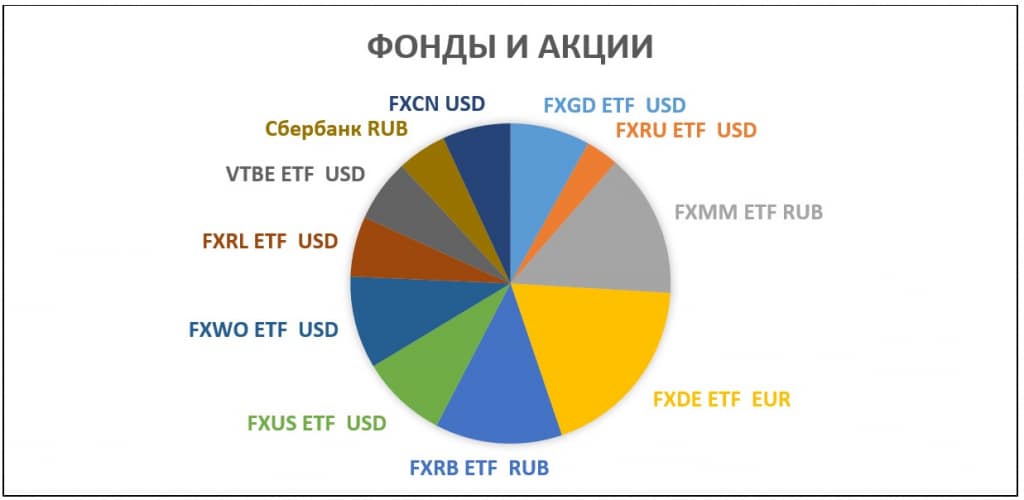

Moskuko Trukeak ETF zerrenda askoz xumeagoa eskaintzen die errusiar inbertitzaileei (ETF asko inbertitzaile kualifikatuei soilik erosi ahal zaizkie). Gaur egun, 128 ETF eta BIF eskuragarri daude Moskuko trukean. Finex-ek ETF hauek eskaintzen ditu:

- FXRB – errublotan izendatutako Errusiako bonu korporatiboen indizea.

- FXRU – dolarretan izendatutako Errusiako bonu korporatiboen indizea.

- FXFA herrialde garatuetako errendimendu handiko bonu korporatiboen indizea da.

- FXIP – AEBetako gobernuaren bonuak, errublo estaldura batekin inflazioaren babesarekin, errublotan daude izendatuta.

- FXRD – dolarraren errendimendu handiko bonuak, erreferentzia – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – fondoak Kazakhstango akzioetan inbertitzen du.

- FXRL Errusiako RTS indizearen inbertsioa da.

- FXDE Alemaniako burtsako inbertsio bat da.

- FXIT amerikar teknologiaren sektoreko inbertsio bat da.

- FXUS AEBetako SP500 indizearen inbertsioa da.

- FXCN Txinako burtsako inbertsio bat da.

- FXWO merkatu globaleko akzioetan inbertsio bat da, bere zorroak munduko 7 herrialde handienetako 500 akzio baino gehiago biltzen ditu.

- FXRW kapital handiko AEBetako akzioetan inbertsioa da.

- FXIM AEBetako IT sektoreko inbertsio bat da.

- FXES – jokoen eta eSports sektoreko AEBetako enpresen akzioak.

- FXRE AEBetako higiezinen inbertsio-trusten inbertsioa da.

- FXEM – garapen bidean dauden herrialdeetako akzioetan egindako inbertsioak (Txina eta India izan ezik).

- FXGD urrezko inbertsio bat da.

Finex da gaur egun Errusiako merkatariei ETF inbertsioak eskaintzen dizkien enpresa bakarra.

Sberbank, VTB, BCS, Finam, Alfa Capital, Tinkof Investments , Aton eta beste batzuen antzeko produktuak daude

. Baina denak BPIFkoak dira. Kudeaketa-enpresa askok antzeko produktuak eskaintzen dituzte (SP500 merkatu zabalaren indizearen

araberako funtsa Sberbank, Alfa Capital eta VTBk ordezkatzen dute). Dinamika ia berdin-berdina da, baina Finex akzioak erosi zituzten inbertitzaileek onura apur bat atera zuten komisio txikiagoak direla eta. Moskuko Trukeko ETF-ren ezaugarri bat ETFren moneta dolar dela da, eta ETF hori erosteko, kontutik errubloak dolar bihurtzen dira lehenik. ETB daude errublotan (moneta estaldura batekin), horiek eskuratzean inbertitzaileak dolarraren eta errubloaren truke-tasaren jauzietatik babesten du. [Caption id=”attachment_12042″ align=”aligncenter” width=”800″

ETFetan inbertitzea

ETFetan inbertitzearen abantaila nagusia kapital txikia duten inbertitzaileentzako zorroaren dibertsifikazio handiena da. Epe luzerako inbertsioaren printzipioa “ez jarri arrautza guztiak saski batean”. ETF bateko inbertitzaileak bere zorroa dibertsifikatu dezake aktibo klasearen arabera (akzioak, bonuak) – aukeratutako estrategiaren arabera, aldatu proportzioak. Klasean, herrialde ezberdinetako sektore ezberdinen akzioen arteko proportzioak alda ditzake. Eurobonuen zorro dibertsifikatua izatea. Eurobonuen gutxieneko lotea 1000 $-tik hasten da, dibertsifikaziorako beharrezkoa da gutxienez 15-20 izendapen desberdin izatea. Hau dagoeneko kopuru nahiko ukigarria da. Eurobonuen Indizerako ETF batean inbertitzean, 25 eurobonoko saski bat eros dezakezu 1.000 errubloren truke. Horrez gain, inbertitzaileak aukera du errendimendu handiko aktiboak erosteko zorroaren zati txiki baterako.

zabor » Errusiako eta munduko bonuak. Bere zorroa ziurtatzeko, inbertitzaileak urrezko inbertsioak gehi ditzake.

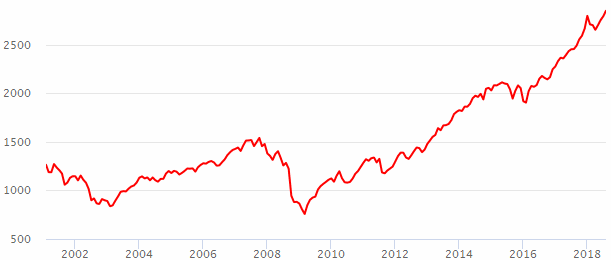

ETF etekina

ETFen etekinak merkatuaren dinamikaren menpe daude erabat. 1-3 urte arteko tarte laburrean, nahiko zaila da aurreikustea, zeren faktore asko hartu behar dira kontuan. 10 urteko epean, probabilitate handiarekin, aktiboak gaur egun baino gehiago kostatuko dira. Baina horrek ez du esan nahi 10 urteko epean egunero dinamika positiboa ikusiko duzunik. Ikus dezagun AEBetako SP500 burtsa zabalaren dinamika:

Komisioak

Erostean eta saltzean truke-komisioaz gain (artekariaren tarifaren arabera

, baina artekari batzuek ez dute komisiorik kobratzen ETF bat erostean), kudeaketa-kuota bat ordaindu behar duzu. FINex modu pasiboan kudeatutako ETFek urteko % 0,9 kobratzen dute. Zenbateko hori ez da inbertitzailearen bitartekaritza kontutik zuzenean kobratzen, egunero zorduntzen da eta aurrekontuetan kontuan hartzen da. Urte batean %10 igo zen ETF bat erosi baduzu, horrek esan nahi du benetan %10,9 igo dela.

Desatsegina da komisioa ordaintzea inbertsioaren emaitza edozein dela ere. Urte batean indize-funtsak %10eko galera izan balu, %10,9ko galera izango zenuke.

Nola erosi ETF bat

ETF funtsak erosteko modurik errazena Moskuko Burtsan dago. Atzerriko artekariek ETF aukeraketa handiagoa eskaintzen dute kuota baxuagoekin. Konparazio baterako, % 0,004ko kuota duten atzerriko ETFak daude, % 0,9ko Finex kuota baten aldean. Atzerriko broker baten bidez, ETF erostea posible da kriptomonetarako. Pentsio funtsak eta AEBetako inbertitzaile handiak dagoeneko inbertitzen hasi diren tresna berri bat. Banku Zentralak bitcoin ETFetan inbertitzearen arriskuez ohartarazten du. Tresna honek bere egonkortasuna frogatzen badu (inbertsio-epea gutxienez 10 urtekoa da), hornitzaile errusiarrek beren programan gehituko dute. Baina ez ahaztu Errusiako Federazioan ETF IIS -en eros daitekeela

eta %13ko zergak itzuli. Artekari askok ez dute inolako kuotarik kobratzen kontu bat mantentzeko eta posible da kontua hilean behin edo astean kopuru txikietan finantzatzea. Atzerriko merkatuetan sartzea gomendatzen da, 10-20 mila $-ko inbertsioarekin hasita. [Caption id=”attachment_12053″ align=”aligncenter” width=”666″]

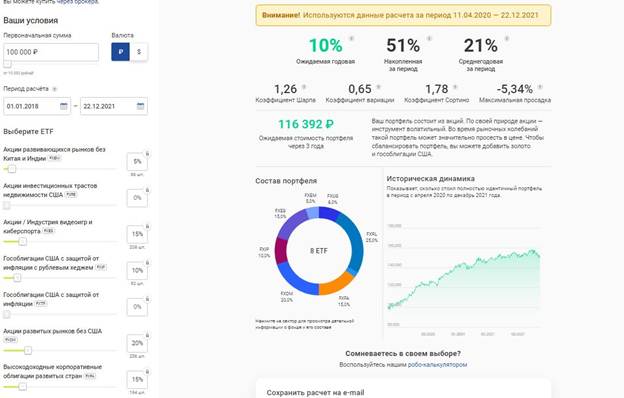

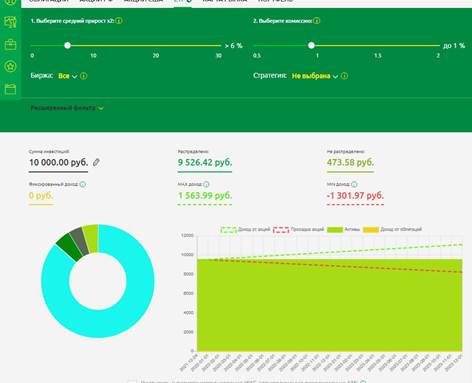

ETF zorroa osatzeko printzipioa

Funts indizeetan inbertitzea pasiboa erretiratuen diru-kudeatzaileek egiten dutenaren antzekoa da. Inbertsioaren horizonteak garrantzi handia du – ez duzu ETF zorro bat biltzen saiatu behar 1-2 urtez. ETFetan inbertitzeko postulatu nagusia inbertsioen erregulartasuna da, merkatuaren egoera edozein dela ere. ETF egokiak hautatzeko, Moskuko Trukearen webguneak inbertitzaileari lagunduko dio, non trukean negoziatutako fondo guztien zerrenda ikus dezakezun – https://www.moex.com/msn/etf. [Caption id=”attachment_12049″ align=”aligncenter” width=”624″]

- FXMM AEBetako diru-merkatuko funts bat da, AEBetako bonu laburretan inbertitzen duena 1-3 hilabetez.

Funts hau eskaera gordailu baten antzekoa da. Bereizgarri bat bere grafikoa 45 graduko angeluan gora zuzendutako lerro zuzena dela da.

- BPIF RFI “VTB – Emerging Countries Equity Fund” (VTBE ETF) . Dibertsifikatzeko, gehi diezaiogun zorroari garapen bidean dauden herrialdeetan inbertitzen duen aktibo bat.

Hauta ditzagun ETF pantailan aktibo mistoetan inbertitzen duten aktibo guztiak. Zentratu dezagun vtbe etf. Funts honek garapen bidean dauden herrialdeetako aktiboetan inbertitzen du atzerriko etf ISHARES CORE MSCI EM erosiz. Funts honetan egindako inbertsioek herrialdeen arteko dibertsifikazioa bermatuko dute. Aldi berean, funtsaren komisioa % 0,71 baino ez da. VTB broker baten bidez erostean, ez dago truke-komisiorik.

- VTBH ETF . Orain, zorroaren hegazkortasuna murrizteko, gehi ditzagun bonuak. VTBH ETF-k errendimendu handiko AEBetako bonuetan inbertitzeko aukera eskaintzen du. Horretarako, truke-negoziatutako fondoak atzerriko ETF ISHARES HIGH YIELD CORP BOND-aren akzioak erosten ditu.

- DIVID ETF – truke-negoziatutako fondo batek Errusiar Federazioko dibidenduen akzioen indizea jarraitzen du. Indizeak Errusiar Federazioko akzio onenen % 50 biltzen ditu: dibidenduen etekina, dibidenduen egonkortasuna, jaulkitzailearen kalitatea. Dibidenduen ordainketa eta negozio-ereduen kalitatea dela eta, kapital-merkatu zabalak baino etekin handiagoa espero da (2007ko martxotik gaur arte urteko batez besteko etekina %15,6 eta %9,52 kapital-merkatu zabalarentzat)

- AEBetako burtsan inbertsioetarako, TECH (AEBetako NASDAQ 100 indizean inbertitzen du) Tinkoff Investments eta FXUS , AEBetako SP500 burtsa zabalaren dinamika errepikatzen duena, egokienak dira.

- Arreta Tinkoff Investments TGRN ETF ere merezi du . Urteko batez besteko etekina urteko % 22ko mailan dago. Funtsak mundu osoko teknologia garbien liderretan inbertitzen du.

- ETF FXRL Errusiako RTS indizearen dinamika jarraitzen duen indize funtsa da. RTS dolarraren indizea dela kontuan hartuta, etf-k moneta gorabeheren aurkako babesa eskaintzen du. Dolarraren hazkundearekin, RTS indizea MICEX baino indartsuago hazten da. Jasotako dibidenduak fondoaren akzioetan berriro inbertitzen dira. Funtsak %10eko dibidenduen gaineko zerga ordaintzen du.

- Inflazioaren aurka babesteko, urrezko etf gehitu beharko zenuke, adibidez, FXGD . Funtsaren komisioa % 0,45 baino ez da. Funtsak urre fisikoaren prezioaren jarraipena egiten du merkatu globalean ahalik eta zehatzen, eta BEZik gabe inflaziotik babesteko aukera ematen dizu.

- Era berean, begiratu All Weather/Perpetual Portfolio estrategia jarraitzen duten ETFak – Otkritie Broker-en etf opnw edo Tinkoff Investments-en TUSD ETF . Funtsak dibertsifikazioa du barruan, inbertitzaileak ez du ahalegin gehigarririk egin behar. Kudeatzaileek berdin inbertitzen dute akzioetan, bonuetan, urrez. Etf opnw-k AEBetako higiezinen funtsetan ere inbertitzen du.

Bitartekaritza kontuen jabeentzat, ETF mota hau, oso erosoa izan arren, garestiegia da. Hobe da denbora pixka bat hartzea eta zure kabuz ETF zorroa sortzea. 20 urteko epean, %0,01-0,05eko komisio hutsalak ere kopuru ukigarri bihurtzen dira.

ETF itxaropentsuenak aukeratzerakoan, globalkiago pentsatzen saiatu beharko zenuke. Azken bi urteotako inbertsio emaitzek ez dute arrakasta bera bermatzen etorkizunean. Hazkunde azkarra izan duten akzioetan egindako inbertsioak errentagarri izan daitezke hurrengo urteetan. Baliteke sektorea gehiegi berotu eta gero atseden bat hartzea. Indize zabal batean inbertitzea errentagarriagoa da, indizearen osaera etengabe aldatzen ari delako. Enpresa ahulak indartsuak ordezkatzen dituzte. Duela 10 urte SP500 indizean sartutako enpresa asko ez zeuden merkatuan, baina indizearen dinamikak ez zuen hori jasan. Mundu mailan pentsatzen ahalegindu beharko zenuke, ez funtsaren egungo dinamikari erreparatu, irtenbide arriskutsuagoak eta dibertsifikatuagoak aukeratzen saiatu. Aktibo klase bakoitzeko ETF itxaropentsuenak identifikatu ondoren, non inbertitzaileak dirua inbertitu nahi duen bere akzio bakoitzari esleitu behar zaio. Proportzio hauek betetzea gomendatzen da:

- Karteraren %40 akzioak erosteko bideratzen da . Dibertsifikaziorako, stockak herrialdearen eta industriaren arabera banatzen dira. ETF mota bakoitzari kuota berdina ematen zaio talde honen barruan;

- % 30 – bonuak . Horrek zorroaren etekin orokorra murriztuko du, baina, aldi berean, bitartekaritza kontuaren hegazkortasuna murriztuko du. Zer eragingo dio positiboki inbertitzailearen nerbio-sisteman garai zailetan;

- zorroaren % 10 – urrezko inbertsioak . Zorroaren baldintzapeko babesa. Agian geroago zorroaren zati hau kripto-moneta-inbertsioekin ordezkatu daiteke;

- % 20 – eremu itxaropentsuak – goi-teknologiako akzioak, enpresa “berdeetan” inbertsioak hazkunde azkarra itxaroteko.

ETF gida – 15 galdera nagusi: zer dira ETF funtsak, nola funtzionatzen duten, nola egin dirua haiekin: https://youtu.be/I-2aJ3PUzCE ETFetan inbertitzeak erregulartasuna eta epe luzera suposatzen du. Erosoa da zorroa hilero betetzea – ”ordaindu lehenbailehen” postulatu ezaguna. Hornitzean, aukeratutako estrategiari eutsi behar diozu, aktiboen proportzioak behatu. Aktibo batzuk prezioa jaitsiko da, eta zorroan duten partaidetza jaitsi egingo da. Beste aktiboek balioa handituko dute, haien kuota hazi egingo da. Ez zenuke arreta handiegirik saiatu behar proportzioak mantentzen -% 5-10eko desbideraketak ohiko tartean daude. Proportzioak mantentzeko bi modu daude: prezioan igo diren aktiboak saltzea eta atzeratuta daudenak erostea. Edo, besterik gabe, birjartzearen ondorioz atzeratuta daudenak erostea. Ez saldu inbertsio-helburuak bete arte. Bi metodo hauetatik zein aukeratzen den ez da hain garrantzitsua. Garrantzitsua da inbertsio-metodo bat aukeratzea hura jarraitzeko. Atzean geratutako etengabeko erosketa eta hazkundea erakutsi duten aktiboak salduz, inbertitzaileak beti behean erosten du eta goiko aldean saltzen du. Aldi berean, ez ditu prezio onuragarrienak zehaztuko, baina batez beste zorroak dinamika positiboa erakutsiko du denbora luzean, eta hori da garrantzitsuena.