ETF-handelsfonds – wat is het in eenvoudige woorden over complex.ETF-fondsen (exchange-traded fund) zijn een vorm van collectieve belegging. Door een aandeel van een dergelijk fonds te kopen voor slechts 4000 roebel, wordt u eigenaar van een klein aandeel aandelen in bedrijven zoals Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s en vele anderen. Het meest gediversifieerde VTI-fonds omvat meer dan 3.900 aandelen. Om deze diversificatie op hun rekening te herhalen, zou een particuliere belegger te veel kapitaal nodig hebben. Voor de meeste omvormers is deze diversificatie niet beschikbaar. Er zijn op de beurs verhandelde fondsen die de samenstelling en verhoudingen van aandelen van wereldwijde indices, grondstoffen en fondsen voor edele metalen, ETF’s voor obligaties en geldmarktinstrumenten exact kopiëren. Er zijn meer dan 100 verschillende ETF’s op de Amerikaanse markt die verschillende strategieën hebben geïmplementeerd. Bijvoorbeeld,Eeuwige portefeuillestrategie

Ray Dalio ”(investeringen in aandelen, obligaties en goud met periodieke onevenwichtigheden), investeringen in aandelen van een bepaalde sector van specifieke landen. Met behulp van een ETF-portefeuille kunt u voor beleggers met een zeer bescheiden inleg een gediversifieerde portefeuille per branche en land verzamelen. Er zijn passieve beheer-ETF’s, die de dynamiek van een index of een product exact volgen, en actieve beheerfondsen, waarbij de inkomsten en de opname worden gereguleerd door de beheerders. De meest voorkomende fondsen zijn passief beheer – ze hebben lagere commissies en hun dynamiek is niet afhankelijk van de menselijke factor.

Verschillen tussen ETF’s en beleggingsfondsen

De Russische analoog van ETF is een beleggingsfonds (beleggingsfonds). Ondanks de overeenkomsten zijn er enkele verschillen.

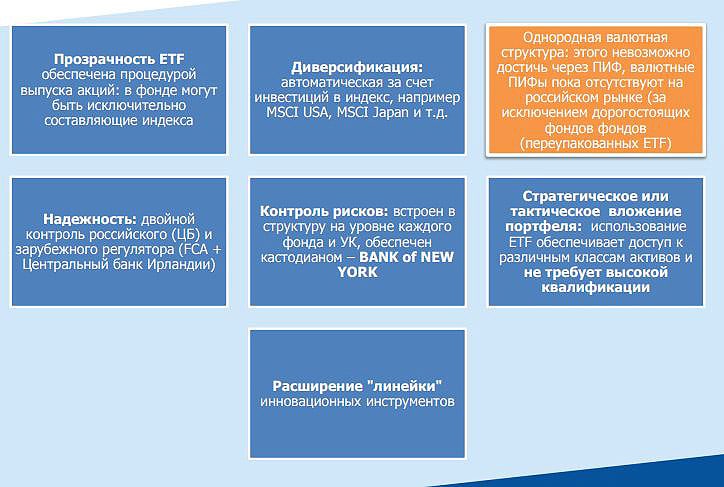

- De meeste ETF’s zijn passief beheer met een open strategie . Dit geeft een voordeel voor de belegger, aangezien duidelijk is in welke instrumenten en in welke verhouding geld wordt geïnvesteerd. Een belegger kan er zeker van zijn dat wanneer hij in ETF’s op goud belegt, zijn beleggingen precies de dynamiek van het edelmetaal zullen herhalen.

- Participatiefondsen zijn actieve beheerfondsen . Het financiële resultaat hangt grotendeels af van het handelen en de fouten van de manager. Een reële situatie is wanneer de dynamiek van beleggingsfondsen voor participaties negatief is in een sterke bullmarkt. Maar wanneer de markt daalt, kunnen beleggingsfondsen voor beleggingsfondsen beter presteren dan de markt.

- Met ETF ’s kunt u een gediversifieerde portefeuille verzamelen , per land, sector of strategie.

- ETF’s betalen dividenden als ze worden betaald door het aandeel van de index die ze volgen. In de meeste gevallen worden dividenden herbelegd in de oorspronkelijke verhouding.

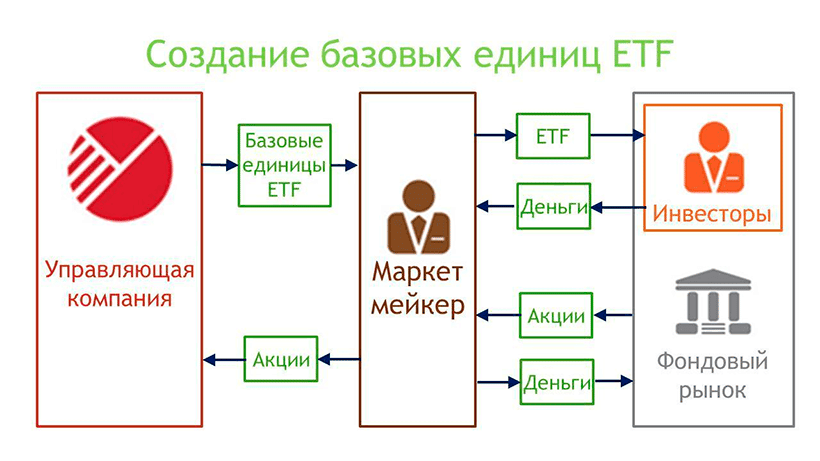

- ETF’s worden verhandeld op een beurs , een market maker zorgt voor liquiditeit. Voor de aankoop hoeft u geen contact op te nemen met de beheermaatschappij. Het is voldoende om een effectenrekening te hebben bij een erkende makelaar.

- ETF-vergoedingen zijn meerdere malen lager in vergelijking met beleggingsfondsen .

ETF-typen

Bestaande ETF’s kunnen worden onderverdeeld in de volgende groepen:

- Per land – fondsen die beleggen in bijna alle landen waar een aandelenmarkt is, zijn vertegenwoordigd op de Amerikaanse beurs. Er zijn afzonderlijke ETF’s voor elke index van dat land.

- Per sector van de economie – er zijn ETF’s voor specifieke sectoren van de economie, waar aandelen van een specifieke sector van de economie van het land in kwestie worden verzameld. Een belegger mag niet de hele index kopen, maar naar zijn mening alleen beleggen in veelbelovende sectoren.

- Per financiële instrumenten – ETF’s kunnen worden onderscheiden voor aandelen, obligaties, geldmarktinstrumenten (kortlopende obligaties tot 3 maanden), valuta-ETF’s, ETF’s voor edele metalen, industriële goederen, onroerend goed.

ETF op MICEX

Op de Amerikaanse NYSE zijn meer dan 1.500 verschillende ETF’s beschikbaar.

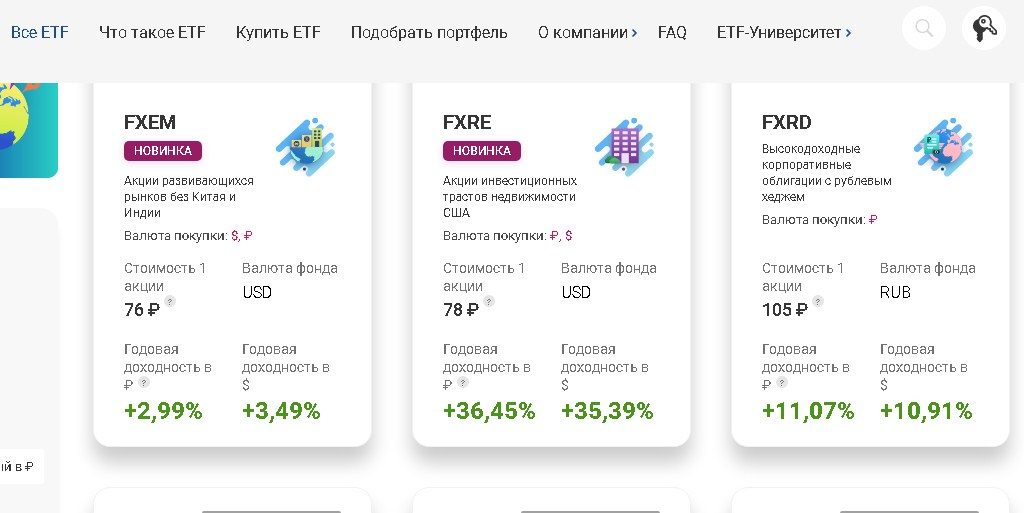

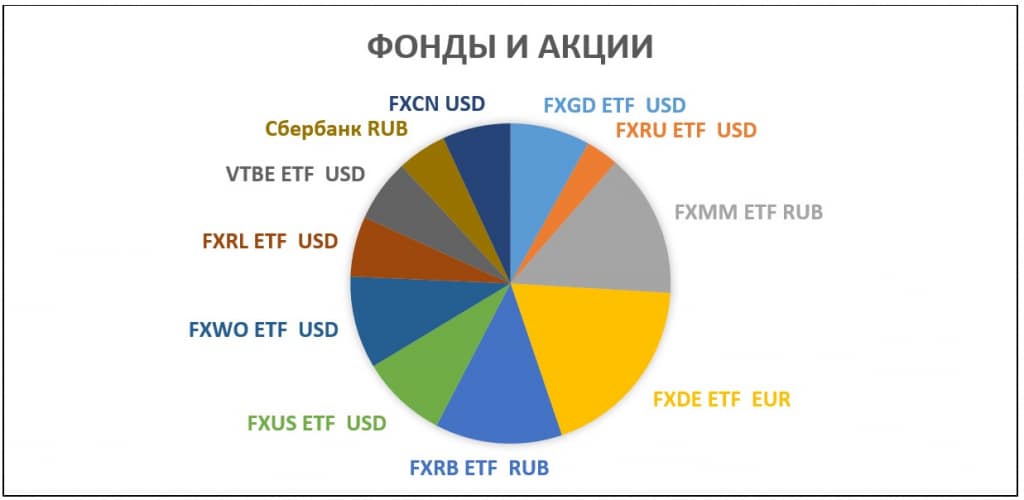

De Moscow Exchange biedt een veel bescheidener lijst van ETF’s voor Russische beleggers (veel ETF’s zijn alleen te koop voor gekwalificeerde beleggers). Momenteel zijn er 128 ETF’s en BIF’s beschikbaar op de Moscow Exchange. Finex biedt de volgende ETF’s aan:

- FXRB – Index van Russische bedrijfsobligaties uitgedrukt in roebel.

- FXRU – Index van Russische bedrijfsobligaties uitgedrukt in dollars.

- FXFA is een index van hoogrentende bedrijfsobligaties van ontwikkelde landen.

- FXIP – Amerikaanse staatsobligaties, met inflatiebescherming met een roebelafdekking, uitgedrukt in roebel.

- FXRD – hoogrentende dollarobligaties, benchmark – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – het fonds belegt in aandelen van Kazachstan.

- FXRL – investering in de Russische RTS-index.

- FXDE is een investering in de Duitse aandelenmarkt.

- FXIT is een investering in de Amerikaanse technologiesector.

- FXUS is een belegging in de Amerikaanse SP500-index.

- FXCN is een investering in de Chinese aandelenmarkt.

- FXWO is een investering in aandelen van de wereldmarkt, haar portefeuille omvat meer dan 500 aandelen uit 7 grootste landen ter wereld.

- FXRW is een belegging in Amerikaanse high-capaandelen.

- FXIM is een investering in de Amerikaanse IT-sector.

- FXES is een Amerikaanse gaming- en esports-aandeel.

- FXRE is een belegging in Amerikaanse vastgoedbeleggingstrusts.

- FXEM – beleggingen in aandelen van ontwikkelingslanden (behalve China en India).

- FXGD is een investering in goud.

Finex is momenteel het enige bedrijf dat ETF-beleggingen aanbiedt aan Russische handelaren.

Er zijn vergelijkbare producten van Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton en anderen. Maar ze behoren allemaal tot de BIF. Veel vermogensbeheerders bieden vergelijkbare producten aan (het fonds dat de brede marktindex SP500 volgt,

wordt vertegenwoordigd door Sberbank, Alfa Capital en VTb). De dynamiek is bijna identiek, maar beleggers die Finex-aandelen kochten met een kleine winst vanwege lagere commissies. Een kenmerk van ETF’s op de Moscow Stock Exchange is dat de valuta van de ETF dollars is en om zo’n ETF te kopen, worden eerst roebels van de rekening omgezet in dollars. Er zijn etfs uitgedrukt in roebels (met een valutahedge), door ze te verwerven, wordt de belegger beschermd tegen schommelingen in de wisselkoers van de dollar ten opzichte van de roebel. [bijschrift id = “attachment_12042” align = “aligncenter” width = “800”

]

Beleggen in ETF’s

Het belangrijkste voordeel van beleggen in ETF’s is maximale diversificatie van de portefeuille voor beleggers met een laag kapitaal. Het principe van langetermijnbeleggen is “leg niet al je eieren in één mand”. Een ETF-belegger kan zijn portefeuille diversifiëren per activaklasse (aandelen, obligaties) – afhankelijk van de gekozen strategie, de verhoudingen wijzigen. Binnen de klasse kan hij de verhoudingen tussen aandelen van verschillende sectoren van verschillende landen veranderen. Een breed gediversifieerde portefeuille van euro-obligaties hebben. De minimale partij euro-obligaties begint vanaf 1000 $, voor diversificatie moet u minimaal 15-20 verschillende namen hebben. Dit is al een redelijk tastbaar bedrag. Wanneer u belegt in ETF’s op de Eurobond-index, kunt u voor slechts 1.000 roebel een mandje van 25 euro-obligaties kopen. Daarnaast heeft de belegger de mogelijkheid om zeer winstgevende aankopen te doen”

junk “obligaties van Rusland en de wereld. Om hun portefeuille veilig te stellen, kan een belegger investeringen in goud toevoegen.

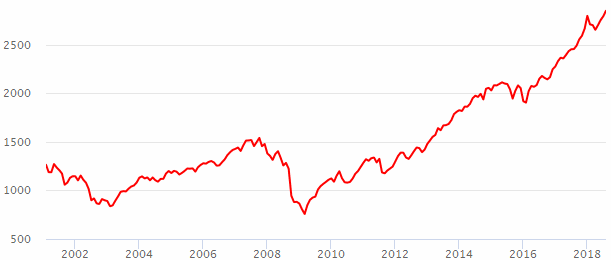

ETF winstgevendheid

De winstgevendheid van ETF’s is volledig afhankelijk van de marktdynamiek. Met korte tussenpozen van maximaal 1-3 jaar is het vrij moeilijk om het te voorspellen, omdat er zijn veel factoren om te overwegen. Voor een periode van 10 jaar of langer zullen activa waarschijnlijk duurder zijn dan ze nu zijn. Maar dat betekent niet dat je 10 jaar lang elke dag een positieve dynamiek zult zien. Laten we eens kijken naar de dynamiek van de brede Amerikaanse aandelenmarkt SP500:

Commissies

Naast de omruilcommissie voor aan- en verkoop (volgens het

makelaarstarief , maar sommige makelaars rekenen geen commissie voor het kopen van ETF’s), is een beheercommissie vereist. Op passief beheerde ETF’s wordt FINex 0,9% per jaar in rekening gebracht. Dit bedrag wordt niet rechtstreeks van de effectenrekening van de belegger afgeschreven, maar wordt dagelijks gedebiteerd en in koersen verwerkt. Als u een ETF heeft gekocht waarvan de prijs in de loop van het jaar met 10% is gestegen, betekent dit dat deze in feite met 10,9% is gestegen.

Het is onaangenaam dat de commissie ongeacht het beleggingsresultaat wordt betaald. Als het indexfonds in een jaar 10% verlies zou lijden, zou u een verlies van 10,9% hebben.

Hoe ETF te kopen

De eenvoudigste manier is om ETF-fondsen te kopen op de Moscow Exchange. Buitenlandse makelaars bieden een grotere selectie ETF’s tegen lagere kosten. Ter vergelijking: er zijn buitenlandse ETF’s met een commissie van 0,004% versus een Finex-commissie van 0,9%. Via een buitenlandse broker is het mogelijk om ETF te kopen voor cryptocurrency. Een nieuw instrument waarin pensioenfondsen en grote Amerikaanse investeerders al beginnen te beleggen. De Centrale Bank waarschuwt voor de gevaren van beleggen in bitcoin ETF’s. Als deze tool zijn stabiliteit bewijst (investeringsperiode is minimaal 10 jaar), zullen Russische providers deze aan hun assortiment toevoegen. Maar vergeet niet dat in de Russische Federatie ETF’s kunnen worden gekocht op

IISen 13% van de belastingen teruggeven. Veel makelaars nemen geen commissies voor het aanhouden van een account en u kunt een keer per maand of een week voor kleine bedragen geld op uw account storten. Het wordt aanbevolen om buitenlandse markten te betreden, te beginnen met een investering van $ 10-20 duizend.

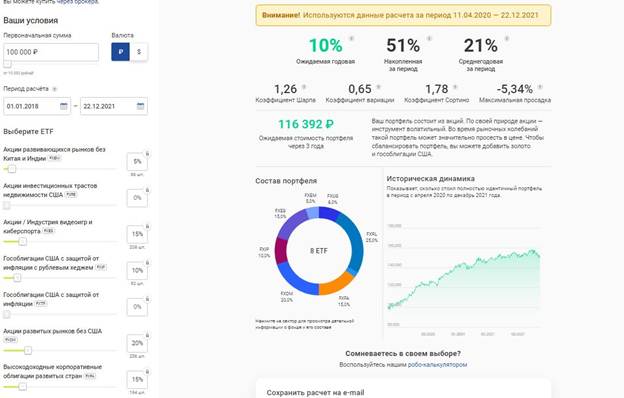

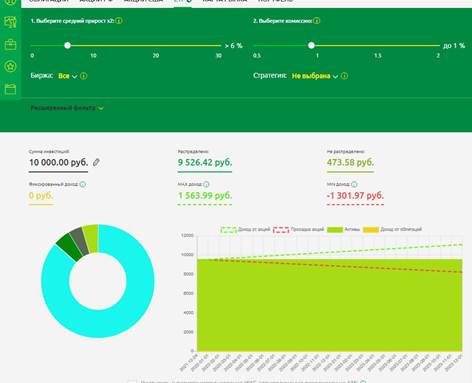

Principe van vorming van ETF-portefeuilles

Passief beleggen in indexfondsen is vrijwel hetzelfde als beheerders van pensioengelden. De beleggingshorizon is van belang – u moet niet proberen om gedurende 1-2 jaar een ETF-portefeuille op te bouwen. Het belangrijkste principe van beleggen in ETF’s is de regelmaat van de beleggingen, ongeacht de marktsituatie. Om geschikte ETF’s te selecteren, wordt de belegger geholpen door de Moscow Exchange-website, waar u een lijst kunt zien van alle verhandelde op de beurs verhandelde fondsen – https://www.moex.com/msn/etf. [bijschrift id = “attachment_12049” align = “aligncenter” width = “624”]

- FXMM is een Amerikaans geldmarktfonds dat voor 1-3 maanden belegt in korte Amerikaanse obligaties.

Dit fonds is analoog aan een direct opvraagbaar deposito. Een onderscheidend kenmerk is dat de grafiek een rechte lijn is die onder een hoek van 45 graden naar boven is gericht.

- BPIF RFI “VTB – Aandelenfonds van ontwikkelingslanden” (VTBE ETF) . Om te diversifiëren, zullen we aan de portefeuille een actief toevoegen dat belegt in ontwikkelingslanden.

Selecteer in de ETF-screener alle activa die zijn belegd in gemengde activa. Laten we ons concentreren op vtbe etf. Dit fonds belegt in activa van ontwikkelingslanden door de aankoop van buitenlandse etf ISHARES CORE MSCI EM. Beleggingen in dit fonds zorgen voor diversificatie over landen. Tegelijkertijd bedraagt de commissie van het fonds slechts 0,71%. Bij aankoop via een VTB-makelaar is er geen omruilcommissie.

- VTBH ETF . Laten we nu, om de volatiliteit van de portefeuille te verminderen, obligaties toevoegen. VTBH ETF biedt de mogelijkheid om te beleggen in hoogrentende Amerikaanse obligaties. Om dit te doen, koopt het op de beurs verhandelde fonds aandelen van een buitenlandse ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – het op de beurs verhandelde fonds volgt de RF Dividend Stock Index. De index omvat 50% van de beste aandelen van de Russische Federatie in termen van: dividendrendement, dividendstabiliteit, uitgiftekwaliteit. Door de uitkering van dividenden en de kwaliteit van bedrijfsmodellen worden hogere rendementen verwacht dan voor de brede aandelenmarkt (gemiddeld jaarrendement van maart 2007 tot heden is 15,6% versus 9,52% voor de brede aandelenmarkt)

- Voor beleggingen op de Amerikaanse aandelenmarkt zijn TECH (belegt in de Amerikaanse NASDAQ 100 index) van Tinkoff Investments en FXUS , dat de dynamiek van de brede Amerikaanse aandelenmarkt SP500 herhaalt, het meest geschikt.

- Ook opmerkelijk is de TGRN ETF van Tinkoff Investments . Gemiddeld jaarrendement op het niveau van 22% per jaar. Het fonds belegt in toonaangevende groene technologiebedrijven over de hele wereld.

- ETF FXRL is een indexfonds dat de dynamiek van de Russische RTS-index volgt. Aangezien de RTS een in dollars luidende index is, biedt etf enige bescherming tegen valutaschommelingen. Met de groei van de dollar wordt de RTS-index sterker dan de MICEX. De ontvangen dividenden worden herbelegd in de aandelen van het fonds. Het fonds betaalt 10% dividendbelasting.

- Voeg goud-etf zoals FXGD toe om inflatie te voorkomen . De commissie van het fonds bedraagt slechts 0,45%. Het Fonds volgt de prijs van fysiek goud op de wereldmarkt zo nauwkeurig mogelijk en stelt het in staat zichzelf te beschermen tegen inflatie zonder btw.

- Daarnaast moet u letten op ETF’s die de All Weather / Perpetual Portfolio-strategie volgen – etf opnw van Opening Broker of TUSD ETF van Tinkoff Investments . Het fonds heeft diversificatie van binnen, de belegger hoeft geen extra inspanningen te leveren. De beheerders beleggen in gelijke aandelen in aandelen, obligaties, goud. Etf opnw belegt ook in Amerikaanse vastgoedfondsen.

Voor houders van effectenrekeningen is dit type ETF, hoewel erg handig, te duur. Het is beter om even de tijd te nemen en zelf een ETF-portefeuille samen te stellen. Over een periode van 20 jaar verandert zelfs een onbeduidende commissie van 0,01-0,05% in tastbare bedragen.

Probeer bij het kiezen van de meest veelbelovende ETF’s meer globaal te denken. Beleggingsresultaten van de laatste twee jaar garanderen niet hetzelfde succes in de toekomst. Beleggen in aandelen die een explosieve groei hebben laten zien, kan de komende jaren onrendabel blijken te zijn. De sector kan oververhit raken en dan pauzeren. Investeren in een brede index is winstgevender omdat de samenstelling van de index voortdurend verandert. Zwakke bedrijven worden vervangen door sterke. Veel van de bedrijven die zijn opgenomen in de SP500-index waren 10 jaar geleden niet meer op de markt, maar de dynamiek van de index had daar geen last van. Men moet ernaar streven meer globaal te denken, niet te kijken naar de huidige dynamiek van het fonds, maar proberen minder risicovolle en meer gediversifieerde oplossingen te kiezen. Na de meest veelbelovende ETF’s in elke activaklasse te hebben geïdentificeerd,waar de belegger geld wil investeren, moet voor elk aandeel worden toegewezen. Het wordt aanbevolen om de volgende verhoudingen aan te houden:

- 40% van de portefeuille is bestemd voor de aankoop van de aandelen . Voor diversificatie worden de aandelen opgedeeld per land en sector. Elk type ETF krijgt binnen deze groep een gelijk aandeel;

- 30% – obligaties . Dit zal het totale rendement op de portefeuille verminderen, maar tegelijkertijd de volatiliteit van de effectenrekening verminderen. Dat zal in moeilijke periodes een positief effect hebben op het zenuwstelsel van de belegger;

- 10% van de portefeuille zijn beleggingen in goud . Voorwaardelijk beschermend deel van de portefeuille. Misschien kan dit deel van de portefeuille later worden vervangen door investeringen in cryptocurrencies;

- 20% – veelbelovende gebieden – hightechaandelen, investeringen in groene bedrijven voor veelbelovende snelle groei.

ETF-gids – 15 hoofdvragen: wat zijn ETF-fondsen, hoe ze werken, hoe u er geld mee kunt verdienen: https://youtu.be/I-2aJ3PUzCE Investeren in ETF’s impliceert regelmaat en lange termijn. Het is handig om elke maand je portefeuille aan te vullen – het bekende postulaat “betaal jezelf eerst”. Bij het aanvullen moet u zich houden aan de gekozen strategie, de verhoudingen van de activa observeren. Sommige activa zullen in waarde dalen, terwijl hun aandeel in de portefeuille zal afnemen. Andere activa zullen in waarde stijgen en hun aandeel zal groeien. Je moet niet te voorzichtig proberen om de verhoudingen te observeren – afwijkingen van 5-10% vallen binnen het normale bereik. Er zijn twee manieren om de verhoudingen te handhaven: activa verkopen die in prijs zijn gestegen en activa kopen die achterblijven. Of alleen de inkoop van degenen die door aanvulling achterblijven. Verkoop niet voordat de beleggingsdoelstellingen zijn bereikt.Welke van deze twee methoden zal worden gekozen, is niet zo belangrijk. Het is belangrijk om een beleggingsmethode te kiezen om deze te volgen. Met de constante aankoop van achterblijvende activa en de verkoop van activa die groei hebben laten zien, koopt de belegger altijd onderaan en verkoopt hij bovenaan. Tegelijkertijd zal hij niet de meest gunstige prijzen bepalen, maar gemiddeld zal de portefeuille over een lange periode een positieve dynamiek vertonen, en dat is het belangrijkste.