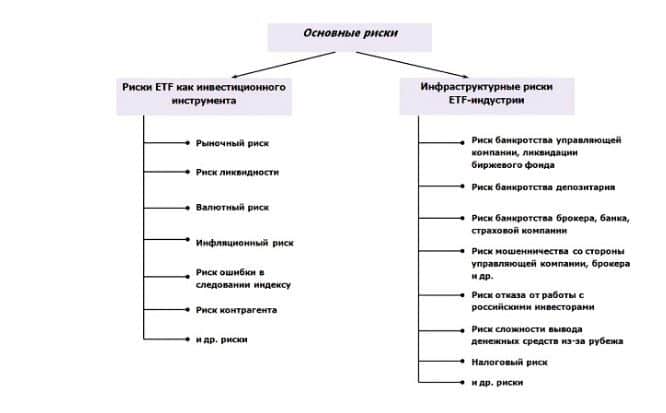

ETF Traded Fund – was ist das in einfachen Worten mit Komplex.ETF-Fonds (Exchange Traded Fund) sind eine Form der kollektiven Kapitalanlage. Durch den Kauf eines Anteils an einem solchen Fonds für nur 4000 Rubel werden Sie Eigentümer eines kleinen Anteils an Aktien von Unternehmen wie Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s und vielen anderen. Der am stärksten diversifizierte VTI-Fonds umfasst über 3.900 Aktien. Um diese Diversifikation auf seinem Konto zu wiederholen, bräuchte ein privater Anleger zu viel Kapital. Bei den meisten Wechselrichtern ist diese Diversifikation nicht verfügbar. Es gibt Index Exchange Traded Funds, die die Zusammensetzung und Anteile von Aktien von Weltindizes, Rohstoffen und Fonds für Edelmetalle, ETFs für Anleihen und Geldmarktinstrumente exakt nachbilden. Auf dem US-Markt gibt es über 100 verschiedene ETFs, die unterschiedliche Strategien umgesetzt haben. Z.B,Ewige Portfoliostrategie

Ray Dalio ”(Investitionen in Aktien, Anleihen und Gold mit periodischen Ungleichgewichten), Investitionen in Aktien eines bestimmten Sektors bestimmter Länder. Mit Hilfe eines ETF-Portfolios können Sie für Anleger mit einer sehr bescheidenen Einlage ein diversifiziertes Portfolio nach Branchen und Ländern zusammenstellen. Es gibt passive Management-ETFs, die genau der Dynamik eines Index oder eines Produkts folgen, und aktive Managementfonds, bei denen die Erträge und der Drawdown von den Managern reguliert werden. Die gebräuchlichsten Fonds sind passives Management – sie haben niedrigere Provisionen und ihre Dynamik hängt nicht vom menschlichen Faktor ab.

Unterschiede zwischen ETFs und Investmentfonds

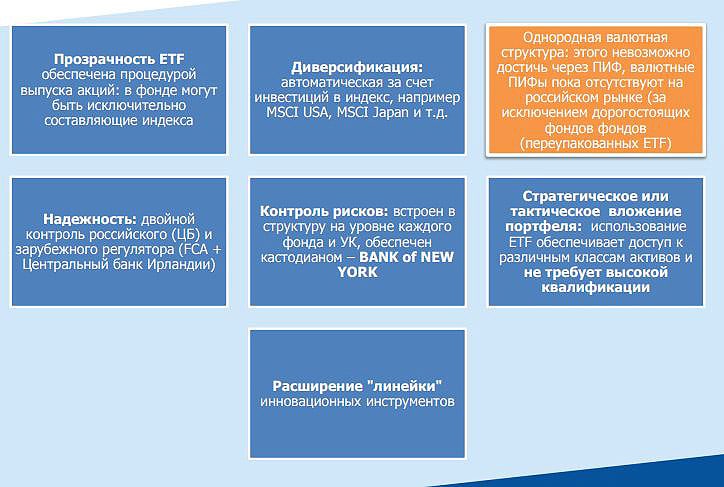

Das russische Analogon von ETF ist ein Investmentfonds (Investmentfonds). Trotz der Ähnlichkeiten gibt es einige Unterschiede.

- Bei den meisten ETFs handelt es sich um passives Management mit einer offenen Strategie . Dies verschafft dem Anleger einen Vorteil, da klar ist, in welche Instrumente und in welchem Verhältnis Geld investiert wird. Ein Anleger kann sicher sein, dass seine Investitionen bei einer Anlage in ETFs auf Gold genau die Dynamik des Edelmetalls wiederholen.

- Anteilsfonds sind aktive Verwaltungsfonds . Das Finanzergebnis hängt maßgeblich von den Handlungen und Fehlern des Managers ab. Eine reale Situation liegt vor, wenn die Dynamik von Investmentfonds in einem starken Bullenmarkt negativ ist. Wenn der Markt jedoch fällt, können Investmentfonds den Markt übertreffen.

- ETFs ermöglichen es Ihnen, ein diversifiziertes Portfolio nach Ländern, Branchen oder Strategien zusammenzustellen.

- ETFs zahlen Dividenden, wenn sie von der Aktie des Index, dem sie folgen, gezahlt werden. In den meisten Fällen werden Dividenden im ursprünglichen Anteil reinvestiert.

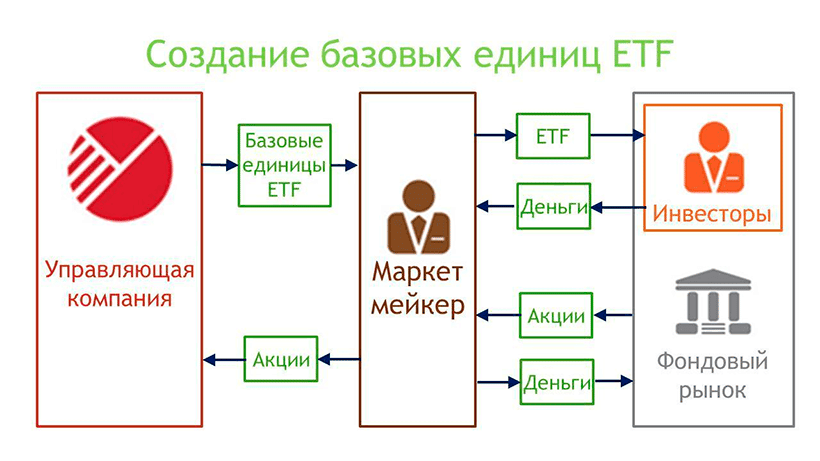

- ETFs werden an einer Börse gehandelt , ein Market Maker sorgt für Liquidität. Für den Kauf ist keine Kontaktaufnahme mit der Verwaltungsgesellschaft erforderlich. Es reicht aus, ein Brokerkonto bei einem lizenzierten Broker zu haben.

- ETF-Gebühren sind im Vergleich zu Investmentfonds um ein Vielfaches niedriger .

ETF-Typen

Bestehende ETFs lassen sich in folgende Gruppen einteilen:

- Nach Ländern – Fonds, die in fast allen Ländern investieren, in denen es einen Aktienmarkt gibt, sind an der US-Börse vertreten. Für jeden Index dieses Landes gibt es separate ETFs.

- Nach Wirtschaftssektoren – Es gibt ETFs für bestimmte Wirtschaftssektoren, bei denen Aktien eines bestimmten Wirtschaftssektors des jeweiligen Landes gesammelt werden. Ein Anleger darf nicht den gesamten Index kaufen, sondern nur in aussichtsreiche Branchen investieren.

- Nach Finanzinstrumenten – ETF kann unterschieden werden nach Aktien, Obligationen, Geldmarktinstrumenten (kurzfristige Anleihen bis 3 Monate), Devisen-ETFs, ETFs für Edelmetalle, Industriegüter, Immobilien.

ETF auf MICEX

An der US NYSE sind mehr als 1.500 verschiedene ETFs erhältlich.

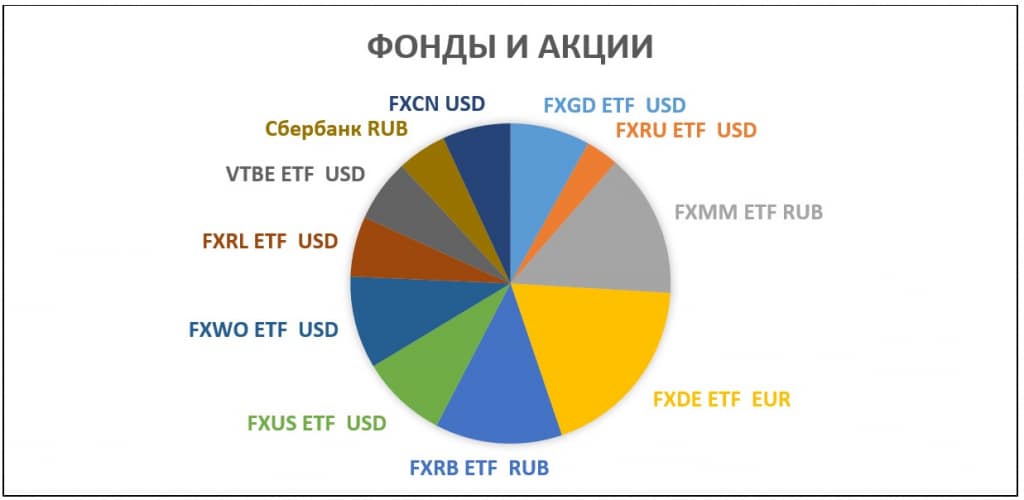

Die Moskauer Börse bietet russischen Anlegern eine viel bescheidenere Liste von ETFs (viele ETFs stehen nur qualifizierten Anlegern zum Kauf zur Verfügung). Derzeit sind an der Moskauer Börse 128 ETFs und BIFs verfügbar. Finex bietet folgende ETFs an:

- FXRB – Index russischer Unternehmensanleihen in Rubel.

- FXRU – Index der auf Dollar lautenden russischen Unternehmensanleihen.

- FXFA ist ein Index für hochverzinsliche Unternehmensanleihen entwickelter Länder.

- FXIP – US-Staatsanleihen mit Inflationsschutz mit Rubel-Hedge, in Rubel denominiert.

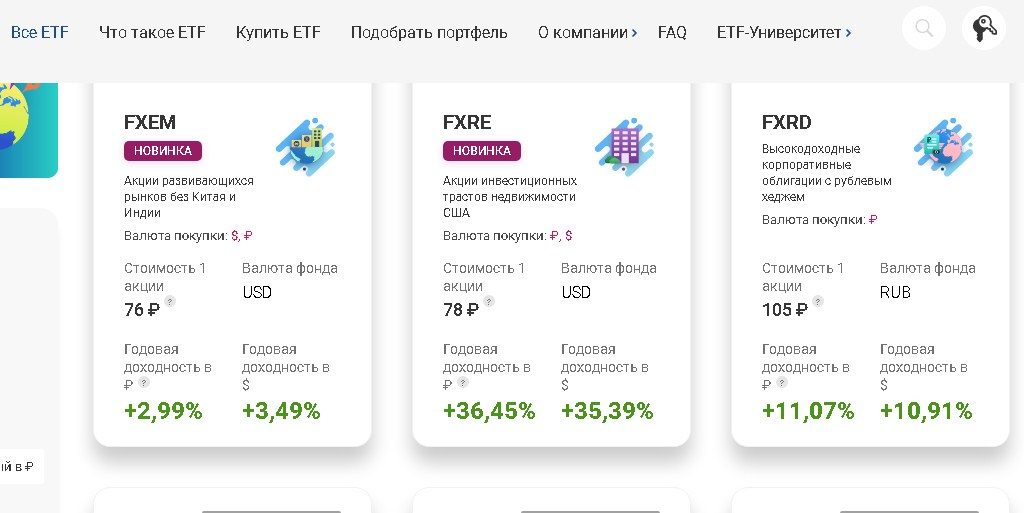

- FXRD – hochverzinsliche Dollaranleihen, Benchmark – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – der Fonds investiert in kasachische Aktien.

- FXRL – Investition in den russischen RTS-Index.

- FXDE ist eine Investition in den deutschen Aktienmarkt.

- FXIT ist eine Investition in den amerikanischen Technologiesektor.

- FXUS ist eine Investition in den amerikanischen SP500-Index.

- FXCN ist eine Investition in den chinesischen Aktienmarkt.

- FXWO ist eine Investition in Aktien des Weltmarktes, sein Portfolio umfasst mehr als 500 Aktien aus den 7 größten Ländern der Welt.

- FXRW ist eine Investition in US-Aktien mit hoher Marktkapitalisierung.

- FXIM ist eine Investition in den US-amerikanischen IT-Sektor.

- FXES ist eine US-amerikanische Gaming- und E-Sport-Aktie.

- FXRE ist eine Investition in US-Immobilien-Investment-Trusts.

- FXEM – Investitionen in Aktien von Entwicklungsländern (außer China und Indien).

- FXGD ist eine Investition in Gold.

Finex ist derzeit das einzige Unternehmen, das russischen Händlern ETF-Investitionen anbietet.

Ähnliche Produkte gibt es von Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton und anderen. Aber sie gehören alle zum BIF. Viele Vermögensverwaltungsgesellschaften bieten ähnliche Produkte an (der Fonds, der dem breiten

Marktindex SP500 folgt, wird von Sberbank, Alfa Capital und VTb repräsentiert). Die Dynamik ist fast identisch, aber Anleger, die Finex-Aktien gekauft haben, haben aufgrund niedrigerer Provisionen einen kleinen Gewinn. Ein Merkmal von ETFs an der Moskauer Börse ist, dass die Währung des ETF Dollar ist und um einen solchen ETF zu kaufen, werden zuerst Rubel vom Konto in Dollar umgewandelt. Es gibt auf Rubel lautende ETFs (mit Währungsabsicherung), deren Erwerb der Anleger vor Wechselkursschwankungen des Dollars gegenüber dem Rubel geschützt ist.

In ETFs investieren

Der Hauptvorteil der Anlage in ETFs ist die maximale Portfoliodiversifikation für Anleger mit geringem Kapital. Das Prinzip der langfristigen Geldanlage lautet: „Legen Sie nicht alle Eier in einen Korb“. Ein ETF-Investor kann sein Portfolio nach Anlageklassen (Aktien, Anleihen) diversifizieren – je nach gewählter Strategie die Anteile ändern. Innerhalb der Klasse kann er die Anteile zwischen Aktien verschiedener Sektoren verschiedener Länder ändern. Verfügen Sie über ein breit diversifiziertes Portfolio von Eurobonds. Die Mindestmenge an Eurobonds beginnt bei 1000 $, für die Diversifikation müssen Sie mindestens 15-20 verschiedene Namen haben. Das ist schon ein ziemlich greifbarer Betrag. Wenn Sie in ETFs auf den Eurobond-Index investieren, können Sie einen Korb mit 25 Eurobonds für nur 1.000 Rubel kaufen. Darüber hinaus hat der Investor die Möglichkeit, hochprofitabel zu erwerben.“

Junk „Bonds von Russland und der Welt. Um sein Portfolio zu sichern, kann ein Anleger Investitionen in Gold hinzufügen.

ETF-Rentabilität

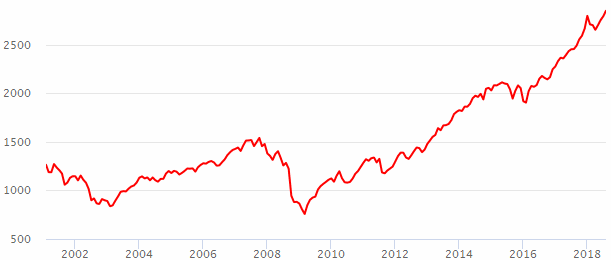

Die Rentabilität von ETFs hängt vollständig von der Marktdynamik ab. In kurzen Abständen von bis zu 1-3 Jahren ist es recht schwer vorherzusagen, denn es gibt viele Faktoren zu berücksichtigen. Für einen Zeitraum von 10 Jahren oder länger sind Vermögenswerte wahrscheinlich teurer als heute. Dies bedeutet jedoch nicht, dass Sie über einen Zeitraum von 10 Jahren täglich eine positive Dynamik sehen werden. Schauen wir uns die Dynamik des breiten US-Aktienmarktes SP500 an:

Provisionen

Neben den Austausch Provision für den Kauf und Verkauf (nach dem Broker Tarif

, aber einige Makler keine Provision für den Kauf ETFs berechnen), wird eine Verwaltungskommission erforderlich. Bei passiv verwalteten ETFs wird FInex 0,9% pro Jahr berechnet. Dieser Betrag wird nicht direkt vom Brokerkonto des Anlegers abgebucht, sondern täglich abgebucht und in Quotes ausgewiesen. Wenn Sie einen ETF gekauft haben, dessen Kurs im Laufe des Jahres um 10 % gestiegen ist, bedeutet dies, dass er tatsächlich um 10,9 % gestiegen ist.

Unangenehm ist, dass die Provision unabhängig vom Anlageergebnis gezahlt wird. Wenn der Indexfonds in einem Jahr einen Verlust von 10 % erlitten hätte, hätten Sie einen Verlust von 10,9 %.

So kaufen Sie ETFs

Der einfachste Weg ist der Kauf von ETF-Fonds an der Moskauer Börse. Ausländische Broker bieten eine größere Auswahl an ETFs zu geringeren Gebühren an. Zum Vergleich gibt es ausländische ETFs mit einer Kommission von 0,004 % gegenüber einer Finex-Kommission von 0,9 %. Über einen ausländischen Broker ist es möglich, ETF für Kryptowährung zu kaufen. Ein neues Instrument, in das Pensionsfonds und große US-Investoren bereits investieren. Die Zentralbank warnt vor den Gefahren einer Anlage in Bitcoin-ETFs. Wenn dieses Tool seine Stabilität beweist (Investitionszeitraum beträgt mindestens 10 Jahre), werden russische Anbieter es in ihr Angebot aufnehmen. Aber vergessen Sie nicht, dass in der Russischen Föderation ETFs auf

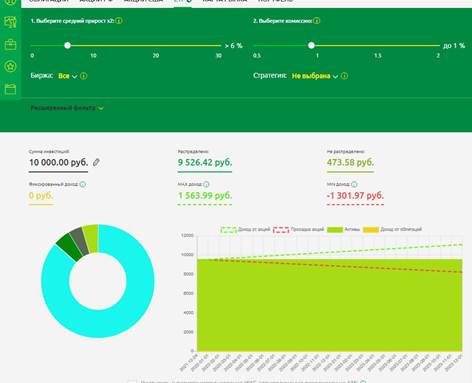

IIS gekauft werden könnenund 13 % der Steuern zurückerstatten. Viele Broker nehmen keine Provisionen für die Führung eines Kontos und Sie können Ihr Konto einmal im Monat oder in der Woche für kleine Beträge aufladen. Es wird empfohlen, in ausländische Märkte einzusteigen, beginnend mit einer Investition von 10-20.000 USD.

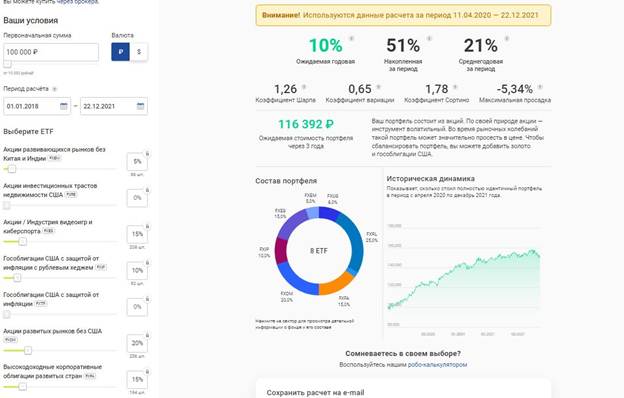

Prinzip der ETF-Portfoliobildung

Passives Investieren in Indexfonds ist so ziemlich dasselbe wie Vermögensverwalter für den Ruhestand. Der Anlagehorizont spielt eine Rolle – Sie sollten nicht versuchen, 1-2 Jahre lang ein ETF-Portfolio aufzubauen. Der wichtigste Grundsatz bei der Investition in ETFs ist die Regelmäßigkeit der Investitionen, unabhängig von der Marktsituation. Bei der Auswahl geeigneter ETFs hilft dem Anleger die Website der Moskauer Börse, auf der Sie eine Liste aller gehandelten börsengehandelten Fonds einsehen können – https://www.moex.com/msn/etf.

- FXMM ist ein US-Geldmarktfonds, der für 1-3 Monate in Short-US-Anleihen investiert.

Dieser Fonds entspricht einer Sichteinlage. Eine Besonderheit ist, dass sein Diagramm eine gerade Linie ist, die in einem Winkel von 45 Grad nach oben gerichtet ist.

- BPIF RFI „VTB – Equity Fund of Developing Countries“ (VTBE ETF) . Zur Diversifizierung werden wir dem Portfolio einen Vermögenswert hinzufügen, der in Entwicklungsländern investiert.

Wählen Sie im ETF-Screener alle Vermögenswerte aus, die in gemischte Vermögenswerte investiert sind. Konzentrieren wir uns auf vtbe etf. Dieser Fonds investiert in Vermögenswerte von Entwicklungsländern durch den Kauf ausländischer ETF ISHARES CORE MSCI EM. Anlagen in diesem Fonds werden eine Diversifikation über die Länder hinweg gewährleisten. Gleichzeitig beträgt die Provision des Fonds nur 0,71 %. Beim Kauf über einen VTB-Broker fällt keine Umtauschkommission an.

- VTBH-ETF . Um die Portfoliovolatilität zu reduzieren, fügen wir nun Anleihen hinzu. Der VTBH ETF bietet die Möglichkeit, in US-Hochzinsanleihen zu investieren. Dazu kauft der Exchange Traded Fund Anteile eines ausländischen ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – der börsengehandelte Fonds folgt dem RF Dividend Stock Index. Der Index umfasst 50% der besten Aktien der Russischen Föderation in Bezug auf: Dividendenrendite, Dividendenstabilität, Emissionsqualität. Aufgrund der Dividendenausschüttung und der Qualität der Geschäftsmodelle werden höhere Renditen erwartet als für den breiten Aktienmarkt (durchschnittliche Jahresrendite von März 2007 bis heute 15,6% gegenüber 9,52% für den breiten Aktienmarkt)

- Für Investitionen in den amerikanischen Aktienmarkt sind TECH (investiert in den amerikanischen NASDAQ 100-Index) von Tinkoff Investments und FXUS , das die Dynamik des breiten US-Aktienmarktes SP500 wiederholt , am besten geeignet.

- Bemerkenswert ist auch der TGRN ETF von Tinkoff Investments . Durchschnittliche Jahresrendite in Höhe von 22% pro Jahr. Der Fonds investiert in führende grüne Technologieunternehmen auf der ganzen Welt.

- ETF FXRL ist ein Indexfonds, der der Dynamik des russischen RTS-Index folgt. Da der RTS ein auf Dollar lautender Index ist, bietet etf einen gewissen Schutz gegen Währungsschwankungen. Mit dem Wachstum des Dollars wächst der RTS-Index stärker als der MICEX. Die erhaltenen Dividenden werden in die Fondsanteile reinvestiert. Der Fonds zahlt 10 % Dividendensteuer.

- Um sich vor Inflation zu schützen, fügen Sie Gold-ETF wie FXGD hinzu . Die Kommission des Fonds beträgt nur 0,45%. Der Fonds überwacht den Preis von physischem Gold auf dem Weltmarkt so genau wie möglich und ermöglicht ihm, sich ohne Mehrwertsteuer vor Inflation zu schützen.

- Darüber hinaus sollten Sie auf ETFs achten, die der All Weather / Perpetual Portfolio-Strategie folgen – etf opnw von Opening Broker oder TUSD ETF von Tinkoff Investments . Der Fonds verfügt über eine Diversifikation im Inneren, der Anleger muss keine zusätzlichen Anstrengungen unternehmen. Die Manager investieren zu gleichen Teilen in Aktien, Obligationen, Gold. Etf opnw investiert auch in US-Immobilienfonds.

Für Inhaber von Brokerkonten ist diese Art von ETF zwar sehr praktisch, aber zu teuer. Nehmen Sie sich lieber etwas Zeit und stellen Sie sich ein ETF-Portfolio selbst zusammen. Über einen Zeitraum von 20 Jahren werden selbst unbedeutende 0,01-0,05% Provision zu greifbaren Beträgen.

Bei der Auswahl der vielversprechendsten ETFs sollten Sie versuchen, globaler zu denken. Die Anlageergebnisse der letzten zwei Jahre garantieren nicht den gleichen Erfolg in der Zukunft. Investitionen in Aktien mit explosivem Wachstum könnten sich in den nächsten Jahren als unrentabel erweisen. Der Sektor kann überhitzt werden und dann pausieren. Die Investition in einen breiten Index ist rentabler, da sich die Zusammensetzung des Index ständig ändert. Schwache Unternehmen werden durch starke ersetzt. Viele der im SP500-Index enthaltenen Unternehmen waren vor 10 Jahren nicht mehr am Markt, die Dynamik des Index litt jedoch nicht darunter. Man sollte sich bemühen, globaler zu denken, nicht die aktuelle Dynamik des Fonds zu betrachten, sondern weniger riskante und stärker diversifizierte Lösungen zu wählen. Nachdem wir die vielversprechendsten ETFs in jeder Anlageklasse identifiziert haben,wo der Anleger Geld anlegen möchte, sollte jeder Aktie zugewiesen werden. Es wird empfohlen, die folgenden Proportionen einzuhalten:

- 40% des Portfolios sind für den Kauf der Aktie vorgesehen . Zur Diversifizierung werden die Aktien nach Ländern und Branchen unterteilt. Jeder ETF-Art wird innerhalb dieser Gruppe ein gleicher Anteil zugeteilt;

- 30% – Anleihen . Dies verringert die Gesamtrendite des Portfolios, verringert aber gleichzeitig die Volatilität des Brokerkontos. Das wird sich in schwierigen Zeiten positiv auf das Nervensystem des Anlegers auswirken;

- 10 % des Portfolios sind Anlagen in Gold . Bedingt schützender Teil des Portfolios. Vielleicht kann dieser Teil des Portfolios später durch Investitionen in Kryptowährungen ersetzt werden;

- 20% – vielversprechende Bereiche – Hightech-Aktien, Investitionen in grüne Unternehmen für vielversprechendes schnelles Wachstum.

ETF-Leitfaden – 15 Hauptfragen: Was sind ETF-Fonds, wie funktionieren sie, wie kann man damit Geld verdienen? Es ist bequem, sein Portfolio jeden Monat aufzufüllen – das bekannte Postulat „Bezahle dich zuerst“. Beim Auffüllen sollten Sie sich an die gewählte Strategie halten, die Vermögensverhältnisse beachten. Einige Vermögenswerte werden an Wert verlieren, während ihr Anteil am Portfolio sinkt. Andere Vermögenswerte werden an Wert gewinnen und ihr Anteil wird wachsen. Die Proportionen sollten Sie nicht zu genau einhalten – Abweichungen von 5-10% liegen im Normbereich. Es gibt zwei Möglichkeiten, die Proportionen beizubehalten: den Verkauf von Vermögenswerten, deren Preis gestiegen ist, und den Kauf von Vermögenswerten, die im Rückstand sind. Oder nur der Einkauf derjenigen, die aufgrund von Nachschub im Rückstand sind. Nicht verkaufen, bis die Anlageziele erreicht sind.Welche dieser beiden Methoden gewählt wird, ist nicht so wichtig. Es ist wichtig, eine Anlagemethode zu wählen, um dieser zu folgen. Beim ständigen Kauf von nachlaufenden Vermögenswerten und dem Verkauf von Vermögenswerten, die Wachstum gezeigt haben, kauft der Anleger immer unten und verkauft immer oben. Gleichzeitig wird er nicht die günstigsten Preise ermitteln, aber im Durchschnitt wird das Portfolio über einen langen Zeitraum eine positive Dynamik aufweisen, und das ist das Wichtigste.