קרן נסחרת בתעודות סל – מה זה במילים פשוטות על מורכבות.קרנות ETF (קרן נסחרות בבורסה) הן סוג של השקעה קולקטיבית. על ידי רכישת נתח של קרן כזו תמורת 4000 רובל בלבד, אתה הופך לבעלים של נתח קטן של מניות בחברות כמו מיקרוסופט, אפל, מאסטרקארד, טסלה, פייסבוק, גוגל, מקדונלד’ס ועוד רבות אחרות. קרן VTI המגוונת ביותר כוללת למעלה מ-3,900 מניות. כדי לחזור על הגיוון הזה בחשבון שלהם, משקיע פרטי יזדקק ליותר מדי הון. עבור רוב הממירים, הגיוון הזה אינו זמין. ישנן קרנות נסחרות באינדקס המעתיקות בדיוק את ההרכב והפרופורציות של מניות של מדדים עולמיים, סחורות וקרנות למתכות יקרות, תעודות סל לאג”ח ומכשירי שוק הכסף. יש יותר מ-100 תעודות סל שונות בשוק האמריקאי שיישמו אסטרטגיות שונות. לדוגמה,אסטרטגיית פורטפוליו נצחית

Ray Dalio “(השקעות במניות, אג”ח וזהב עם חוסר איזון תקופתי), השקעות במניות של מגזר מסוים של מדינות ספציפיות. בעזרת תיק תעודות סל תוכלו לאסוף תיק מגוון לפי ענף ומדינה למשקיעים עם פיקדון צנוע ביותר. ישנן תעודות סל לניהול פסיבי, העוקבות בדיוק אחר הדינמיקה של מדד או מוצר, וקרנות ניהול אקטיביות, בהן ההכנסה והמשיכה מוסדרות על ידי המנהלים. הקרנות הנפוצות ביותר הן ניהול פסיבי – יש להן עמלות נמוכות יותר והדינמיקה שלהן אינה תלויה בגורם האנושי.

הבדלים בין תעודות סל וקרנות נאמנות

האנלוג הרוסי של ETF הוא קרן נאמנות (קרן השקעות נאמנות). למרות הדמיון, יש כמה הבדלים.

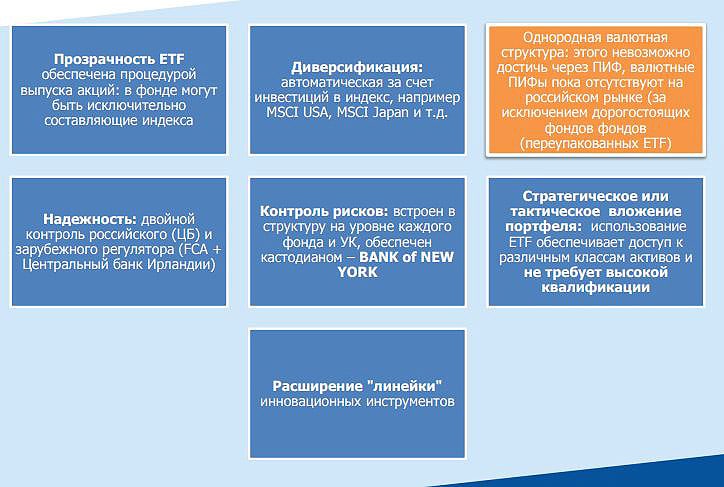

- רוב תעודות הסל הן ניהול פסיבי עם אסטרטגיה פתוחה . זה נותן יתרון למשקיע, שכן ברור באילו מכשירים ובאילו פרופורציות מושקע הכסף. משקיע יכול להיות בטוח שכאשר משקיע בתעודות סל על זהב, ההשקעות שלו יחזרו בדיוק על הדינמיקה של המתכת היקרה.

- קרנות השקעה ליחידה הן קרנות ניהול אקטיביות . התוצאה הכספית תלויה במידה רבה בפעולות ובטעויות של המנהל. מצב אמיתי הוא כאשר הדינמיקה של קרנות השקעה ליחידות שלילית בשוק שורי חזק. אך כאשר השוק יורד, קרנות ההשקעה ליחידות עשויות לעלות על השוק.

- תעודות סל יאפשרו לך לאסוף תיק מגוון , לפי מדינה, ענף או אסטרטגיה.

- תעודות סל משלמות דיבידנדים אם הם משולמים על ידי מניית המדד שהם עוקבים אחריהם. ברוב המקרים, דיבידנדים מושקעים מחדש בשיעור המקורי.

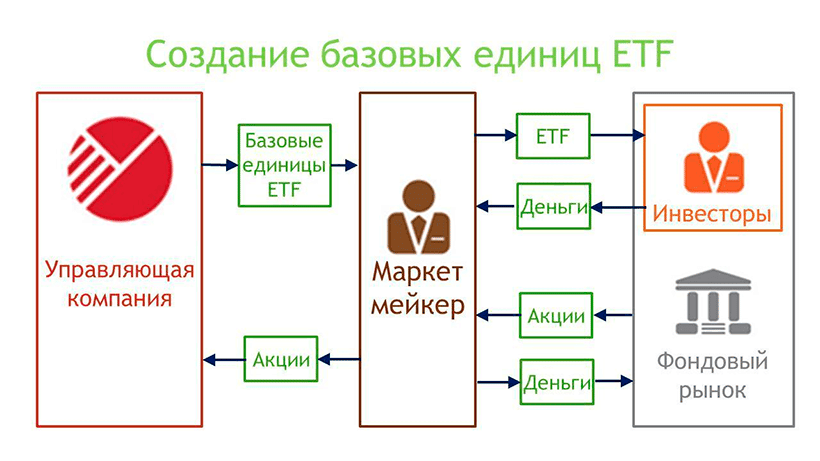

- תעודות סל נסחרות בבורסה , עושה שוק שומר על נזילות. אין צורך לפנות לחברת הניהול לצורך הרכישה. מספיק שיהיה לך חשבון תיווך אצל כל מתווך מורשה.

- עמלות תעודות סל נמוכות פי כמה בהשוואה לקרנות נאמנות .

סוגי תעודות סל

ניתן לחלק תעודות סל קיימות לקבוצות הבאות:

- לפי מדינה – קרנות המשקיעות כמעט בכל המדינות בהן יש שוק מניות מיוצגות בבורסה בארה”ב. יש תעודות סל נפרדות לכל מדד של אותה מדינה.

- לפי מגזרי משק – ישנן תעודות סל לענפים ספציפיים במשק, בהן נאספים מניות של מגזר ספציפי במשק של המדינה הנדונה. משקיע רשאי שלא לקנות את כל המדד, אלא להשקיע רק בענפים מבטיחים לדעתו.

- לפי מכשירים פיננסיים – ניתן להבחין בתעודות סל למניות, אג”ח, מכשירי שוק כספים (אג”ח לטווח קצר עד 3 חודשים), תעודות סל מט”ח, תעודות סל למתכות יקרות, מוצרי תעשייה, נדל”ן.

תעודת סל ב-MICEX

יותר מ-1,500 תעודות סל שונות זמינות ב-NYSE האמריקאית.

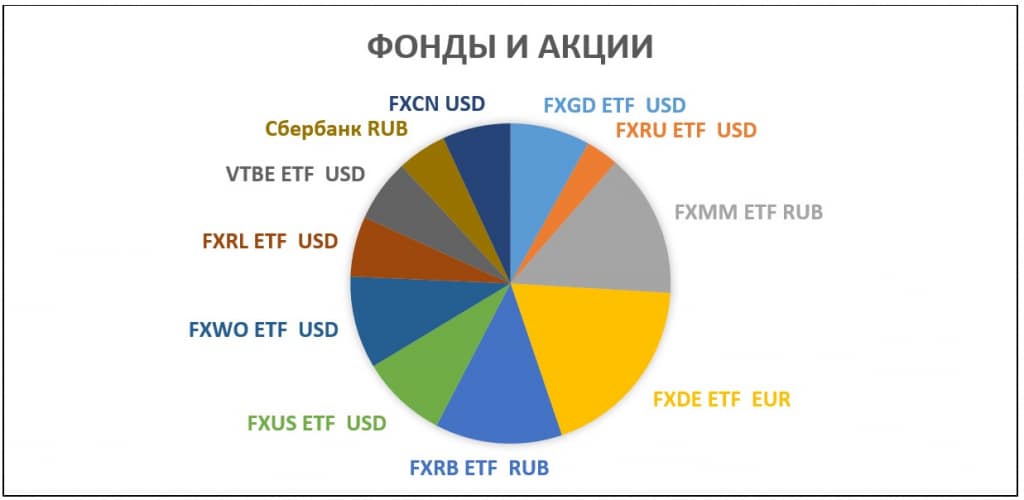

הבורסה של מוסקבה מציעה רשימה הרבה יותר צנועה של תעודות סל למשקיעים רוסים (תעודות סל רבות זמינות לרכישה רק למשקיעים מוסמכים). נכון לעכשיו, ישנם 128 תעודות סל ו-BIF זמינים בבורסה של מוסקבה. Finex מציעה את תעודות הסל הבאות:

- FXRB – מדד איגרות חוב קונצרניות רוסיות הנקובות ברובל.

- FXRU – מדד איגרות חוב קונצרניות רוסיות הנקובות בדולרים.

- FXFA הוא מדד של אג”ח קונצרניות עם תשואה גבוהה של מדינות מפותחות.

- FXIP – איגרות חוב ממשלתיות בארה”ב, עם הגנה על אינפלציה עם גידור רובל, הנקובות ברובל.

- FXRD – אג”ח דולריות עם תשואה גבוהה, מדד – Solactive USD Fallen Angel Capped Index.

- FXKZ – הקרן משקיעה במניות קזחסטן.

- FXRL – השקעה במדד RTS הרוסי.

- FXDE היא השקעה בשוק המניות הגרמני.

- FXIT היא השקעה במגזר הטכנולוגיה האמריקאי.

- FXUS היא השקעה במדד SP500 האמריקאי.

- FXCN היא השקעה בשוק המניות הסיני.

- FXWO היא השקעה במניות של השוק העולמי, תיק ההשקעות שלה כולל יותר מ-500 מניות מ-7 המדינות הגדולות בעולם.

- FXRW היא השקעה במניות אמריקאיות בעלות שווי גבוה.

- FXIM היא השקעה במגזר ה-IT בארה”ב.

- FXES היא מניה למשחקים וספורט אלקטרוני בארה”ב.

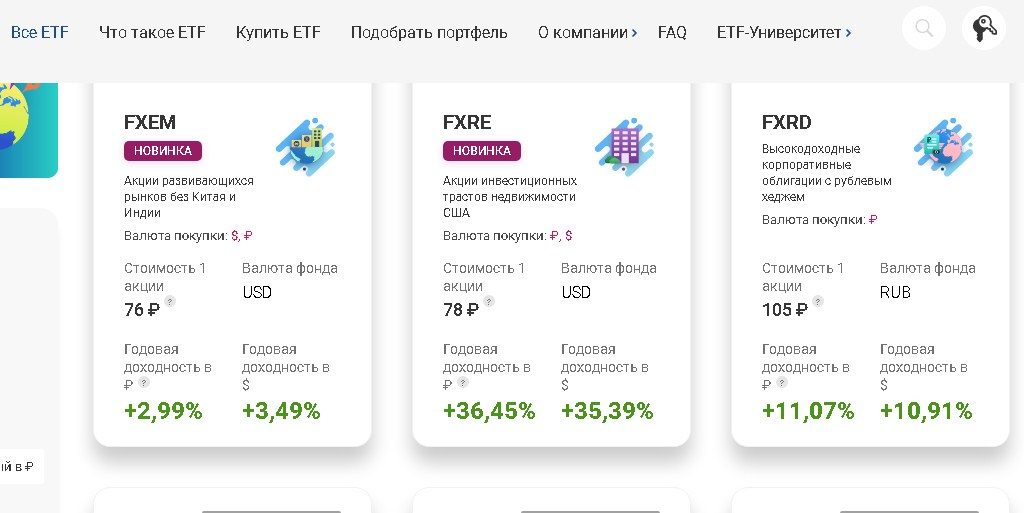

- FXRE היא השקעה בנאמנות להשקעות נדל”ן בארה”ב.

- FXEM – השקעות במניות של מדינות מתפתחות (למעט סין והודו).

- FXGD היא השקעה בזהב.

Finex היא כיום החברה היחידה המציעה השקעות תעודות סל לסוחרים רוסים.

ישנם מוצרים דומים מ-Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton ואחרים. אבל כולם שייכים ל-BIF. חברות ניהול נכסים רבות מציעות מוצרים דומים (הקרן העוקבת אחר מדד השוק הרחב

SP500 מיוצגת על ידי Sberbank, Alfa Capital ו-VTb). הדינמיקה כמעט זהה, אבל משקיעים שרכשו מניות פינקס ברווח קטן בגלל עמלות נמוכות יותר. תכונה של תעודות סל בבורסת מוסקבה היא שהמטבע של תעודת הסל הוא דולרים ועל מנת לקנות תעודת סל כזו, רובלים מהחשבון מומרים תחילה לדולרים. ישנם etf הנקובים ברובלים (עם גידור מטבע), כאשר רוכשים אותם, המשקיע מוגן מפני תנודות בשער החליפין של הדולר מול הרובל.

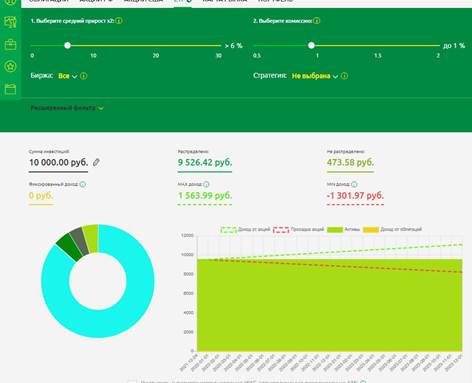

השקעה בתעודות סל

היתרון העיקרי של השקעה בתעודות סל הוא פיזור תיקים מקסימלי למשקיעים בעלי הון נמוך. העיקרון של השקעה לטווח ארוך הוא “אל תשים את כל הביצים שלך בסל אחד”. משקיע בתעודת סל יכול לגוון את תיק הנכסים שלו לפי סוגי נכסים (מניות, אג”ח) – בהתאם לאסטרטגיה שנבחרה, שנה את הפרופורציות. בתוך הכיתה, הוא יכול לשנות את הפרופורציות בין מניות של מגזרים שונים של מדינות שונות. בעל תיק מגוון רחב של איגרות חוב. הסכום המינימלי של אג”ח יורו מתחיל מ-1000 $, כדי לגיוון צריך להיות לפחות 15-20 שמות שונים. זה כבר סכום די מוחשי. כאשר משקיעים בתעודות סל במדד היורובונד, אתה יכול לרכוש סל של 25 אג”ח ב-1,000 רובל בלבד. בנוסף, למשקיע יש הזדמנות לרכוש רווחי מאוד ”

אגרות חוב זבל של רוסיה והעולם. כדי להבטיח את תיק ההשקעות שלו, משקיע יכול להוסיף השקעות בזהב.

רווחיות תעודות סל

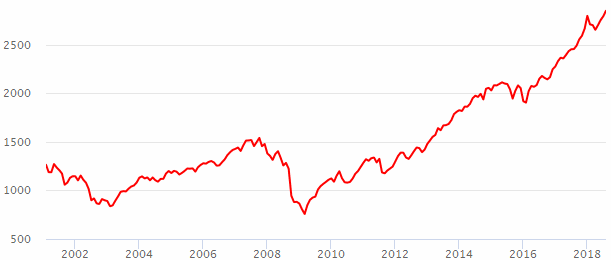

רווחיות תעודות סל תלויה לחלוטין בדינמיקת השוק. במרווחים קצרים של עד 1-3 שנים, די קשה לחזות זאת, כי יש הרבה גורמים שיש לקחת בחשבון. לתקופה של 10 שנים או יותר, סביר להניח שהנכסים יהיו יקרים יותר ממה שהם היום. אבל זה לא אומר שבמשך תקופה של 10 שנים תראה דינמיקה חיובית בכל יום. בואו נסתכל על הדינמיקה של שוק המניות האמריקאי SP500:

עמלות

בנוסף לעמלת החליפין עבור קנייה ומכירה (לפי תעריף

המתווך , אך חלק מהברוקרים אינם גובים עמלה עבור רכישת תעודות סל), נדרשת עמלת ניהול. על תעודות סל המנוהלות באופן פסיבי, FINex מחויב ב-0.9% לשנה. סכום זה אינו נגבה ישירות מחשבון הברוקראז’ של המשקיע, אלא מחויב מדי יום ומטופל במרכאות. אם קניתם תעודת סל שמחירה עלה ב-10% במהלך השנה, זה אומר שלמעשה הוא עלה ב-10.9%.

לא נעים שהעמלה משולמת ללא קשר לתוצאת ההשקעה. אם קרן המדד ספגה הפסד של 10% בשנה, היה לך הפסד של 10.9%.

איך לקנות תעודת סל

הדרך הקלה ביותר היא לרכוש קרנות תעודות סל בבורסה של מוסקבה. ברוקרים זרים מציעים מבחר גדול יותר של תעודות סל עם עמלות נמוכות יותר. לשם השוואה, יש תעודות סל זרות עם עמלה של 0.004% מול עמלת Finex של 0.9%. באמצעות ברוקר זר, ניתן לקנות תעודות סל עבור מטבע קריפטוגרפי. מכשיר חדש שבו כבר מתחילים להשקיע קרנות פנסיה ומשקיעים גדולים בארה”ב. הבנק המרכזי מזהיר מפני הסכנות שבהשקעה בתעודות סל של ביטקוין. אם הכלי הזה יוכיח את יציבותו (תקופת ההשקעה היא לפחות 10 שנים), ספקים רוסים יוסיפו אותו למערך שלהם. אבל אל תשכח כי בפדרציה הרוסית ניתן לרכוש תעודות סל ב-

IISולהחזיר 13% מהמיסים. ברוקרים רבים לא לוקחים עמלות על אחזקת חשבון וניתן לממן את חשבונך פעם בחודש או בשבוע בסכומים קטנים. מומלץ להיכנס לשווקים זרים החל מהשקעה של 10-20 אלף דולר.

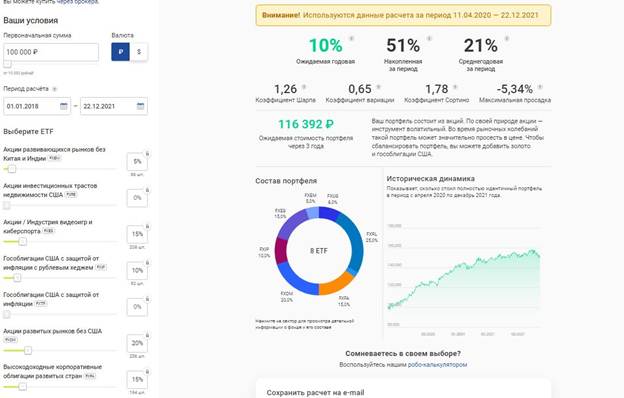

עקרון גיבוש תיקי תעודות סל

השקעה פסיבית בקרנות אינדקס היא כמעט אותו דבר כמו מנהלי כספי פנסיה. אופק ההשקעה חשוב – לא כדאי לנסות לבנות תיק תעודות סל למשך 1-2 שנים. העיקרון העיקרי בהשקעה בתעודות סל הוא סדירות ההשקעות, ללא קשר למצב השוק. לבחירת תעודות סל מתאימות, המשקיע ייעזר באתר הבורסה של מוסקבה, שם תוכל לראות רשימה של כל הקרנות הנסחרות בבורסה – https://www.moex.com/msn/etf.

- FXMM היא קרן שוק כספים בארה”ב המשקיעה באג”ח קצרות בארה”ב למשך 1-3 חודשים.

קרן זו מקבילה לפיקדון לפי דרישה. מאפיין ייחודי הוא שהגרף שלו הוא קו ישר המכוון כלפי מעלה בזווית של 45 מעלות.

- BPIF RFI “VTB – קרן מניות של מדינות מתפתחות” (VTBE ETF) . כדי לגיוון, נוסיף לתיק נכס המשקיע במדינות מתפתחות.

במיון תעודות הסל, בחר את כל הנכסים המושקעים בנכסים מעורבים. בואו נתמקד ב-vtbe etf. קרן זו משקיעה בנכסים של מדינות מתפתחות באמצעות רכישת קרן חוץ ISHARES CORE MSCI EM. השקעות בקרן זו יבטיחו פיזור בין מדינות. יחד עם זאת, העמלה של הקרן עומדת על 0.71% בלבד. בקנייה דרך ברוקר VTB, אין עמלת חליפין.

- תעודת סל VTBH . כעת, כדי להפחית את התנודתיות בתיק, בואו נוסיף איגרות חוב. תעודת סל VTBH מספקת הזדמנות להשקיע באג”ח ארה”ב עם תשואה גבוהה. לשם כך, הקרן הנסחרת בבורסה קונה מניות של תעודת סל זרה ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – הקרן הנסחרת בבורסה עוקבת אחר מדד מניות הדיבידנד של RF. המדד כולל 50% מהמניות הטובות ביותר של הפדרציה הרוסית במונחים של: תשואת דיבידנד, יציבות דיבידנד, איכות ההנפקה. בשל תשלום דיבידנדים ואיכות המודלים העסקיים, צפויות תשואות גבוהות יותר מאשר בשוק המניות הרחב (תשואה שנתית ממוצעת ממרץ 2007 ועד היום היא 15.6% לעומת 9.52% בשוק המניות הרחב).

- להשקעות בשוק המניות האמריקאי, TECH (משקיעה במדד NASDAQ 100 האמריקאי) מבית Tinkoff Investments ו- FXUS , שחוזרת על הדינמיקה של שוק המניות האמריקאי SP500 , היא המתאימה ביותר.

- ראוי לציין גם את תעודת הסל TGRN מ-Tinkoff Investments . תשואה שנתית ממוצעת ברמה של 22% לשנה. הקרן משקיעה בחברות טכנולוגיה ירוקה מובילות ברחבי העולם.

- ETF FXRL היא קרן אינדקס העוקבת אחר הדינמיקה של מדד RTS הרוסי. בהתחשב בכך שה-RTS הוא מדד הנקוב בדולר, ETF מספק הגנה מסוימת מפני תנודות מטבע. עם צמיחת הדולר, מדד ה-RTS מתחזק מה-MICEX. הדיבידנדים המתקבלים מושקעים מחדש במניות הקרן. הקרן משלמת 10% מס דיבידנד.

- כדי להגן מפני אינפלציה, הוסף etf של זהב כמו FXGD . עמלת הקרן עומדת על 0.45% בלבד. הקרן עוקבת אחר מחיר הזהב הפיזי בשוק העולמי בצורה מדויקת ככל האפשר, ומאפשרת לה להגן על עצמה מפני אינפלציה ללא מע”מ.

- בנוסף, כדאי לשים לב לתעודות סל העוקבות אחר אסטרטגיית All Weather / Perpetual Portfolio – etf opnw מ-Opening Broker או TUSD ETF מ-Tinkoff Investments . לקרן יש גיוון בפנים, המשקיע לא צריך לעשות מאמצים נוספים. המנהלים משקיעים בחלקים שווים במניות, אג”ח, זהב. Etf opnw משקיעה גם בקרנות נדל”ן בארה”ב.

לבעלי חשבונות תיווך, תעודת סל מסוג זה, למרות שהיא נוחה מאוד, היא יקרה מדי. עדיף לקחת קצת זמן ולהרכיב בעצמך תיק תעודות סל. במהלך תקופה של 20 שנה, אפילו עמלה לא משמעותית של 0.01-0.05% הופכת לסכומים מוחשיים.

כאשר בוחרים את תעודות הסל המבטיחות ביותר, כדאי לנסות לחשוב יותר גלובלית. תוצאות ההשקעה של השנתיים האחרונות אינן מבטיחות את אותה הצלחה בעתיד. השקעה במניות שהציגו צמיחה נפיצה עשויה להתברר כלא רווחית במהלך השנים הקרובות. הסקטור עלול להתחמם יתר על המידה ולאחר מכן להשהות. השקעה במדד רחב משתלמת יותר מכיוון שהרכב המדד משתנה כל הזמן. חברות חלשות מוחלפות בחברות חזקות. רבות מהחברות הנכללות במדד SP500 כבר לא היו בשוק לפני 10 שנים, אך הדינמיקה של המדד לא סבלה מכך. צריך לשאוף לחשוב יותר גלובלית, לא להסתכל על הדינמיקה הנוכחית של הקרן, לנסות לבחור בפתרונות פחות מסוכנים ויותר מגוונים. לאחר שזיהיתי את תעודות הסל המבטיחות ביותר בכל קבוצת נכסים,למקום בו המשקיע רוצה להשקיע יש להקצות כסף עבור כל מניה. מומלץ להקפיד על הפרופורציות הבאות:

- 40% מהתיק מוקצים לרכישת המניה . לצורך הגיוון, המניות מחולקות לפי מדינה וענף. לכל סוג של תעודת סל מוקצה חלק שווה בתוך קבוצה זו;

- 30% – איגרות חוב . זה יקטין את התשואה הכוללת בתיק, אך במקביל יקטין את התנודתיות של חשבון הברוקראז’. לכך תהיה השפעה חיובית על מערכת העצבים של המשקיע בתקופות קשות;

- 10% מהתיק הם השקעות בזהב . חלק מגן על תנאי בתיק. אולי מאוחר יותר, ניתן להחליף את החלק הזה בתיק בהשקעות במטבעות קריפטוגרפיים;

- 20% – אזורים מבטיחים – מניות הייטק, השקעות בחברות ירוקות להבטחת צמיחה מהירה.

מדריך תעודות סל – 15 שאלות עיקריות: מהן קרנות תעודות סל, איך הן עובדות, איך להרוויח עליהן כסף: https://youtu.be/I-2aJ3PUzCE השקעה בתעודות סל מרמזת על סדירות וטווח ארוך. זה נוח לחדש את תיק ההשקעות שלך מדי חודש – ההנחה הידועה “שלם קודם לעצמך”. בעת מילוי, עליך לדבוק באסטרטגיה הנבחרת, להקפיד על הפרופורציות של הנכסים. חלק מהנכסים יירדו בערכם, בעוד חלקם בתיק ירד. נכסים אחרים יעלו בערכם, וחלקם יגדל. אתה לא צריך לנסות בזהירות מדי כדי לבחון את הפרופורציות – סטיות של 5-10% הן בטווח הנורמלי. ישנן שתי דרכים לשמור על הפרופורציות – מכירת נכסים שעלו במחיר וקניית כאלו שנמצאים מאחור. או רק רכישה של מי שנשאר מאחור עקב מילוי. אל תמכור עד להשגת יעדי ההשקעה.איזו משתי השיטות הללו תיבחר אינה כל כך חשובה. חשוב לבחור שיטת השקעה לפיה. עם רכישה מתמדת של נכסים בפיגור ומכירת נכסים שהראו צמיחה, המשקיע תמיד קונה בתחתית ומוכר בחלק העליון. יחד עם זאת, הוא לא יקבע את המחירים הנוחים ביותר, אך בממוצע התיק יראה דינמיקה חיובית לאורך תקופה ארוכה, וזה הדבר החשוב ביותר.