Exchange-traded ETF fund – ano ito sa simpleng salita tungkol sa complex.Ang mga ETF (exchange-traded funds) ay isang anyo ng kolektibong pamumuhunan. Sa pamamagitan ng pagbili ng bahagi ng naturang pondo para lamang sa 4,000 rubles, ikaw ay naging may-ari ng isang maliit na bahagi ng mga pagbabahagi sa mga kumpanya tulad ng Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s at marami pang iba. Kasama sa pinaka-diversified na pondo ng VTI ang mahigit 3,900 stocks. Upang ulitin ang naturang sari-saring uri sa kanilang account, ang isang pribadong mamumuhunan ay mangangailangan ng masyadong malaking kapital. Para sa karamihan ng mga inverter, hindi available ang diversification na ito. May mga index exchange-traded na pondo na eksaktong kinokopya ang komposisyon at proporsyon ng mga bahagi ng mga indeks ng mundo, mga pondo ng kalakal at mahalagang metal, mga ETF para sa mga bono at mga instrumento sa pamilihan ng pera. Mayroong higit sa 100 iba’t ibang mga exchange-traded na pondo sa US market na nagpapatupad ng iba’t ibang mga diskarte. Halimbawa,

Ray Dalio ” (mga pamumuhunan sa mga stock, mga bono at ginto na may pana-panahong kawalan ng timbang), mga pamumuhunan sa mga pagbabahagi ng isang partikular na sektor ng mga partikular na bansa. Sa tulong ng isang portfolio ng ETF, maaari kang mangolekta ng isang sari-saring portfolio ayon sa industriya at bansa ng mga namumuhunan na may napakakaunting deposito. Mayroong passively managed na mga ETF na eksaktong sumusunod sa dynamics ng isang index o commodity, at mga aktibong pondo sa pamamahala, kung saan ang kita at drawdown ay kinokontrol ng mga manager. Ang pinakakaraniwang pondo ay ang passive management – mayroon silang mas mababang mga bayarin at ang kanilang dynamics ay hindi nakadepende sa human factor.

Mga pagkakaiba sa pagitan ng mga ETF at mutual funds

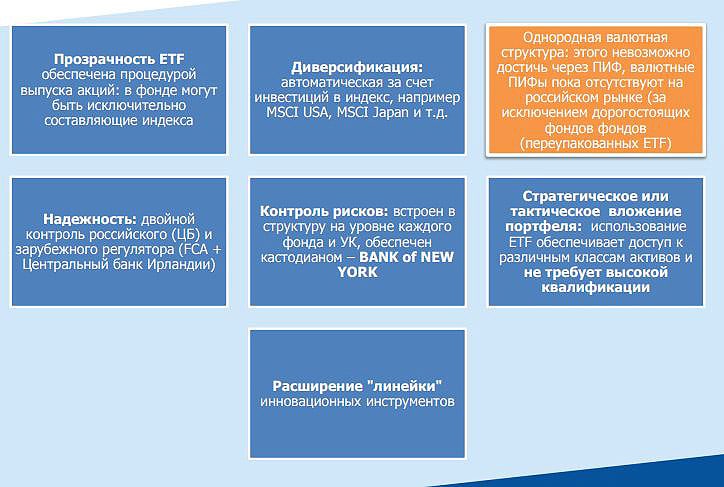

Ang Russian analogue ng ETF ay isang mutual fund (mutual investment fund). Sa kabila ng pagkakatulad, may ilang pagkakaiba

- Karamihan sa mga ETF ay passive na pinamamahalaan gamit ang isang bukas na diskarte . Nagbibigay ito ng kalamangan sa mamumuhunan, dahil malinaw kung aling mga instrumento sa kung anong mga proporsyon ang namuhunan ng pera. Makatitiyak ang isang mamumuhunan na kapag namumuhunan sa mga ETF para sa ginto, eksaktong uulitin ng kanyang mga pamumuhunan ang dinamika ng mahalagang metal.

- Ang mga pondo ng mutual investment ay mga aktibong pondo sa pamamahala . Ang resulta sa pananalapi ay higit na nakasalalay sa mga aksyon at pagkakamali ng tagapamahala. Ang isang tunay na sitwasyon ay kapag ang dynamics ng mutual fund ay negatibo sa isang malakas na bull market. Ngunit sa pagbagsak ng merkado, ang mutual funds ay maaaring mas mahusay kaysa sa merkado.

- Bibigyang-daan ka ng mga ETF na mangolekta ng sari-sari na portfolio , ayon sa bansa, industriya o diskarte.

- Ang mga ETF ay nagbabayad ng mga dibidendo kung sila ay binabayaran ng mga bahagi ng index na kanilang sinusunod. Sa karamihan ng mga kaso, ang mga dibidendo ay muling namuhunan sa orihinal na proporsyon.

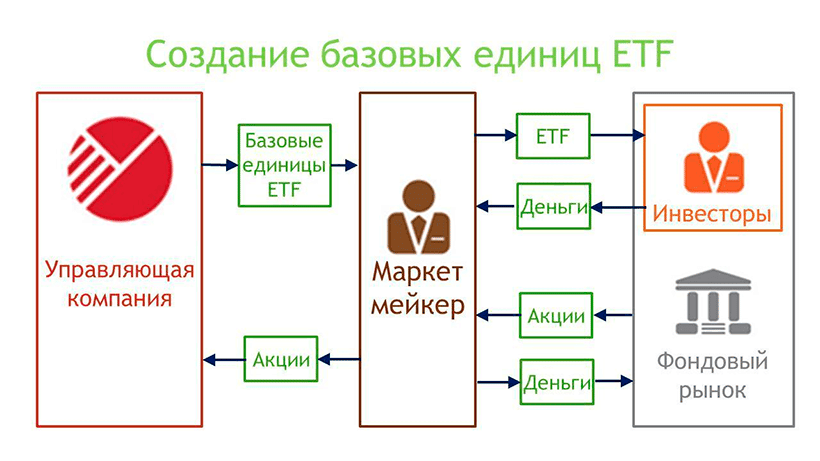

- Ang mga ETF ay kinakalakal sa isang exchange , at pinapanatili ng isang market maker ang pagkatubig. Hindi na kailangang makipag-ugnayan sa kumpanya ng pamamahala para sa isang pagbili. Ito ay sapat na magkaroon ng isang brokerage account sa anumang lisensyadong broker.

- Ang mga komisyon ng ETF ay ilang beses na mas mababa kumpara sa mutual funds .

Mga uri ng ETF

Ang mga kasalukuyang ETF ay maaaring nahahati sa mga sumusunod na grupo:

- Ayon sa bansa – sa US stock exchange mayroong mga pondo na namumuhunan sa halos lahat ng mga bansa kung saan mayroong stock market. Mayroong hiwalay na mga ETF para sa bawat index ng bansang ito.

- Sa pamamagitan ng mga sektor ng ekonomiya – mayroong mga ETF para sa mga partikular na sektor ng ekonomiya, kung saan kinokolekta ang mga bahagi ng isang partikular na sektor ng ekonomiya ng bansang pinag-uusapan. Maaaring hindi bilhin ng isang mamumuhunan ang buong index, ngunit mamuhunan lamang sa mga promising na industriya sa kanyang opinyon.

- Para sa mga instrumento sa pananalapi – Maaaring ilaan ang mga ETF para sa mga stock, mga bono, mga instrumento sa pamilihan ng pera (mga panandaliang bono hanggang 3 buwan), mga ETF ng pera, mga ETF para sa mahahalagang metal, mga produktong pang-industriya, real estate.

ETF sa MICEX

Mayroong higit sa 1,500 iba’t ibang mga ETF na magagamit sa NYSE.

Nag-aalok ang Moscow Exchange ng mas katamtamang listahan ng mga ETF para sa mga namumuhunang Ruso (maraming mga etf ang magagamit para lamang bilhin sa mga kwalipikadong mamumuhunan). Sa kasalukuyan, 128 na mga ETF at BIF ang magagamit sa Moscow Exchange. Nag-aalok ang Finex ng mga sumusunod na ETF:

- FXRB – Index ng Russian corporate bonds na may denominasyon sa rubles.

- FXRU – Index ng Russian corporate bonds na may denominasyon sa dolyar.

- Ang FXFA ay isang index ng high-yield corporate bonds ng mga binuo bansa.

- FXIP – Ang mga bono ng gobyerno ng US, na may proteksyon sa inflation na may ruble hedge, ay denominasyon sa rubles.

- FXRD – dollar high yield bonds, benchmark – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – ang pondo ay namumuhunan sa mga pagbabahagi ng Kazakhstan.

- Ang FXRL ay isang pamumuhunan sa index ng RTS ng Russia.

- Ang FXDE ay isang pamumuhunan sa German stock market.

- Ang FXIT ay isang pamumuhunan sa sektor ng teknolohiyang Amerikano.

- Ang FXUS ay isang pamumuhunan sa US SP500 index.

- Ang FXCN ay isang pamumuhunan sa Chinese stock market.

- Ang FXWO ay isang pamumuhunan sa mga pagbabahagi ng pandaigdigang merkado, ang portfolio nito ay kinabibilangan ng higit sa 500 pagbabahagi mula sa 7 pinakamalaking bansa sa mundo.

- Ang FXRW ay isang pamumuhunan sa mga high-cap na stock ng US.

- Ang FXIM ay isang pamumuhunan sa sektor ng IT ng US.

- FXES – mga bahagi ng mga kumpanya ng US sa sektor ng paglalaro at eSports.

- Ang FXRE ay isang investment sa US real estate investment trusts.

- FXEM – pamumuhunan sa mga bahagi ng mga umuunlad na bansa (maliban sa China at India).

- Ang FXGD ay isang pamumuhunan sa ginto.

Ang Finex ay kasalukuyang nag-iisang kumpanya na nag-aalok ng mga pamumuhunan sa ETF sa mga mangangalakal ng Russia.

May mga katulad na produkto mula sa Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkof Investments , Aton at iba pa. Ngunit lahat sila ay kabilang sa BPIF. Maraming mga kumpanya ng pamamahala ang nag-aalok ng mga katulad na produkto (ang pondo na sumusunod sa malawak na market index

SP500 ay kinakatawan ng Sberbank, Alfa Capital at VTB). Ang dynamics ay halos magkapareho, ngunit ang mga mamumuhunan na bumili ng mga bahagi ng Finex ay bahagyang nakinabang dahil sa mas mababang mga komisyon. Ang isang tampok ng ETF sa Moscow Exchange ay ang pera ng ETF ay dolyar, at upang makabili ng naturang ETF, ang mga rubles mula sa account ay unang na-convert sa mga dolyar. Mayroong etf denominated sa rubles (na may isang currency hedge), sa pamamagitan ng pagkuha sa kanila ang mamumuhunan ay protektado mula sa pagtalon sa dolyar sa ruble exchange rate.

Ang prinsipyo ng pagbuo ng isang portfolio ng ETF

Ang passive na pamumuhunan sa mga index fund ay halos kapareho ng ginagawa ng mga retiree money manager. Mahalaga ang abot-tanaw ng pamumuhunan – hindi mo dapat subukang mangolekta ng portfolio ng ETF sa loob ng 1-2 taon. Ang pangunahing postulate ng pamumuhunan sa mga ETF ay ang regularidad ng mga pamumuhunan, anuman ang sitwasyon sa merkado. Upang pumili ng angkop na mga ETF, tutulungan ng website ng Moscow Exchange ang mamumuhunan, kung saan makikita mo ang isang listahan ng lahat ng na-trade na exchange-traded na pondo – https://www.moex.com/msn/etf.

- Ang FXMM ay isang US money market fund na namumuhunan sa US short bonds sa loob ng 1-3 buwan.

Ang pondong ito ay kahalintulad sa isang demand na deposito. Ang isang natatanging tampok ay ang graph nito ay isang tuwid na linya na nakadirekta paitaas sa isang anggulo na 45 degrees.

- BPIF RFI “VTB – Emerging Countries Equity Fund” (VTBE ETF) . Para pag-iba-ibahin, magdagdag tayo ng asset na namumuhunan sa mga umuunlad na bansa sa portfolio.

Piliin natin sa screener ng ETF ang lahat ng asset na namumuhunan sa mga mixed asset. Mag-focus tayo sa vtbe etc. Ang pondong ito ay namumuhunan sa mga ari-arian ng mga umuunlad na bansa sa pamamagitan ng pagbili ng foreign etf ISHARES CORE MSCI EM. Titiyakin ng mga pamumuhunan sa pondong ito ang pagkakaiba-iba sa mga bansa. Kasabay nito, ang komisyon ng pondo ay 0.71% lamang. Kapag bumibili sa pamamagitan ng isang VTB broker, walang exchange commission.

- VTBH ETF . Ngayon, upang mabawasan ang pagkasumpungin ng portfolio, magdagdag tayo ng mga bono. Nagbibigay ang VTBH ETF ng pagkakataong mamuhunan sa mga bono ng US na may mataas na ani. Para magawa ito, ang exchange-traded fund ay bumibili ng mga share ng foreign ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – isang exchange-traded na pondo ay sumusunod sa index ng mga stock ng dibidendo ng Russian Federation. Kasama sa index ang 50% ng pinakamahusay na pagbabahagi ng Russian Federation sa mga tuntunin ng: ani ng dibidendo, katatagan ng dibidendo, kalidad ng nagbigay. Dahil sa pagbabayad ng dibidendo at kalidad ng mga modelo ng negosyo, inaasahan ang mas mataas na kita kaysa sa malawak na equity market (average na taunang kita mula Marso 2007 hanggang sa petsang 15.6% vs. 9.52% para sa malawak na equity market)

- Para sa mga pamumuhunan sa US stock market, ang TECH (namumuhunan sa US NASDAQ 100 index) mula sa Tinkoff Investments at FXUS , na ginagaya ang dynamics ng malawak na US stock market SP500, ay pinakaangkop.

- Nararapat din na bigyang pansin ang TGRN ETF mula sa Tinkoff Investments . Ang average na taunang ani ay nasa antas na 22% kada taon. Namumuhunan ang pondo sa mga pinuno ng malinis na teknolohiya sa buong mundo.

- Ang ETF FXRL ay isang index fund na sumusunod sa dynamics ng Russian RTS index. Dahil ang RTS ay isang dollar index, ang etf ay nagbibigay ng ilang proteksyon laban sa mga pagbabago sa currency. Sa paglaki ng dolyar, lumalakas ang index ng RTS kaysa sa MICEX. Ang mga natanggap na dibidendo ay muling inilalagay sa mga bahagi ng pondo. Ang Pondo ay nagbabayad ng buwis sa mga dibidendo na 10%.

- Upang maprotektahan laban sa inflation, dapat kang magdagdag ng gold etf, halimbawa, FXGD . Ang komisyon ng pondo ay 0.45% lamang. Sinusubaybayan ng Pondo ang presyo ng pisikal na ginto sa pandaigdigang merkado nang tumpak hangga’t maaari, at pinapayagan kang protektahan ang iyong sarili mula sa inflation nang walang VAT.

- Gayundin, tingnan ang mga ETF na sumusunod sa diskarte sa All Weather/Perpetual Portfolio – etf opnw mula sa Otkritie Broker o TUSD ETF mula sa Tinkoff Investments . Ang pondo ay may pagkakaiba-iba sa loob, ang mamumuhunan ay hindi kailangang gumawa ng karagdagang mga pagsisikap. Ang mga tagapamahala ay namumuhunan nang pantay sa mga stock, mga bono, ginto. Namumuhunan din ang Etf opnw sa mga pondo ng real estate ng US.

Para sa mga may-ari ng mga brokerage account, ang ganitong uri ng ETF, bagama’t napaka-maginhawa, ay masyadong mahal. Mas mainam na maglaan ng kaunting oras at bumuo ng portfolio ng ETF nang mag-isa. Sa loob ng 20 taon, kahit na ang maliit na 0.01-0.05% na komisyon ay nagiging mga nasasalat na halaga.

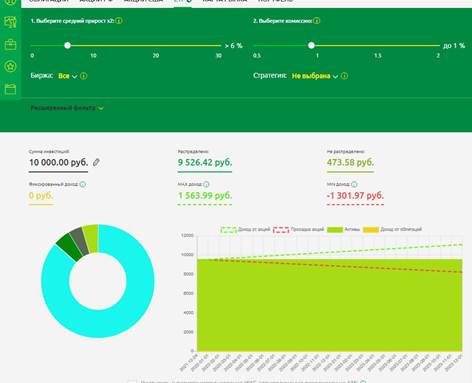

Kapag pumipili ng pinaka-promising na mga ETF, dapat mong subukang mag-isip nang higit pa sa buong mundo. Ang mga resulta ng pamumuhunan sa huling dalawang taon ay hindi ginagarantiyahan ang parehong tagumpay sa hinaharap. Ang mga pamumuhunan sa mga stock na nagpakita ng mabilis na paglago ay maaaring maging hindi kumikita sa susunod na ilang taon. Maaaring mag-overheat ang sektor at pagkatapos ay magpahinga. Ang pamumuhunan sa isang malawak na index ay mas kumikita dahil ang komposisyon ng index ay patuloy na nagbabago. Ang mga mahihinang kumpanya ay pinapalitan ng malalakas. Maraming mga kumpanya na kasama sa index ng SP500 ay wala na sa merkado 10 taon na ang nakakaraan, ngunit ang dynamics ng index ay hindi nagdusa mula dito. Dapat kang magsikap na mag-isip nang higit pa sa buong mundo, hindi tumingin sa kasalukuyang dinamika ng pondo, subukang pumili ng hindi gaanong peligroso at mas sari-sari na mga solusyon. Nang matukoy ang mga pinaka-maaasahan na ETF sa bawat klase ng asset, kung saan ang mamumuhunan ay nais na mamuhunan ng pera ay dapat na inilaan para sa bawat isa sa kanyang mga pagbabahagi. Inirerekomenda na sumunod sa mga sumusunod na proporsyon:

- 40% ng portfolio ay inilalaan upang bumili ng mga pagbabahagi . Para sa sari-saring uri, ang mga stock ay hinati ayon sa bansa at industriya. Ang bawat uri ng ETF ay binibigyan ng pantay na bahagi sa loob ng grupong ito;

- 30% – mga bono . Bawasan nito ang kabuuang pagbabalik ng portfolio, ngunit sa parehong oras ay bawasan ang pagkasumpungin ng brokerage account. Ano ang positibong makakaapekto sa nervous system ng mamumuhunan sa mahihirap na panahon;

- 10% ng portfolio – mga pamumuhunan sa ginto . May kondisyon na proteksiyon na bahagi ng portfolio. Marahil mamaya ang bahaging ito ng portfolio ay maaaring mapalitan ng mga pamumuhunan sa mga cryptocurrencies;

- 20% – mga lugar na may pag-asa – mga high-tech na stock, mga pamumuhunan sa mga “berdeng” kumpanya para sa pangako ng mabilis na paglago.

Gabay sa ETF – 15 pangunahing tanong: ano ang mga pondo ng ETF, paano gumagana ang mga ito, kung paano kumita ng pera sa mga ito: https://youtu.be/I-2aJ3PUzCE Ang pamumuhunan sa mga ETF ay nagpapahiwatig ng pagiging regular at pangmatagalan. Maginhawang lagyang muli ang portfolio bawat buwan – ang kilalang postulate na “bayaran mo muna ang iyong sarili.” Kapag naglalagay muli, dapat kang sumunod sa napiling diskarte, obserbahan ang mga proporsyon ng mga asset. Ang ilang mga asset ay babagsak sa presyo, habang ang kanilang bahagi sa portfolio ay bababa. Ang ibang mga asset ay tataas ang halaga, ang kanilang bahagi ay lalago. Hindi mo dapat subukang maingat na panatilihin ang mga proporsyon – ang mga paglihis ng 5-10% ay nasa loob ng normal na hanay. Mayroong dalawang paraan upang mapanatili ang mga proporsyon – pagbebenta ng mga asset na tumaas sa presyo at pagbili ng mga nahuhuli. O binibili lang yung mga nahuhuli dahil sa replenishment. Huwag magbenta hanggang sa maabot ang mga layunin sa pamumuhunan. Alin sa dalawang pamamaraan na ito ang pipiliin ay hindi gaanong mahalaga. Mahalagang pumili ng paraan ng pamumuhunan upang sundin ito. Sa patuloy na muling pagbili ng pagkahuli at pagbebenta ng mga asset na nagpakita ng paglago, ang mamumuhunan ay palaging bumibili sa ibaba at nagbebenta sa itaas. Kasabay nito, hindi niya tutukuyin ang pinaka-kanais-nais na mga presyo, ngunit sa karaniwan ang portfolio ay magpapakita ng positibong dinamika sa loob ng mahabang panahon, at ito ang pinakamahalagang bagay.