Fond tranzacționat ETF – ce este în cuvinte simple despre complex.Fondurile ETF (fond tranzacționat la bursă) sunt o formă de investiție colectivă. Achiziționând o cotă dintr-un astfel de fond pentru doar 4000 de ruble, deveniți proprietarii unei cote mici de acțiuni la companii precum Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s și multe altele. Cel mai diversificat fond VTI include peste 3.900 de acțiuni. Pentru a repeta această diversificare în contul lor, un investitor privat ar avea nevoie de prea mult capital. Pentru majoritatea invertoarelor, această diversificare nu este disponibilă. Există fonduri tranzacționate pe indici care copiază exact compoziția și proporțiile acțiunilor indicilor mondiali, mărfurilor și fondurilor pentru metale prețioase, ETF-uri pentru obligațiuni și instrumente ale pieței monetare. Există peste 100 de ETF-uri diferite pe piața din SUA care au implementat strategii diferite. De exemplu,Strategie de portofoliu etern

Ray Dalio ”(investiții în acțiuni, obligațiuni și aur cu dezechilibre periodice), investiții în acțiuni ale unui anumit sector al anumitor țări. Cu ajutorul unui portofoliu ETF, puteți colecta un portofoliu diversificat pe industrie și țară pentru investitorii cu un depozit foarte modest. Există ETF-uri de gestiune pasivă, care urmăresc exact dinamica unui indice sau a unui produs, și fonduri de management activ, în care veniturile și tragerile sunt reglementate de către manageri. Cele mai comune fonduri sunt managementul pasiv – au comisioane mai mici iar dinamica lor nu depinde de factorul uman.

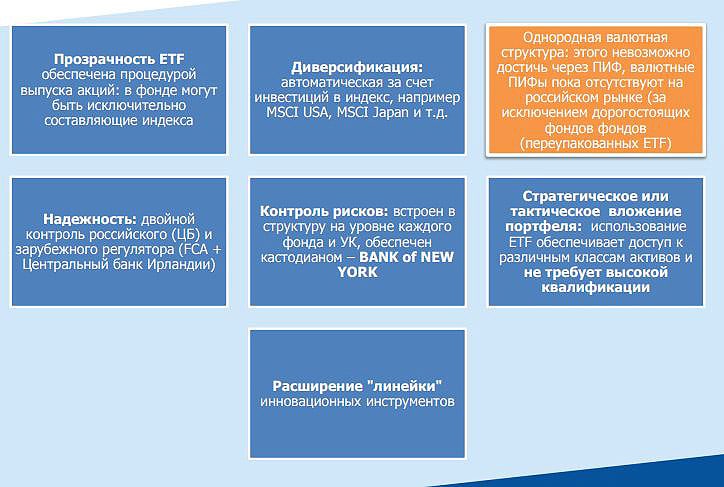

Diferențele dintre ETF-uri și fonduri mutuale

Analogul rusesc al ETF este un fond mutual (fond mutual de investiții). În ciuda asemănărilor, există unele diferențe.

- Majoritatea ETF-urilor sunt management pasiv cu o strategie deschisă . Acest lucru oferă un avantaj investitorului, deoarece este clar în ce instrumente și în ce proporții sunt investiți banii. Un investitor poate fi sigur că atunci când investește în ETF-uri pe aur, investițiile sale vor repeta exact dinamica metalului prețios.

- Fondurile de investiții unitare sunt fonduri de gestiune activă . Rezultatul financiar depinde în mare măsură de acțiunile și greșelile managerului. O situație reală este atunci când dinamica fondurilor de investiții unitare este negativă într-o piață taur puternică. Dar atunci când piața scade, fondurile de investiții unitare pot depăși piața.

- ETF-urile vă vor permite să colectați un portofoliu diversificat , pe țară, industrie sau strategie.

- ETF-urile plătesc dividende dacă sunt plătite de stocul indicelui pe care îl urmăresc. În cele mai multe cazuri, dividendele sunt reinvestite în proporția inițială.

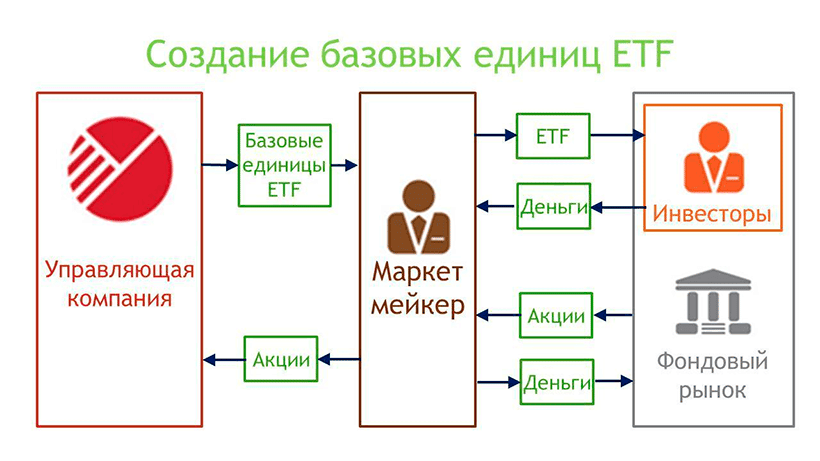

- ETF-urile sunt tranzacționate pe o bursă , un creator de piață menține lichiditatea. Nu este nevoie să contactați compania de administrare pentru achiziție. Este suficient să aveți un cont de brokeraj la orice broker licențiat.

- Comisioanele ETF sunt de câteva ori mai mici în comparație cu fondurile mutuale .

tipuri de ETF

ETF-urile existente pot fi împărțite în următoarele grupuri:

- Pe țări – fondurile care investesc în aproape toate țările în care există o piață de valori sunt reprezentate la bursa din SUA. Există ETF-uri separate pentru fiecare indice al țării respective.

- Pe sectoare ale economiei – există ETF-uri pentru anumite sectoare ale economiei, unde sunt colectate stocuri ale unui anumit sector al economiei țării în cauză. În opinia sa, un investitor poate să nu cumpere întregul indice, ci să investească numai în industrii promițătoare.

- După instrumente financiare – ETF-urile pot fi distinse pentru acțiuni, obligațiuni, instrumente ale pieței monetare (obligațiuni pe termen scurt de până la 3 luni), ETF-uri valutare, ETF-uri pentru metale prețioase, bunuri industriale, imobiliare.

ETF pe MICEX

Peste 1.500 de ETF-uri diferite sunt disponibile pe NYSE din SUA.

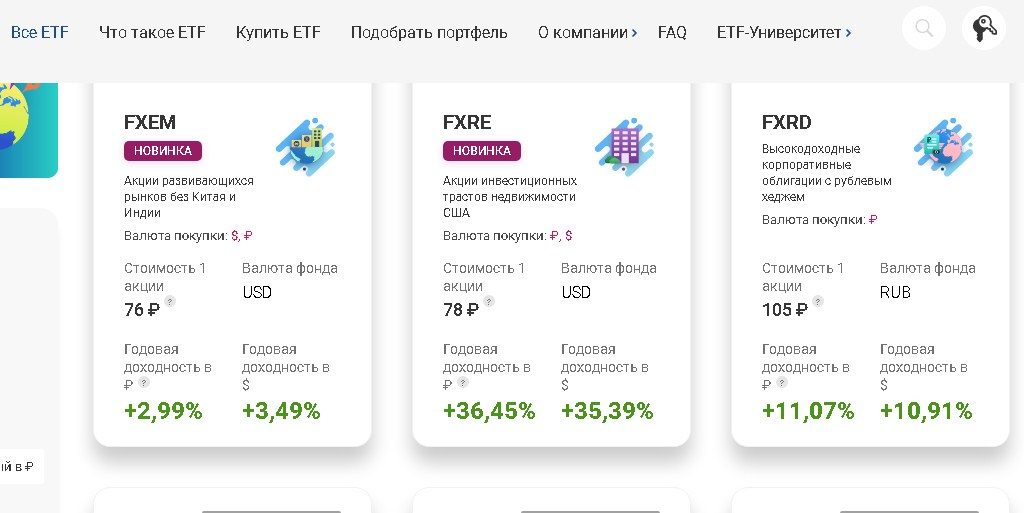

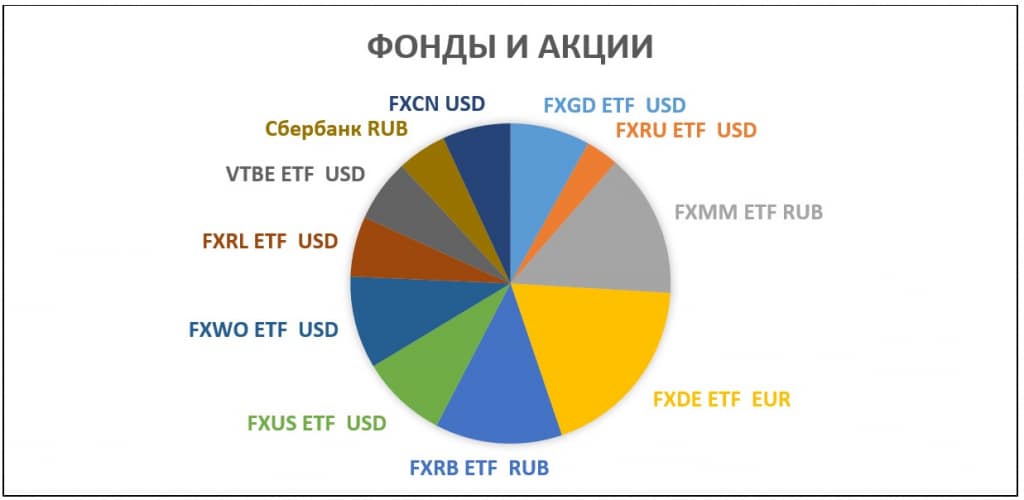

Bursa din Moscova oferă o listă mult mai modestă de ETF-uri pentru investitorii ruși (multe ETF-uri sunt disponibile pentru cumpărare doar pentru investitorii calificați). În prezent, există 128 de ETF-uri și BIF-uri disponibile la Bursa din Moscova. Finex oferă următoarele ETF-uri:

- FXRB – Indicele obligațiunilor corporative rusești denominate în ruble.

- FXRU – Indicele obligațiunilor corporative rusești denominate în dolari.

- FXFA este un indice al obligațiunilor corporative cu randament ridicat din țările dezvoltate.

- FXIP – Obligațiuni guvernamentale SUA, cu protecție împotriva inflației cu acoperire la ruble, denominate în ruble.

- FXRD – obligațiuni în dolari cu randament ridicat, indicator de referință – Indexul Solactive USD Fallen Angel Issuer Capped.

- FXKZ – fondul investește în acțiuni ale Kazahstanului.

- FXRL – investiție în indicele rus RTS.

- FXDE este o investiție pe bursa germană.

- FXIT este o investiție în sectorul tehnologiei american.

- FXUS este o investiție în indicele american SP500.

- FXCN este o investiție pe bursa chineză.

- FXWO este o investiție în acțiuni ale pieței globale, portofoliul său include peste 500 de acțiuni din cele mai mari 7 țări din lume.

- FXRW este o investiție în acțiuni americane cu capitalizare mare.

- FXIM este o investiție în sectorul IT din SUA.

- FXES este un stoc american de jocuri și sporturi.

- FXRE este o investiție în trusturi de investiții imobiliare din SUA.

- FXEM – investiții în acțiuni ale țărilor în curs de dezvoltare (cu excepția Chinei și Indiei).

- FXGD este o investiție în aur.

Finex este în prezent singura companie care oferă investiții ETF comercianților ruși.

Există produse similare de la Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton și altele. Dar toți aparțin BIF-ului. Multe companii de administrare a activelor oferă produse similare (fondul care urmează indicelui de piață largă

SP500 este reprezentat de Sberbank, Alfa Capital și VTb). Dinamica este aproape identică, dar investitorii care au cumpărat acțiuni Finex cu un mic profit din cauza comisiilor mai mici. O caracteristică a ETF-urilor de la Bursa de Valori din Moscova este că moneda ETF-ului este dolari și pentru a cumpăra un astfel de ETF, rublele din cont sunt mai întâi convertite în dolari. Există etf denominate în ruble (cu acoperire valutară), dobândindu-le, investitorul este protejat de fluctuațiile cursului de schimb al dolarului față de ruble.

Investiția în ETF-uri

Principalul avantaj al investiției în ETF-uri este diversificarea maximă a portofoliului pentru investitorii cu capital redus. Principiul investiției pe termen lung este „nu vă puneți toate ouăle într-un singur coș”. Un investitor ETF își poate diversifica portofoliul pe clase de active (acțiuni, obligațiuni) – în funcție de strategia aleasă, modificați proporțiile. În cadrul clasei, el poate schimba proporțiile dintre stocurile diferitelor sectoare ale diferitelor țări. Aveți un portofoliu larg diversificat de euroobligațiuni. Lotul minim de euroobligațiuni începe de la 1000 $, pentru diversificare trebuie să aveți cel puțin 15-20 de nume diferite. Aceasta este deja o sumă destul de tangibilă. Când investiți în ETF-uri pe indicele Euroobligațiuni, puteți cumpăra un coș de 25 de euroobligațiuni pentru doar 1.000 de ruble. În plus, investitorul are posibilitatea de a cumpăra foarte profitabil „

„obligațiuni nedorite ale Rusiei și ale lumii. Pentru a-și asigura portofoliul, un investitor poate adăuga investiții în aur.

Rentabilitatea ETF

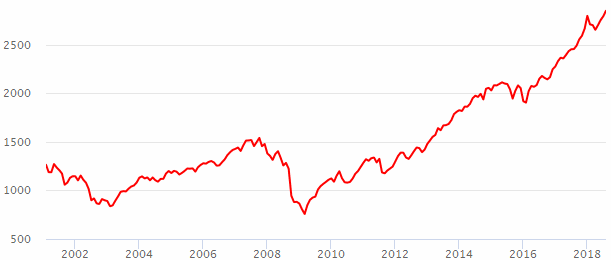

Rentabilitatea ETF este complet dependentă de dinamica pieței. La intervale scurte de până la 1-3 ani, este destul de greu de prezis, pentru că sunt mulți factori de luat în considerare. Pentru o perioadă de 10 ani sau mai mult, este probabil ca activele să fie mai scumpe decât sunt în prezent. Dar asta nu înseamnă că pentru o perioadă de 10 ani vei vedea dinamică pozitivă în fiecare zi. Să ne uităm la dinamica pieței bursiere din SUA SP500:

comisioane

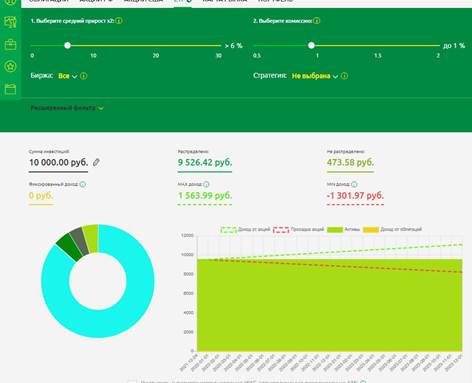

Pe lângă comisionul de schimb pentru cumpărare și vânzare (conform tarifului

brokerului , dar unii brokeri nu percep comision pentru cumpărarea de ETF-uri), este necesar un comision de administrare. Pe ETF-urile gestionate pasiv, FInex este taxat cu 0,9% pe an. Această sumă nu este debitată direct din contul de brokeraj al investitorului, ci este debitată în fiecare zi și contabilizată în ghilimele. Dacă ați cumpărat un ETF, al cărui preț a crescut cu 10% pe parcursul anului, asta înseamnă că de fapt a crescut cu 10,9%.

Este neplacut ca comisionul se plateste indiferent de rezultatul investitiei. Dacă fondul index a suferit o pierdere de 10% într-un an, ați avea o pierdere de 10,9%.

Cum să cumpărați ETF

Cel mai simplu mod este să achiziționați fonduri ETF la Bursa din Moscova. Brokerii străini oferă o selecție mai mare de ETF-uri cu comisioane mai mici. Spre comparație, există ETF-uri străine cu un comision de 0,004% față de un comision Finex de 0,9%. Printr-un broker străin, este posibil să cumpărați ETF pentru criptomonedă. Un nou instrument în care fondurile de pensii și marii investitori americani încep deja să investească. Banca Centrală avertizează asupra pericolelor investiției în ETF-uri bitcoin. Dacă acest instrument își dovedește stabilitatea (perioada de investiție este de cel puțin 10 ani), furnizorii ruși îl vor adăuga în gama lor. Dar nu uitați că în Federația Rusă ETF-urile pot fi achiziționate pe

IISși returnează 13% din impozite. Mulți brokeri nu iau comisioane pentru întreținerea unui cont și vă puteți finanța contul o dată pe lună sau pe săptămână pentru sume mici. Se recomandă intrarea pe piețele externe, începând cu o investiție de 10-20 mii dolari.

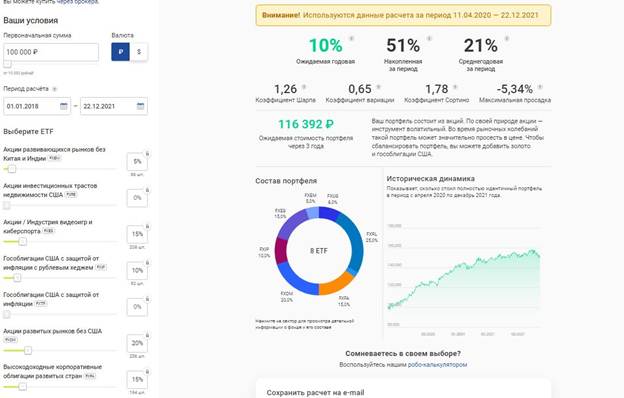

Principiul formării portofoliului ETF

Investiția pasivă în fonduri indexate este aproape același lucru cu administratorii de bani de pensionare. Orizontul de investiții contează – nu ar trebui să încerci să construiești un portofoliu ETF timp de 1-2 ani. Principiul principal al investiției în ETF-uri este regularitatea investițiilor, indiferent de situația pieței. Pentru a selecta ETF-uri potrivite, investitorul va fi ajutat de site-ul web al Bursei din Moscova, unde puteți vedea o listă cu toate fondurile tranzacționate la bursă – https://www.moex.com/msn/etf.

- FXMM este un fond de piață monetară din SUA care investește în obligațiuni scurte din SUA timp de 1-3 luni.

Acest fond este analog unui depozit la vedere. O caracteristică distinctivă este că graficul său este o linie dreaptă îndreptată în sus la un unghi de 45 de grade.

- BPIF RFI „VTB – Fondul de capital al țărilor în curs de dezvoltare” (VTBE ETF) . Pentru diversificare, vom adăuga portofoliului un activ care investește în țările în curs de dezvoltare.

În ecranul ETF, selectați toate activele care sunt investite în active mixte. Să ne concentrăm pe vtbe etf. Acest fond investește în active ale țărilor în curs de dezvoltare prin achiziționarea de etf străine ISHARES CORE MSCI EM. Investițiile în acest fond vor asigura diversificarea între țări. În același timp, comisionul fondului este de doar 0,71%. Când cumpărați printr-un broker VTB, nu există comision de schimb.

- ETF VTBH . Acum, pentru a reduce volatilitatea portofoliului, să adăugăm obligațiuni. VTBH ETF oferă o oportunitate de a investi în obligațiuni americane cu randament ridicat. Pentru a face acest lucru, fondul tranzacționat la bursă cumpără acțiuni ale unui ETF străin ISHARES HIGH YIELD CORP BOND.

- DIVID ETF – fondul tranzacționat la bursă urmează indicele bursier de dividende RF. Indicele include 50% dintre cele mai bune acțiuni ale Federației Ruse în ceea ce privește: randamentul dividendelor, stabilitatea dividendelor, calitatea emisiunii. Datorită plății dividendelor și calității modelelor de afaceri, se așteaptă randamente mai mari decât pentru piața de valori largă (rentabilitatea medie anuală din martie 2007 până în prezent este de 15,6% față de 9,52% pentru piața de valori largă)

- Pentru investițiile pe bursa americană, TECH (investește în indicele american NASDAQ 100) de la Tinkoff Investments și FXUS , care repetă dinamica pieței bursiere americane SP500 , sunt cele mai potrivite.

- De remarcat este și ETF-ul TGRN de la Tinkoff Investments . Randament mediu anual la nivelul de 22% pe an. Fondul investește în companii de tehnologie verde de top din întreaga lume.

- ETF FXRL este un fond index care urmează dinamica indicelui rus RTS. Având în vedere că RTS este un indice denominat în dolari, etf oferă o anumită protecție împotriva fluctuațiilor valutare. Odată cu creșterea dolarului, indicele RTS crește mai puternic decât MICEX. Dividendele primite sunt reinvestite în acțiunile fondului. Fondul plătește impozit pe dividende de 10%.

- Pentru a vă proteja împotriva inflației, adăugați aur etf precum FXGD . Comisionul fondului este de doar 0,45%. Fondul monitorizează prețul aurului fizic pe piața globală cât mai precis posibil și îi permite să se protejeze de inflație fără TVA.

- În plus, ar trebui să acordați atenție ETF-urilor care urmează strategia All Weather / Perpetual Portfolio – etf opnw de la Opening Broker sau TUSD ETF de la Tinkoff Investments . Fondul are diversificare în interior, investitorul nu trebuie să depună eforturi suplimentare. Managerii investesc în cote egale în acțiuni, obligațiuni, aur. Etf opnw investește și în fonduri imobiliare din SUA.

Pentru deținătorii de conturi de brokeraj, acest tip de ETF, deși foarte convenabil, este prea scump. Mai bine să-ți iei puțin timp și să-ți alcătuiești singur un portofoliu ETF. Pe parcursul a 20 de ani, comisionul chiar și nesemnificativ de 0,01-0,05% se transformă în sume tangibile.

Atunci când alegeți cele mai promițătoare ETF-uri, ar trebui să încercați să gândiți mai global. Rezultatele investițiilor din ultimii doi ani nu garantează același succes în viitor. Investiția în acțiuni care au înregistrat o creștere explozivă se poate dovedi a fi neprofitabilă în următorii câțiva ani. Sectorul poate fi supraîncălzit și apoi întrerupe. Investiția într-un indice larg este mai profitabilă deoarece compoziția indicelui este în continuă schimbare. Companiile slabe sunt înlocuite cu unele puternice. Multe dintre companiile incluse în indicele SP500 nu mai erau pe piață în urmă cu 10 ani, dar dinamica indicelui nu a avut de suferit din cauza asta. Ar trebui să ne străduim să gândim mai global, nu să privim dinamica actuală a fondului, să încercăm să alegeți soluții mai puțin riscante și mai diversificate. După ce am identificat cele mai promițătoare ETF-uri din fiecare clasă de active,unde investitorul dorește să investească bani ar trebui să fie alocați pentru fiecare acțiune. Se recomandă respectarea următoarelor proporții:

- 40% din portofoliu este alocat pentru achiziționarea de acțiuni . Pentru diversificare, stocurile sunt împărțite pe țară și industrie. Fiecărui tip de ETF i se alocă o cotă egală în cadrul acestui grup;

- 30% – obligațiuni . Acest lucru va reduce randamentul global al portofoliului, dar va reduce în același timp volatilitatea contului de brokeraj. Acest lucru va avea un efect pozitiv asupra sistemului nervos al investitorului în perioadele dificile;

- 10% din portofoliu sunt investiții în aur . O parte condiționată a portofoliului. Poate mai târziu, această parte a portofoliului poate fi înlocuită cu investiții în criptomonede;

- 20% – zone promițătoare – acțiuni high-tech, investiții în companii verzi pentru creștere rapidă promițătoare.

Ghid ETF – 15 întrebări principale: ce sunt fondurile ETF, cum funcționează, cum să faci bani cu ele: https://youtu.be/I-2aJ3PUzCE Investiția în ETF-uri implică regularitate și termen lung. Este convenabil să vă completați portofoliul în fiecare lună – binecunoscutul postulat „plătiți-vă primul”. Când reaprovizionați, ar trebui să respectați strategia aleasă, să respectați proporțiile activelor. Unele active vor scădea în valoare, în timp ce cota lor în portofoliu va scădea. Alte active vor crește în valoare, iar ponderea lor va crește. Nu trebuie să încercați cu prea multă atenție să respectați proporțiile – abaterile de 5-10% sunt în limitele normale. Există două modalități de a menține proporțiile – vânzarea activelor care au crescut în preț și cumpărarea celor care au rămas în urmă. Sau doar achiziționarea celor rămase în urmă din cauza reaprovizionării. Nu vinde până când obiectivele de investiții nu sunt atinse.Care dintre aceste două metode va fi aleasă nu este atât de importantă. Este important să alegeți o metodă de investiție pentru a o urma. Odată cu achiziționarea constantă a activelor rămase în urmă și vânzarea activelor care au înregistrat o creștere, investitorul cumpără întotdeauna în partea de jos și vinde în partea de sus. În același timp, el nu va determina prețurile cele mai favorabile, dar în medie portofoliul va prezenta o dinamică pozitivă pe o perioadă lungă de timp, iar acesta este cel mai important lucru.