एक्सचेन्ज ट्रेडेड ईटीएफ कोष – यो जटिल बारे सरल शब्दहरूमा के हो।ETFs (एक्सचेन्ज ट्रेडेड कोष) सामूहिक लगानी को एक रूप हो। केवल 4,000 rubles को लागि यस्तो कोष को एक शेयर खरिद गरेर, तपाइँ माइक्रोसफ्ट, एप्पल, मास्टरकार्ड, टेस्ला, फेसबुक, गुगल, म्याकडोनाल्ड र अन्य धेरै कम्पनीहरु मा शेयर को एक सानो शेयर को मालिक बन्छ। VTI को सबैभन्दा विविध कोषमा 3,900 स्टकहरू समावेश छन्। आफ्नो खातामा यस्तो विविधीकरण दोहोर्याउन, एक निजी लगानीकर्तालाई धेरै पूँजी चाहिन्छ। धेरै इन्भर्टरहरूको लागि, यो विविधीकरण उपलब्ध छैन। त्यहाँ सूचकांक विनिमय-व्यापार कोषहरू छन् जसले विश्व सूचकांक, वस्तु र बहुमूल्य धातु कोषहरू, बन्डहरू र मुद्रा बजार उपकरणहरूका लागि ETFs को शेयरहरूको संरचना र अनुपातलाई ठ्याक्कै प्रतिलिपि गर्दछ। अमेरिकी बजारमा 100 भन्दा बढी विभिन्न एक्सचेन्ज ट्रेडेड कोषहरू छन् जसले विभिन्न रणनीतिहरू लागू गर्दछ। उदाहरण को लागी,

रे डालियो ” ( आवधिक असंतुलन संग स्टक, बन्ड र सुन मा लगानी), विशिष्ट देश को एक विशेष क्षेत्र को शेयर मा निवेश। ETF पोर्टफोलियोको सहयोगमा, तपाईंले धेरै मामूली निक्षेपको साथ उद्योग र लगानीकर्ताहरूको देशद्वारा विविध पोर्टफोलियो सङ्कलन गर्न सक्नुहुन्छ। त्यहाँ निष्क्रिय रूपमा व्यवस्थित ETF हरू छन् जसले अनुक्रमणिका वा वस्तुको गतिशीलता, र सक्रिय व्यवस्थापन कोषहरू पछ्याउँछन्, जसमा आय र डाउनलाई प्रबन्धकहरूद्वारा विनियमित गरिन्छ। सबैभन्दा सामान्य कोषहरू निष्क्रिय व्यवस्थापन हुन् – तिनीहरूसँग कम शुल्कहरू छन् र तिनीहरूको गतिशीलता मानव कारकमा निर्भर गर्दैन।

ETFs र म्युचुअल फंडहरू बीचको भिन्नता

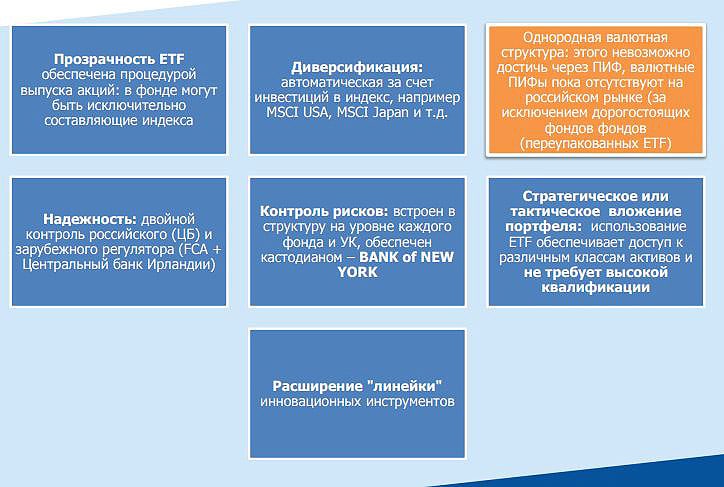

ETF को रूसी एनालग एक म्युचुअल फंड (म्युचुअल इन्भेष्टमेन्ट कोष) हो। समानताहरूको बावजुद, त्यहाँ केही भिन्नताहरू छन्

- धेरै जसो ETF हरू खुला रणनीतिको साथ निष्क्रिय रूपमा व्यवस्थित हुन्छन् । यसले लगानीकर्तालाई फाइदा पुर्याउँछ, किनकि कुन उपकरणमा कुन अनुपातमा पैसा लगानी गरिन्छ भन्ने कुरा स्पष्ट हुन्छ। एक लगानीकर्ता पक्का हुन सक्छ कि सुनको लागि ETF मा लगानी गर्दा, उसको लगानीले बहुमूल्य धातुको गतिशीलतालाई ठ्याक्कै दोहोर्याउँछ।

- म्युचुअल लगानी कोष सक्रिय व्यवस्थापन कोष हो । वित्तीय परिणाम धेरै हदसम्म प्रबन्धकको कार्य र गल्तीहरूमा निर्भर गर्दछ। एक वास्तविक स्थिति हो जब म्युचुअल फन्डको गतिशीलता बलियो बुल बजारमा नकारात्मक हुन्छ। तर बजारको गिरावटमा, म्युचुअल फन्डहरू बजार भन्दा राम्रो हुन सक्छ।

- ETFs ले तपाईंलाई देश, उद्योग वा रणनीति अनुसार विविध पोर्टफोलियो सङ्कलन गर्न अनुमति दिनेछ।

- ETFs ले लाभांश भुक्तान गर्दछ यदि तिनीहरूले पछ्याएको सूचकांकको शेयरहरू द्वारा भुक्तान गरिन्छ। धेरैजसो अवस्थामा, लाभांश मूल अनुपातमा पुन: लगानी गरिन्छ।

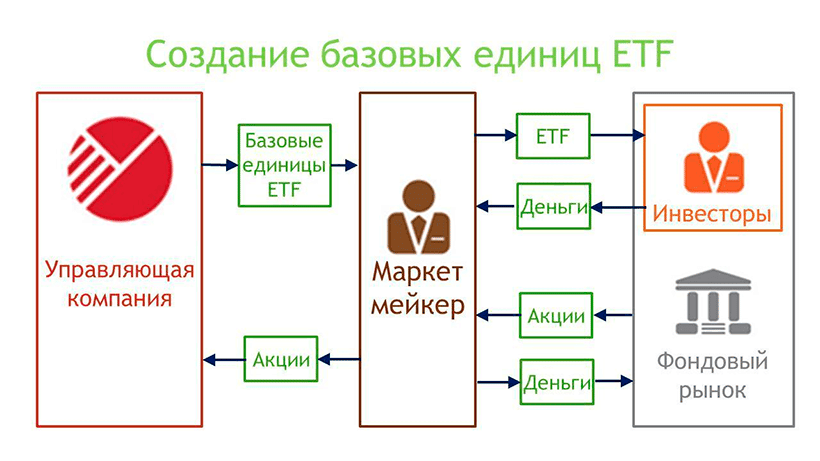

- ETF हरू एक्सचेन्जमा कारोबार गरिन्छ , र बजार निर्माताले तरलता कायम राख्छ। खरिदको लागि व्यवस्थापन कम्पनीलाई सम्पर्क गर्न आवश्यक छैन। कुनै पनि इजाजतपत्र प्राप्त ब्रोकरसँग ब्रोकरेज खाता हुनु पर्याप्त छ।

- ETF कमिसनहरू म्युचुअल फण्डको तुलनामा धेरै गुणा कम छन् ।

ETFs को प्रकार

अवस्थित ETF हरूलाई निम्न समूहहरूमा विभाजन गर्न सकिन्छ:

- देश अनुसार – अमेरिकी स्टक एक्सचेन्जमा त्यहाँ कोषहरू छन् जुन लगभग सबै देशहरूमा लगानी गर्दछ जहाँ स्टक बजार छ। यस देशको प्रत्येक सूचकांकको लागि अलग-अलग ETF हरू छन्।

- अर्थव्यवस्था को क्षेत्रहरु द्वारा – अर्थव्यवस्था को विशिष्ट क्षेत्रहरु को लागी ETFs छन्, जहाँ प्रश्न मा देश को अर्थव्यवस्था को एक विशेष क्षेत्र को शेयर एकत्र गरिन्छ। एक लगानीकर्ताले सम्पूर्ण सूचकांक किन्न सक्दैन, तर आफ्नो विचारमा आशाजनक उद्योगहरूमा मात्र लगानी गर्न सक्छ।

- वित्तीय उपकरणहरूको लागि – ETF हरू स्टक, बन्ड, मुद्रा बजार उपकरणहरू (3 महिना सम्मको छोटो अवधिको बन्ड), मुद्रा ETFs, बहुमूल्य धातुहरू, औद्योगिक सामानहरू, घर जग्गाको लागि ETF हरू आवंटित गर्न सकिन्छ।

MICEX मा ETF

NYSE मा 1,500 भन्दा बढी विभिन्न ETF हरू उपलब्ध छन्।

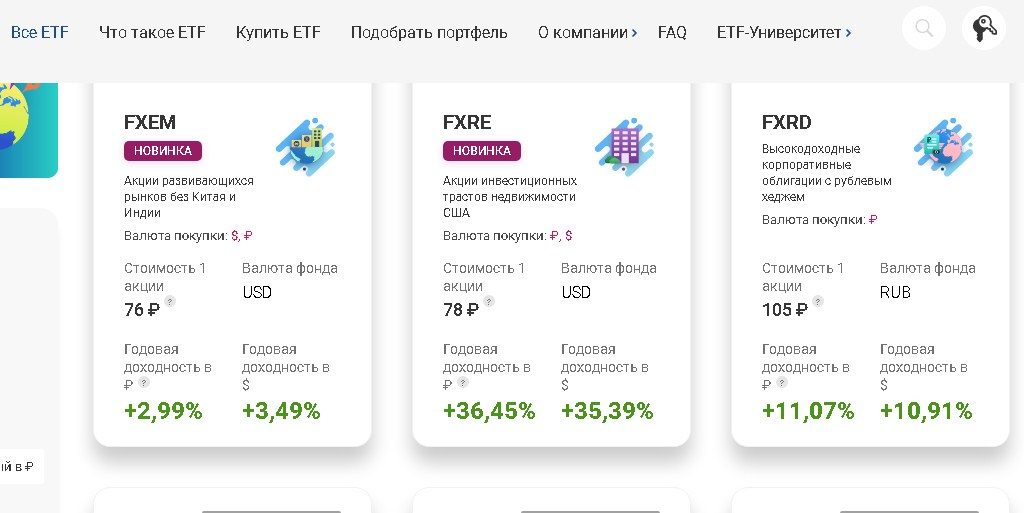

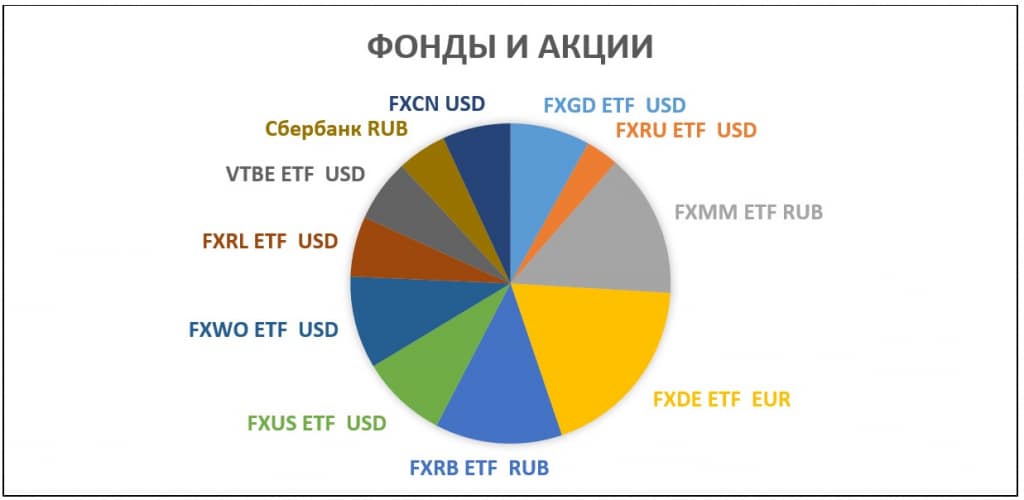

मस्को एक्सचेन्जले रूसी लगानीकर्ताहरूको लागि ETFs को धेरै सामान्य सूची प्रदान गर्दछ (धेरै ETF हरू योग्य लगानीकर्ताहरूलाई मात्र खरीदको लागि उपलब्ध छन्)। हाल, 128 ETFs र BIF हरू मस्को एक्सचेन्जमा उपलब्ध छन्। Finex ले निम्न ETF हरू प्रदान गर्दछ:

- FXRB – रूसी कर्पोरेट बन्ड को सूचकांक रुबल मा मूल्याङ्कन।

- FXRU – रूसी कर्पोरेट बन्डहरूको सूचकांक डलरमा मूल्याङ्कन।

- FXFA विकसित देशहरूको उच्च उपज कर्पोरेट बन्डहरूको सूचकांक हो।

- FXIP – रूबल हेजको साथ मुद्रास्फीति सुरक्षा सहित अमेरिकी सरकारी बन्डहरू, रूबलमा मूल्याङ्कन गरिन्छ।

- FXRD – डलर उच्च उपज बन्ड, बेन्चमार्क – Solactive USD Fallen Angel Issuer Capped Index।

- FXKZ – कोषले कजाकिस्तानको शेयरहरूमा लगानी गर्छ।

- FXRL रूसी RTS सूचकांक मा एक लगानी हो।

- FXDE जर्मन शेयर बजार मा एक लगानी हो।

- FXIT अमेरिकी प्रविधि क्षेत्रमा लगानी हो।

- FXUS US SP500 index मा भएको लगानी हो।

- FXCN चिनियाँ शेयर बजारमा लगानी हो।

- FXWO विश्वव्यापी बजारको शेयरहरूमा लगानी हो, यसको पोर्टफोलियोमा विश्वका 7 ठूला देशहरूबाट 500 भन्दा बढी शेयरहरू समावेश छन्।

- FXRW उच्च क्याप अमेरिकी स्टकहरूमा लगानी हो।

- FXIM US IT क्षेत्रमा लगानी हो।

- FXES – गेमिङ क्षेत्र र eSports मा अमेरिकी कम्पनीहरु को शेयर।

- FXRE अमेरिकी घर जग्गा लगानी ट्रस्टहरूमा लगानी हो।

- FXEM – विकासशील देशहरूको शेयरहरूमा लगानी (चीन र भारत बाहेक)।

- FXGD सुनमा लगानी हो।

Finex हाल रूसी व्यापारीहरूलाई ETF लगानी प्रस्ताव गर्ने एक मात्र कम्पनी हो।

त्यहाँ Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkof Investments , Aton र अन्य बाट समान उत्पादनहरू छन्। तर ती सबै BPIF का हुन्। धेरै व्यवस्थापन कम्पनीहरूले समान उत्पादनहरू प्रस्ताव गर्छन् (व्यापक बजार सूचकांक

SP500 पछिको कोष Sberbank , Alfa Capital र VTB द्वारा प्रतिनिधित्व गरिएको छ)। गतिशीलता लगभग समान छ, तर Finex शेयरहरू खरिद गर्ने लगानीकर्ताहरूले कम कमीशनको कारण थोरै लाभ उठाए। मस्को एक्सचेन्जमा ETF को विशेषता भनेको ETF को मुद्रा डलर हो, र यस्तो ETF किन्नको लागि, खाताबाट रूबलहरू पहिले डलरमा रूपान्तरण गरिन्छ। त्यहाँ रूबल (मुद्रा हेज सहित) मा मूल्यांकित ETF छन्, तिनीहरूलाई प्राप्त गरेर लगानीकर्ता डलरमा रूबल विनिमय दरमा उफ्रिनबाट सुरक्षित हुन्छ। [क्याप्शन id=”attachment_12042″ align=”aligncenter” width=”800″

ETF मा लगानी

ETF मा लगानी गर्ने मुख्य फाइदा भनेको सानो पुँजी भएका लगानीकर्ताहरूको लागि पोर्टफोलियोको अधिकतम विविधीकरण हो। दीर्घकालीन लगानीको सिद्धान्त भनेको “तपाईंका सबै अण्डाहरू एउटै टोकरीमा नराख्नुहोस्”। ETF मा एक लगानीकर्ताले आफ्नो पोर्टफोलियोलाई सम्पत्ति वर्ग (स्टक, बन्ड) द्वारा विविधीकरण गर्न सक्छ – छनौट गरिएको रणनीतिमा निर्भर गर्दै, अनुपातहरू परिवर्तन गर्नुहोस्। कक्षा भित्र, उसले विभिन्न देशका विभिन्न क्षेत्रहरूको सेयरहरू बीचको अनुपात परिवर्तन गर्न सक्छ। Eurobonds को एक व्यापक विविध पोर्टफोलियो छ। Eurobonds को न्यूनतम धेरै $ 1000 बाट सुरु हुन्छ, विविधीकरण को लागी कम्तिमा 15-20 फरक सम्प्रदायहरु हुनु आवश्यक छ। यो पहिले नै धेरै ठोस रकम हो। Eurobond Index को लागि ETF मा लगानी गर्दा, तपाईले 25 Eurobonds को टोकरी मात्र 1,000 rubles मा किन्न सक्नुहुन्छ। थप रूपमा, लगानीकर्तासँग पोर्टफोलियोको सानो भागको लागि उच्च उपज सम्पत्तिहरू खरीद गर्ने अवसर छ।

जंक » रूस र विश्वको बन्धन। आफ्नो पोर्टफोलियो सुरक्षित गर्न, लगानीकर्ताले सुनमा लगानी थप्न सक्छ।

ETF उपज

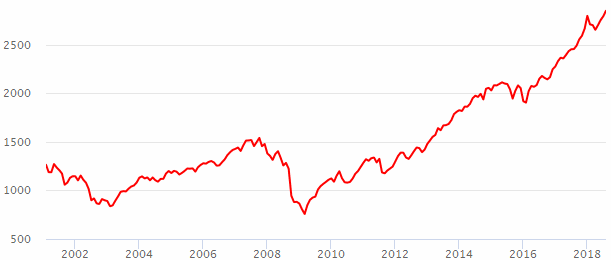

ETF रिटर्नहरू पूर्ण रूपमा बजार गतिशीलतामा निर्भर छन्। 1-3 वर्ष सम्म छोटो अन्तरालहरूमा, यो भविष्यवाणी गर्न धेरै गाह्रो छ, किनभने धेरै कारकहरूलाई ध्यानमा राख्नुपर्छ। 10 वर्षको अवधिमा, उच्च स्तरको सम्भाव्यताको साथ, सम्पत्तिहरू आजको भन्दा बढी खर्च हुनेछ। तर यसको मतलब यो होइन कि तपाईंले 10 वर्षको अवधिमा हरेक दिन सकारात्मक गतिशीलता देख्नुहुनेछ। व्यापक अमेरिकी स्टक बजार SP500 को गतिशीलता हेरौं:

आयोगहरू

खरिद र बिक्री गर्दा विनिमय आयोगको अतिरिक्त (

दलालको ट्यारिफ अनुसार , तर केही दलालहरूले ETF खरिद गर्दा कमिसन चार्ज गर्दैनन्), तपाईंले व्यवस्थापन शुल्क तिर्न आवश्यक छ। FINEX निष्क्रिय रूपमा व्यवस्थित ETF हरू प्रति वर्ष 0.9% चार्ज। यो रकम लगानीकर्ताको ब्रोकरेज खाताबाट सिधै शुल्क लिइँदैन, तर प्रत्येक दिन डेबिट गरिन्छ र उद्धरणहरूमा खातामा लिइन्छ। यदि तपाईंले एक ETF किन्नुभयो जुन एक वर्षमा 10% माथि गयो, यसको मतलब यो वास्तवमा 10.9% माथि गयो।

लगानीको नतिजालाई ध्यान नदिई कमिशन भुक्तान गरिएको यो अप्रिय छ। यदि सूचकांक कोषले एक वर्षमा 10% घाटा भोगेको छ भने, तपाइँले 10.9% घाटा पाउनुहुनेछ।

कसरी ETF किन्ने

ETF कोषहरू खरिद गर्ने सबैभन्दा सजिलो तरिका मस्को एक्सचेन्जमा छ। विदेशी दलालहरूले कम शुल्कको साथ ETFs को ठूलो चयन प्रस्ताव गर्छन्। तुलनाको लागि, त्यहाँ विदेशी ETF हरू छन् जसमा 0.004% शुल्क विरुद्ध 0.9% को Finex शुल्क छ। विदेशी ब्रोकर मार्फत, क्रिप्टोकरन्सीको लागि ETF किन्न सम्भव छ। एउटा नयाँ उपकरण जुन पेन्सन कोष र ठूला अमेरिकी लगानीकर्ताहरूले पहिले नै लगानी गर्न थालेका छन्। केन्द्रीय बैंकले बिटकोइन ईटीएफहरूमा लगानी गर्ने खतराहरूको बारेमा चेतावनी दिन्छ। यदि यो उपकरणले यसको स्थिरता प्रमाणित गर्छ (लगानी अवधि कम्तिमा 10 वर्ष हो), रूसी प्रदायकहरूले यसलाई आफ्नो लाइनअपमा थप्नेछन्। तर नबिर्सनुहोस् कि रूसी संघ मा ETF

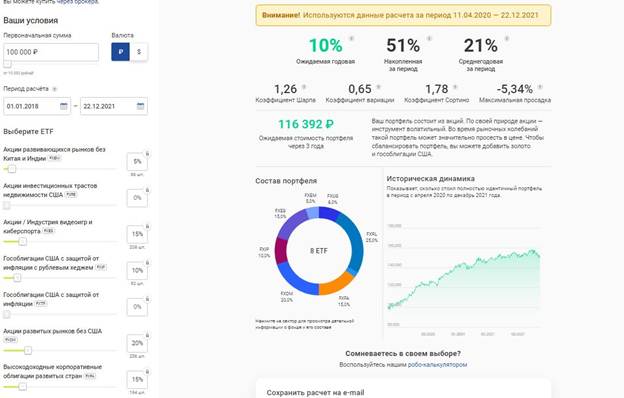

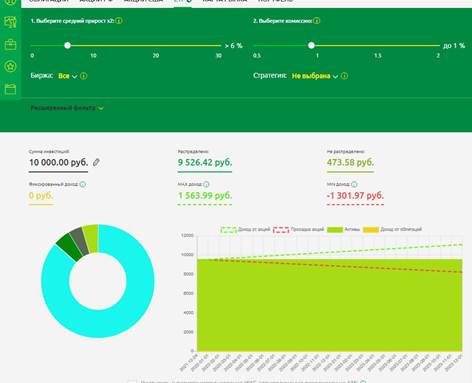

IIS मा खरिद गर्न सकिन्छर 13% कर फिर्ता। धेरै दलालहरूले खाता कायम गर्न कुनै शुल्क लिदैनन् र महिनामा वा हप्तामा एक पटक थोरै रकममा खातामा रकम जम्मा गर्न सम्भव छ। यो $ 10-20 हजार को लगानी संग शुरू, विदेशी बजार प्रवेश गर्न सिफारिस गरिएको छ। [क्याप्शन id=”attachment_12053″ align=”aligncenter” width=”666″]

एक ETF पोर्टफोलियो गठन को सिद्धान्त

सूचकांक कोषमा निष्क्रिय लगानी सेवानिवृत्त पैसा प्रबन्धकहरूले गर्ने जस्तै हो। लगानीको क्षितिज महत्त्वपूर्ण छ – तपाईंले 1-2 वर्षको लागि ETF पोर्टफोलियो सङ्कलन गर्ने प्रयास गर्नु हुँदैन। ETF मा लगानी गर्ने मुख्य आधार भनेको बजारको अवस्था जस्तोसुकै भए पनि लगानीको नियमितता हो। उपयुक्त ETFs चयन गर्न, मस्को एक्सचेन्ज वेबसाइटले लगानीकर्तालाई मद्दत गर्नेछ, जहाँ तपाइँ सबै ट्रेड गरिएको एक्सचेन्ज ट्रेडेड कोषहरूको सूची हेर्न सक्नुहुन्छ – https://www.moex.com/msn/etf। [क्याप्शन id=”attachment_12049″ align=”aligncenter” width=”624″]

- FXMM एक अमेरिकी मुद्रा बजार कोष हो जसले 1-3 महिनाको अवधिको लागि US छोटो बन्डहरूमा लगानी गर्दछ।

यो कोष डिमान्ड डिपोजिटसँग मिल्दोजुल्दो छ। एक विशिष्ट विशेषता यो छ कि यसको ग्राफ 45 डिग्री को कोण मा माथि निर्देशित एक सीधा रेखा हो।

- BPIF RFI “VTB – उदीयमान देश इक्विटी कोष” (VTBE ETF) । विविधीकरण गर्न, पोर्टफोलियोमा विकासशील देशहरूमा लगानी गर्ने सम्पत्ति थपौं।

मिश्रित सम्पत्तिहरूमा लगानी गर्ने सबै सम्पत्तिहरू ETF स्क्रिनरमा चयन गरौं। vtbe etf मा ध्यान केन्द्रित गरौं। यो कोषले विदेशी ETF ISHARES CORE MSCI EM को खरीद मार्फत विकासशील देशहरूको सम्पत्तिमा लगानी गर्छ। यस कोषमा गरिएको लगानीले देशहरूमा विविधीकरण सुनिश्चित गर्नेछ। एकै समयमा, कोषको कमीशन मात्र 0.71% छ। VTB ब्रोकर मार्फत खरिद गर्दा, त्यहाँ कुनै विनिमय आयोग छैन।

- VTBH ETF । अब, पोर्टफोलियोको अस्थिरता कम गर्न, बन्डहरू थपौं। VTBH ETF ले उच्च उपज अमेरिकी बन्डहरूमा लगानी गर्ने अवसर प्रदान गर्दछ। यो गर्नको लागि, एक्सचेन्ज ट्रेडेड कोषले विदेशी ETF ISHARES High YIELD CORP BOND को शेयरहरू खरिद गर्दछ।

- DIVD ETF – एक विनिमय-व्यापार कोष रूसी संघ को लाभांश स्टक को सूचकांक अनुसरण गर्दछ। सूचकांकमा रूसी संघको सबैभन्दा राम्रो शेयरको 50% समावेश छ: लाभांश उपज, लाभांश स्थिरता, जारीकर्ताको गुणस्तर। लाभांश भुक्तानी र व्यापार मोडेलहरूको गुणस्तरका कारण, व्यापक इक्विटी बजार भन्दा उच्च प्रतिफलको अपेक्षा गरिएको छ (मार्च 2007 देखि मिति 15.6% विरुद्ध 9.52% व्यापक इक्विटी बजारको लागि औसत वार्षिक प्रतिफल)।

- अमेरिकी स्टक बजारमा लगानीको लागि, Tinkoff Investments र FXUS बाट TECH (US NASDAQ 100 index मा लगानी गर्दछ) , जसले व्यापक अमेरिकी शेयर बजार SP500 को गतिशीलतालाई प्रतिकृति गर्दछ, सबैभन्दा उपयुक्त छ।

- ध्यान पनि TGRN ETF Tinkoff लगानीबाट योग्य छ । औसत वार्षिक उपज प्रति वर्ष 22% को स्तर मा छ। कोषले विश्वभरका स्वच्छ प्रविधि नेताहरूमा लगानी गर्छ।

- ETF FXRL एक सूचकांक कोष हो जसले रूसी RTS सूचकांकको गतिशीलतालाई पछ्याउँछ। RTS एक डलर अनुक्रमणिका हो भन्ने कुरालाई ध्यानमा राख्दै, ETF ले मुद्राको उतार चढाव विरुद्ध केही सुरक्षा प्रदान गर्दछ। डलरको वृद्धिसँगै, RTS सूचकांक MICEX भन्दा बलियो हुन्छ। प्राप्त लाभांश कोषको शेयरमा पुन: लगानी गरिन्छ। कोषले १०% लाभांशमा कर तिर्छ।

- मुद्रास्फीतिबाट जोगाउन, तपाईंले सुनको ईटीएफ थप्नुपर्छ, उदाहरणका लागि, FXGD । कोष आयोग ०.४५ प्रतिशत मात्रै हो । कोषले विश्व बजारमा भौतिक सुनको मूल्य यथासम्भव सही रूपमा ट्र्याक गर्दछ, र तपाईंलाई VAT बिना मुद्रास्फीतिबाट जोगाउन अनुमति दिन्छ।

- साथै, Otkritie Broker बाट etf opnw वा Tinkoff Investments बाट TUSD ETF – सबै मौसम/पर्पेचुअल पोर्टफोलियो रणनीति अनुसरण गर्ने ETF हरू हेर्नुहोस् । कोष भित्र विविधता छ, लगानीकर्ताले थप प्रयास गर्न आवश्यक छैन। प्रबन्धकहरूले स्टक, बन्ड, सुनमा समान रूपमा लगानी गर्छन्। Etf opnw ले अमेरिकी घर जग्गा कोषमा पनि लगानी गर्छ।

ब्रोकरेज खाताहरूका मालिकहरूका लागि, यो प्रकारको ETF, धेरै सुविधाजनक भए पनि, धेरै महँगो छ। थोरै समय निकालेर आफैंले ETF पोर्टफोलियो बनाउनु राम्रो हुन्छ। २० वर्षको अवधिमा, नगण्य ०.०१-०.०५% कमिसनहरू पनि मूर्त मात्रामा परिणत हुन्छन्।

सबैभन्दा आशाजनक ETFs छनौट गर्दा, तपाईंले विश्वव्यापी रूपमा सोच्ने प्रयास गर्नुपर्छ। पछिल्लो दुई वर्षको लगानीको नतिजाले भविष्यमा पनि उस्तै सफलताको ग्यारेन्टी गर्दैन। द्रुत बृद्धि देखाउने स्टकहरूमा गरिएको लगानी आगामी केही वर्षहरूमा नाफाविहीन हुन सक्छ। सेक्टर ओभरहेट हुन सक्छ र त्यसपछि ब्रेक लिनुहोस्। फराकिलो सूचकांकमा लगानी गर्नु बढी लाभदायक छ किनभने सूचकांकको संरचना निरन्तर परिवर्तन भइरहेको छ। कमजोर कम्पनीहरू बलियो कम्पनीहरूले प्रतिस्थापन गर्छन्। SP500 सूचकांकमा समावेश गरिएका धेरै कम्पनीहरू 10 वर्ष पहिले बजारमा थिएनन्, तर सूचकांकको गतिशीलताले यसबाट पीडित भएन। तपाईंले विश्वव्यापी रूपमा सोच्ने प्रयास गर्नुपर्छ, कोषको हालको गतिशीलतालाई नहेर्नुहोस्, कम जोखिमपूर्ण र अधिक विविध समाधानहरू छनौट गर्ने प्रयास गर्नुहोस्। प्रत्येक सम्पत्ति वर्गमा सबैभन्दा आशाजनक ETF हरू पहिचान गरिसकेपछि, जहाँ लगानीकर्ताले पैसा लगानी गर्न चाहन्छ, उसको प्रत्येक शेयरको लागि छुट्याउनु पर्छ। यो निम्न अनुपात पालन गर्न सिफारिस गरिएको छ:

- पोर्टफोलियोको ४०% शेयर खरिद गर्न छुट्याइएको छ । विविधीकरणको लागि, स्टकहरू देश र उद्योगद्वारा विभाजित हुन्छन्। प्रत्येक प्रकारको ETF लाई यस समूह भित्र बराबर शेयर दिइएको छ;

- 30% – बन्ड । यसले पोर्टफोलियोको समग्र फिर्ता घटाउनेछ, तर एकै समयमा ब्रोकरेज खाताको अस्थिरता कम गर्नेछ। कठिन अवधिमा लगानीकर्ताको तंत्रिका तंत्रलाई के सकारात्मक असर पार्छ;

- पोर्टफोलियोको १०% – सुनमा लगानी । पोर्टफोलियोको सशर्त सुरक्षात्मक भाग। सायद पछि पोर्टफोलियो को यो भाग cryptocurrencies मा लगानी द्वारा प्रतिस्थापित गर्न सकिन्छ;

- 20% – आशाजनक क्षेत्रहरू – उच्च-टेक स्टकहरू, द्रुत बृद्धिको आशाका लागि “हरियो” कम्पनीहरूमा लगानी।

ETF गाइड – 15 मुख्य प्रश्नहरू: ETF कोषहरू के हुन्, तिनीहरूले कसरी काम गर्छन्, तिनीहरूमा कसरी पैसा कमाउने: https://youtu.be/I-2aJ3PUzCE ETF मा लगानीले नियमितता र दीर्घकालीन अर्थ दिन्छ। यो हरेक महिना पोर्टफोलियो भर्न सुविधाजनक छ – प्रसिद्ध पोस्टुलेट “पहिले आफैलाई तिर्नुहोस्।” पुन: भर्ना गर्दा, तपाईंले छनौट गरिएको रणनीति पालन गर्नुपर्छ, सम्पत्तिको अनुपात अवलोकन गर्नुहोस्। केही सम्पत्तिहरू मूल्यमा घट्नेछ, जबकि पोर्टफोलियोमा तिनीहरूको सेयर घट्नेछ। अन्य सम्पत्तिहरू मूल्यमा बढ्नेछ, तिनीहरूको अंश बढ्नेछ। तपाईंले अनुपातहरू राख्न धेरै सावधानीपूर्वक प्रयास गर्नु हुँदैन – 5-10% को विचलन सामान्य दायरा भित्र छन्। अनुपात कायम राख्ने दुई तरिकाहरू छन् – मूल्य बढेको सम्पत्ति बेच्ने र पछि परेकाहरूलाई खरिद गर्ने। वा भर्नाको कारण पछि परेकाहरूलाई मात्र किन्नुहोस्। लगानीको लक्ष्य पूरा नभएसम्म बिक्री नगर्नुहोस्। यी दुई मध्ये कुन विधि छनोट भयो त्यो त्यति महत्त्वपूर्ण छैन। यसलाई पछ्याउनको लागि लगानीको विधि छनोट गर्नु महत्त्वपूर्ण छ। पछाडी परेको निरन्तर पुन: खरिद र वृद्धि देखाएको सम्पत्ति बेच्दा, लगानीकर्ता सधैं तल्लो भागमा किन्छन् र शीर्षमा बेच्छन्। एकै समयमा, उसले सबैभन्दा अनुकूल मूल्यहरू निर्धारण गर्दैन, तर औसतमा पोर्टफोलियोले लामो अवधिमा सकारात्मक गतिशीलता देखाउनेछ, र यो सबैभन्दा महत्त्वपूर्ण कुरा हो।