ETF handlet fond – hvad er det i enkle ord om kompleks.ETF-fonde (børshandlede fonde) er en form for kollektiv investering. Ved at købe en andel af en sådan fond for kun 4000 rubler bliver du ejere af en lille andel af aktierne i virksomheder som Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s og mange andre. Den mest diversificerede VTI-fond omfatter over 3.900 aktier. For at gentage denne diversificering på deres konto ville en privat investor have brug for for meget kapital. For de fleste invertere er denne diversificering ikke tilgængelig. Der er indeksbørshandlede fonde, der nøjagtigt kopierer sammensætningen og proportionerne af aktier i verdensindekser, råvarer og fonde for ædelmetaller, ETF’er for obligationer og pengemarkedsinstrumenter. Der er over 100 forskellige ETF’er på det amerikanske marked, som har implementeret forskellige strategier. For eksempel,Evig porteføljestrategi

Ray Dalio ”(investeringer i aktier, obligationer og guld med periodiske ubalancer), investeringer i aktier i en bestemt sektor af specifikke lande. Ved hjælp af en ETF-portefølje kan du samle en diversificeret portefølje efter branche og land for investorer med et meget beskedent indskud. Der er passive forvaltnings-ETF’er, som nøjagtigt følger dynamikken i et indeks eller et produkt, og aktive forvaltningsfonde, hvor indkomst og udtrækning er reguleret af forvalterne. De mest almindelige fonde er passiv forvaltning – de har lavere provisioner, og deres dynamik afhænger ikke af den menneskelige faktor.

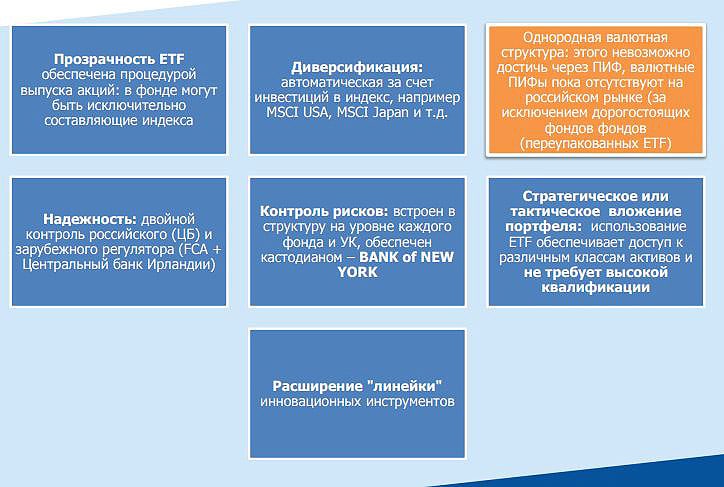

Forskelle mellem ETF’er og investeringsforeninger

Den russiske analog af ETF er en gensidig fond (gensidig investeringsfond). På trods af lighederne er der nogle forskelle.

- De fleste ETF’er er passiv forvaltning med en åben strategi . Dette giver en fordel for investoren, da det er tydeligt i hvilke instrumenter og i hvilke proportioner penge investeres. En investor kan være sikker på, at når han investerer i ETF’er på guld, vil hans investeringer nøjagtigt gentage dynamikken i det ædle metal.

- Investeringsforeninger er aktive forvaltningsfonde . Det økonomiske resultat afhænger i høj grad af lederens handlinger og fejl. En reel situation er, når dynamikken i investeringsforeninger er negativ på et stærkt tyremarked. Men når markedet falder, kan investeringsforeninger overgå markedet.

- ETF’er giver dig mulighed for at samle en diversificeret portefølje efter land, branche eller strategi.

- ETF’er betaler udbytte, hvis de betales af aktien i det indeks, de følger. I de fleste tilfælde geninvesteres udbytte i den oprindelige andel.

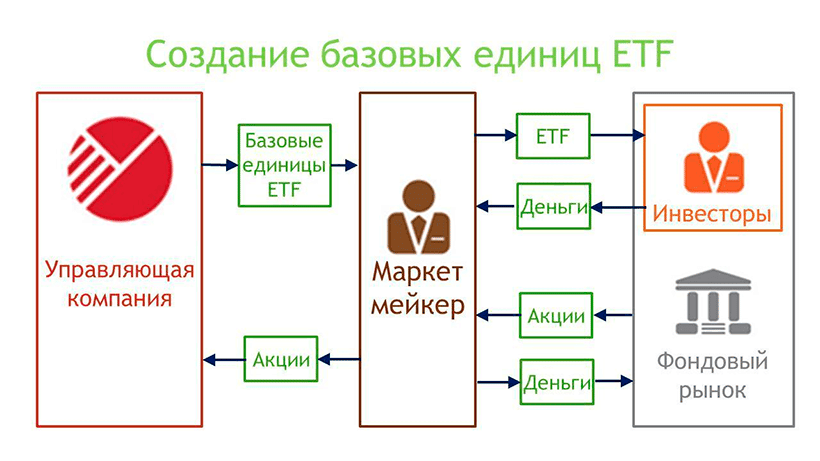

- ETF’er handles på en børs , en market maker opretholder likviditeten. Det er ikke nødvendigt at kontakte administrationsselskabet for købet. Det er nok at have en mæglerkonto hos enhver autoriseret mægler.

- ETF-gebyrer er flere gange lavere sammenlignet med investeringsforeninger .

ETF-typer

Eksisterende ETF’er kan opdeles i følgende grupper:

- Efter land – fonde, der investerer i næsten alle lande, hvor der er et aktiemarked, er repræsenteret på den amerikanske børs. Der er separate ETF’er for hvert indeks i det pågældende land.

- Efter sektorer af økonomien – der er ETF’er for specifikke sektorer af økonomien, hvor lagre af en bestemt sektor af økonomien i det pågældende land indsamles. En investor må ikke købe hele indekset, men kun investere i lovende brancher efter hans mening.

- Ved finansielle instrumenter – ETF’er kan skelnes for aktier, obligationer, pengemarkedsinstrumenter (kortfristede obligationer op til 3 måneder), valuta-ETF’er, ETF’er for ædelmetaller, industrivarer, fast ejendom.

ETF på MICEX

Mere end 1.500 forskellige ETF’er er tilgængelige på den amerikanske NYSE.

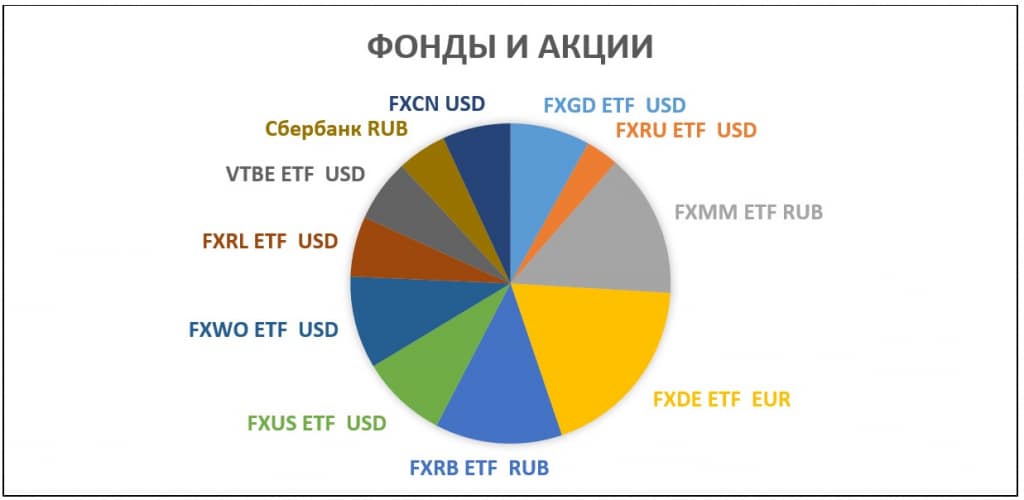

Moscow Exchange tilbyder en meget mere beskeden liste over ETF’er til russiske investorer (mange ETF’er er kun tilgængelige for køb for kvalificerede investorer). I øjeblikket er der 128 ETF’er og BIF’er tilgængelige på Moscow Exchange. Finex tilbyder følgende ETF’er:

- FXRB – Indeks for russiske virksomhedsobligationer denomineret i rubler.

- FXRU – Indeks for russiske virksomhedsobligationer denomineret i dollar.

- FXFA er et indeks over højforrentede virksomhedsobligationer fra udviklede lande.

- FXIP – Amerikanske statsobligationer, med inflationsbeskyttelse med en rubelsikring, denomineret i rubler.

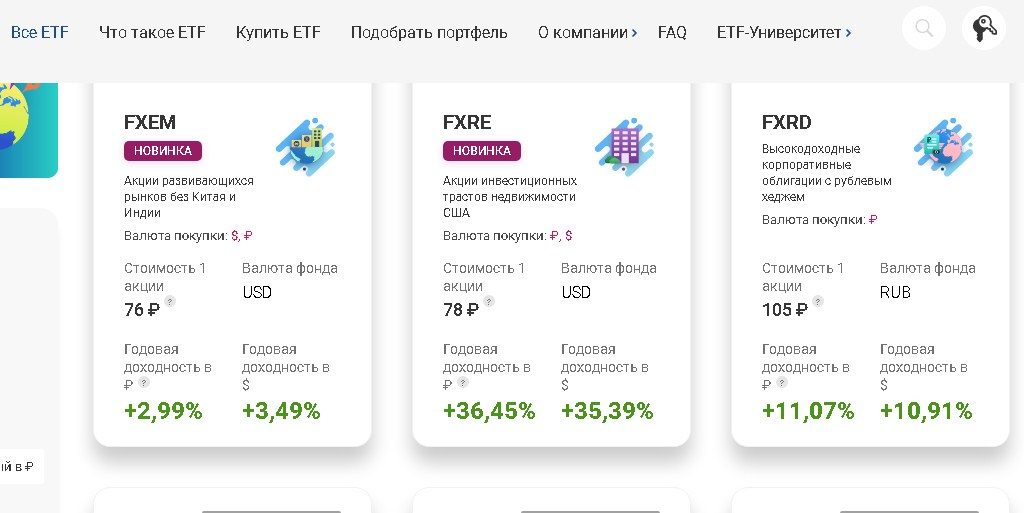

- FXRD – højforrentede dollarobligationer, benchmark – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – fonden investerer i aktier i Kasakhstan.

- FXRL – investering i det russiske RTS-indeks.

- FXDE er en investering på det tyske aktiemarked.

- FXIT er en investering i den amerikanske teknologisektor.

- FXUS er en investering i det amerikanske SP500-indeks.

- FXCN er en investering på det kinesiske aktiemarked.

- FXWO er en investering i aktier på det globale marked, dens portefølje omfatter mere end 500 aktier fra 7 største lande i verden.

- FXRW er en investering i high-cap amerikanske aktier.

- FXIM er en investering i den amerikanske it-sektor.

- FXES er en amerikansk spil- og esportaktie.

- FXRE er en investering i amerikanske ejendomsinvesteringsforeninger.

- FXEM – investeringer i aktier i udviklingslande (undtagen Kina og Indien).

- FXGD er en investering i guld.

Finex er i øjeblikket det eneste selskab, der tilbyder ETF-investeringer til russiske handlende.

Der er lignende produkter fra Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton og andre. Men de tilhører alle BIF. Mange kapitalforvaltningsselskaber tilbyder lignende produkter (fonden efter SP500 brede markedsindeks

er repræsenteret af Sberbank, Alfa Capital og VTb). Dynamikken er næsten identisk, men investorer, der købte Finex-aktier med et lille overskud på grund af lavere provisioner. Et træk ved ETF’er på Moskva-børsen er, at ETF’ens valuta er dollars, og for at købe en sådan ETF konverteres rubler fra kontoen først til dollars. Der er etf denomineret i rubler (med en valutasikring), når de erhverver sig, er investoren beskyttet mod udsving i dollarkursen i forhold til rublen.

Investering i ETF’er

Den største fordel ved at investere i ETF’er er maksimal porteføljespredning for investorer med lav kapital. Princippet om langsigtet investering er “læg ikke alle dine æg i én kurv”. En ETF-investor kan diversificere sin portefølje efter aktivklasse (aktier, obligationer) – afhængigt af den valgte strategi, ændre proportionerne. Inden for klassen kan han ændre proportionerne mellem aktier i forskellige sektorer i forskellige lande. Har en bredt diversificeret portefølje af euroobligationer. Minimumspartiet af Eurobonds starter fra 1000 $, for diversificering skal du have mindst 15-20 forskellige navne. Det er allerede et ret håndgribeligt beløb. Når du investerer i ETF’er på Eurobond-indekset, kan du købe en kurv med 25 Eurobonds for kun 1.000 rubler. Derudover har investoren mulighed for at købe meget rentable ”

junk “obligationer af Rusland og verden. For at sikre deres portefølje kan en investor tilføje investeringer i guld.

ETF rentabilitet

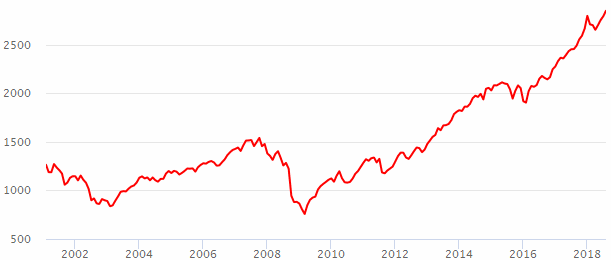

ETF’s rentabilitet er fuldstændig afhængig af markedsdynamikken. Med korte intervaller på op til 1-3 år er det ret svært at forudse det, pga der er mange faktorer at overveje. I en periode på 10 år eller mere vil aktiver sandsynligvis være dyrere, end de er i dag. Men det betyder ikke, at du i en periode på 10 år vil se en positiv dynamik hver dag. Lad os se på dynamikken i det brede amerikanske aktiemarked SP500:

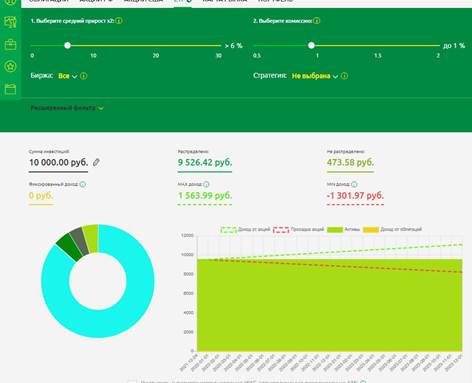

Kommissioner

Ud over ombytningskommissionen for køb og salg (ifølge mæglerens tarif

, men nogle mæglere opkræver ikke kommission for køb af ETF’er), kræves der en administrationsprovision. På passivt forvaltede ETF’er opkræves FINex 0,9 % om året. Dette beløb opkræves ikke direkte fra investors mæglerkonto, men debiteres hver dag og opgøres i anførselstegn. Hvis du har købt en ETF, hvis pris er steget med 10 % i løbet af året, betyder det, at den faktisk er steget med 10,9 %.

Det er ubehageligt, at provisionen udbetales uanset investeringsresultatet. Hvis indeksfonden led et tab på 10 % på et år, ville du have et tab på 10,9 %.

Sådan køber du ETF

Den nemmeste måde er at købe ETF-midler på Moskva-børsen. Udenlandske mæglere tilbyder et større udvalg af ETF’er med lavere gebyrer. Til sammenligning er der udenlandske ETF’er med en provision på 0,004 % mod en Finex-kommission på 0,9 %. Gennem en udenlandsk mægler er det muligt at købe ETF til kryptovaluta. Et nyt instrument, hvor pensionsfonde og store amerikanske investorer allerede begynder at investere. Centralbanken advarer om farerne ved at investere i bitcoin ETF’er. Hvis dette værktøj beviser dets stabilitet (investeringsperioden er mindst 10 år), vil russiske udbydere tilføje det til deres lineup. Men glem ikke, at ETF’er i Den Russiske Føderation kan købes på

IISog returnere 13% af skatten. Mange mæglere tager ikke provision for at opretholde en konto, og du kan finansiere din konto en gang om måneden eller om ugen for små beløb. Det anbefales at komme ind på udenlandske markeder, begyndende med en investering på $ 10-20 tusind.

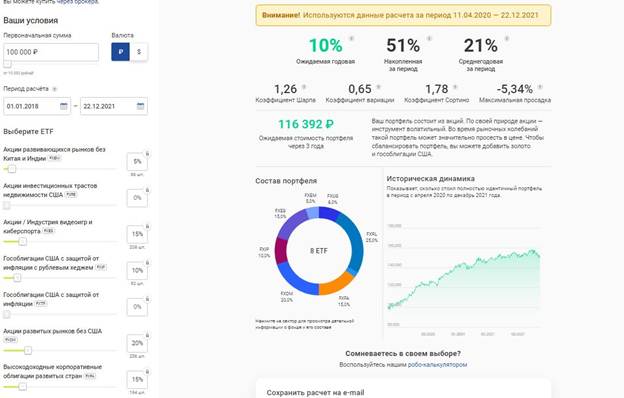

ETF-porteføljedannelsesprincip

Passiv investering i indeksfonde er stort set det samme som pensionspengeforvaltere. Investeringshorisonten har betydning – du skal ikke forsøge at bygge en ETF-portefølje i 1-2 år. Hovedprincippet ved at investere i ETF’er er regelmæssigheden af investeringer, uanset markedssituationen. For at vælge passende ETF’er vil investoren blive hjulpet af Moscow Exchange-webstedet, hvor du kan se en liste over alle handlede børshandlede fonde – https://www.moex.com/msn/etf.

- FXMM er en amerikansk pengemarkedsfond, der investerer i korte amerikanske obligationer i 1-3 måneder.

Denne fond er analog med et anfordringsindskud. Et karakteristisk træk er, at dens graf er en ret linje rettet opad i en vinkel på 45 grader.

- BPIF RFI “VTB – Equity Fund of Developing Countries” (VTBE ETF) . For at diversificere vil vi tilføje et aktiv til porteføljen, der investerer i udviklingslande.

I ETF-screeneren skal du vælge alle aktiver, der er investeret i blandede aktiver. Lad os fokusere på vtbe etf. Denne fond investerer i aktiver i udviklingslande gennem køb af udenlandske etf ISHARES CORE MSCI EM. Investeringer i denne fond vil sikre diversificering på tværs af lande. Samtidig er fondens provision kun 0,71 pct. Ved køb gennem en VTB-mægler er der ingen byttekommission.

- VTBH ETF . Lad os nu tilføje obligationer for at reducere porteføljens volatilitet. VTBH ETF giver mulighed for at investere i højforrentede amerikanske obligationer. For at gøre dette køber den børshandlede fond aktier i en udenlandsk ETF ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – den børshandlede fond følger RF Dividend Stock Index. Indekset inkluderer 50% af de bedste aktier i Den Russiske Føderation med hensyn til: udbytteudbytte, udbyttestabilitet, udstedelseskvalitet. Grundet udbetaling af udbytte og kvaliteten af forretningsmodeller forventes der højere afkast end for det brede aktiemarked (gennemsnitligt årligt afkast fra marts 2007 til i dag er 15,6 % mod 9,52 % for det brede aktiemarked)

- Til investeringer på det amerikanske aktiemarked er TECH (investerer i det amerikanske NASDAQ 100-indeks) fra Tinkoff Investments og FXUS , som gentager dynamikken fra det brede amerikanske aktiemarked SP500 , bedst egnet.

- Også bemærkelsesværdig er TGRN ETF fra Tinkoff Investments . Gennemsnitligt årligt udbytte på niveauet 22% om året. Fonden investerer i førende grønne teknologivirksomheder over hele verden.

- ETF FXRL er en indeksfond, der følger dynamikken i det russiske RTS-indeks. I betragtning af at RTS er et dollar-denomineret indeks, giver etf en vis beskyttelse mod valutaudsving. Med dollarens vækst vokser RTS-indekset stærkere end MICEX. Det modtagne udbytte geninvesteres i fondens aktier. Fonden betaler 10 % udbytteskat.

- For at beskytte mod inflation skal du tilføje guld etf som FXGD . Fondens provision er kun 0,45 %. Fonden overvåger prisen på fysisk guld på det globale marked så nøjagtigt som muligt og giver den mulighed for at beskytte sig mod inflation uden moms.

- Derudover bør du være opmærksom på ETF’er, der følger All Weather / Perpetual Portfolio-strategien – etf opnw fra Opening Broker eller TUSD ETF fra Tinkoff Investments . Fonden har diversificering indeni, investoren behøver ikke at yde yderligere indsats. Lederne investerer i lige store andele i aktier, obligationer, guld. Etf opnw investerer også i amerikanske ejendomsfonde.

For indehavere af mæglerkonti er denne type ETF, selvom den er meget praktisk, for dyr. Bedre at tage lidt tid og selv sammensætte en ETF-portefølje. Over en periode på 20 år bliver selv ubetydelige 0,01-0,05 % provision til håndgribelige beløb.

Når du vælger de mest lovende ETF’er, bør du prøve at tænke mere globalt. Investeringsresultater for de sidste to år garanterer ikke samme succes i fremtiden. Investering i aktier, der har vist eksplosiv vækst, kan vise sig at være urentabel i løbet af de næste par år. Sektoren kan blive overophedet og derefter holde pause. At investere i et bredt indeks er mere rentabelt, fordi sammensætningen af indekset hele tiden ændrer sig. Svage virksomheder bliver erstattet af stærke. Mange af virksomhederne i SP500-indekset var ikke længere på markedet for 10 år siden, men dynamikken i indekset led ikke under dette. Man bør stræbe efter at tænke mere globalt, ikke se på den nuværende dynamik i fonden, forsøge at vælge mindre risikable og mere diversificerede løsninger. Efter at have identificeret de mest lovende ETF’er i hver aktivklasse,hvor investor ønsker at investere, bør der tildeles penge for hver aktie. Det anbefales at overholde følgende proportioner:

- 40% af porteføljen er allokeret til køb af aktien . For diversificering er aktierne opdelt efter land og branche. Hver type ETF tildeles en lige stor andel inden for denne gruppe;

- 30% – obligationer . Dette vil reducere det samlede afkast på porteføljen, men samtidig reducere mæglerkontoens volatilitet. Det vil have en positiv effekt på investorens nervesystem i svære perioder;

- 10% af porteføljen er investeringer i guld . Betinget beskyttende del af porteføljen. Måske senere kan denne del af porteføljen erstattes af investeringer i kryptovalutaer;

- 20% – lovende områder – højteknologiske aktier, investeringer i grønne virksomheder for lovende hurtig vækst.

ETF-vejledning – 15 hovedspørgsmål: hvad er ETF-fonde, hvordan de fungerer, hvordan man tjener penge på dem: https://youtu.be/I-2aJ3PUzCE Investering i ETF’er indebærer regelmæssighed og lang sigt. Det er praktisk at genopfylde din portefølje hver måned – det velkendte postulat “betal dig selv først”. Når du genopfylder, skal du overholde den valgte strategi, observere proportionerne af aktiver. Nogle aktiver vil falde i værdi, mens deres andel i porteføljen vil falde. Andre aktiver vil stige i værdi, og deres andel vil vokse. Du bør ikke prøve for omhyggeligt at observere proportionerne – afvigelser på 5-10% er inden for det normale område. Der er to måder at bevare proportionerne på – at sælge aktiver, der er steget i pris, og at købe dem, der halter bagefter. Eller kun køb af dem, der sakker bagud på grund af genopfyldning. Sælg ikke før investeringsmålene er nået.Hvilken af disse to metoder, der vil blive valgt, er ikke så vigtig. Det er vigtigt at vælge en investeringsmetode for at følge den. Med konstant køb af efterslæbende aktiver og salg af aktiver, der har vist vækst, køber investoren altid i bunden og sælger i toppen. Samtidig vil han ikke bestemme de mest favorable priser, men i gennemsnit vil porteføljen vise positiv dynamik over en længere periode, og det er det vigtigste.