Fond ETF negozjat fil-borża – x’inhu fi kliem sempliċi dwar il-kumpless.L-ETFs (fondi nnegozjati fil-borża) huma forma ta’ investiment kollettiv. Billi tixtri sehem ta ‘tali fond għal 4,000 rublu biss, inti ssir is-sid ta’ sehem żgħir ta ‘ishma f’kumpaniji bħal Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s u ħafna oħrajn. L-aktar fond diversifikat tal-VTI jinkludi aktar minn 3,900 stokk. Biex tirrepeti tali diversifikazzjoni fil-kont tagħhom, investitur privat ikun jeħtieġ wisq kapital. Għal ħafna inverters, din id-diversifikazzjoni mhix disponibbli. Hemm fondi nnegozjati fil-borża ta ‘l-indiċi li jikkopjaw eżattament il-kompożizzjoni u l-proporzjonijiet ta’ ishma ta ‘indiċijiet dinjija, fondi ta’ komoditajiet u metalli prezzjużi, ETFs għal bonds u strumenti tas-suq tal-flus. Hemm aktar minn 100 fond differenti nnegozjati fil-borża fis-suq tal-Istati Uniti li jimplimentaw strateġiji differenti. Pereżempju,

Ray Dalio ” (investimenti fl-istokks, bonds u deheb bi żbilanċ perjodiku), investimenti f’ishma ta ‘settur speċifiku ta’ pajjiżi speċifiċi. Bl-għajnuna ta ‘portafoll ETF, tista’ tiġbor portafoll diversifikat skond l-industrija u l-pajjiż ta ‘investituri b’depożitu modest ħafna. Hemm ETFs ġestiti b’mod passiv li jsegwu eżattament id-dinamika ta ‘indiċi jew komodità, u fondi ta’ ġestjoni attiva, li fihom id-dħul u l-ġbid huma regolati mill-maniġers. L-aktar fondi komuni huma ġestjoni passiva – għandhom tariffi aktar baxxi u d-dinamika tagħhom ma tiddependix fuq il-fattur uman.

Differenzi bejn ETFs u fondi mutwi

L-analogu Russu tal-ETF huwa fond reċiproku (fond ta ‘investiment reċiproku). Minkejja x-xebh, hemm xi differenzi

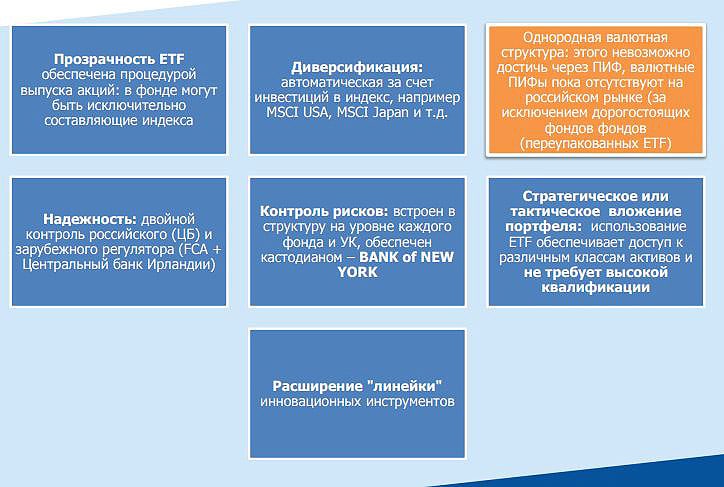

- Ħafna mill-ETFs huma ġestiti b’mod passiv bi strateġija miftuħa . Dan jagħti vantaġġ lill-investitur, peress li huwa ċar f’liema strumenti f’liema proporzjonijiet jiġu investiti l-flus. Investitur jista ‘jkun ċert li meta jinvesti f’ETFs għad-deheb, l-investimenti tiegħu jirrepetu eżattament id-dinamika tal-metall prezzjuż.

- Fondi ta’ investiment reċiproku huma fondi ta’ ġestjoni attiva . Ir-riżultat finanzjarju jiddependi ħafna fuq l-azzjonijiet u l-iżbalji tal-maniġer. Sitwazzjoni reali hija meta d-dinamika tal-fond reċiproku tkun negattiva f’suq barri b’saħħtu. Iżda fil-ħarifa tas-suq, il-fondi reċiproċi jistgħu jkunu aħjar mis-suq.

- L- ETFs jippermettulek tiġbor portafoll diversifikat , skont il-pajjiż, l-industrija jew l-istrateġija.

- L- ETFs iħallsu dividendi jekk jitħallsu mill-ishma tal-indiċi li jsegwu. Fil-biċċa l-kbira tal-każijiet, id-dividendi jiġu investiti mill-ġdid fil-proporzjon oriġinali.

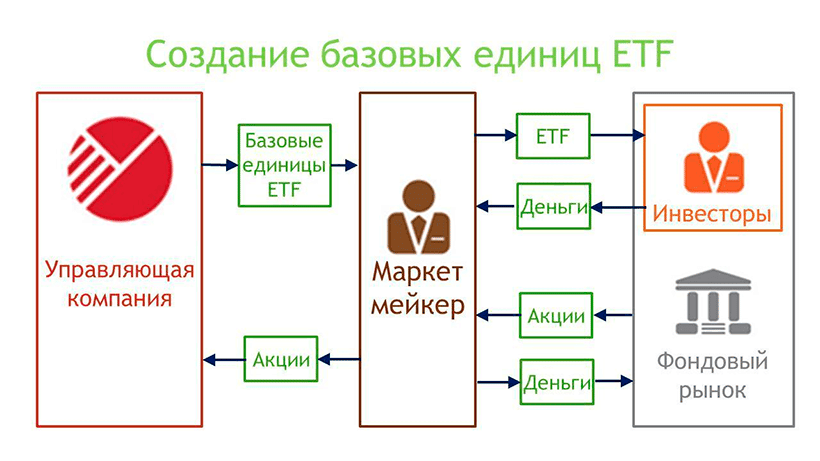

- L- ETFs huma nnegozjati fi skambju , u market maker iżomm il-likwidità. M’hemmx għalfejn tikkuntattja lill-kumpanija tal-ġestjoni għal xiri. Huwa biżżejjed li jkollok kont ta ‘senserija ma’ kwalunkwe sensar liċenzjat.

- kummissjonijiet ETF huma bosta drabi inqas meta mqabbla ma ‘fondi reċiproċi .

Tipi ta’ ETFs

ETFs eżistenti jistgħu jinqasmu fil-gruppi li ġejjin:

- Skont il-pajjiż – fil-Borża tal-Istati Uniti hemm fondi li jinvestu fi kważi l-pajjiżi kollha fejn hemm borża. Hemm ETFs separati għal kull indiċi ta ‘dan il-pajjiż.

- Skont is-setturi tal-ekonomija – hemm ETFs għal setturi speċifiċi tal-ekonomija, fejn jinġabru l-ishma ta’ settur partikolari tal-ekonomija tal-pajjiż inkwistjoni. Investitur jista ‘ma jixtrix l-indiċi kollu, iżda jinvesti biss f’industriji promettenti fl-opinjoni tiegħu.

- Għal strumenti finanzjarji – ETFs jistgħu jiġu allokati għal stokks, bonds, strumenti tas-suq tal-flus (bonds għal żmien qasir sa 3 xhur), ETFs ta ‘munita, ETFs għal metalli prezzjużi, oġġetti industrijali, proprjetà immobbli.

ETF fuq il-MICEX

Hemm aktar minn 1,500 ETF differenti disponibbli fuq il-NYSE.

L -Iskambju ta ‘Moska joffri lista ferm aktar modesta ta’ ETFs għal investituri Russi (ħafna etfs huma disponibbli biss għax-xiri għal investituri kwalifikati). Bħalissa, 128 ETFs u BIFs huma disponibbli fuq l-Iskambju ta ‘Moska. Finex toffri l-ETFs li ġejjin:

- FXRB – Indiċi ta’ bonds korporattivi Russi denominati f’rubli.

- FXRU – Indiċi ta’ bonds korporattivi Russi denominati f’dollari.

- FXFA huwa indiċi ta ‘bonds korporattivi b’rendiment għoli ta’ pajjiżi żviluppati.

- FXIP – Bonds tal-gvern tal-Istati Uniti, bi protezzjoni tal-inflazzjoni b’hedge tar-rublu, huma denominati f’rubli.

- FXRD – bonds b’rendiment għoli tad-dollaru, benchmark – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – il-fond jinvesti f’ishma tal-Każakstan.

- FXRL huwa investiment fl-indiċi Russu RTS.

- FXDE huwa investiment fl-istokk tas-suq Ġermaniż.

- FXIT huwa investiment fis-settur tat-teknoloġija Amerikana.

- FXUS huwa investiment fl-indiċi US SP500.

- FXCN huwa investiment fl-istokk tas-suq Ċiniż.

- FXWO huwa investiment f’ishma tas-suq globali, il-portafoll tiegħu jinkludi aktar minn 500 sehem minn 7 l-akbar pajjiżi tad-dinja.

- FXRW huwa investiment fl-istokks tal-Istati Uniti b’limitu għoli.

- FXIM huwa investiment fis-settur tal-IT tal-Istati Uniti.

- FXES – ishma ta ‘kumpaniji Amerikani fis-settur tal-logħob u eSports.

- FXRE huwa investiment fi trusts ta’ investiment fil-proprjetà immobbli tal-Istati Uniti.

- FXEM – investimenti f’ishma ta ‘pajjiżi li qed jiżviluppaw (ħlief iċ-Ċina u l-Indja).

- FXGD huwa investiment fid-deheb.

Finex bħalissa hija l-unika kumpanija li toffri investimenti ETF lill-kummerċjanti Russi.

Hemm prodotti simili minn Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkof Investments , Aton u oħrajn. Iżda kollha jappartjenu għall-BPIF. Ħafna kumpaniji ta ‘ġestjoni joffru prodotti simili (il-fond li jsegwi l-indiċi wiesa’ tas-suq

SP500 huwa rappreżentat minn Sberbank, Alfa Capital u VTB). Id-dinamika hija kważi identika, iżda l-investituri li xtraw ishma Finex bbenefikaw xi ftit minħabba kummissjonijiet aktar baxxi. Karatteristika tal-ETF fuq l-Iskambju ta ‘Moska hija li l-munita tal-ETF hija dollari, u sabiex tixtri tali ETF, ir-rubli mill-kont l-ewwel jiġu kkonvertiti f’dollari. Hemm etf denominati f’rubli (b’hedge tal-munita), billi takkwistahom l-investitur huwa protett minn qbiż fir-rata tal-kambju tad-dollaru għal-rublu.

Il-prinċipju li tifforma portafoll ETF

L-investiment passiv fil-fondi tal-indiċi huwa pjuttost l-istess bħal dak li jagħmlu l-maniġers tal-flus irtirati. L-orizzont tal-investiment huwa importanti – m’għandekx tipprova tiġbor portafoll tal-ETF għal 1-2 snin. Il-post ewlieni tal-investiment fl-ETFs huwa r-regolarità tal-investimenti, irrispettivament mis-sitwazzjoni tas-suq. Biex tagħżel ETFs xierqa, il-websajt tal-Iskambju ta ‘Moska tgħin lill-investitur, fejn tista’ tara lista tal-fondi kollha nnegozjati fil-borża – https://www.moex.com/msn/etf.

- FXMM huwa fond tas-suq tal-flus tal-Istati Uniti li jinvesti f’bonds qosra tal-Istati Uniti għal perjodu ta ‘1-3 xhur.

Dan il-fond huwa analogu għal depożitu fid-domanda. Karatteristika distintiva hija li l-grafika tagħha hija linja dritta diretta ‘l fuq f’angolu ta’ 45 grad.

- BPIF RFI “VTB – Emerging Countries Equity Fund” (VTBE ETF) . Biex tiddiversifika, ejja nżidu assi li jinvesti fil-pajjiżi li qed jiżviluppaw mal-portafoll.

Ejja nagħżlu fl-ETF screener l-assi kollha li jinvestu f’assi mħallta. Ejja niffukaw fuq vtbe etf. Dan il-fond jinvesti fl-assi ta’ pajjiżi li qed jiżviluppaw permezz tax-xiri ta’ etf barranin ISHARES CORE MSCI EM. Investimenti f’dan il-fond se jiżguraw diversifikazzjoni bejn il-pajjiżi. Fl-istess ħin, il-kummissjoni tal-fond hija biss 0.71%. Meta tixtri permezz ta ‘sensar VTB, m’hemm l-ebda kummissjoni ta’ skambju.

- VTBH ETF . Issa, biex titnaqqas il-volatilità tal-portafoll, ejja nżidu l-bonds. Il-VTBH ETF jipprovdi opportunità biex jinvesti f’bonds tal-Istati Uniti b’rendiment għoli. Biex tagħmel dan, il-fond innegozjat fil-borża jixtri ishma tal-ETF ISHARES HIGH YIELD CORP BOND barrani.

- DIVID ETF – fond negozjat fil-borża jsegwi l-indiċi tal-istokks tad-dividendi tal-Federazzjoni Russa. L-indiċi jinkludi 50% tal-aħjar ishma tal-Federazzjoni Russa f’termini ta ‘: rendiment tad-dividend, stabbiltà tad-dividend, kwalità tal-emittent. Minħabba l-ħlas tad-dividendi u l-kwalità tal-mudelli tan-negozju, huwa mistenni redditu ogħla mis-suq wiesa’ tal-ekwità (redditu annwali medju minn Marzu 2007 sal-lum 15.6% vs. 9.52% għas-suq wiesa’ tal-ekwità)

- Għal investimenti fl-istokk tas-suq tal-Istati Uniti, TECH (jinvesti fl-indiċi NASDAQ 100 tal-Istati Uniti) minn Tinkoff Investments u FXUS , li tirreplika d-dinamika tal-istokk tas-suq tal-Istati Uniti wiesa ‘SP500, huma l-aktar adattati.

- Attenzjoni jistħoqqilha wkoll TGRN ETF minn Tinkoff Investments . Ir-rendiment medju annwali huwa fil-livell ta’ 22% fis-sena. Il-fond jinvesti f’mexxejja tat-teknoloġija nadifa madwar id-dinja.

- ETF FXRL huwa fond indiċi li jsegwi d-dinamika tal-indiċi RTS Russu. Minħabba li l-RTS huwa indiċi tad-dollaru, l-etf jipprovdi xi protezzjoni kontra ċ-ċaqliq tal-munita. Bit-tkabbir tad-dollaru, l-indiċi RTS jikber aktar b’saħħtu mill-MICEX. Id-dividendi riċevuti jiġu investiti mill-ġdid fl-ishma tal-fond. Il-Fond iħallas taxxa fuq id-dividendi ta’ 10%.

- Biex tipproteġi kontra l-inflazzjoni, għandek iżżid gold etf, pereżempju, FXGD . Il-kummissjoni tal-fond hija biss 0.45%. Il-Fond isegwi l-prezz tad-deheb fiżiku fis-suq globali bl-aktar mod preċiż possibbli, u jippermettilek tipproteġi lilek innifsek mill-inflazzjoni mingħajr VAT.

- Ukoll, oqgħod attent għal ETFs li jsegwu strateġija ta’ All Weather/Portfolio Perpetwu – etf opnw minn Otkritie Broker jew TUSD ETF minn Tinkoff Investments . Il-fond għandu diversifikazzjoni ġewwa, l-investitur m’għandux għalfejn jagħmel sforzi addizzjonali. Il-maniġers jinvestu bl-istess mod fi stokks, bonds, deheb. Etf opnw jinvesti wkoll f’fondi tal-proprjetà immobbli tal-Istati Uniti.

Għas-sidien ta ‘kontijiet ta’ senserija, dan it-tip ta ‘ETF, għalkemm konvenjenti ħafna, huwa għali wisq. Huwa aħjar li tieħu ftit ħin u tibni portafoll ETF waħdek. Fuq perjodu ta’ 20 sena, anke kummissjonijiet insinifikanti ta’ 0.01-0.05% jinbidlu f’ammonti tanġibbli.

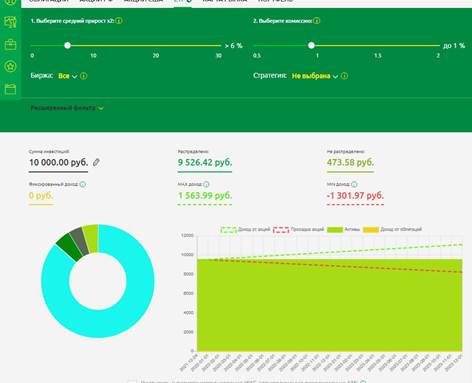

Meta tagħżel l-ETFs l-aktar promettenti, għandek tipprova taħseb b’mod aktar globali. Ir-riżultati tal-investiment tal-aħħar sentejn ma jiggarantixxux l-istess suċċess fil-futur. Investimenti fl-istokks li wrew tkabbir rapidu jistgħu jirriżultaw li ma jagħmlux qligħ matul il-ftit snin li ġejjin. Is-settur jista ‘jissaħħan iżżejjed u mbagħad jieħu pawża. L-investiment f’indiċi wiesa’ huwa aktar profittabbli minħabba li l-kompożizzjoni tal-indiċi qed tinbidel kontinwament. Kumpaniji dgħajfa huma sostitwiti b’dawk b’saħħithom. Ħafna kumpaniji inklużi fl-indiċi SP500 ma kinux għadhom fis-suq 10 snin ilu, iżda d-dinamika tal-indiċi ma sofrietx minn dan. Għandek tistinka biex taħseb b’mod aktar globali, mhux tħares lejn id-dinamika attwali tal-fond, tipprova tagħżel soluzzjonijiet inqas riskjużi u aktar diversifikati. Wara li identifikat l-ETFs l-aktar promettenti f’kull klassi ta’ assi, fejn l-investitur irid jinvesti l-flus għandhom jiġu allokati għal kull wieħed mill-ishma tiegħu. Huwa rakkomandat li żżomm mal-proporzjonijiet li ġejjin:

- 40% tal-portafoll huwa allokat biex jixtru ishma . Għad-diversifikazzjoni, l-istokks huma maqsuma skond il-pajjiż u l-industrija. Kull tip ta’ ETF jingħata sehem ugwali fi ħdan dan il-grupp;

- 30% – bonds . Dan inaqqas ir-ritorn ġenerali tal-portafoll, iżda fl-istess ħin inaqqas il-volatilità tal-kont tas-senserija. X’se jaffettwa b’mod pożittiv is-sistema nervuża tal-investitur f’perjodi diffiċli;

- 10 % tal-portafoll – investimenti fid-deheb . Parti kondizzjonalment protettiva tal-portafoll. Forsi aktar tard din il-parti tal-portafoll tista ‘tiġi sostitwita b’investimenti fil-kripto-muniti;

- 20% – oqsma promettenti – ħażniet ta ‘teknoloġija għolja, investimenti f’kumpaniji “ħodor” għal tkabbir rapidu promettenti.

Gwida tal-ETF – 15-il mistoqsija prinċipali: x’inhuma l-fondi tal-ETF, kif jaħdmu, kif jagħmlu l-flus fuqhom: https://youtu.be/I-2aJ3PUzCE L-investiment fl-ETFs jimplika regolarità u fit-tul. Huwa konvenjenti li timla l-portafoll kull xahar – il-postulat magħruf “l-ewwel tħallas lilek innifsek.” Meta timla, għandek taderixxi mal-istrateġija magħżula, tosserva l-proporzjonijiet tal-assi. Xi assi se jonqsu fil-prezz, filwaqt li s-sehem tagħhom fil-portafoll se jonqos. Assi oħra se jikbru fil-valur, is-sehem tagħhom se jikber. M’għandekx tipprova bir-reqqa wisq biex iżżomm il-proporzjonijiet – devjazzjonijiet ta ‘5-10% huma fil-medda normali. Hemm żewġ modi kif iżżomm il-proporzjonijiet – bejgħ ta ‘assi li għolew fil-prezz u xiri ta’ dawk li għadhom lura. Jew sempliċement jixtru dawk li għadhom lura minħabba r-riforniment. Tbigħx qabel ma jintlaħqu l-għanijiet ta’ investiment. Liema minn dawn iż-żewġ metodi jintgħażel mhux daqshekk importanti. Huwa importanti li tagħżel metodu ta ‘investiment biex issegwih. B’xiri mill-ġdid kostanti ta ‘wara u bejgħ ta’ assi li wrew tkabbir, l-investitur dejjem jixtri fil-qiegħ u jbigħ fil-quċċata. Fl-istess ħin, mhux se jiddetermina l-aktar prezzijiet favorevoli, iżda bħala medja l-portafoll se juri dinamika pożittiva fuq perjodu twil ta ‘żmien, u din hija l-aktar ħaġa importanti.