ETF სავაჭრო ფონდი – რა არის ეს მარტივი სიტყვებით კომპლექსის შესახებ.ETF (სავალუტო ფონდი) კოლექტიური ინვესტიციის ფორმაა. ასეთი ფონდის წილის მხოლოდ 4000 რუბლის შეძენით, თქვენ ხდებით აქციების მცირე წილის მფლობელები ისეთ კომპანიებში, როგორიცაა Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s და მრავალი სხვა. ყველაზე დივერსიფიცირებული VTI ფონდი მოიცავს 3900-ზე მეტ აქციას. ამ დივერსიფიკაციის გამეორებისთვის მათ ანგარიშზე, კერძო ინვესტორს დასჭირდება ძალიან დიდი კაპიტალი. ინვერტორების უმეტესობისთვის ეს დივერსიფიკაცია მიუწვდომელია. არსებობს ინდექსების ბირჟაზე ვაჭრობის ფონდები, რომლებიც ზუსტად აკოპირებენ მსოფლიო ინდექსების, საქონლისა და ძვირფასი ლითონების აქციების შემადგენლობას და პროპორციებს, ობლიგაციების ETF-ებს და ფულის ბაზრის ინსტრუმენტებს. აშშ-ს ბაზარზე არის 100-ზე მეტი სხვადასხვა ETF, რომლებმაც განახორციელეს სხვადასხვა სტრატეგიები. Მაგალითად,მარადიული პორტფოლიოს სტრატეგია

რეი დალიო ”(ინვესტიციები აქციებში, ობლიგაციებსა და ოქროში პერიოდული დისბალანსით), ინვესტიციები კონკრეტული ქვეყნების გარკვეული სექტორის აქციებში. ETF პორტფელის დახმარებით თქვენ შეგიძლიათ შეაგროვოთ დივერსიფიცირებული პორტფელი ინდუსტრიისა და ქვეყნის მიხედვით ინვესტორებისთვის ძალიან მოკრძალებული დეპოზიტის მქონე. არსებობს პასიური მენეჯმენტის ETF-ები, რომლებიც ზუსტად მიჰყვება ინდექსის ან პროდუქტის დინამიკას და აქტიური მართვის ფონდები, რომლებშიც შემოსავალს და ვარდნას არეგულირებენ მენეჯერები. ყველაზე გავრცელებული ფონდები პასიური მენეჯმენტია – მათ აქვთ უფრო დაბალი საკომისიო და მათი დინამიკა არ არის დამოკიდებული ადამიანურ ფაქტორზე.

განსხვავებები ETF-სა და ურთიერთდახმარების ფონდებს შორის

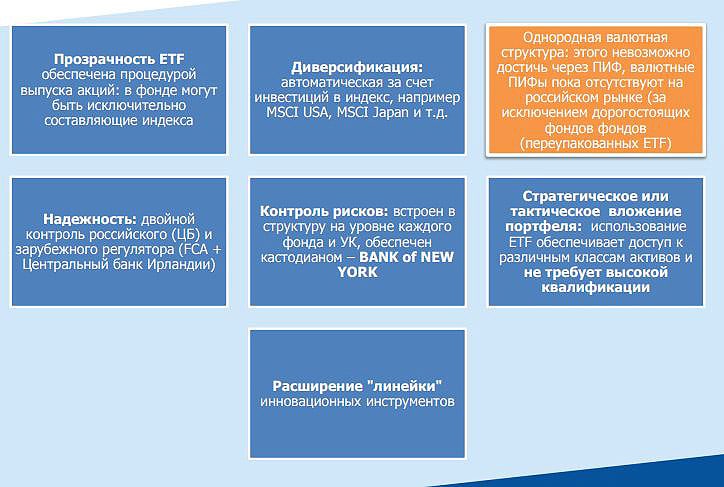

ETF-ის რუსული ანალოგი არის ურთიერთდახმარების ფონდი (საინვესტიციო ფონდი). მიუხედავად მსგავსებისა, არსებობს გარკვეული განსხვავებები.

- ETF-ების უმეტესობა არის პასიური მენეჯმენტი ღია სტრატეგიით . ეს უპირატესობას ანიჭებს ინვესტორს, ვინაიდან ცხადია, რა ინსტრუმენტებში და რა პროპორციებით არის ჩადებული ფული. ინვესტორს შეუძლია დარწმუნებული იყოს, რომ ოქროზე ETF-ებში ინვესტირებისას, მისი ინვესტიციები ზუსტად გაიმეორებს ძვირფასი ლითონის დინამიკას.

- ერთეულის საინვესტიციო ფონდები არის აქტიური მართვის ფონდები . ფინანსური შედეგი დიდწილად დამოკიდებულია მენეჯერის ქმედებებზე და შეცდომებზე. რეალური სიტუაციაა, როდესაც ერთეული საინვესტიციო ფონდების დინამიკა უარყოფითია ძლიერი ხარის ბაზარზე. მაგრამ როდესაც ბაზარი ეცემა, ერთეული საინვესტიციო ფონდები შეიძლება აღემატებოდეს ბაზარს.

- ETF-ები საშუალებას მოგცემთ შეაგროვოთ დივერსიფიცირებული პორტფელი ქვეყნების, ინდუსტრიის ან სტრატეგიის მიხედვით.

- ETF- ები იხდიან დივიდენდებს, თუ ისინი იხდიან იმ ინდექსის მარაგით, რომელსაც მიჰყვებიან. უმეტეს შემთხვევაში, დივიდენდები რეინვესტირდება თავდაპირველი პროპორციით.

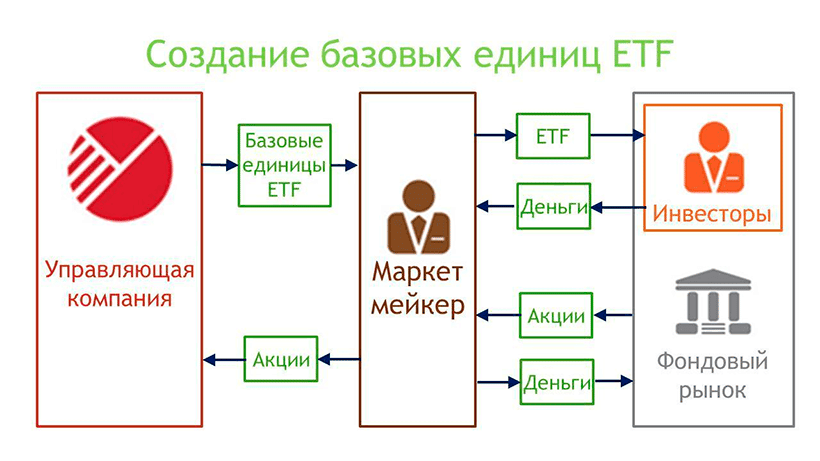

- ETF-ებით ვაჭრობა ხდება ბირჟაზე , ბაზრის შემქმნელი ინარჩუნებს ლიკვიდობას. შესყიდვისთვის არ არის საჭირო მენეჯმენტ კომპანიასთან დაკავშირება. საკმარისია გქონდეთ საბროკერო ანგარიში ნებისმიერ ლიცენზირებულ ბროკერთან.

- ETF საკომისიო რამდენჯერმე დაბალია ურთიერთდახმარების ფონდებთან შედარებით .

ETF ტიპები

არსებული ETF შეიძლება დაიყოს შემდეგ ჯგუფებად:

- ქვეყნების მიხედვით – აშშ-ს საფონდო ბირჟაზე წარმოდგენილია თითქმის ყველა ქვეყანაში, სადაც საფონდო ბაზარი არის ინვესტიციების განხორციელებული სახსრები. ამ ქვეყნის თითოეული ინდექსისთვის არის ცალკე ETF.

- ეკონომიკის სექტორების მიხედვით – არსებობს ETF-ები ეკონომიკის კონკრეტული სექტორებისთვის, სადაც გროვდება მოცემული ქვეყნის ეკონომიკის კონკრეტული სექტორის მარაგი. ინვესტორმა შეიძლება არ იყიდოს მთელი ინდექსი, მაგრამ ინვესტირება მოახდინოს მხოლოდ პერსპექტიულ ინდუსტრიებში მისი აზრით.

- ფინანსური ინსტრუმენტების მიხედვით – ETF შეიძლება გამოიყოს აქციები, ობლიგაციები, ფულის ბაზრის ინსტრუმენტები (მოკლევადიანი ობლიგაციები 3 თვემდე), სავალუტო ETF, ძვირფასი ლითონების ETF, სამრეწველო საქონელი, უძრავი ქონება.

ETF MICEX-ზე

1500-ზე მეტი სხვადასხვა ETF ხელმისაწვდომია აშშ-ს NYSE-ზე.

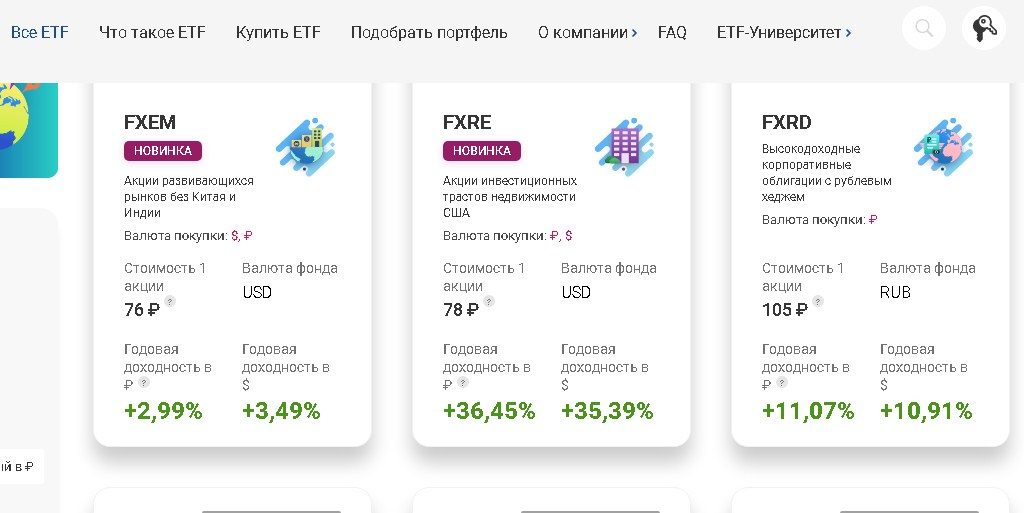

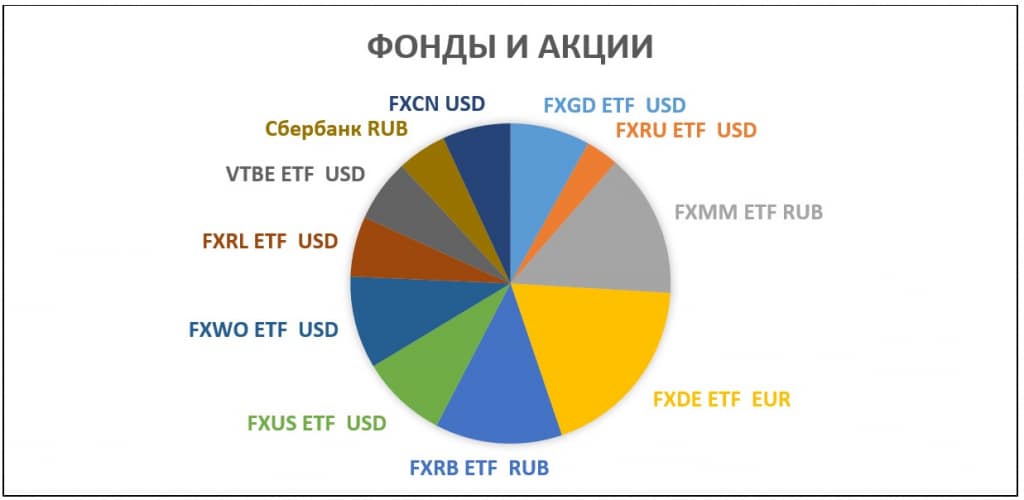

მოსკოვის ბირჟა გთავაზობთ ETF-ების ბევრად უფრო მოკრძალებულ სიას რუსი ინვესტორებისთვის (ბევრი ETF ხელმისაწვდომია მხოლოდ კვალიფიციური ინვესტორებისთვის). ამჟამად მოსკოვის ბირჟაზე ხელმისაწვდომია 128 ETF და BIF. Finex გთავაზობთ შემდეგ ETF-ებს:

- FXRB – რუბლებში დენომინირებული რუსული კორპორატიული ობლიგაციების ინდექსი.

- FXRU – დოლარში დენომინირებული რუსული კორპორატიული ობლიგაციების ინდექსი.

- FXFA არის განვითარებული ქვეყნების მაღალშემოსავლიანი კორპორატიული ობლიგაციების ინდექსი.

- FXIP – აშშ-ს სახელმწიფო ობლიგაციები, ინფლაციის დაცვით რუბლის ჰეჯრით, დენომინირებული რუბლებში.

- FXRD – მაღალი შემოსავლიანობის დოლარის ობლიგაციები, საორიენტაციო მაჩვენებელი – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – ფონდი ახორციელებს ინვესტიციას ყაზახეთის აქციებში.

- FXRL – ინვესტიცია რუსეთის RTS ინდექსში.

- FXDE არის ინვესტიცია გერმანიის საფონდო ბაზარზე.

- FXIT არის ინვესტიცია ამერიკულ ტექნოლოგიურ სექტორში.

- FXUS არის ინვესტიცია ამერიკულ SP500 ინდექსში.

- FXCN არის ინვესტიცია ჩინეთის საფონდო ბაზარზე.

- FXWO არის ინვესტიცია გლობალური ბაზრის აქციებში, მისი პორტფელი მოიცავს 500-ზე მეტ აქციას მსოფლიოს 7 უდიდესი ქვეყნიდან.

- FXRW არის ინვესტიცია აშშ-ს მაღალი კაპიტალის აქციებში.

- FXIM არის ინვესტიცია აშშ-ს IT სექტორში.

- FXES არის ამერიკული სათამაშო და ესპორტის აქცია.

- FXRE არის ინვესტიცია აშშ-ს უძრავი ქონების საინვესტიციო ტრასტებში.

- FXEM – ინვესტიციები განვითარებადი ქვეყნების აქციებში (გარდა ჩინეთისა და ინდოეთისა).

- FXGD არის ინვესტიცია ოქროში.

Finex ამჟამად ერთადერთი კომპანიაა, რომელიც სთავაზობს ETF ინვესტიციებს რუს ტრეიდერებს.

მსგავსი პროდუქტებია Sberbank, VTB, BCS, Finam, Alfa Capital,

Tinkoff Investments , Aton და სხვები. მაგრამ ისინი ყველა ეკუთვნის BIF-ს. აქტივების მართვის მრავალი კომპანია გვთავაზობს მსგავს პროდუქტებს (SP500 ფართო ბაზრის

ინდექსის შემდეგ ფონდი წარმოდგენილია Sberbank, Alfa Capital და VTb). დინამიკა თითქმის იდენტურია, მაგრამ ინვესტორები, რომლებმაც იყიდეს Finex-ის აქციები მცირე მოგებით, დაბალი საკომისიოს გამო. მოსკოვის საფონდო ბირჟაზე ETF-ების მახასიათებელია ის, რომ ETF-ის ვალუტა არის დოლარი და ასეთი ETF-ის შესაძენად, ანგარიშიდან რუბლი ჯერ დოლარად გადაიქცევა. არსებობს etf დენომინირებული რუბლებში (ვალუტის ჰეჯრით), მათი შეძენით, ინვესტორი დაცულია დოლარის კურსის რყევებისგან რუბლის მიმართ.

ინვესტიცია ETF-ებში

ETF-ებში ინვესტიციის მთავარი უპირატესობა არის პორტფელის მაქსიმალური დივერსიფიკაცია დაბალი კაპიტალის მქონე ინვესტორებისთვის. გრძელვადიანი ინვესტიციის პრინციპია „ნუ ჩადებ ყველა კვერცხს ერთ კალათაში“. ETF ინვესტორს შეუძლია თავისი პორტფელის დივერსიფიკაცია აქტივების კლასის მიხედვით (აქციონები, ობლიგაციები) – არჩეული სტრატეგიიდან გამომდინარე, შეცვალოს პროპორციები. კლასში მას შეუძლია შეცვალოს პროპორციები სხვადასხვა ქვეყნის სხვადასხვა სექტორის აქციებს შორის. გქონდეთ ევრობონდების ფართოდ დივერსიფიცირებული პორტფელი. ევროობლიგაციების მინიმალური ლოტი იწყება 1000$-დან, დივერსიფიკაციისთვის საჭიროა გქონდეთ მინიმუმ 15-20 განსხვავებული სახელი. ეს უკვე საკმაოდ ხელშესახები თანხაა. ევრობონდის ინდექსზე ETF-ებში ინვესტირებისას, შეგიძლიათ შეიძინოთ 25 ევრობონდის კალათა მხოლოდ 1000 რუბლში. გარდა ამისა, ინვესტორს აქვს შესაძლებლობა შეიძინოს უაღრესად მომგებიანი ”

უსარგებლო “რუსეთისა და მსოფლიოს ობლიგაციები. მათი პორტფელის უზრუნველსაყოფად, ინვესტორს შეუძლია დაამატოს ინვესტიციები ოქროში.

ETF მომგებიანობა

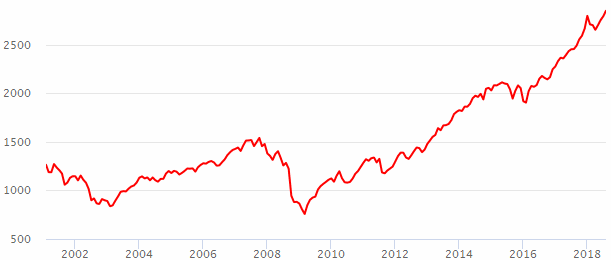

ETF მომგებიანობა მთლიანად არის დამოკიდებული ბაზრის დინამიკაზე. 1-3 წლამდე მოკლე ინტერვალებით მისი პროგნოზირება საკმაოდ რთულია, რადგან გასათვალისწინებელია მრავალი ფაქტორი. 10 წლის ან მეტი პერიოდის განმავლობაში, აქტივები, სავარაუდოდ, უფრო ძვირი იქნება, ვიდრე დღეს არის. მაგრამ ეს არ ნიშნავს იმას, რომ 10 წლის განმავლობაში ყოველდღე დაინახავთ პოზიტიურ დინამიკას. მოდით შევხედოთ აშშ-ს ფართო საფონდო ბაზრის SP500 დინამიკას:

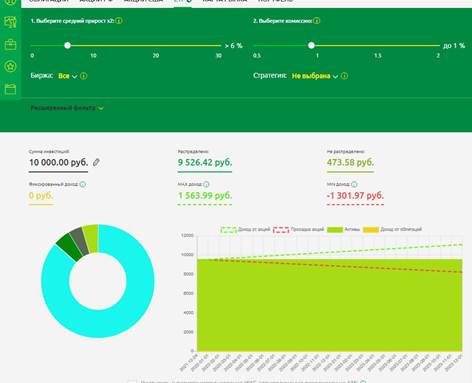

კომისიები

ყიდვა-გაყიდვის სავალუტო კომისიის გარდა ( ბროკერის ტარიფის მიხედვით

, მაგრამ ზოგიერთი ბროკერი არ იღებს საკომისიოს ETF-ების შესაძენად), საჭიროა მართვის საკომისიო. პასიურად მართულ ETF-ებზე, FInex-ის გადასახადი წელიწადში 0,9%-ია. ეს თანხა არ ირიცხება უშუალოდ ინვესტორის საბროკერო ანგარიშიდან, არამედ ირიცხება ყოველდღე და აღირიცხება ბრჭყალებში. თუ იყიდეთ ETF, რომლის ფასიც წლის განმავლობაში 10%-ით გაიზარდა, ეს ნიშნავს, რომ რეალურად ის გაიზარდა 10,9%-ით.

არასასიამოვნოა საკომისიოს გადახდა ინვესტიციის შედეგის მიუხედავად. თუ ინდექსის ფონდმა წელიწადში 10%-იანი ზარალი განიცადა, 10.9%-იანი ზარალი გექნებოდათ.

როგორ ვიყიდოთ ETF

უმარტივესი გზაა ETF სახსრების შეძენა მოსკოვის ბირჟაზე. უცხოური ბროკერები გვთავაზობენ ETF-ების უფრო დიდ არჩევანს დაბალი საკომისიოებით. შედარებისთვის, არსებობს უცხოური ETF-ები, რომელთა საკომისიო არის 0.004% Finex საკომისიოს 0.9%-ის წინააღმდეგ. უცხოური ბროკერის მეშვეობით შესაძლებელია ETF-ის ყიდვა კრიპტოვალუტაზე. ახალი ინსტრუმენტი, რომელშიც საპენსიო ფონდები და მსხვილი ამერიკელი ინვესტორები უკვე იწყებენ ინვესტირებას. ცენტრალური ბანკი აფრთხილებს ბიტკოინის ETF-ებში ინვესტიციის საშიშროებას. თუ ეს ინსტრუმენტი დაამტკიცებს მის სტაბილურობას (ინვესტიციის პერიოდი მინიმუმ 10 წელია), რუსი პროვაიდერები დაამატებენ მას თავიანთ ხაზს. მაგრამ არ უნდა დაგვავიწყდეს, რომ რუსეთის ფედერაციაში ETF-ების შეძენა შესაძლებელია

IIS-ზედა დააბრუნეთ გადასახადების 13%. ბევრი ბროკერი არ იღებს საკომისიოს ანგარიშის შესანახად და შეგიძლიათ დააფინანსოთ თქვენი ანგარიში თვეში ერთხელ ან კვირაში მცირე თანხებით. რეკომენდირებულია უცხოურ ბაზრებზე გასვლა 10-20 ათასი დოლარის ინვესტიციით დაწყებული.

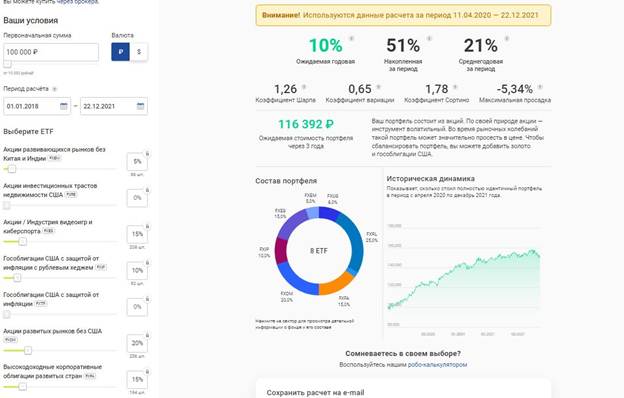

ETF პორტფელის ფორმირების პრინციპი

ინდექსის ფონდებში პასიური ინვესტიცია თითქმის იგივეა, რაც საპენსიო ფულის მენეჯერები. საინვესტიციო ჰორიზონტს აქვს მნიშვნელობა – არ უნდა ეცადოთ ETF პორტფელის შექმნას 1-2 წლის განმავლობაში. ETF-ებში ინვესტირების მთავარი პრინციპია ინვესტიციების კანონზომიერება, ბაზრის მდგომარეობის მიუხედავად. შესაფერისი ETF-ების არჩევაში, ინვესტორს დაეხმარება მოსკოვის ბირჟის ვებგვერდი, სადაც შეგიძლიათ იხილოთ ყველა საბირჟო ვაჭრობის ფონდის სია – https://www.moex.com/msn/etf.

- FXMM არის აშშ-ს ფულის ბაზრის ფონდი, რომელიც ინვესტირებას ახდენს ამერიკის მოკლე ობლიგაციებში 1-3 თვის განმავლობაში.

ეს ფონდი მოთხოვნით დეპოზიტის ანალოგია. გამორჩეული თვისება ის არის, რომ მისი გრაფიკი არის სწორი ხაზი, რომელიც მიმართულია ზემოთ 45 გრადუსიანი კუთხით.

- BPIF RFI “VTB – განვითარებადი ქვეყნების სააქციო ფონდი” (VTBE ETF) . დივერსიფიკაციისთვის ჩვენ პორტფელს დავამატებთ განვითარებად ქვეყნებში ინვესტირებას.

ETF სკრინინგში აირჩიეთ ყველა აქტივი, რომელიც ინვესტირდება შერეულ აქტივებში. მოდით ყურადღება გავამახვილოთ vtbe etf-ზე. ეს ფონდი ინვესტირებას ახორციელებს განვითარებადი ქვეყნების აქტივებში უცხოური ETF ISHARES CORE MSCI EM შეძენის გზით. ამ ფონდში ინვესტიციები უზრუნველყოფს დივერსიფიკაციას ქვეყნებში. ამასთან, ფონდის საკომისიო მხოლოდ 0,71%-ია. ვითიბი ბროკერით ყიდვისას არ არის გაცვლითი საკომისიო.

- VTBH ETF . ახლა, პორტფელის არასტაბილურობის შესამცირებლად, მოდით დავამატოთ ობლიგაციები. VTBH ETF იძლევა შესაძლებლობას ინვესტირება მოახდინოს აშშ-ს მაღალშემოსავლიან ობლიგაციებში. ამისათვის საბირჟო ვაჭრობის ფონდი ყიდულობს უცხოური ETF ISHARES HIGH YIELD CORP BOND-ის აქციებს.

- DIVD ETF – ბირჟაზე ვაჭრობის ფონდი მიჰყვება RF დივიდენდის საფონდო ინდექსს. ინდექსი მოიცავს რუსეთის ფედერაციის საუკეთესო აქციების 50%-ს: დივიდენდების სარგებელი, დივიდენდების სტაბილურობა, გაცემის ხარისხი. დივიდენდების გადახდისა და ბიზნეს მოდელების ხარისხის გამო, მოსალოდნელია უფრო მაღალი ანაზღაურება, ვიდრე ფართო საფონდო ბაზარზე (საშუალო წლიური შემოსავალი 2007 წლის მარტიდან დღემდე არის 15.6% ფართო საფონდო ბაზრის 9.52%-ის წინააღმდეგ).

- ამერიკის საფონდო ბირჟაზე ინვესტიციებისთვის საუკეთესოდ შეეფერება TECH (ინვესტირებას ამერიკულ NASDAQ 100 ინდექსში) Tinkoff Investments-ისა და FXUS-ისგან , რომელიც იმეორებს აშშ-ს ფართო საფონდო ბაზრის SP500- ის დინამიკას.

- ასევე აღსანიშნავია TGRN ETF Tinkoff Investments-ისგან . საშუალო წლიური სარგებელი 22% წლიური დონეზე. ფონდი ინვესტირებას ახორციელებს წამყვან მწვანე ტექნოლოგიების კომპანიებში მთელს მსოფლიოში.

- ETF FXRL არის ინდექსის ფონდი, რომელიც მიჰყვება რუსული RTS ინდექსის დინამიკას. იმის გათვალისწინებით, რომ RTS არის დოლარში დენომინირებული ინდექსი, etf უზრუნველყოფს გარკვეულ დაცვას ვალუტის რყევებისგან. დოლარის მატებასთან ერთად, RTS ინდექსი ძლიერდება, ვიდრე MICEX. მიღებული დივიდენდები რეინვესტირდება ფონდის აქციებში. ფონდი იხდის 10%-იან დივიდენდის გადასახადს.

- ინფლაციისგან თავის დასაცავად, დაამატეთ ოქროს etf, როგორიცაა FXGD . ფონდის საკომისიო მხოლოდ 0,45%-ია. ფონდი მაქსიმალურად ზუსტად აკონტროლებს ფიზიკური ოქროს ფასს გლობალურ ბაზარზე და საშუალებას აძლევს მას დაიცვას თავი ინფლაციისგან დღგ-ს გარეშე.

- გარდა ამისა, ყურადღება უნდა მიაქციოთ ETF-ებს, რომლებიც მიჰყვებიან ყველა ამინდის / მუდმივი პორტფოლიოს სტრატეგიას – etf opnw Opening Broker-ისგან ან TUSD ETF Tinkoff Investments-ისგან . ფონდს შიგნით აქვს დივერსიფიკაცია, ინვესტორს დამატებითი ძალისხმევა არ სჭირდება. მენეჯერები თანაბარი წილით ინვესტირებას ახდენენ აქციებში, ობლიგაციებში, ოქროში. Etf opnw ასევე ინვესტირებას ახორციელებს აშშ-ს უძრავი ქონების ფონდებში.

საბროკერო ანგარიშების მფლობელებისთვის, ამ ტიპის ETF, თუმცა ძალიან მოსახერხებელია, ძალიან ძვირია. უმჯობესია დაუთმოთ ცოტა დრო და თავად მოაწყოთ ETF პორტფოლიო. 20 წლის განმავლობაში, თუნდაც უმნიშვნელო 0,01-0,05% საკომისიო იქცევა მატერიალურ თანხებად.

ყველაზე პერსპექტიული ETF-ების არჩევისას უნდა შეეცადოთ უფრო გლობალურად იფიქროთ. ბოლო ორი წლის საინვესტიციო შედეგები არ იძლევა იგივე წარმატების გარანტიას მომავალში. ინვესტიცია აქციებში, რომლებმაც აჩვენეს ფეთქებადი ზრდა, შესაძლოა წამგებიანი აღმოჩნდეს მომდევნო რამდენიმე წლის განმავლობაში. სექტორი შეიძლება გადახურდეს და შემდეგ შეჩერდეს. ფართო ინდექსში ინვესტიცია უფრო მომგებიანია, რადგან ინდექსის შემადგენლობა მუდმივად იცვლება. სუსტი კომპანიები ცვლიან ძლიერებს. SP500 ინდექსში შემავალი ბევრი კომპანია 10 წლის წინ აღარ იყო ბაზარზე, მაგრამ ინდექსის დინამიკა ამით არ დაზარალდა. უნდა ეცადოს იფიქრო უფრო გლობალურად, არ შეხედო ფონდის ამჟამინდელ დინამიკას, შეეცადოს აირჩიოს ნაკლებად სარისკო და უფრო დივერსიფიცირებული გადაწყვეტილებები. ყოველი აქტივების კლასში ყველაზე პერსპექტიული ETF-ების იდენტიფიცირების შემდეგ,სადაც ინვესტორს სურს ფულის ინვესტირება, უნდა გამოიყოს თითოეულ აქციაზე. რეკომენდებულია შემდეგი პროპორციების დაცვა:

- პორტფელის 40% გამოყოფილია აქციების შესაძენად . დივერსიფიკაციისთვის აქციები იყოფა ქვეყნებისა და ინდუსტრიის მიხედვით. ETF-ის თითოეულ ტიპს ენიჭება თანაბარი წილი ამ ჯგუფში;

- 30% – ობლიგაციები . ეს შეამცირებს მთლიან შემოსავალს პორტფელზე, მაგრამ ამავე დროს შეამცირებს საბროკერო ანგარიშის არასტაბილურობას. რაც დადებითად იმოქმედებს ინვესტორის ნერვულ სისტემაზე რთულ პერიოდებში;

- პორტფელის 10% არის ინვესტიციები ოქროში . პორტფელის პირობითად დამცავი ნაწილი. შესაძლოა მოგვიანებით, პორტფელის ეს ნაწილი შეიცვალოს კრიპტოვალუტაში ინვესტიციებით;

- 20% – პერსპექტიული სფეროები – მაღალტექნოლოგიური აქციები, ინვესტიციები მწვანე კომპანიებში პერსპექტიული სწრაფი ზრდისთვის.

ETF გზამკვლევი – 15 ძირითადი კითხვა: რა არის ETF ფონდები, როგორ მუშაობენ ისინი, როგორ გამოიმუშაოთ ფული მათზე: https://youtu.be/I-2aJ3PUzCE ETF-ებში ინვესტიცია გულისხმობს რეგულარულობას და გრძელვადიან პერსპექტივას. მოსახერხებელია თქვენი პორტფელის ყოველთვიურად შევსება – ცნობილი პოსტულატი “პირველ რიგში გადაიხადე საკუთარი თავი”. შევსებისას უნდა დაიცვათ არჩეული სტრატეგია, დააკვირდეთ აქტივების პროპორციებს. ზოგიერთი აქტივის ღირებულება დაეცემა, ხოლო მათი წილი პორტფელში შემცირდება. სხვა აქტივები გაიზრდება და მათი წილი გაიზრდება. არ უნდა ეცადოთ ძალიან ფრთხილად დააკვირდეთ პროპორციებს – 5-10% გადახრები ნორმალურ დიაპაზონშია. პროპორციების შესანარჩუნებლად ორი გზა არსებობს – გაძვირებული აქტივების გაყიდვა და ჩამორჩენილის ყიდვა. ან მხოლოდ შევსების გამო ჩამორჩენილთა ყიდვა. არ გაყიდოთ საინვესტიციო მიზნების მიღწევამდე.ამ ორი მეთოდიდან რომელი არჩეული იქნება, არც ისე მნიშვნელოვანია. მნიშვნელოვანია აირჩიოს საინვესტიციო მეთოდი მის მიყოლებით. ჩამორჩენილი აქტივების მუდმივი შესყიდვით და იმ აქტივების გაყიდვით, რომლებმაც აჩვენეს ზრდა, ინვესტორი ყოველთვის ყიდულობს ბოლოში და ყიდის ზევით. ამასთან, ის არ განსაზღვრავს ყველაზე ხელსაყრელ ფასებს, მაგრამ საშუალოდ პორტფელი პოზიტიურ დინამიკას აჩვენებს ხანგრძლივი დროის განმავლობაში და ეს არის ყველაზე მნიშვნელოვანი.