ETF fond kojim se trguje na berzi – šta je to jednostavnim rečima o kompleksu.ETF-ovi (fondovi kojima se trguje na berzi) su oblik kolektivnog ulaganja. Kupovinom udjela u takvom fondu za samo 4.000 rubalja postajete vlasnik malog udjela u kompanijama kao što su Microsoft, Apple, MasterCard, Tesla, Facebook, Google, McDonald’s i mnoge druge. VTI-jev najdiverzifikovaniji fond uključuje preko 3.900 dionica. Da bi ponovio takvu diverzifikaciju na svom računu, privatnom investitoru bi bilo potrebno previše kapitala. Za većinu invertera ova diverzifikacija nije dostupna. Postoje indeksni fondovi kojima se trguje na berzi koji tačno kopiraju sastav i proporcije dionica svjetskih indeksa, fondova roba i plemenitih metala, ETF-ova za obveznice i instrumenata tržišta novca. Na američkom tržištu postoji preko 100 različitih fondova kojima se trguje na berzi koji provode različite strategije. Na primjer,

Ray Dalio “ (ulaganja u dionice, obveznice i zlato sa periodičnim neravnotežom), ulaganja u dionice određenog sektora pojedinih zemalja. Uz pomoć ETF portfelja, možete prikupiti raznolik portfolio po industriji i zemlji investitora sa vrlo skromnim depozitom. Postoje pasivno upravljani ETF-ovi koji tačno prate dinamiku indeksa ili robe i fondovi za aktivno upravljanje, u kojima prihod i povlačenje regulišu menadžeri. Najčešći fondovi su pasivno upravljanje – imaju manje naknade i njihova dinamika ne zavisi od ljudskog faktora.

Razlike između ETF-ova i zajedničkih fondova

Ruski analog ETF-a je zajednički fond (uzajamni investicioni fond). Uprkos sličnostima, postoje neke razlike

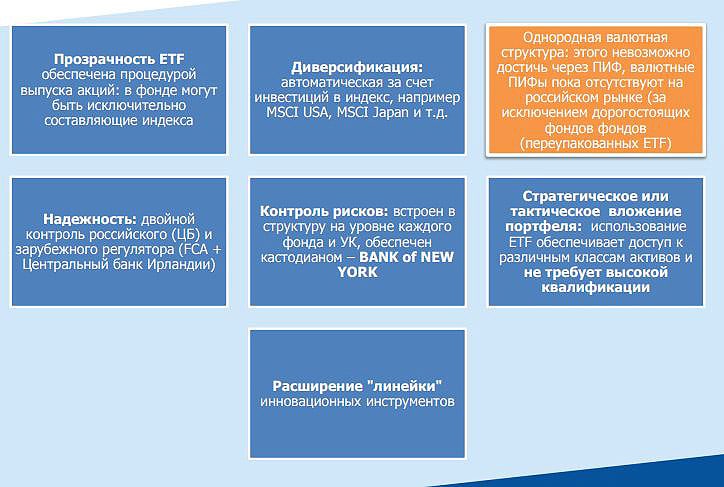

- Većina ETF-ova se pasivno upravlja sa otvorenom strategijom . Ovo daje prednost investitoru, jer je jasno u koje instrumente u kojim razmerama se novac ulaže. Investitor može biti siguran da će prilikom ulaganja u ETF za zlato njegova ulaganja u potpunosti ponoviti dinamiku plemenitog metala.

- Fondovi zajedničkog ulaganja su fondovi za aktivno upravljanje . Finansijski rezultat u velikoj mjeri ovisi o postupcima i greškama menadžera. Prava situacija je kada je dinamika zajedničkog fonda negativna na jakom bikovskom tržištu. Ali u padu tržišta, zajednički fondovi mogu biti bolji od tržišta.

- ETF -ovi će vam omogućiti da prikupite raznolik portfolio , po zemlji, industriji ili strategiji.

- ETF -ovi isplaćuju dividende ako su plaćeni dionicama indeksa koji prate. U većini slučajeva, dividende se reinvestiraju u prvobitnoj proporciji.

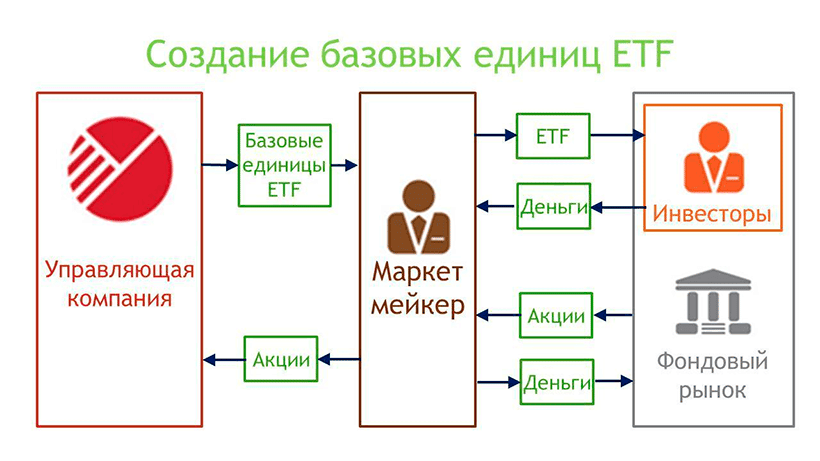

- ETF -ovima se trguje na berzi , a market mejker održava likvidnost. Za kupovinu nije potrebno kontaktirati kompaniju za upravljanje. Dovoljno je imati brokerski račun kod bilo kojeg licenciranog brokera.

- ETF provizije su nekoliko puta niže u odnosu na zajedničke fondove .

Vrste ETF-ova

Postojeći ETF-ovi se mogu podijeliti u sljedeće grupe:

- Po zemljama – na američkoj berzi postoje fondovi koji ulažu u gotovo sve zemlje u kojima postoji berza. Za svaki indeks ove zemlje postoje zasebni ETF-ovi.

- Po sektorima privrede – postoje ETF-ovi za određene sektore privrede, gde se prikupljaju udeli određenog sektora privrede dotične zemlje. Investitor ne može kupiti cijeli indeks, već ulagati samo u perspektivne industrije po njegovom mišljenju.

- Za finansijske instrumente – ETF-ovi se mogu alocirati za dionice, obveznice, instrumente tržišta novca (kratkoročne obveznice do 3 mjeseca), valutne ETF-ove, ETF-ove za plemenite metale, industrijsku robu, nekretnine.

ETF na MICEX

Postoji preko 1500 različitih ETF-ova dostupnih na NYSE.

Moskovska berza nudi mnogo skromniju listu ETF-ova za ruske investitore (mnogi etf-ovi su dostupni za kupovinu samo kvalifikovanim investitorima). Trenutno je 128 ETF-ova i BIF-ova dostupno na Moskovskoj berzi. Finex nudi sljedeće ETF-ove:

- FXRB – Indeks ruskih korporativnih obveznica denominiranih u rubljama.

- FXRU – Indeks ruskih korporativnih obveznica denominiranih u dolarima.

- FXFA je indeks visokoprinosnih korporativnih obveznica razvijenih zemalja.

- FXIP – Državne obveznice SAD, sa zaštitom od inflacije uz zaštitu rublja, denominirane su u rubljama.

- FXRD – dolarske obveznice s visokim prinosom, referentna vrijednost – Solactive USD Fallen Angel Issuer Capped Index.

- FXKZ – fond ulaže u akcije Kazahstana.

- FXRL je investicija u ruski RTS indeks.

- FXDE je investicija na njemačkom tržištu dionica.

- FXIT je investicija u američki tehnološki sektor.

- FXUS je investicija u američki SP500 indeks.

- FXCN je investicija na kineskom tržištu dionica.

- FXWO je investicija u dionice globalnog tržišta, čiji portfolio uključuje više od 500 dionica iz 7 najvećih zemalja svijeta.

- FXRW je investicija u američke dionice s visokim kapitalom.

- FXIM je investicija u IT sektor SAD-a.

- FXES – dionice američkih kompanija u sektoru igara i eSporta.

- FXRE je ulaganje u investicione fondove za nekretnine SAD.

- FXEM – ulaganja u dionice zemalja u razvoju (osim Kine i Indije).

- FXGD je investicija u zlato.

Finex je trenutno jedina kompanija koja nudi ETF investicije ruskim trejderima.

Postoje slični proizvodi Sberbanke, VTB, BCS, Finama, Alfa Capital,

Tinkof Investments , Atona i drugih. Ali svi oni pripadaju BPIF-u. Mnoge kompanije za upravljanje nude slične proizvode (fond koji prati široki tržišni indeks

SP500 predstavljaju Sberbank, Alfa Capital i VTB). Dinamika je gotovo identična, ali su investitori koji su kupili dionice Finexa imali malu korist zbog nižih provizija. Karakteristika ETF-a na Moskovskoj berzi je da je valuta ETF-a dolari, a da bi se kupio takav ETF, rublje sa računa se prvo pretvaraju u dolare. Postoje etf denominirani u rubljama (sa valutnom zaštitom), kupovinom istih investitor je zaštićen od skokova kursa dolara u rublju.

Princip formiranja ETF portfelja

Pasivno ulaganje u indeksne fondove je skoro isto kao i ono što rade penzioneri. Horizont ulaganja je bitan – ne biste trebali pokušavati prikupiti ETF portfolio za 1-2 godine. Glavni postulat ulaganja u ETF-ove je redovnost ulaganja, bez obzira na situaciju na tržištu. Za odabir odgovarajućih ETF-ova investitoru će pomoći web stranica Moskovske berze, gdje možete vidjeti listu svih fondova kojima se trguje na berzi – https://www.moex.com/msn/etf.

- FXMM je američki fond tržišta novca koji ulaže u američke kratke obveznice na period od 1-3 mjeseca.

Ovaj fond je analogan depozitu po viđenju. Posebnost je da je njegov grafikon prava linija usmjerena prema gore pod uglom od 45 stepeni.

- BPIF RFI “VTB – Emerging Countries Equity Fund” (VTBE ETF) . Za diverzifikaciju, dodajmo u portfelj sredstva koja ulažu u zemlje u razvoju.

Odaberimo u ETF screener-u svu imovinu koja ulaže u mješovitu imovinu. Hajde da se fokusiramo na vtbe etf. Ovaj fond ulaže u imovinu zemalja u razvoju kroz kupovinu stranog etf-a ISHARES CORE MSCI EM. Investicije u ovaj fond će osigurati diversifikaciju među zemljama. Istovremeno, provizija fonda iznosi samo 0,71%. Prilikom kupovine preko VTB brokera nema provizije za razmenu.

- VTBH ETF . Sada, da smanjimo volatilnost portfelja, dodajmo obveznice. VTBH ETF pruža priliku za ulaganje u američke obveznice visokog prinosa. Da bi to učinio, fond kojim se trguje na berzi kupuje dionice stranog ETF-a ISHARES HIGH YIELD CORP BOND.

- DIVD ETF – fond kojim se trguje na berzi prati indeks dionica dividendi Ruske Federacije. Indeks uključuje 50% najboljih dionica Ruske Federacije u pogledu: prinosa od dividende, stabilnosti dividende, kvaliteta emitenta. Zbog isplate dividende i kvaliteta poslovnih modela, očekuje se veći prinos od širokog tržišta dionica (prosječni godišnji prinos od marta 2007. do danas 15,6% naspram 9,52% za široko tržište dionica)

- Za ulaganja na američkom tržištu dionica, TECH (ulaže u američki NASDAQ 100 indeks) iz Tinkoff Investmentsa i FXUS , koji replicira dinamiku širokog američkog tržišta dionica SP500, su najprikladniji.

- Pažnju zaslužuje i TGRN ETF iz Tinkoff Investmentsa . Prosječan godišnji prinos je na nivou od 22% godišnje. Fond ulaže u lidere čiste tehnologije širom svijeta.

- ETF FXRL je indeksni fond koji prati dinamiku ruskog RTS indeksa. S obzirom da je RTS dolarski indeks, etf pruža određenu zaštitu od fluktuacija valuta. Sa rastom dolara, indeks RTS-a jača od MICEX-a. Primljene dividende se reinvestiraju u dionice fonda. Fond plaća porez na dividende od 10%.

- Da biste se zaštitili od inflacije, trebali biste dodati zlatni etf, na primjer, FXGD . Provizija fonda je samo 0,45%. Fond prati cijenu fizičkog zlata na svjetskom tržištu što je preciznije moguće i omogućava vam da se zaštitite od inflacije bez PDV-a.

- Takođe, obratite pažnju na ETF-ove koji prate strategiju za sve vremenske uslove/trajni portfolio – etf opnw od Otkritie Brokera ili TUSD ETF iz Tinkoff Investments . Unutar fonda postoji diversifikacija, investitor ne mora ulagati dodatne napore. Menadžeri podjednako ulažu u akcije, obveznice, zlato. Etf opnw također ulaže u američke fondove za nekretnine.

Za vlasnike brokerskih računa, ova vrsta ETF-a, iako vrlo zgodna, je preskupa. Bolje je odvojiti malo vremena i sami izgraditi ETF portfolio. U periodu od 20 godina, čak i beznačajne provizije od 0,01-0,05% pretvaraju se u opipljive iznose.

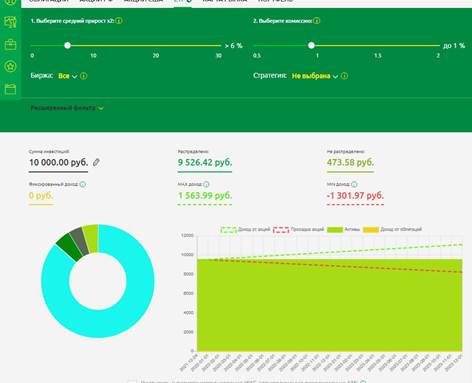

Kada birate ETF-ove koji najviše obećavaju, trebali biste pokušati razmišljati globalnije. Investicioni rezultati u posljednje dvije godine ne garantuju isti uspjeh u budućnosti. Ulaganja u dionice koje pokazuju brzi rast mogu se pokazati neisplativim u narednih nekoliko godina. Sektor se može pregrijati i onda napravite pauzu. Ulaganje u široki indeks je isplativije jer se sastav indeksa stalno mijenja. Slabe kompanije zamjenjuju jake. Mnoge kompanije uključene u SP500 indeks više nisu bile na tržištu prije 10 godina, ali dinamika indeksa nije patila od toga. Treba težiti globalnijem razmišljanju, ne gledati na trenutnu dinamiku fonda, pokušati odabrati manje rizična i raznovrsnija rješenja. Nakon što smo identifikovali ETF-ove koji najviše obećavaju u svakoj klasi imovine, gdje investitor želi uložiti novac treba izdvojiti za svaku njegovu dionicu. Preporučljivo je pridržavati se sljedećih proporcija:

- 40% portfelja se izdvaja za kupovinu dionica . Za diverzifikaciju, dionice su podijeljene po zemlji i industriji. Svakoj vrsti ETF-a dat je jednak udio unutar ove grupe;

- 30% – obveznice . Ovo će smanjiti ukupni prinos portfelja, ali u isto vrijeme smanjiti volatilnost brokerskog računa. Šta će pozitivno uticati na nervni sistem investitora u teškim periodima;

- 10% portfolio ulaganja u zlato . Uslovno zaštitni dio portfelja. Možda se kasnije ovaj dio portfelja može zamijeniti investicijama u kriptovalute;

- 20% – obećavajuće oblasti – dionice visoke tehnologije, ulaganja u “zelene” kompanije za obećavajući brz rast.

ETF vodič – 15 glavnih pitanja: šta su ETF fondovi, kako funkcionišu, kako zaraditi na njima: https://youtu.be/I-2aJ3PUzCE Ulaganje u ETF-ove podrazumeva redovnost i dugoročnost. Pogodno je dopunjavati portfelj svakog mjeseca – dobro poznati postulat “prvo plati sebi”. Prilikom dopunjavanja, trebali biste se pridržavati odabrane strategije, promatrati proporcije sredstava. Dio imovine će pojeftiniti, dok će se njihov udio u portfelju smanjiti. Ostala imovina će rasti u vrijednosti, njihov udio će rasti. Ne treba previše pažljivo da zadržite proporcije – odstupanja od 5-10% su u granicama normale. Postoje dva načina da se održe proporcije – prodaja imovine koja je poskupjela i kupovina onih koja zaostaju. Ili samo otkupljivanje onih koji zaostaju zbog dopune. Nemojte prodavati dok se ne ispune ciljevi ulaganja. Koja od ove dvije metode je odabrana nije toliko bitno. Važno je odabrati način ulaganja da biste ga slijedili. Uz stalnu ponovnu kupovinu zaostalih i prodaju imovine koja je pokazala rast, investitor uvijek kupuje na dnu, a prodaje na vrhu. Istovremeno, on neće određivati najpovoljnije cijene, ali će u prosjeku portfolio pokazivati pozitivnu dinamiku u dužem vremenskom periodu, a to je najvažnije.