Artiklen blev oprettet baseret på en række indlæg fra OpexBot Telegram-kanalen , suppleret med forfatterens vision og AI’ens mening. Opexbot giver lektioner om finansiel forståelse online, de bedste materialer og råd for 2023, på et tilgængeligt og forståeligt sprog for børn, studerende og pensionister. Praktisk rådgivning og en målrettet tilgang til hver enkelt situation.

- Hvad er finansiel forståelse i komplekse og enkle ord

- Hvilke problemer løser en person, når han lærer finansiel forståelse?

- Sådan bliver du økonomisk orienteret: et sæt lektioner fra opexbot

- Fra barndommen har vi lært at leve i røven

- Vi sparer også gennem vores røv

- Spørgsmål om finansiel forståelse om holdninger til penge

- Tiggere beder om, at deres fattigdom er garanteret

- Fem økonomiske mål at sætte og nå inden 40 års alderen

- Øge den finansielle stabilitet

- Opret en reservefond/økonomisk pude

- Skab en udfordring for dig selv og opnå resultater

- Få din egen fast ejendom, en bil, besøg fjerne øer, flyv til en Sting-koncert, køb en mops

- Lav en liste over ting, der virkelig gør dig glad

- De betaler lidt – konen naver, svigermor presser, banken ringer, barnet græder

- Første side: øge den aktive indkomst

- Den anden side: generere passiv indkomst

- 70/30-reglen i finans

- Spørgsmål om finansiel forståelse om budgetter og airbags

- Spar, beskyt og øg din økonomi lige nu

- Slip for “små” udgifter

- Afrund forbrug på kort

- Lav en indkøbsliste “på kysten”

- “Sæt taksterne gennem sien”

- Ignorer ikke bonusprogrammer og cashback

- Begynd at investere i fremtiden nu

- Begynd at generere passiv indkomst

- Find ud af hvad et skattefradrag er, måske har du ret til et?

- Forbedre finansiel forståelse

- Spørgsmål om finansiel forståelse om investeringer og opsparing

- Investeringer skal fungere for dig, ikke du arbejder for investeringernes skyld

- Utallige diamanter i stenhuler

- Han spiste, gik og havde det sjovt, men investerede ikke i sig selv

- Alle har deres egen balance

- Hvor man skal investere klogt og uden nerver i en krise – vil interessen fortælle dig

- Obligationer

- ” Blue chips ” – aktier i den første gruppe i Den Russiske Føderation

- Gensidige fonde og ETF’er – færdige porteføljer

- Guld

- Hvad jeg ikke vil anbefale

- Økonomisk sikkerhed under vanskelige forhold: en effektiv og forståelig plan

- Spørgsmål om finansiel forståelse om lån

- VIGTIG! Regler, som jeg følger i enhver uklar situation!

- Kontantreserve

- Tilførsel af vand og mad i flere dage

- Fuld tank benzin, opladet powerbank – lommelygte – telefon…

- “Alarm kuffert”

- Opsamlingssted og telefoner

- Ingen forsyninger i et år

- Funda, krypto og andet sludder

Hvad er finansiel forståelse i komplekse og enkle ord

Lad os begynde. Finansiel forståelse er som Amur-tigeren, mange har hørt, nogle har set på billeder, og endnu færre har mødtes personligt. Så hvad er finansiel forståelse? Her er definitionen givet af VIKI:

Finansiel viden om planlægning, investering og vækst.

Hvilke problemer løser en person, når han lærer finansiel forståelse?

En lidt kedelig, men brugbar teori om finansiel forståelse. Hvis du er for doven til at læse, så lad os gå direkte til praktiske råd, lektioner og økonomisk læsefærdighedstræning fra opexbot. Finansiel forståelse er en af de nøglefærdigheder, der er nødvendige i dagens verden for at kunne styre din økonomi og sikre langsigtet finansiel stabilitet. Dette udtryk refererer til en persons evne til at forstå og anvende viden om finansielle instrumenter, investering, budgettering, gældsstyring og planlægning af finansielle mål. En af hovedkomponenterne i finansiel forståelse er evnen til effektivt at styre dine indtægter og udgifter.. Dette omfatter at udvikle og følge et budget, analysere den økonomiske situation, planlægge og kontrollere udgifter. Finansielt kyndige mennesker forstår tydeligt, hvilke udgifter der er nødvendige, og hvilke der kan udskydes til fremtiden. En vigtig del af finansiel forståelse er også evnen til at investere dine penge korrekt . Finansielt kyndige mennesker stræber efter at forstå forskellige finansielle instrumenter, risici og investeringsafkast for at maksimere deres overskud og minimere mulige tab. De træffer informerede økonomiske beslutninger baseret på information og analyser.

Hvorfor er du fattig – psykologi, ressourcer og vaner

Sådan bliver du økonomisk orienteret: et sæt lektioner fra opexbot

Undervisning i finansiel forståelse er tilgængelig for børn, skolebørn, studerende og pensionister. Lad os starte uddannelsesprogrammet med et brev fra vores faste læser.

Fra barndommen har vi lært at leve i røven

God eftermiddag, administratorer. Lad mig starte med det faktum, at mange af os ikke blev undervist i finansiel forståelse. De underviste i mange ting i skolen, men der stod ikke noget om, hvordan man ikke blev tigger. Det handlede om, hvordan alle skulle være som én: studere godt, deltage i en macrame-klub og tage til oprydningsdage. Har du nogensinde undret dig over, hvorfor der er så mange fremtidige succesfulde mennesker blandt C-studerende? Ja, fra barnsben af spyttede de på rammer og konventioner. De tager risici og går deres egne veje. Forældre dikterer, hvilket universitet de skal ind på, og hvilket erhverv de skal mestre. Mor er læge. Det betyder, at du også bør gå ind i medicin. Og det gør ikke noget, at dine interesser ligger på et andet plan. De knækkede mig, modvirkede mit ønske om selvrealisering og stjal 5 år af mit liv. Vi lærer at være kortsigtede.

Selve træningssystemet er ufleksibelt

I modsætning til for eksempel en israelsk skole, hvor hver elev vælger fag, som interesserer ham at mestre. Og vi lider på grund af en ubrugelig skorpe i 5 år. Jeg aner for eksempel ikke, hvor mit eksamensbevis er. Næste – uelsket arbejde fra lønseddel til lønseddel. Ingen passiv indkomst. En ond cirkel, der er svær at bryde: 5/8 arbejde, lån, mangel på energi og penge, gæld, arbejde for at betale gæld af. Staten tvinger os lån på alle mulige måder. Gældsbyrden for befolkningen i Den Russiske Føderation er tæt på 50%. Hver anden person er fanget.

Vi sparer også gennem vores røv

Lejligheden er billigere – der bygges helt sikkert uden for vinduet. Nervøst sammenbrud, søvnløse nætter, mangel på energi til at gøre noget om morgenen. Billig fastfood – forgiftning og apotek. Mistet helbred, tid, penge.

At spare handler ikke om at tage de værste ting ud af livet. Det handler om at nægte sig selv det værste i dag, så man om 5 år ikke nægter sig selv det bedste.

Skift job. Lær, hvad du drømte om som barn. Afslut dit andet job, og der er op til 30 % af dem i Den Russiske Føderation, for at frigøre tid til at forbedre dig selv. Invester 2k rubler i aktier. Næste måned 4k. Det er løftebeløb. Og med tiden vil der dannes en økonomisk pude. Og hvad kan give mere selvtillid, hvis ikke en solid konto på en kort- eller mæglerkonto? Hav ikke en forringet ferie i weekenden. Få mest muligt ud af din fritid! Du skal ikke være ligeglad med de muligheder, som dukker op. Alle har dem.

Det værste, der kan ske, er at blive i røven for evigt og sende dine børn ned ad samme vej i livet. Bruger de samme indstillinger og regler.

Jeg vil selv tilføje: Vi blev virkelig lært at leve i røven fra barndommen, men det er ikke nødvendigt at bruge hele vores liv i det. Kræv af dig selv som af en konge, og af dem omkring dig som af slaver. Jeg er glad for, at jeg bringer oplysning til masserne. Befolkningens økonomiske færdigheder falder fra år til år, lad os rette op på dette med videnssværdet opexbota. Resultatet af undersøgelsen er, om du betragter dig selv som en økonomisk dygtig person i procent af det samlede antal:

Spørgsmål om finansiel forståelse om holdninger til penge

Tiggere beder om, at deres fattigdom er garanteret

Har du nogensinde undret dig over, hvorfor de rige bliver rigere, mens de fattige ikke kan undslippe fattigdommens hvirvelstrøm? En af grundene blev forklaret af Richard Thaler, og han kaldte det “den oprindelige velstandseffekt.” Hvis du kunne lide lange historier i skolen, så tjek bogen “Fundamental Ideas of the Financial World.” Evolution”: Peter Bernstein. For dem, der kan lide korte genfortællinger, vil jeg nævne essensen. Richard Thaler udførte et eksperiment for at teste manglen på invariant tænkning i finans. Han inviterede en gruppe studerende til at forestille sig, at hver af dem vandt $30. Så er der to muligheder: Smid en mønt og afhængig af om den kommer op med hoveder eller haler, få mere eller giv 9,00. Eller slet ikke vend mønten. 70 % af forsøgspersonerne besluttede at kaste en mønt.

Har du nogensinde undret dig over, hvorfor de rige bliver rigere, mens de fattige ikke kan undslippe fattigdommens hvirvelstrøm? En af grundene blev forklaret af Richard Thaler, og han kaldte det “den oprindelige velstandseffekt.” Hvis du kunne lide lange historier i skolen, så tjek bogen “Fundamental Ideas of the Financial World.” Evolution”: Peter Bernstein. For dem, der kan lide korte genfortællinger, vil jeg nævne essensen. Richard Thaler udførte et eksperiment for at teste manglen på invariant tænkning i finans. Han inviterede en gruppe studerende til at forestille sig, at hver af dem vandt $30. Så er der to muligheder: Smid en mønt og afhængig af om den kommer op med hoveder eller haler, få mere eller giv 9,00. Eller slet ikke vend mønten. 70 % af forsøgspersonerne besluttede at kaste en mønt.

Næste dag præsenterede Thaler eleverne for denne situation. Deres startkapital er nul, og vælg en af følgende muligheder: Kast en mønt og få $39, hvis den lander på hoveder, eller $21, hvis den lander på haler. Eller giv det ikke op, og du er garanteret at få $30. Kun 43 % af eleverne gik med til at risikere at kaste, resten foretrak en garanteret sejr.

Næste dag præsenterede Thaler eleverne for denne situation. Deres startkapital er nul, og vælg en af følgende muligheder: Kast en mønt og få $39, hvis den lander på hoveder, eller $21, hvis den lander på haler. Eller giv det ikke op, og du er garanteret at få $30. Kun 43 % af eleverne gik med til at risikere at kaste, resten foretrak en garanteret sejr.

Pointen er, at slutresultatet er det SAMME .Uanset om du starter med $30 eller fra nul, er de sandsynlige gevinster hver gang i kontrast til det garanterede beløb. Studerende udviser imidlertid forskellige præferencer og viser derved en mangel på invarians. Thaler kaldte denne uoverensstemmelse den “indledende velstandseffekt.” Hvis du har penge på lommen, har du en tendens til at tage risici. Hvis den er tom, så vil du foretrække at tage 30 USD med garanti i stedet for at spille med risiko for at få 21 USD. Og dette er ikke en abstraktion. I den virkelige verden er denne effekt af ikke ringe betydning. Og ikke kun i den finansielle sektor.

Pointen er, at slutresultatet er det SAMME .Uanset om du starter med $30 eller fra nul, er de sandsynlige gevinster hver gang i kontrast til det garanterede beløb. Studerende udviser imidlertid forskellige præferencer og viser derved en mangel på invarians. Thaler kaldte denne uoverensstemmelse den “indledende velstandseffekt.” Hvis du har penge på lommen, har du en tendens til at tage risici. Hvis den er tom, så vil du foretrække at tage 30 USD med garanti i stedet for at spille med risiko for at få 21 USD. Og dette er ikke en abstraktion. I den virkelige verden er denne effekt af ikke ringe betydning. Og ikke kun i den finansielle sektor.

For de fattige er stabil langvarig fattigdom tættere på end “risikoen” for at blive rig, men også muligheden for at miste en krone. Der er et stærkere ønske om at bevare frem for at øge, dog med nogle risici. Dette er imod logik, men frygt sover ikke.

Men ikke alt er så håbløst. Bevidsthed om problemet er halvdelen af dets løsning. Hvis man ser nøgternt på det, er dette ikke engang et problem, men et træk ved tænkning. Det er fra disse kunstige rammer, vi skal bryde ud.

Fem økonomiske mål at sætte og nå inden 40 års alderen

Øge den finansielle stabilitet

For at undgå at blive fortabt i gæld og for at få dine penge til at fungere for dig og ikke omvendt, bør du bruge lidt tid på at lære om finansiel forståelse.

Opret en reservefond/økonomisk pude

De fleste økonomiske eksperter foreslår, at din nødfond skal dække mindst 3 måneders leveomkostninger. Sorte svaner flyver nogle gange i par.

Skab en udfordring for dig selv og opnå resultater

Har 1 million i lommepenge. Læs 1 bog om økonomi om ugen i et år. Hold op med at ryge…Ja, ja, det handler ikke kun om sundhed, men også om økonomi.

Få din egen fast ejendom, en bil, besøg fjerne øer, flyv til en Sting-koncert, køb en mops

Efter at have opnået økonomisk velvære, realiser din drøm. Brug nogle af de besparelser, du tjener på arbejde eller handel. Dette er den eneste måde, hjernen forstår, at alt ikke er forgæves. Det er godt at geninvestere alt i nye projekter, aktier, forretning. Men du skal også glæde dig selv.

Lav en liste over ting, der virkelig gør dig glad

Statistikker viser, at ikke alle mangemillionærer er glade. Nogle endte meget trist. Du kan have alle verdens penge og en succesfuld karriere, men stadig være ulykkelig. Penge er kun et værktøj. Og alle har deres egen liste over lykke. Skriv det ned og skynd dig til det.

De betaler lidt – konen naver, svigermor presser, banken ringer, barnet græder

Størstedelen af russerne (77 % af de adspurgte) er ikke tilfredse med deres nuværende job netop på grund af det lave lønniveau. Ikke ledelse, ikke vækstudsigter, men indkomst. Lad os betragte arbejde som en medalje, hvor der på hver side er to tilgange til at løse problemet med lav indkomst.

Første side: øge den aktive indkomst

Her er følgende måder: – Forøgelse af din løn gennem forfremmelse, gennem yderligere opgaver eller gennem resultater. Hver af tilgangene kræver forberedende arbejde. Du bliver ikke bare forfremmet til en stilling – du skal udvikle en færdighed eller være pårørende. Du skal påtage dig yderligere opgaver, hvis de ikke afslutter dig. Men ikke alle chefer er interesserede i resultatet. — Søger et job i en lignende retning, men med mere indkomst. HeadHunter i hænder/nøgler.

Den anden side: generere passiv indkomst

Med den nuværende løn og uden total besparelse på alt. Og det er muligt. Du skal bare handle gradvist for ikke at brænde ud og brænde ud. Hastværk er kun godt til at fange lopper. Invester ikke mere end 15 % af din aktive indkomst i investering og handel. Saml en aktie-/obligationsportefølje med lav risiko. Det er værd at handle på et lille indskud. Dave Ramsey: “Finansielle vindere løber ikke sprint, de løber maraton. De har ikke travlt. De gør det gradvist.”

70/30-reglen i finans

De rige bruger mindre på luksus (Bill Gates er et eksempel på dette). Rige mennesker bliver rigere og fattige bliver fattigere. En rig person, der vinder i lotteriet, investerer; en fattig person vil sandsynligvis ende med ingenting igen. 70 % af økonomisk succes afhænger af de rigtige forbrugsvaner og kun 30 % af de rigtige investeringsvaner.Lad os sammenligne to personer, der investerer 500 USD om måneden og begge modtager et uventet engangsbeløb på 100.000 USD som arv. Den første fortsætter med at investere $500 om måneden og tager en Land Cruiser for $100 tusinde, mens den anden investerer $100 tusinde og $500 månedligt. Efter 30 år vil den første have omkring $588.000. Og den anden ville have $1.350.000 i dagens penge… en forskel på 750k i reelle termer på grund af den korrekte forbrugskultur og mere end 1 million, hvis vi ikke tager inflation i betragtning!

Spørgsmål om finansiel forståelse om budgetter og airbags

Spar, beskyt og øg din økonomi lige nu

Jeg stødte på statistik: I 2023 begyndte 75% af russerne at spare på udgifterne. 13% sparer på catering, 12% på ferie, på mad – 9%, tøj, sko – 9%, skønhedssaloner – 8%. Hvad kan du ellers hurtigt gøre for økonomisk velvære? Vælg og handle.

Slip for “små” udgifter

Kaffebar? Taxa rejse? Fastfood? Hver vare har et rentabelt og nyttigt alternativ. En cykel er en fremragende transportform. Hurtigt, gratis, fantastisk! Beregn omkostningerne ved at købe eller leje en scooter/cykel. Og hvis på kredit, hvor meget vil det så betale sig? Ikke nødvendigvis nyt. Tænker du overhovedet over dette? At bemærke sådanne detaljer vil allerede bringe dig meget tættere på dine økonomiske mål.

Afrund forbrug på kort

Saldoen overføres automatisk til et depositum til rente.

Lav en indkøbsliste “på kysten”

“Sæt taksterne gennem sien”

Kommunikation, internet, betalte abonnementer. Deaktiver unødvendige abonnementer på din telefon og TV.

Ignorer ikke bonusprogrammer og cashback

Næsten alle butikker tilbyder rabatter til kunderne. Vær ikke doven for at finde ud af dem.

Begynd at investere i fremtiden nu

I uddannelse, viden, aktier. I stedet for sociale netværk og tv skal du læse en bog, studere nyttige oplysninger, åbne en mæglerkonto, lære en ny færdighed.

Begynd at generere passiv indkomst

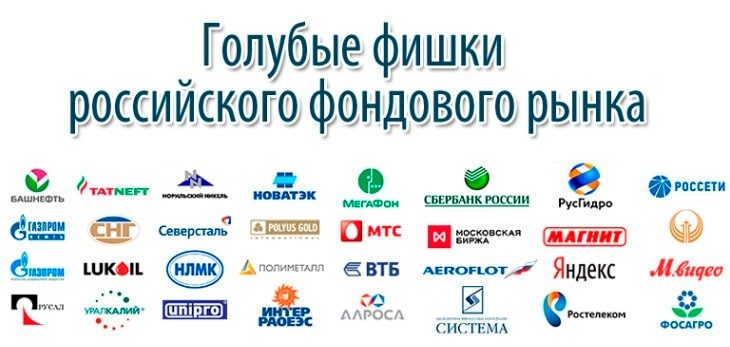

Du kan investere fra 1-5k rubler i aktier i nogle ” blue chips ” med godt vækstpotentiale og udbytte.

Find ud af hvad et skattefradrag er, måske har du ret til et?

Forbedre finansiel forståelse

Dine, dine kære og dine børn.

Der er to måder at forbedre din økonomiske situation på: Brug mindre eller tjen mere. Og det er endnu bedre at kombinere.

Spørgsmål om finansiel forståelse om investeringer og opsparing

Investeringer skal fungere for dig, ikke du arbejder for investeringernes skyld

Hvorfor har en person brug for en personlig investeringsplan? Som jeg ser det, for at opbygge en optimal balance mellem den økonomiske situation i dag og i fremtiden. Og investeringsplanen skal bygges klogt og personligt, så den passer til din psykotype. For at gøre dig personlig komfortabel! To yderpunkter, som du ikke bør gå til.

Utallige diamanter i stenhuler

Investering er ikke et mål i sig selv, men en måde at leve den højeste kvalitet på i en alder, hvor tankehastigheden og fysiske evner ikke tillader dig at tjene penge gennem aktive metoder.

Men dette er ikke en grund til at leve dårligt i øjeblikket og udskyde alt det bedste til betinget alderdom. Investering skal være behageligt og rimeligt.

Ellers bliver det som i historien: ”Æblerne er høstet. Konen gav ordre til, at de æbler, der var begyndt at rådne, skulle spises, for at de ikke skulle gå til spilde. Mens de rådne æbler spises, begynder de gode at rådne. Til sidst spiste de kun de rådne.” Du skal leve her og nu. Men det er for at leve, og ikke for at brænde vanvittigt.

Han spiste, gik og havde det sjovt, men investerede ikke i sig selv

Men at leve en dag ad gangen er vanvid. Og vi skal passe på fremtiden i dag, mens vi stadig har muligheden. Drik ikke 10 flasker øl, spis ikke 10 hotdogs, køb ikke en smart smartphone. Det handler ikke om begrænsninger. Og om smarte investeringer. Der er Krylovs fabel “The Dragonfly and the Myren” om spendere og brændere. Jeg anbefaler at læse den ikke kun for børn. “Den hoppende guldsmede sang rød sommer; Jeg havde ikke tid til at se tilbage, da vinteren rullede ind i mine øjne. Den rene mark er død; Der er ikke flere lyse dage, da under hvert blad stod både et bord og et hus klar. Alt er gået: med den kolde vinter, Nød, sult kommer…”

Alle har deres egen balance

Der er folk, der nyder at hamstre. Som følge heraf kan de nemt spare og investere. Der er en anden kategori, dem, der nyder, hvad de bruger. Det er svært for dem at redde. De investerer sig selv i følelser, og hvem har ret til at bebrejde dem?

Finansiel forståelse er 20 % viden om værktøjer og strategier og 80 % evnen til at forstå dig selv, dine ønsker og behov nu og på længere sigt.

Hvor man skal investere klogt og uden nerver i en krise – vil interessen fortælle dig

Sådan slår du inflationen – en mere avanceret lektion om finansiel forståelse fra opexbota. Det er svært at overgå inflationen, men lad os prøve. Eller i det mindste break-even. Ja, så det er relativt sikkert. Så inflationen ved udgangen af 2022 var 12 %.

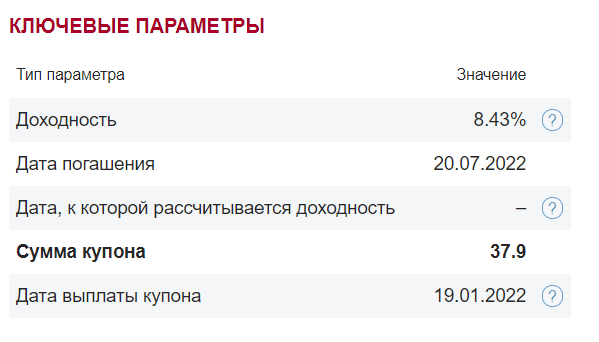

Obligationer

10-14 % udbytte. Der er muligheder, hvor risiciene vil være moderate. Han forklarede , hvorfor det er bedre at investere i obligationer end at tage penge til banken. Jeg vil ikke gentage mig selv.

” Blue chips ” – aktier i den første gruppe i Den Russiske Føderation

På lang sigt vokser mange virksomheder støt. Vækstledere for året Sber +92%; MTS +40%; NOVATEK + 25%; Tatneft +9%. Flere detaljer her . Og de høje divaer betaler. I år har divaerne betalt, eller vil betale, Sberbank, Beluga Group, NOVATEK og andre. Men der er også modeksempler: fald. Diversificering er et must. At opbygge en portefølje klogt er en vanskelig opgave for en begynder. Hvis du ikke har tid til at finde ud af det, så:

Gensidige fonde og ETF’er – færdige porteføljer

Giver dig mulighed for at investere små beløb. For eksempel, ved at købe en andel af en gensidig investeringsfond knyttet til Moscow Exchange-indekset, vil du straks investere i alle aktier i førende russiske virksomheder. Bonusser: bredt udvalg, pålidelighed, skattefradrag. Rentabiliteten kan være op til 20-30% om året. Oplysninger er offentligt tilgængelige.

Guld

13,26% afkast over det sidste år. En fungerende mulighed for langsigtede investeringer. Med årene stiger prisen på det ædle metall kun, og i kriseperioder accelererer væksten. Nå, at sælge/bytte guld hjælper dig med at overleve i en kritisk situation.

Hvad jeg ikke vil anbefale

- Indskud . 8-10 % om året. Inflationen vil vinde. Der er i øjeblikket ingen indskud i Rusland, der ville overstige inflationen i procent. Og bankkrisen er ikke blevet aflyst. Dummy-kapsler kan også findes i Den Russiske Føderation.

- Kontanter . 0% om året. Penge skal virke. Under madrassen bliver kontanter devalueret af inflation hver dag. Og de kan også “sluges” af børn, uventede og tiltrængte “ønsker” eller tyve. Der skal være kontanter, men som en økonomisk pude, som du med det samme kan få adgang til.

- Fast ejendom er stabilitet. Ejendomsinvestering er et af de sikreste instrumenter, der findes i dag. Men ikke for nogen kapital.

https://youtu.be/0MRATvTlwPI?si=LQ2KHJyuHVkQwUuj

Økonomisk sikkerhed under vanskelige forhold: en effektiv og forståelig plan

- Airbag . Sikkerhed er ikke økonomisk, men familie. Vi rører det ikke, kun i tilfælde, hvor vi ikke kan lade være.

- Økonomisk sikkerhedsnet . En del af pengene skal altid være i cachen for at kunne købe tilbagebetalingen.

- Priserne kan falde ikke kun til nul, men også til minus . Vi bruger puden i dele for ikke at bide i albuerne, når aktierne falder til det halve, efter at de allerede er faldet til det halve.

- Ingen pludselige bevægelser . Ofte ankommer alle sorte svaner på ikke-handelstidspunkter. Og hvis det handler, så lukker auktionerne meget hurtigt. Derfor, hvis du investerer på lang sigt, bør du kun forlade aktier som en sidste udvej. Du vil forstå hvornår, men højst sandsynligt vil du foretrække at købe mere og gennemsnitlig position.

- Der er en sådan strategi, at den finansielle polstring ligger i korte obligationer . Og du køber kun mere en gang hver 3-6 måned. Dette gør det muligt ikke at lave unødvendige bevægelser, eller at komme ind på bedre vilkår.

- Glem ikke at bruge statistiktjenesten til at se kommissionsudgifter hos Tinkoff . Det er meget nøgternt fra unødvendige handlinger. Ellers skal du bruge futures, lukke dine handler om natten og sove godt.

Hvor kan du investere et lille beløb: invester 10.000, 20.000, 30.000 rubler

Spørgsmål om finansiel forståelse om lån

Før du tager et lån: Vurder risici, fordele og dine muligheder

VIGTIG! Regler, som jeg følger i enhver uklar situation!

Stop op og tænk over, hvilke handlinger du kan tage nu for at undgå at komme i problemer i nær eller fjern fremtid og forbedre din situation. Pas på din psyke, overvåg ikke internetressourcer hvert minut. Informationsstøj tilstopper kun hjernen og forstyrrer tilstrækkelig tænkning. Snyd ikke dine børn. Situationen vil ende, skaden forbliver.

Kontantreserve

Det enogtyvende århundrede, kontaktløse betalinger – alt er fantastisk. Men de hjælper dig ikke med at købe brugte varer eller betale for en taxa i en ukendt by om natten, når dit kort pludselig ikke accepteres. Men tag heller ikke alt af kortene. Overskydende kontanter i lommerne i sådan en situation er heller ikke godt.

Tilførsel af vand og mad i flere dage

Der kan opstå omstændigheder, når du ikke ønsker at forlade huset. Og dør-til-dør levering vil ikke fungere. Vi tager korn, dåsevarer og tilberedte fødevarer ud af fryseren og sidder derhjemme, trygt.

Fuld tank benzin, opladet powerbank – lommelygte – telefon…

Hvis der er steder, hvor du kan akkumulere energi, så er det bedre at gøre dette på forhånd. Og ikke fordi denne energi ikke vil være der senere, men for at den vil være der, når alle pludselig begynder at akkumulere den. Hvert område af vores liv er baseret på balance. Den mindste ubalance overbelaster systemet, køer og spænding begynder, og der er ikke længere nok til alle. På dette tidspunkt sidder du bare derhjemme og ser på, hvad der sker, indtil alt vender tilbage til det normale.

“Alarm kuffert”

Den skal indeholde: dokumenter, penge, en førstehjælpskasse, en forsyning med vand og mad til tre dage, babymad, hvis det kræves. Hvis du akut har brug for at forlade dit hjem, og du kan få fat i én ting, hvad bliver det så?

Opsamlingssted og telefoner

For at være ærlig har jeg ikke helt fundet ud af det selv endnu. Men jeg ved, at mine forældre og kone kan mit telefonnummer udenad. Når barnet bliver voksen, vil det også kende præcis adresse, telefonnummer + en seddel med dette i tøjet.

Ingen forsyninger i et år

Når suset starter, begynder alle at rive alt, hvad de ser, ned fra hylderne. Du kan ikke fylde op hele dit liv. Forsyningen er nødvendig i højst en uge, indtil situationen bliver klar, og alt vender tilbage til det normale. Og det er vigtigt, når situationen bliver klar, for eksempel bliver det klart, at intet af dette var nyttigt. Der burde være en tanke: “det er godt, at alt dette ikke er nyttigt nu, det går ikke til spilde, jeg er fantastisk,” og ikke: “Omg! Nå, det var nødvendigt at købe alt dette i en tåge, og hvor skulle man lægge det hele.”

Funda, krypto og andet sludder

Det mest værdifulde er familiens liv og sundhed. Alt andet er lokkemad. Nå, det er klart, at de, der var i fremmed valuta, nu er roligere. Hvis markedet falder, så køb det tilbage. Hvis han bliver voksen…hvorfor skulle han blive voksen nu? Køb ikke rubler for 120, opdater ikke din mæglerkonto hvert minut. At drage en konklusion fra alt skrevet: hvis en menneskemængde løber et sted, så ville det være godt at forudse på forhånd og være der en dag tidligere. Det er som at komme på arbejde femten minutter før trafikpropper. Ja, det er cirka en time tidligere end alle andre, men det er en hel arbejdstime i stedet for at stå i en trafikprop og brænde nerver og benzin. Pas på dig selv!