شاخص ترس و نوسانات VIX – چیست، چگونه آن را توجیه کنیم و چگونه آن را پیش بینی کنیم.

شاخص VIX – چیست؟

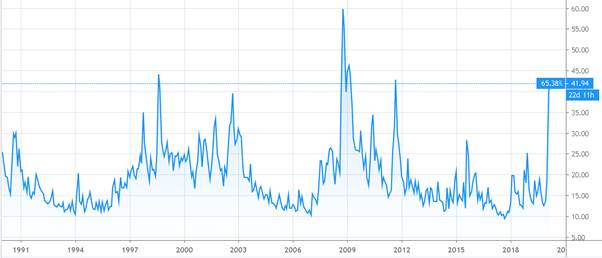

شاخص VIX شاخصی است که

نوسانات اقتصاد را منعکس می کند . در غیر این صورت، به آن شاخص تمایل سرمایه گذار می گویند. مقادیر بالای شاخص VIX نشان دهنده ترس های مربوط به بازیگران در بازارهای سهام است، در حالی که مقادیر پایین، برعکس، نشان دهنده وضعیت رضایت بخش سپرده گذاران است.

شاخص نوسان CBOE چیست؟

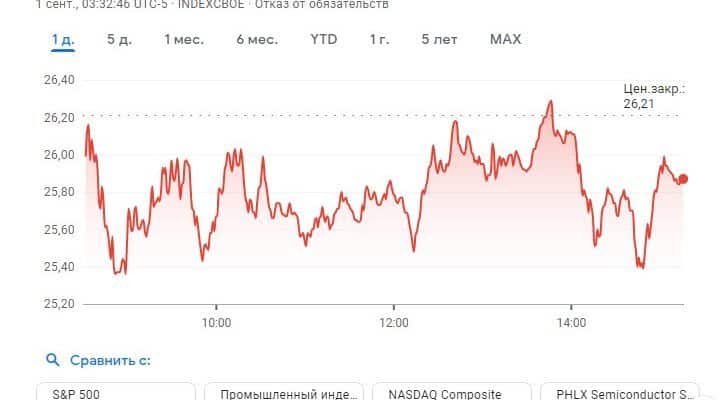

شاخص نوسانات CBOE شاخصی است که انتظارات را در بازار اوراق بهادار منعکس می کند. بسته به آخرین تغییرات در شاخص

S&P 500 ، شاخص اصلی اقتصاد ایالات متحده، تغییر می کند. پیش بینی نوسانات برای 30 روز گذشته در نظر گرفته شده است. چنین محدودیت های موقتی به این دلیل است که تاریخ انقضا در شاخص SPX در نظر گرفته شده است.

درک شاخص VIX

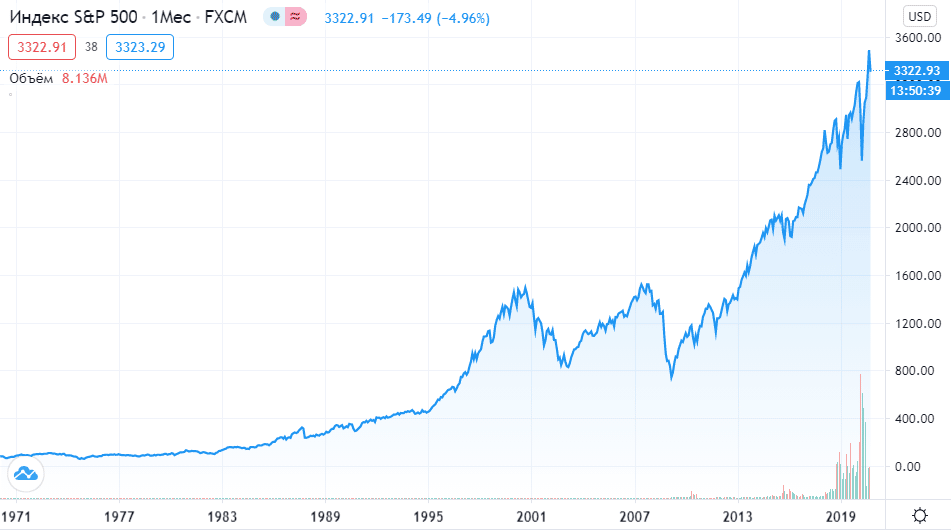

نمودار VIX منعکس کننده انتظارات سپرده گذاران در 365 روز آینده است. انحرافات و ناهماهنگی ها نیز به عنوان مثال برای شاخص S&P 500 در نظر گرفته شده است. انحراف اصلی حرکت در ارزش دارایی ها است که زیر محدوده 68 درصد قرار می گیرد. بیایید یک مثال ساده را در نظر بگیریم. اگر نمودار VIX امروز 15 را نشان دهد، این عدد برابر است با درصدی از ارزش فعلی S&P که برابر با محدوده مورد بحث قبلی است.

نحوه محاسبه VIX

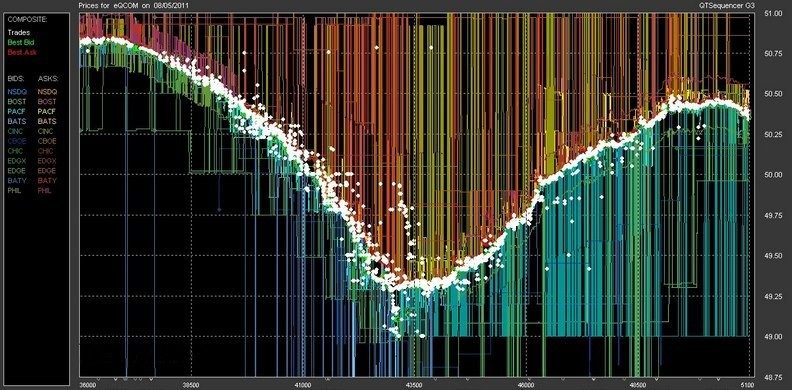

باید با این واقعیت شروع کنید که شاخص مورد نظر اوراق بهادار معمولی نیست، بلکه گزینه ها است. یعنی یک سرمایه گذار می تواند سهام یا اوراق قرضه را با قیمت از پیش تعیین شده در آینده معامله کند. افزایش در ارزش اختیارات در زمانی رخ می دهد که بازار در حال نزول است یا دائما در هر دو جهت در نوسان است. رشد همیشه اتفاق نمی افتد، اما بیشتر اوقات، بنابراین برخی از سرمایه گذاران گزینه ها را بیمه خوبی برای محافظت از دارایی های خود می دانند. بیشترین سود زمانی رخ می دهد که اوراق بهادار در برابر نوسانات عمیق تسلیم شوند.

چگونه VIX می تواند آینده را پیش بینی کند

ممکن است بازار سهام نه تنها اوراق بهادار را با قیمت از پیش تعیین شده بخرد، بلکه گزینه های موجود در شاخص S & P 500 را نیز خریداری کند. عدد موجود در عنوان نشان دهنده تعداد بزرگترین شرکت های آمریکایی است که عملاً توسط دولت تنظیم نمی شوند – آنها خصوصی هستند. . متخصصانی که فهرست ها را جمع آوری می کنند، هزینه واقعی گزینه ها را برای ماه گذشته در نظر می گیرند. از رفتار S&P 500 می توان برای محاسبه نوسانات آتی با تجزیه و تحلیل ورود و خروج استفاده کرد.

نمره پایین به چه معناست؟

شاخص VIX قادر است هم میزان ترس و هم به طور بالقوه خلق و خوی سرمایه گذاران را منعکس کند. این با تجزیه و تحلیل نوسانات مورد انتظار اتفاق می افتد. هر چه شاخص در نظر گرفته شده بالاتر باشد، وحشت و اضطراب در بازار بیشتر می شود و شاخص پایین نشان دهنده عکس آن است – آرامش و رضایت سرمایه گذاران.

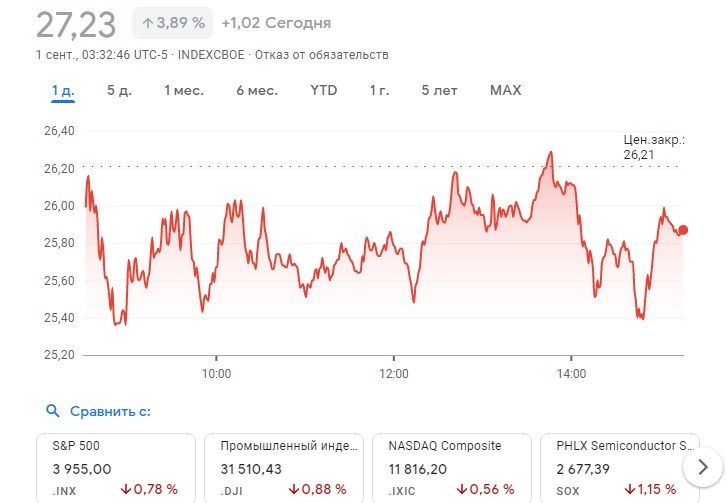

نحوه تجارت VIX

VIX را نمی توان مستقیما خریداری کرد، اما هیچ کس سرمایه گذاران را از معامله در گزینه های مورد نظر منع نمی کند. کافی است در بازار مربوطه موقعیت باز کنید، هم آپشن و هم آتی مناسب است. معامله برای سرمایه گذاران و معامله گران بهترین راه است. با استفاده از این ابزار، میتوانید پرتفوی موجود را پوشش دهید و همچنین در صورت کاهش شدید داراییهای موجود در پرتفوی در آینده نزدیک، با تغییر در ارزش شاخص درآمد کسب کنید. شاخص ترس و نوسانات VIX را می توان به صورت آنلاین در آدرس زیر مشاهده کرد: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

چگونه در VIX کسب درآمد کنیم

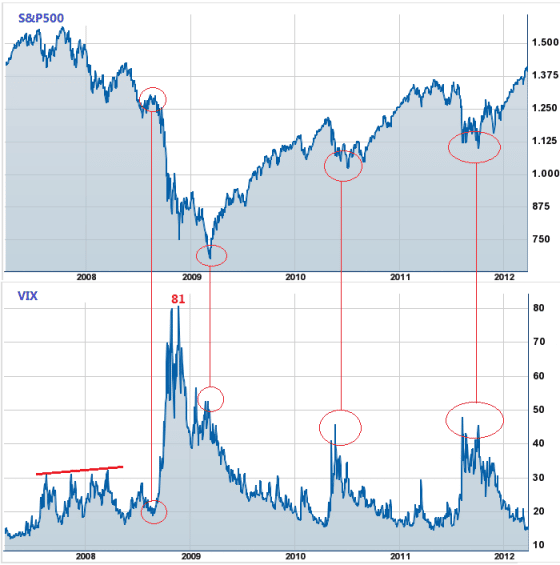

در سال 2008، زمانی که بحران اقتصادی جهانی رخ داد، علاقه بازیگران بازارهای سهام برای کسب درآمد از نوسانات بازار اوراق بهادار به میزان قابل توجهی افزایش یافت. این پیشرو شرط بندی بر روی تغییرات در ارزش دارایی ها بود. نتیجه رویدادهای سال 2008 بازارها و محصولات جدیدی است که به شما امکان سرمایه گذاری در شاخص VIX را می دهد. این کار را می توان با استفاده از

ETF و ETN انجام داد.

- برخی از سرمایه گذاران از ابزارهای در نظر گرفته شده برای درآمد کوتاه مدت در اقدامات سفته بازی – تغییرات شاخص استفاده می کنند.

- پوشش باقی مانده – دارایی های موجود در مبادلات را در هنگام کاهش ارزش به دلایلی بیمه کنید. نتیجه چنین دستکاری هایی جبران کاهش ها خواهد بود، زیرا شاخص مربوطه رشد خواهد کرد.

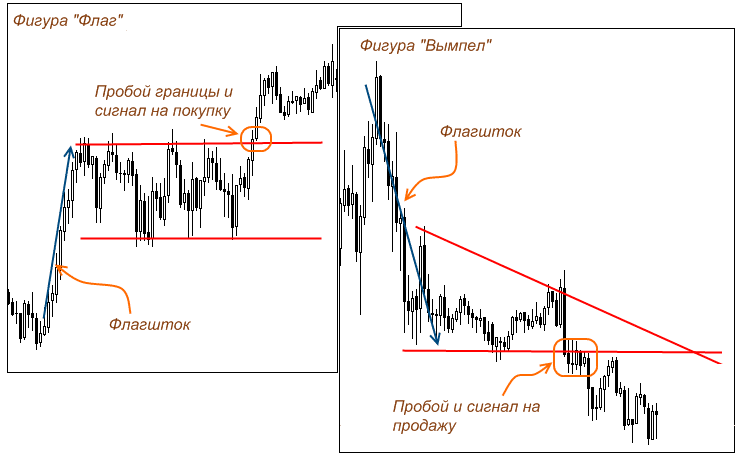

استراتژی معاملاتی که می توان از آن استفاده کرد

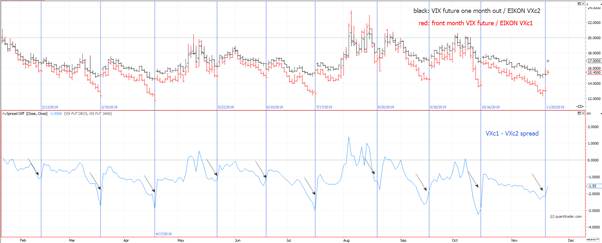

استراتژی های معاملاتی زیادی بر اساس VIX وجود دارد. بیایید یکی از مؤثرترین و ایمن ترین ها را در نظر بگیریم – تجارت در ETN. این مخفف ممکن است شبیه سازهای کلاسیک باشد، اما این کاملاً درست نیست. همانطور که قبلا ذکر شد، روند نزولی VIX در زمان نوسانات کم و ثبات بالا در بازار سهام ثابت است. با این حال، در زمان عدم اطمینان و ترس از بازیکنان، از جمله نوسانات غیر منطقی دارایی، رشد می کند. ماهیت استراتژی ارزیابی شاخص های فعلی و همچنین داده های تاریخی است که امکان ارزیابی عینی تری از بازار را فراهم می کند. علاوه بر این، استراتژی فوق را می توان در ارتباط با سایر شاخص های فنی استفاده کرد. آنها می توانند برای مثال برای ارزیابی تکمیل تراکنش ها بر اساس زمان مفید باشند. به منظور انجام تحقیقات فنی،

باند بولینگر و میانگین متحرک ساده نه دوره ای

.

- Bollinger Band ابزاری است که نوسانات را نشان می دهد و به شما امکان می دهد دوره تغییر قیمت مورد انتظار را دنبال کنید. در استراتژی مورد بررسی، می توان از آن به عنوان شاخص بازیابی به میانگین استفاده کرد.

- میانگین متحرک دو باند به اصلاح ورودی های شما کمک می کند.

شایان ذکر است که این استراتژی هم برای سرمایه گذاری های بلند مدت و هم برای سرمایه گذاری های کوتاه مدت قابل استفاده است. ورود، طبق استراتژی، در دوره انجام یک بار شرایط انجام می شود. یک مثال از شرایط برای موقعیت های طولانی را در نظر بگیرید:

- VIX در یک روند نزولی است.

- شاخص VIX به باند بولینگر در پایین و ترجیحاً پایین تر می افتد.

- میانگین متحرک نه دوره ای کمتر از مقدار شاخص استفاده شده است.

- ورود با هزینه ای انجام می شود که بیش از نه دوره جابجایی است.

- یک سفارش مبادله با توقف ضرر کمتر از نوسانات اخیر شاخص VIX انجام دهید.

- هنگامی که شاخص از باند بولینگر از بالا عبور می کند، می توانید موقعیت را ببندید.

اگر از دستورالعمل های بالا به صورت معکوس استفاده کنید، شرایطی را خواهید داشت که می توانید موقعیت های فروش را وارد کنید. نموداری را در نظر بگیرید که وضعیت بازار سهام را منعکس کند و استراتژی فوق را تحلیل کنید.

چگونه سرمایه گذاران در VIX پول خود را از دست می دهند

در مواقع بحران، سرمایه گذارانی که علاقه مند به فرآیند بلندمدت سرمایه گذاری و نگهداری دارایی هستند، می توانند شاهد افزایش شدید شاخص VIX باشند. در نتیجه، پرتفوی با گزینه های مناسب پر می شود، که باید در دراز مدت زیان را جبران کند. این رویکرد بسیار منطقی به نظر می رسد، اما بازار سهام می تواند بدون تغییرات شدید در ارزش دارایی ها بهبود یابد. این وضعیت منجر به کاهش قیمت شاخص ترس و نوسان می شود که زیان قابل توجهی را برای سرمایه گذار در پی خواهد داشت. همچنین شایان ذکر است که دارایی های ETF تمایل به سوختن دارند. یعنی چنین داراییهایی را نمیتوان در بلندمدت ذخیره کرد. برای مثال، اگر تقریباً به هر صندوقی که به شما امکان سرمایهگذاری در شاخص ترس و نوسان میدهد، نگاه کنید، میتوانید یک روند نزولی سیستماتیک در ارزش چنین دارایی مشاهده کنید. دلیل اصلی این امر نیاز به خرید قراردادهای آتی جدید و فروش قدیمی در شاخص S&P است. بنابراین دارایی های موجود در یک صندوق خاص بسته به ثبات دارایی ها از نمودار VIX و حرکت آن تقلید می کنند. معمولاً همه قراردادها حدود 1 ماه در اندیکاتور اعلام شده نگه داشته می شوند. هزینه آنها بسته به مدت آنها متفاوت است – هر چه مدت کوتاهتر باشد، قرارداد ارزانتر است و بالعکس. صندوق موظف است برخی از قراردادهای آتی را به صورت روزانه بفروشد و سپس برخی دیگر را خریداری کند. به عنوان مثال، اگر اولین قرارداد آتی دارای مدت زمان 15 روزه باشد، قیمت آن کمتر خواهد بود و اگر 30 یا بیشتر باشد، به همان نسبت گرانتر خواهد بود. یعنی صندوق معاملات آتی را با قیمت بالاتری می خرد و بسیار ارزان تر می فروشد. این برای سرمایه گذاران ضرر دارد. اگر گزینه هایی را در شاخص VIX خریداری می کنید، سپس می توانید در مواقع رکود طولانی مدت در بازار یا در صورت افزایش شدید نوسانات، آن را ایمن کنید. حدس و گمان با این ابزار بسیار مخاطره آمیز است، بنابراین بهتر است خود را به چشم انداز کوتاه مدت استفاده محدود کنید.