Indeks Strachu i Zmienności VIX – co to jest, jak go uzasadnić i jak go przewidzieć.

Indeks VIX – co to jest

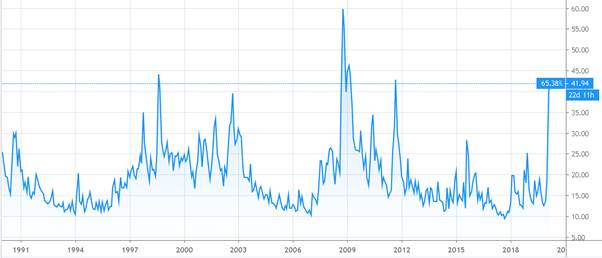

Indeks VIX jest wskaźnikiem odzwierciedlającym

zmienność gospodarki . W przeciwnym razie nazywany jest wskaźnikiem nastrojów inwestorów. Wysokie wartości indeksu VIX wskazują na odpowiednie obawy graczy na giełdach, a niskie wręcz przeciwnie, sygnalizują zadowalającą kondycję deponentów.

Czym jest indeks zmienności CBOE

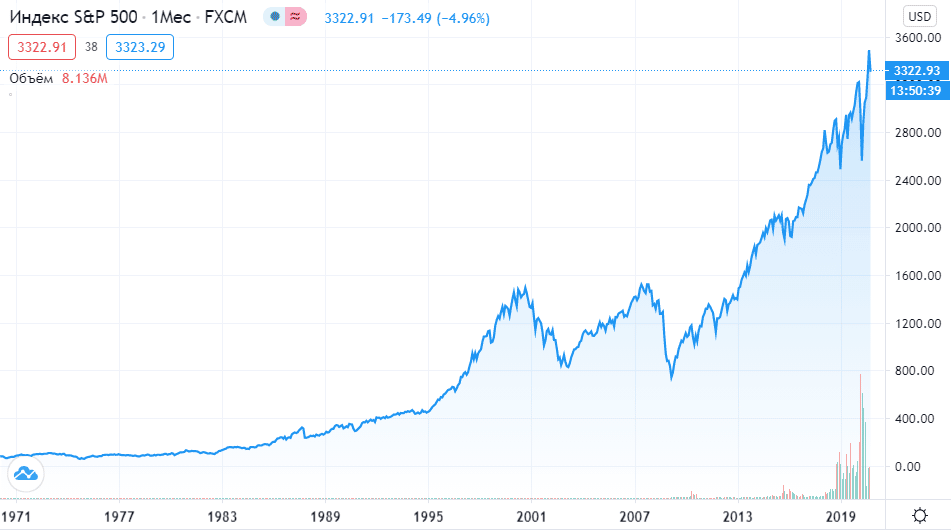

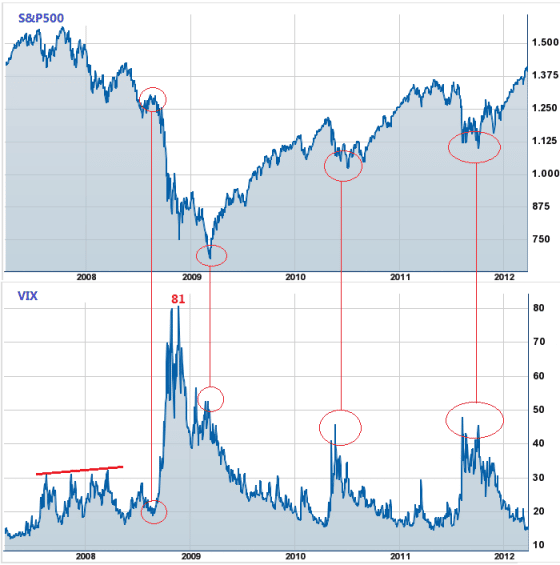

Indeks zmienności CBOE jest wskaźnikiem odzwierciedlającym oczekiwania na rynku papierów wartościowych. Zmienia się w zależności od ostatnich zmian w

indeksie S&P 500 , głównym indeksie gospodarki Stanów Zjednoczonych. Uwzględniana jest prognoza zmienności z ostatnich 30 dni. Takie tymczasowe ograniczenia wynikają z faktu, że brane są pod uwagę daty wygaśnięcia indeksu SPX.

Zrozumienie wskaźnika VIX

Wykres VIX odzwierciedla oczekiwania deponentów na najbliższe 365 dni. Pod uwagę brane są również odchylenia i niespójności np. dla indeksu S&P 500. Głównym odchyleniem jest ruch wartości aktywów, który mieści się w przedziale 68 procent. Rozważmy prosty przykład. Jeśli na wykresie VIX dzisiaj jest 15, to liczba jest równa procentowi wartości bieżącej S&P równemu poprzednio omawianemu zakresowi.

Jak oblicza się VIX

Trzeba zacząć od tego, że dany indeks to nie zwykłe papiery wartościowe, ale opcje. Oznacza to, że inwestor może w przyszłości handlować akcjami lub obligacjami po z góry określonej cenie. Wzrost wartości opcji następuje w momencie, gdy rynek spada lub stale waha się w obie strony. Wzrost nie zawsze występuje, ale przez większość czasu, więc niektórzy inwestorzy uważają opcje za dobre ubezpieczenie chroniące ich aktywa. Największe zyski pojawiają się, gdy papiery wartościowe ulegają głębokiej zmienności.

Jak VIX może przewidzieć przyszłość

Giełda może oferować kupno nie tylko papierów wartościowych po z góry określonej cenie, ale także opcji na indeks S&P 500. Liczba w tytule wskazuje na liczbę największych amerykańskich firm, które praktycznie nie są regulowane przez państwo – są prywatne . Specjaliści kompilujący indeksy biorą pod uwagę rzeczywisty koszt opcji za ostatni miesiąc. Zachowanie S&P 500 można wykorzystać do obliczenia przyszłej zmienności poprzez analizę zarówno wejścia, jak i wyjścia.

Co oznacza niski wynik?

Indeks VIX jest w stanie odzwierciedlić zarówno stopień strachu, jak i potencjalnie nastroje inwestorów. Dzieje się to poprzez analizę oczekiwanej zmienności. Im wyższy rozważany wskaźnik, tym więcej paniki i niepokoju na rynku, a niski wskaźnik wskazuje na coś przeciwnego – spokój i satysfakcję inwestorów.

Jak handlować VIX

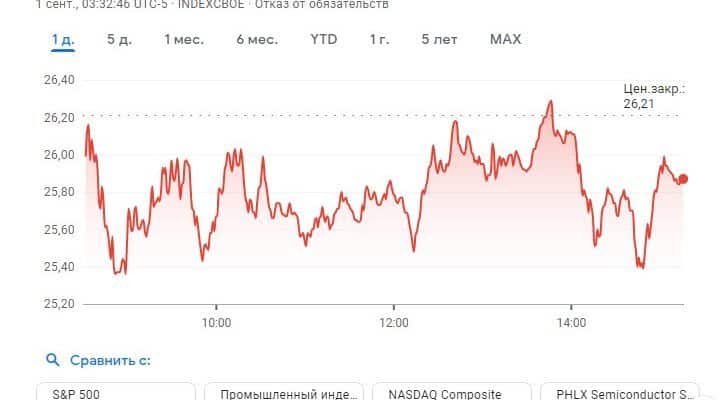

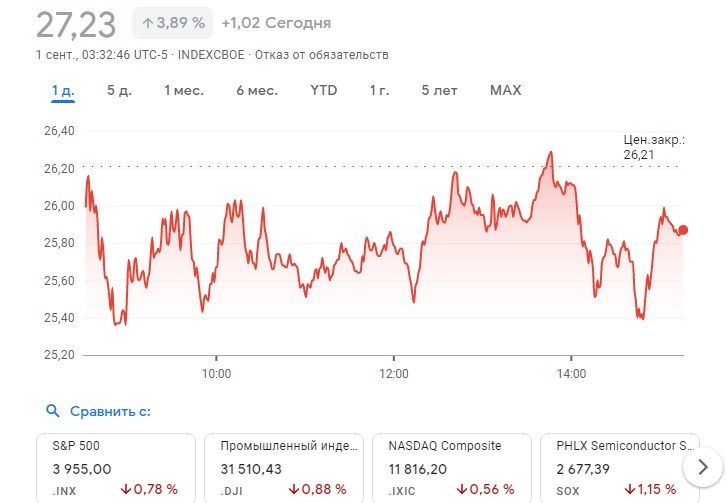

VIX nie można kupić bezpośrednio, ale nikt nie zabrania inwestorom handlowania danymi opcjami. Wystarczy otworzyć pozycję na odpowiednim rynku, odpowiednie są zarówno opcje, jak i futures. Handel jest preferowanym sposobem zarówno dla inwestorów, jak i traderów. Za pomocą tego narzędzia można zabezpieczyć istniejący portfel, a także zarobić na zmianie wartości indeksu, jeśli w najbliższej przyszłości spodziewany jest gwałtowny spadek aktywów w portfelu. Indeks strachu i zmienności VIX można obejrzeć online pod adresem: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

Jak zarabiać na VIX

W 2008 roku, kiedy nastąpił światowy kryzys gospodarczy, znacznie wzrosło zainteresowanie graczy giełdowych zarabianiem na wahaniach na rynku papierów wartościowych. To był zwiastun obstawiania zmian wartości aktywów. Efektem wydarzeń 2008 roku są nowe rynki i produkty, które pozwalają inwestować w indeks VIX. Można to zrobić za pomocą

ETF i ETN.

- Niektórzy inwestorzy wykorzystują rozważane narzędzia krótkoterminowego dochodu z działań spekulacyjnych – zmiany indeksów.

- Pozostałe zabezpieczenie – ubezpiecz istniejące aktywa na giełdach podczas spadku wartości z jakiegoś powodu. Rezultatem takich manipulacji będzie rekompensata za wypłaty, ponieważ odpowiedni wskaźnik będzie rósł.

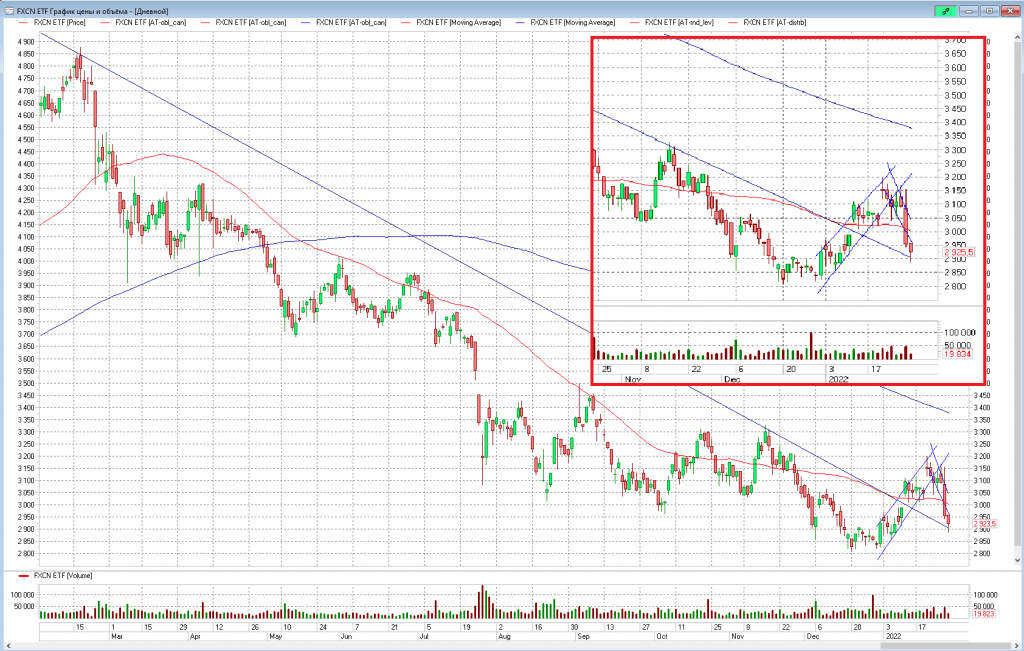

Strategia handlowa, której można użyć

Istnieje wiele strategii handlowych opartych na VIX. Rozważmy jeden z najbardziej efektywnych i bezpiecznych — handel na ETN. Skrót może przypominać instrument klasyczny, ale to nie do końca prawda. Jak już wspomniano, spadkowy trend VIX jest utrwalony w czasie niskiej zmienności i dużej stabilności na giełdzie. Jednak rośnie w czasach niepewności i strachu przed graczami, w tym nieuzasadnionej zmienności aktywów. Istotą strategii jest ocena aktualnych wskaźników, a także danych historycznych, które pozwolą na bardziej obiektywną ocenę rynku. Ponadto powyższą strategię można stosować w połączeniu z innymi wskaźnikami technicznymi. Mogą być przydatne na przykład do oceny realizacji transakcji według czasu. W celu przeprowadzenia badań technicznych,

Wstęga Bollingera i dziewięciookresowa prosta

średnia krocząca .

- Wstęga Bollingera to narzędzie, które wyświetla zmienność i pozwala śledzić okres oczekiwanej zmiany ceny. W rozważanej strategii może służyć jako wskaźnik powrotu do średniej.

- Dwuzakresowa średnia krocząca pomoże udoskonalić Twoje wpisy.

Warto powiedzieć, że tę strategię można wykorzystać zarówno do inwestycji długoterminowych, jak i krótkoterminowych. Wejście, zgodnie ze strategią, nastąpi w okresie jednorazowego spełnienia warunków. Rozważ przykład warunków dla długich pozycji:

- VIX znajduje się w trendzie spadkowym;

- indeks VIX spada do wstęgi Bollingera na dole, a najlepiej niżej;

- dziewięciookresowa średnia krocząca jest poniżej wartości użytego indeksu;

- wejście odbywa się po kosztach przekraczających dziewięciookresową przeprowadzkę;

- złożyć zlecenie wymiany ze stop lossem niższym niż ostatnie wahania indeksu VIX;

- możesz zamknąć pozycję, gdy indeks przetnie wstęgę Bollingera od góry.

Jeśli użyjesz powyższych instrukcji w odwrotnej kolejności, uzyskasz warunki, po których możesz wejść na krótkie pozycje. Rozważ wykres, który odzwierciedla sytuację na giełdzie i przeanalizuj powyższą strategię.

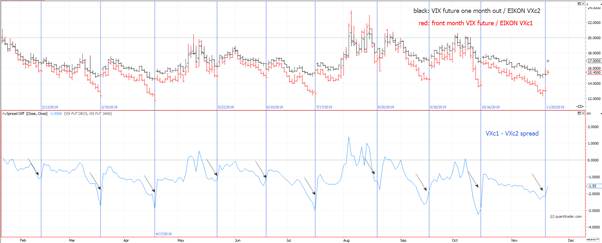

Jak inwestorzy tracą pieniądze na VIX

W czasach kryzysu inwestorzy zainteresowani długoterminowym procesem inwestowania i utrzymywania aktywów mogą obserwować gwałtowny wzrost indeksu VIX. Dzięki temu portfel jest uzupełniany odpowiednimi opcjami, które w dłuższej perspektywie powinny zrekompensować straty. Takie podejście wydaje się bardzo logiczne, ale giełda może odbić się bez gwałtownych zmian wartości aktywów. Taka sytuacja doprowadzi do spadku ceny indeksu strachu i zmienności, co pociągnie za sobą znaczne straty dla inwestora. Warto również zauważyć, że aktywa ETF mają tendencję do wypalania się. Oznacza to, że takie aktywa nie mogą być przechowywane w dłuższej perspektywie. Na przykład, jeśli spojrzysz na prawie każdy fundusz, który pozwala zainwestować w indeks strachu i zmienności, możesz zauważyć systematyczny trend spadkowy wartości takiego aktywa. Głównym tego powodem jest konieczność nabywania nowych i sprzedawania starych kontraktów terminowych na indeks S&P. Tak więc aktywa zawarte w danym funduszu będą naśladować wykres VIX i jego ruch w zależności od stabilności aktywów. Zazwyczaj wszystkie umowy są utrzymywane na deklarowanym wskaźniku przez około 1 miesiąc. Ich koszt różni się w zależności od terminu – im krótszy termin, tym tańsza umowa i odwrotnie. Fundusz ma obowiązek codziennie sprzedawać niektóre kontrakty futures, a następnie nabywać inne. Na przykład, jeśli pierwsze kontrakty terminowe mają termin 15 dni, to będą kosztować mniej, a jeśli 30 lub więcej, to będą odpowiednio droższe. Oznacza to, że fundusz kupuje kontrakty terminowe po wyższej cenie i sprzedaje je znacznie taniej. To przynosi straty inwestorom. Jeśli kupujesz opcje na indeks VIX, wtedy możesz grać bezpiecznie w czasach długotrwałych spadków na rynku lub w przypadku gwałtownego wzrostu zmienności. Spekulacja instrumentem jest bardzo ryzykowna, dlatego lepiej ograniczyć się do krótkoterminowej perspektywy użytkowania.