VIX Fear and Volatility Index – vad det är, hur man motiverar det och hur man förutsäger det.

VIX-index – vad är det

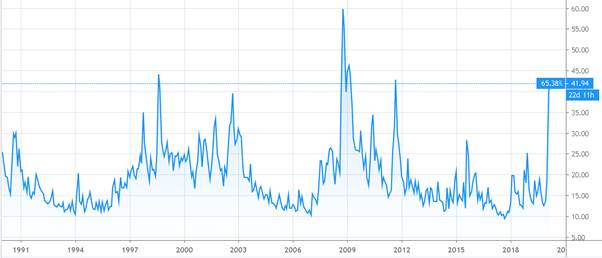

VIX-indexet är en indikator som speglar

ekonomins volatilitet . Annars kallas det en indikator på investerares sentiment. Höga värden på VIX-index indikerar motsvarande rädsla för aktörer på aktiemarknaderna, medan låga värden tvärtom signalerar ett tillfredsställande tillstånd för insättare.

Vad är CBOE Volatility Index

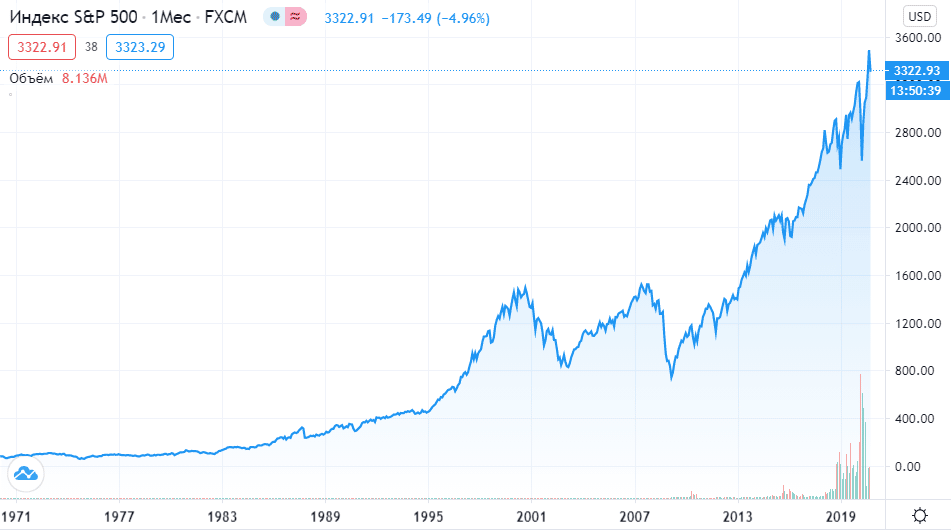

CBOE volatilitetsindex är en indikator som speglar förväntningarna på värdepappersmarknaden. Det ändras beroende på de senaste förändringarna i

S&P 500 -indexet, huvudindexet för USA:s ekonomi. Volatilitetsprognosen för de senaste 30 dagarna beaktas. Sådana tillfälliga restriktioner beror på att utgångsdatumen på SPX-indexet beaktas.

Förstå VIX-indikatorn

VIX-diagrammet återspeglar insättarnas förväntningar under de kommande 365 dagarna. Även avvikelser och inkonsekvenser beaktas till exempel för S&P 500-index. Den största avvikelsen är rörelsen i värdet på tillgångar som faller under intervallet 68 procent. Låt oss överväga ett enkelt exempel. Om VIX-diagrammet visar 15 idag är siffran lika med att en procentandel av nuvärdet av S&P är lika med det tidigare diskuterade intervallet.

Hur VIX beräknas

Du måste börja med att indexet i fråga inte är vanliga värdepapper, utan optioner. Det vill säga, en investerare kan handla aktier eller obligationer till ett förutbestämt pris i framtiden. En ökning av värdet på optioner sker vid en tidpunkt då marknaden är på tillbakagång eller ständigt fluktuerar i båda riktningarna. Tillväxt sker inte alltid, men för det mesta, så vissa investerare anser att alternativ är en bra försäkring för att skydda sina tillgångar. De största vinsterna uppstår när värdepapper ger efter för djup volatilitet.

Hur VIX kan förutsäga framtiden

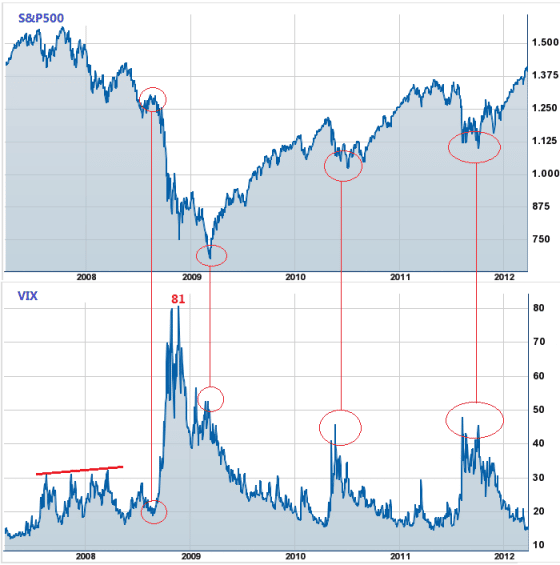

Aktiemarknaden kan erbjuda att köpa inte bara värdepapper till ett förutbestämt pris, utan även optioner på indexet S & P 500. Siffran i titeln indikerar antalet av USA:s största företag som praktiskt taget inte är reglerade av staten – de är privata . Specialister som sammanställer index tar hänsyn till den faktiska kostnaden för optioner för den senaste månaden. S&P 500:s beteende kan användas för att beräkna framtida volatilitet genom att analysera både inträde och utträde.

Vad betyder ett lågt betyg?

VIX-indexet kan återspegla både graden av rädsla och potentiellt investerarnas humör. Detta sker genom att analysera den förväntade volatiliteten. Ju högre den övervägda indikatorn är, desto mer panik och oro på marknaden, och en låg indikator indikerar motsatsen – investerarnas lugn och tillfredsställelse.

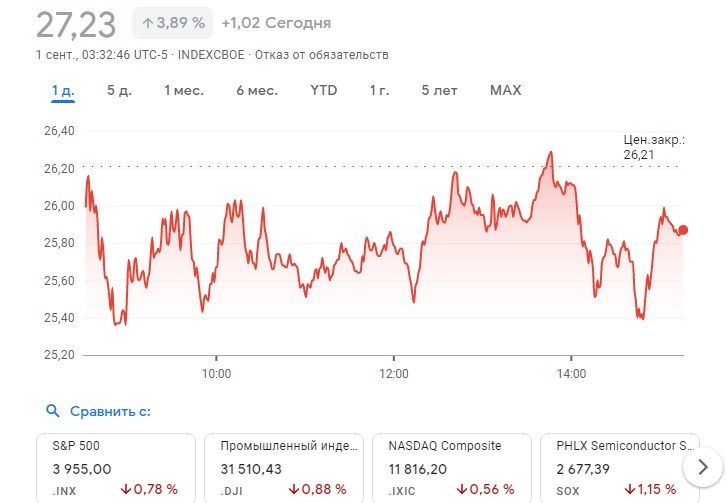

Hur man handlar med VIX

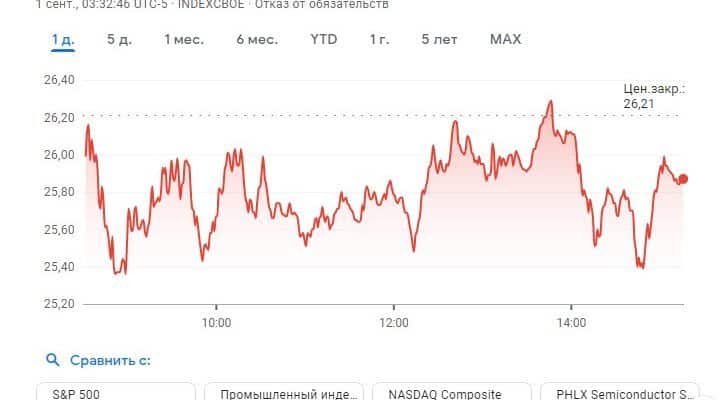

VIX kan inte köpas direkt, men ingen förbjuder investerare att handla med optionerna i fråga. Det räcker med att öppna en position på den relevanta marknaden, både alternativ och terminer är lämpliga. Handel är det föredragna sättet för både investerare och handlare. Med det här verktyget kan du säkra en befintlig portfölj, samt tjäna på en förändring av indexvärdet, om en kraftig minskning av tillgångar i portföljen förväntas inom en snar framtid. VIX Fear and Volatility Index kan ses online på: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

Hur man tjänar pengar på VIX

2008, när den globala ekonomiska krisen inträffade, ökade intresset hos aktiemarknadsaktörerna att tjäna pengar på svängningar på värdepappersmarknaden avsevärt. Detta var föregångaren till vadslagning på värdeförändringar på tillgångar. Resultatet av händelserna 2008 är nya marknader och produkter som gör att du kan investera i VIX-index. Detta kan göras med hjälp av

ETF: er och ETN:er.

- Vissa investerare använder de övervägda verktygen för kortsiktiga inkomster på spekulativa åtgärder – indexförändringar.

- Resten hedge – försäkra befintliga tillgångar på börserna under en värdeminskning av någon anledning. Resultatet av sådana manipulationer kommer att vara kompensation för uttag, eftersom motsvarande index kommer att växa.

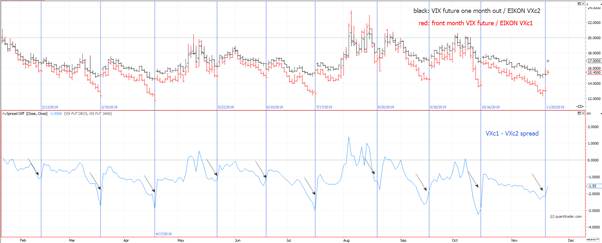

Handelsstrategi som kan användas

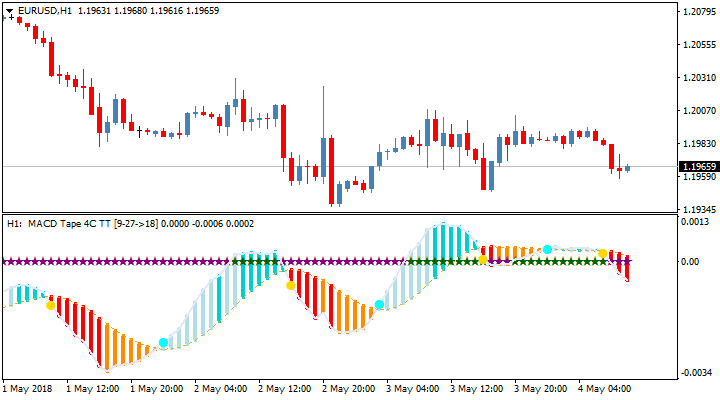

Det finns många handelsstrategier baserade på VIX. Låt oss överväga en av de mest effektiva och säkra — handel på ETN. Förkortningen kan likna ett klassiskt instrument, men det är inte helt sant. Som redan nämnts är den nedåtgående trenden för VIX fixerad vid en tidpunkt med låg volatilitet och hög stabilitet på aktiemarknaden. Det växer dock under tider av osäkerhet och rädsla för spelare, inklusive orimlig volatilitet i tillgångar. Kärnan i strategin är att utvärdera de nuvarande indikatorerna, såväl som historiska data, vilket kommer att möjliggöra en mer objektiv bedömning av marknaden. Dessutom kan ovanstående strategi användas tillsammans med andra tekniska indikatorer. De kan vara användbara, till exempel för att utvärdera slutförandet av transaktioner efter tid. För att bedriva teknisk forskning,

Bollinger band och nio periods enkelt

glidande medelvärde .

- Bollinger Band är ett verktyg som visar volatilitet och låter dig spåra perioden för en förväntad prisändring. I den aktuella strategin kan den användas som en indikator på återhämtning till genomsnittet.

- Ett tvåbands glidande medelvärde hjälper till att förfina dina poster.

Det är värt att säga att denna strategi kan användas för både långsiktiga investeringar och kortsiktiga. Inträdet, enligt strategin, kommer att genomföras under perioden för en engångsuppfyllelse av villkoren. Tänk på ett exempel på villkor för långa positioner:

- VIX är i en nedåtgående trend;

- VIX-indexet faller till Bollinger-bandet i botten, och helst lägre;

- det glidande medelvärdet för nio perioder ligger under värdet på det använda indexet;

- inträde sker till en kostnad som överstiger den nio periodiska flyttningen;

- placera en växlingsorder med en stop loss som är lägre än de senaste fluktuationerna i VIX-indexet;

- du kan stänga positionen när indexet korsar Bollinger-bandet ovanifrån.

Om du använder ovanstående instruktioner omvänt, får du villkoren för att gå in i korta positioner. Överväg ett diagram som speglar situationen på aktiemarknaden och analysera ovanstående strategi.

Hur investerare förlorar pengar på VIX

I kristider kan investerare som är intresserade av den långsiktiga processen att investera och inneha tillgångar se VIX-index stiga kraftigt. Som ett resultat av detta fylls portföljen på med lämpliga alternativ, vilket bör kompensera för förluster på lång sikt. Detta tillvägagångssätt verkar mycket logiskt, men aktiemarknaden kan återhämta sig utan kraftiga förändringar i tillgångsvärden. Denna situation kommer att leda till ett fall i priset på indexet för rädsla och volatilitet, vilket kommer att medföra betydande förluster för investeraren. Det är också värt att notera att ETF-tillgångar tenderar att brinna ut. Det vill säga att sådana tillgångar inte kan lagras på lång sikt. Om du till exempel tittar på nästan vilken fond som helst som låter dig investera i ett rädsla- och volatilitetsindex kan du se en systematisk nedåtgående trend i värdet på en sådan tillgång. Den främsta anledningen till detta är behovet av att förvärva nya och sälja gamla terminer på S&P-index. Så tillgångarna som ingår i en viss fond kommer att imitera VIX-diagrammet och dess rörelse beroende på tillgångarnas stabilitet. Vanligtvis hålls alla kontrakt vid den deklarerade indikatorn i cirka 1 månad. Deras kostnad varierar beroende på deras löptid – ju kortare löptid, desto billigare kontrakt och vice versa. Fonden måste dagligen sälja vissa terminskontrakt och sedan förvärva andra. Till exempel, om den första terminen har en löptid på 15 dagar, så kommer den att kosta mindre, och om 30 eller mer blir den motsvarande dyrare. Det vill säga att fonden köper terminer till ett högre pris och säljer dem mycket billigare. Detta leder till förluster för investerarna. Om du köper optioner på VIX-index, då kan du spela det säkert i tider av långvariga nedgångar på marknaden eller vid en kraftig ökning av volatiliteten. Spekulation med instrumentet är mycket riskabelt, så det är bättre att begränsa dig till ett kortsiktigt användningsperspektiv.