A VIX félelem és volatilitás indexe – mi ez, hogyan igazolható és hogyan jósolható meg.

- VIX index – mi ez?

- Mi az a CBOE volatilitási index

- A VIX indikátor megértése

- Hogyan történik a VIX kiszámítása

- Hogyan tudja a VIX megjósolni a jövőt

- Mit jelent az alacsony pontszám?

- Hogyan kereskedjünk VIX

- Hogyan lehet pénzt keresni a VIX-en

- Használható kereskedési stratégia

- Hogyan veszítenek a befektetők a VIX-en?

VIX index – mi ez?

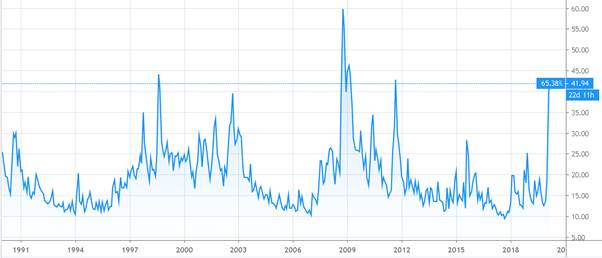

A VIX index a gazdaság volatilitását tükröző mutató

. Egyébként a befektetői hangulat mutatójának nevezik. A VIX index magas értékei a részvénypiaci szereplők megfelelő félelmeit jelzik, míg az alacsony értékek éppen ellenkezőleg, a betétesek kielégítő állapotát jelzik.

Mi az a CBOE volatilitási index

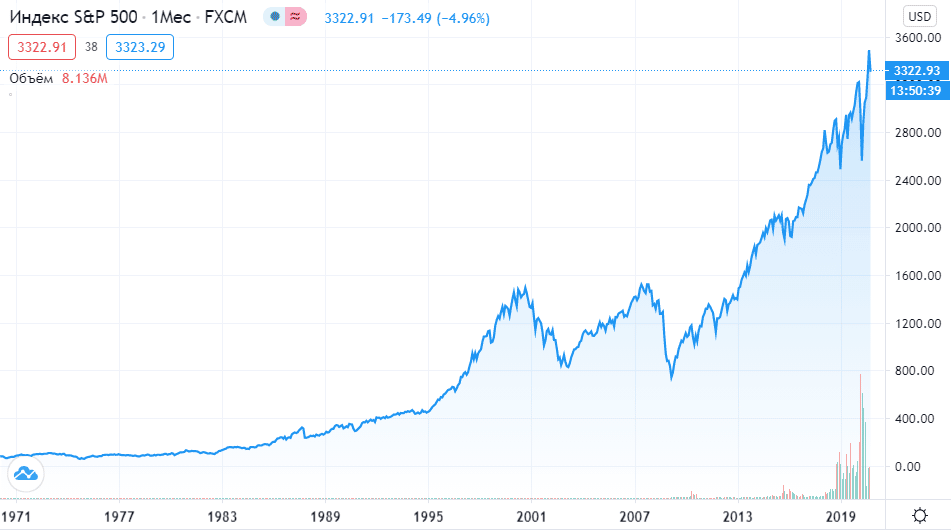

A CBOE volatilitási indexe az értékpapírpiaci várakozásokat tükröző mutató. Ez az Egyesült Államok gazdaságának fő indexe, az S&P 500 index legutóbbi változásaitól függően változik

. A rendszer figyelembe veszi az elmúlt 30 napra vonatkozó ingadozási előrejelzést. Az ilyen ideiglenes korlátozások az SPX indexen szereplő lejárati dátumok figyelembevétele miatt következnek be.

A VIX indikátor megértése

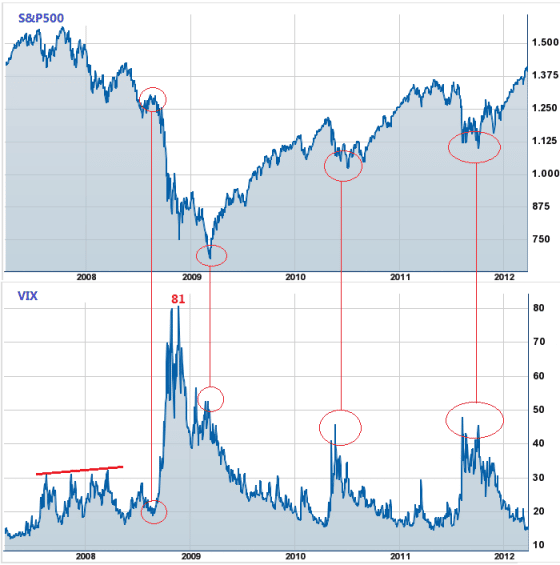

A VIX diagram a betétesek várakozásait tükrözi a következő 365 napban. Az eltéréseket és a következetlenségeket is figyelembe veszik, például az S&P 500 index esetében. A fő eltérés a 68 százalékos tartomány alá eső eszközök értékének mozgása. Nézzünk egy egyszerű példát. Ha a VIX diagram ma 15-öt mutat, akkor ez a szám megegyezik az S&P jelenlegi értékének egy százalékával, amely megegyezik a korábban tárgyalt tartománysal.

Hogyan történik a VIX kiszámítása

Azzal kell kezdeni, hogy a szóban forgó index nem közönséges értékpapír, hanem opció. Vagyis a befektető a jövőben előre meghatározott áron kereskedhet részvényekkel vagy kötvényekkel. Az opciók értékének növekedése akkor következik be, amikor a piac hanyatlóban van, vagy mindkét irányba folyamatosan ingadozik. Növekedés nem mindig következik be, de legtöbbször, ezért egyes befektetők az opciókat jó biztosításnak tekintik eszközeik védelmében. A legnagyobb nyereség akkor következik be, amikor az értékpapírok mély volatilitásnak engedik magukat.

Hogyan tudja a VIX megjósolni a jövőt

A tőzsde nemcsak értékpapírok vásárlását kínálhatja előre meghatározott áron, hanem opciókat is az S & P 500 indexen. A címben szereplő szám azt jelzi, hogy Amerika legnagyobb vállalatai közül hányan vannak gyakorlatilag államilag nem szabályozottak – magántulajdonban vannak. . Az indexeket összeállító szakemberek figyelembe veszik az opciók aktuális költségét az elmúlt hónapban. Az S&P 500 viselkedése felhasználható a jövőbeli volatilitás kiszámítására a belépés és a kilépés elemzésével.

Mit jelent az alacsony pontszám?

A VIX index a félelem mértékét és potenciálisan a befektetők hangulatát egyaránt képes tükrözni. Ez a várható volatilitás elemzésével történik. Minél magasabb a figyelembe vett mutató, annál nagyobb a pánik és a szorongás a piacon, az alacsony mutató pedig az ellenkezőjét – a befektetők nyugalmát és elégedettségét – jelzi.

Hogyan kereskedjünk VIX

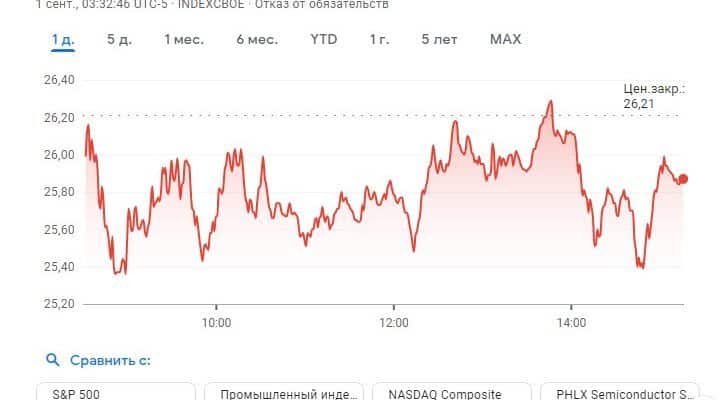

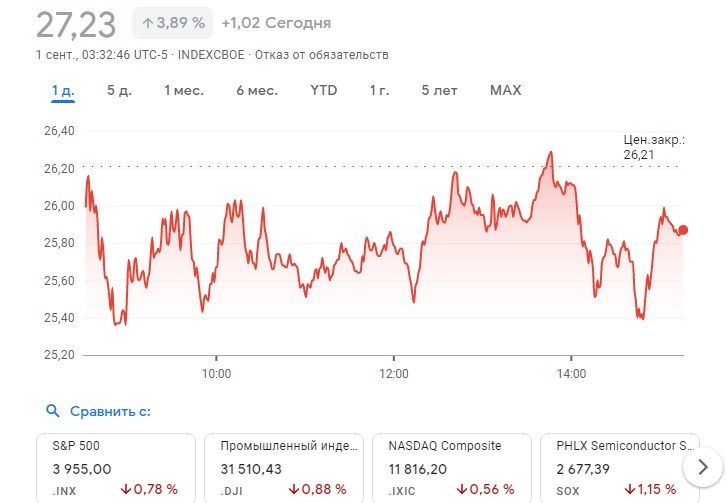

A VIX közvetlenül nem vásárolható meg, de senki sem tiltja meg a befektetőknek, hogy a kérdéses opciókkal kereskedjenek. Elég pozíciót nyitni az érintett piacon, az opciók és a határidős ügyletek is megfelelőek. A kereskedés a befektetők és a kereskedők számára egyaránt kedvelt mód. Ezzel az eszközzel fedezhet egy meglévő portfóliót, valamint kereshet az index értékének változásán, ha a közeljövőben a portfólió eszközeinek meredek csökkenése várható. A VIX félelem- és volatilitási index online megtekinthető: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

Hogyan lehet pénzt keresni a VIX-en

2008-ban, a gazdasági világválság kitörésekor jelentősen megnőtt a részvénypiaci szereplők érdeklődése, hogy az értékpapírpiaci ingadozásokból pénzt keressenek. Ez volt az eszközök értékének változására való fogadás előfutára. A 2008-as események eredménye új piacok és termékek, amelyek lehetővé teszik a VIX indexbe történő befektetést. Ezt ETF -ek és ETN

-ek segítségével lehet megtenni

.

- Egyes befektetők a spekulatív akcióknál – indexváltozásoknál – a rövid távú bevétel megszerzésének megfontolt eszközeit használják.

- A többi fedezeti ügylet – a tőzsdéken meglévő eszközök biztosítása valamilyen okból bekövetkező értékcsökkenés során. Az ilyen manipulációk eredménye a lehívások kompenzációja, mivel a megfelelő index nő.

Használható kereskedési stratégia

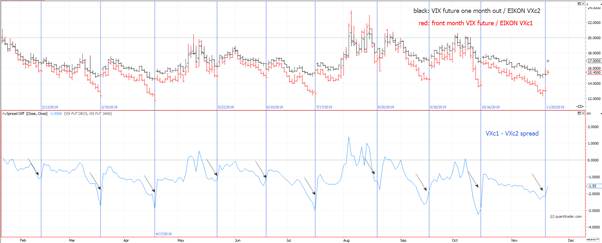

Számos VIX-en alapuló kereskedési stratégia létezik. Tekintsük az egyik leghatékonyabb és legbiztonságosabb módszert – az ETN-en történő kereskedést. A rövidítés hasonlíthat egy klasszikus hangszerre, de ez nem teljesen igaz. Mint már említettük, a VIX csökkenő trendje a részvénypiac alacsony volatilitása és magas stabilitása idején rögzül. Ez azonban növekszik a bizonytalanság és a játékosoktól való félelem idején, beleértve az eszközök indokolatlan ingadozását. A stratégia lényege a jelenlegi mutatók, valamint a historikus adatok értékelése, amely lehetővé teszi a piac objektívebb megítélését. Ezenkívül a fenti stratégia más technikai mutatókkal együtt is használható. Hasznosak lehetnek például a tranzakciók teljesítésének idő szerinti értékeléséhez. A műszaki kutatás elvégzése érdekében

Bollinger sáv és kilenc periódusos egyszerű

mozgóátlag .

- A Bollinger Band egy olyan eszköz, amely megjeleníti a volatilitást, és lehetővé teszi a várható árváltozás időszakának nyomon követését. A vizsgált stratégiában az átlagos felépülés indikátoraként használható.

- A kétsávos mozgóátlag segít finomítani a bejegyzéseket.

Érdemes elmondani, hogy ez a stratégia hosszú távú és rövid távú befektetésekre egyaránt alkalmazható. A belépés a stratégia szerint a feltételek egyszeri teljesítésének időtartama alatt történik. Vegyünk egy példát a hosszú pozíciók feltételeire:

- A VIX csökkenő tendenciát mutat;

- a VIX index az alsó Bollinger-sávra esik, és lehetőleg alacsonyabbra;

- a kilenc periódusos mozgóátlag az alkalmazott index értéke alatt van;

- a belépés a kilenc időszakos költözést meghaladó költséggel történik;

- a VIX index közelmúltbeli ingadozásainál alacsonyabb veszteséggel járó tőzsdei megbízást adjon;

- bezárhatja a pozíciót, amikor az index felülről keresztezi a Bollinger sávot.

Ha a fenti utasításokat fordítva alkalmazza, akkor megkapja azokat a feltételeket, amelyek alapján rövid pozíciókat adhat meg. Vegyünk egy diagramot, amely tükrözi a tőzsdei helyzetet, és elemezze a fenti stratégiát.

Hogyan veszítenek a befektetők a VIX-en?

Válság idején a VIX index meredek emelkedését figyelhetik azok a befektetők, akik érdeklődnek a hosszú távú befektetési és eszköztartási folyamat iránt. Ennek eredményeként a portfólió feltöltődik megfelelő opciókkal, amelyek hosszú távon kompenzálják a veszteségeket. Ez a megközelítés nagyon logikusnak tűnik, de a tőzsde fellendülhet az eszközértékek éles változása nélkül. Ez a helyzet a félelem- és volatilitásindex árfolyamának eséséhez vezet, ami jelentős veszteségekkel jár a befektető számára. Azt is érdemes megjegyezni, hogy az ETF-eszközök hajlamosak kiégni. Vagyis az ilyen eszközöket nem lehet hosszú távon tárolni. Például, ha megnézünk szinte minden olyan alapot, amely lehetővé teszi, hogy félelem- és volatilitási indexbe fektessen be, akkor egy ilyen eszköz értékében szisztematikus csökkenő tendenciát láthat. Ennek fő oka az, hogy új határidős ügyleteket kell vásárolni és régi határidős ügyleteket eladni az S&P indexen. Tehát az egy bizonyos alapban szereplő eszközök a VIX diagramot és annak mozgását utánozzák az eszközök stabilitásától függően. Általában az összes szerződést körülbelül 1 hónapig a bejelentett mutatón tartják. Költségük a futamidőtől függően változik – minél rövidebb a futamidő, annál olcsóbb a szerződés, és fordítva. Az alapnak naponta el kell adnia bizonyos határidős ügyleteket, majd meg kell szereznie másokat. Például, ha az első határidős ügylet futamideje 15 nap, akkor kevesebbe fog kerülni, és ha 30 vagy több, akkor ennek megfelelően drágább lesz. Vagyis az alap magasabb áron vásárol határidős ügyleteket, és sokkal olcsóbban adja el azokat. Ez veszteséget okoz a befektetőknek. Ha opciókat vásárol a VIX indexen, akkor biztonságosan játszhat a piac hosszú távú visszaesései idején vagy a volatilitás meredek növekedése esetén. A hangszerrel való spekuláció nagyon kockázatos, ezért jobb, ha a használat rövid távú perspektívájára korlátozódik.