VIX Fear and Volatility Index – それが何であるか、それを正当化する方法、およびそれを予測する方法。

VIX指数 – それは何ですか

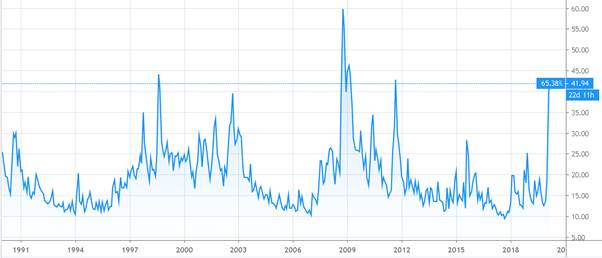

VIX 指数は、経済のボラティリティを反映する指標です

。そうでなければ、それは投資家心理の指標と呼ばれます。VIX 指数の高い値は、株式市場のプレーヤーの対応する恐怖を示していますが、逆に低い値は、預金者の満足のいく状態を示しています。

CBOEボラティリティ指数とは

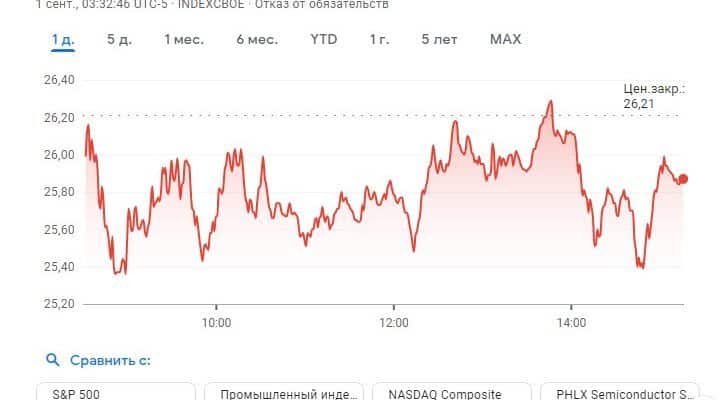

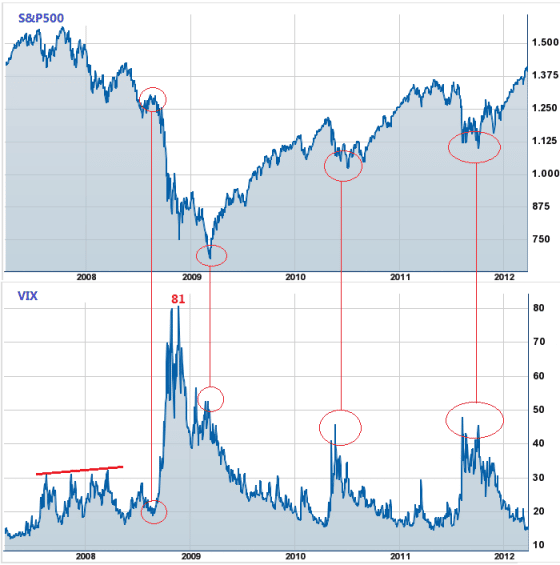

CBOEボラティリティ指数は、証券市場の期待を反映する指標です。米国経済の主要指標であるS&P 500指数の最新の動向に応じて変動し

ます。過去 30 日間のボラティリティ予測が考慮されます。このような一時的な制限は、SPX インデックスの有効期限が考慮されているためです。

VIX インジケーターを理解する

VIX チャートは、今後 365 日間の預金者の期待を反映しています。たとえば、S&P 500 指数では、偏差や不一致も考慮されます。主な偏差は、68% の範囲を下回る資産価値の動きです。簡単な例を考えてみましょう。今日の VIX チャートが 15 を示している場合、その数値は、S&P の現在価値が前述の範囲に等しい割合に等しいことを意味します。

VIX の計算方法

問題のインデックスは普通の証券ではなく、オプションであるという事実から始める必要があります。つまり、投資家は将来、株式や債券を所定の価格で取引することができます。オプションの価値の増加は、市場が下落している、または常に両方向に変動しているときに発生します。成長は常に起こるわけではありませんが、ほとんどの場合に起こるため、一部の投資家はオプションを資産を保護するための優れた保険と見なしています。証券が大きなボラティリティに屈したときに最大の利益が得られます。

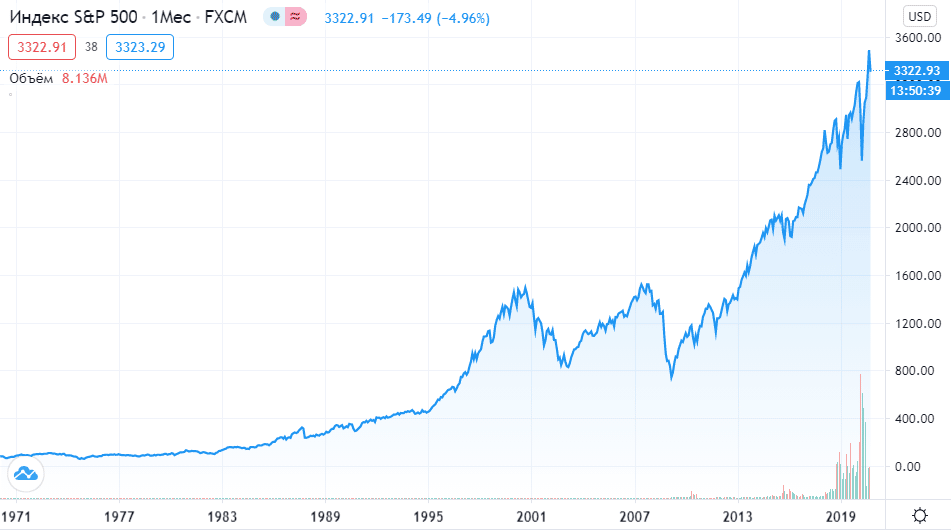

VIX が将来を予測する方法

株式市場は、所定の価格で証券だけでなく、S & P 500 インデックスのオプションも購入することを提案する場合があります。タイトルの数字は、州によって実質的に規制されていないアメリカ最大の企業の数を示しています。 . インデックスを編集する専門家は、先月のオプションの実際のコストを考慮に入れます。S&P 500 の動作は、エントリーとエグジットの両方を分析することにより、将来のボラティリティを計算するために使用できます。

スコアが低いとはどういう意味ですか?

VIX 指数は、投資家の恐怖の程度と潜在的なムードの両方を反映することができます。これは、予想されるボラティリティを分析することによって発生します。考慮される指標が高いほど、市場のパニックと不安が大きくなり、低い指標は反対のこと、つまり投資家の落ち着きと満足を示します。

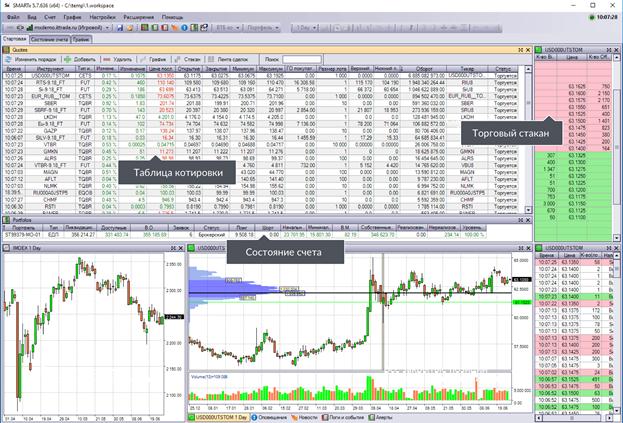

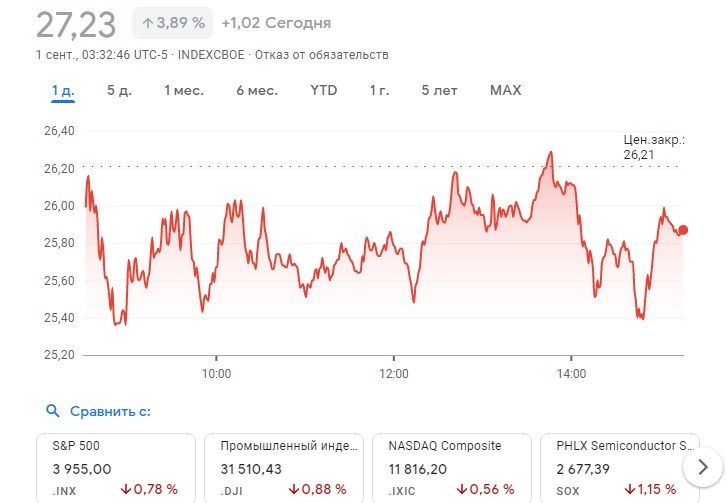

VIXの取引方法

VIX を直接購入することはできませんが、投資家が問題のオプションを取引することを禁じている人は誰もいません。関連する市場でポジションを開くだけで十分です。オプションと先物の両方が適しています。取引は、投資家とトレーダーの両方にとって好ましい方法です。このツールを使用すると、ポートフォリオ内の資産の急激な減少が近い将来に予想される場合に、既存のポートフォリオをヘッジするだけでなく、インデックスの値の変化から利益を得ることができます。VIX Fear and Volatility Index はオンラインでご覧いただけます: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

VIXでお金を稼ぐ方法

2008 年に世界的な経済危機が発生したとき、証券市場の変動でお金を稼ごうとする株式市場のプレイヤーの関心が大幅に高まりました。これが、資産価値の変動に賭ける前身でした。2008 年の出来事の結果、VIX インデックスへの投資を可能にする新しい市場と商品が生まれました。これは

ETFとETNを使用して行うことができます。

- 一部の投資家は、投機的な行動で短期的な収入を得るための考慮されたツールを使用しています – インデックスの変更.

- 残りのヘッジ – 何らかの理由で価値が減少している間、取引所の既存の資産に保険をかけます。そのような操作の結果は、対応するインデックスが成長するため、ドローダウンの補償になります。

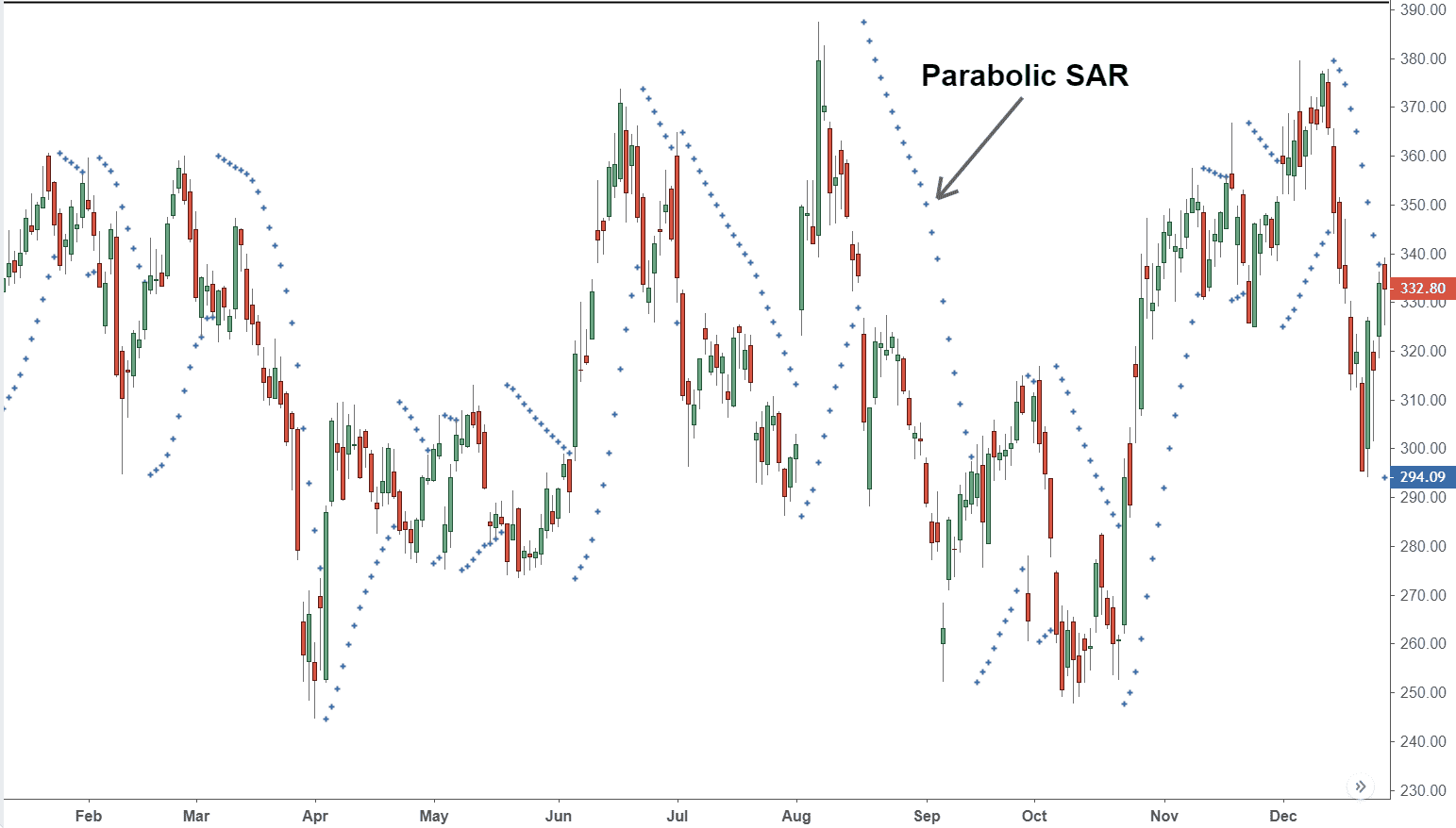

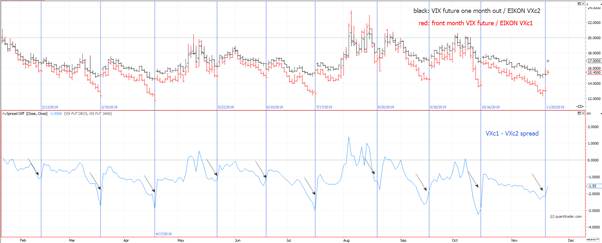

使える取引戦略

VIX に基づく多くの取引戦略があります。最も効果的で安全な方法の 1 つである ETN での取引について考えてみましょう。略語は古典的な楽器に似ているかもしれませんが、これは完全に真実ではありません. すでに述べたように、VIX の下降トレンドは、株式市場のボラティリティが低く、安定性が高いときに固定されます。しかし、それは不確実な時期や不当な資産のボラティリティを含むプレイヤーの恐怖の時代に成長します. 戦略の本質は、現在の指標と過去のデータを評価することです。これにより、市場のより客観的な評価が可能になります。さらに、上記の戦略は、他のテクニカル指標と組み合わせて使用 できます。たとえば、トランザクションの完了を時間で評価する場合などに役立ちます。技術研究を行うために、

ボリンジャー バンドと 9 期間の単純

移動平均。

- ボリンジャー バンドは、ボラティリティを表示し、予想される価格変動の期間を追跡できるツールです。検討中の戦略では、平均への回復の指標として使用できます。

- 2 バンドの移動平均は、エントリを絞り込むのに役立ちます。

この戦略は、長期投資と短期投資の両方に使用できることは言うまでもありません。戦略によると、エントリは、条件が1回だけ満たされる期間中に実行されます。ロング ポジションの条件の例を考えてみましょう。

- VIX は下降傾向にあります。

- VIX 指数はボリンジャー バンドの底まで下がり、できればそれよりも低くなります。

- 9 期間の移動平均は、使用されている指数の値を下回っています。

- エントリは、9 期間の移動を超えるコストで実行されます。

- VIX指数の最近の変動よりも低いストップロスで交換注文を出す;

- インデックスがボリンジャー バンドを上から横切ったときにポジションを閉じることができます。

上記の手順を逆に使用すると、ショート ポジションを入力できる条件が得られます。株式市場の状況を反映するチャートを考え、上記の戦略を分析します。

投資家がVIXでお金を失う方法

危機の際、資産を投資して保有する長期的なプロセスに関心のある投資家は、VIX 指数が急上昇するのを見ることができます。その結果、ポートフォリオは適切なオプションで補充され、長期的に損失を補うはずです。このアプローチは非常に論理的に思えますが、株式市場は資産価値の急激な変化なしに回復することができます。この状況は、恐怖とボラティリティの指数の価格の下落につながり、投資家に大きな損失をもたらします。ETFの資産が燃え尽きる傾向があることも注目に値します。つまり、そのような資産は長期的に保管することはできません。たとえば、恐怖指数やボラティリティ指数に投資できるほとんどすべてのファンドを見ると、そのような資産の価値が体系的に下降傾向にあることがわかります。この主な理由は、S&P 指数で新しい先物を取得して古い先物を売却する必要があるためです。したがって、特定のファンドに含まれる資産は、資産の安定性に応じて VIX チャートとその動きを模倣します。通常、すべての契約は宣言された指標で約 1 か月間維持されます。費用は期間によって異なります。期間が短いほど契約は安くなり、その逆も同様です。ファンドは、毎日いくつかの先物契約を売り、他の先物契約を取得する必要があります。たとえば、最初の先物の期間が 15 日間の場合はコストが低くなり、30 日以上の場合はそれに応じて高くなります。つまり、ファンドは先物をより高い価格で購入し、はるかに安く販売します。これは投資家に損失をもたらします。VIX指数でオプションを買うと、そうすれば、市場が長期的に下落したり、ボラティリティが急激に上昇したりした場合でも安全にプレイできます。投機での投機は非常に危険ですので、短期的な使用にとどめた方が良いでしょう。