VIX Fear and Volatility Index – ມັນແມ່ນຫຍັງ, ວິທີການ justify ມັນແລະວິທີການຄາດຄະເນມັນ.

ດັດຊະນີ VIX – ມັນແມ່ນຫຍັງ

ດັດຊະນີ VIX ແມ່ນຕົວຊີ້ວັດທີ່ສະທ້ອນໃຫ້ເຫັນເຖິງການ

ເໜັງຕີງຂອງເສດຖະກິດ . ຖ້າບໍ່ດັ່ງນັ້ນ, ມັນຖືກເອີ້ນວ່າຕົວຊີ້ວັດຂອງຄວາມຮູ້ສຶກຂອງນັກລົງທຶນ. ມູນຄ່າສູງຂອງດັດຊະນີ VIX ຊີ້ໃຫ້ເຫັນຄວາມຢ້ານກົວທີ່ສອດຄ້ອງກັນຂອງຜູ້ນໃນຕະຫຼາດຫຼັກຊັບ, ໃນຂະນະທີ່ມູນຄ່າຕ່ໍາ, ໃນທາງກົງກັນຂ້າມ, ສັນຍານເຖິງສະພາບທີ່ພໍໃຈຂອງຜູ້ຝາກເງິນ.

ດັດຊະນີຄວາມຜັນຜວນ CBOE ແມ່ນຫຍັງ

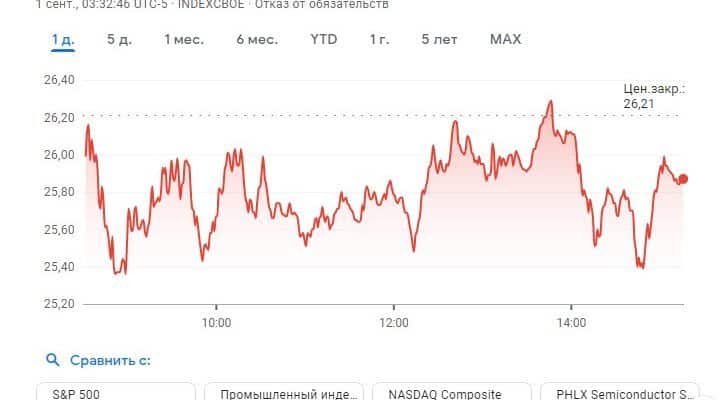

ດັດຊະນີການເຫນັງຕີງຂອງ CBOE ແມ່ນຕົວຊີ້ວັດທີ່ສະທ້ອນໃຫ້ເຫັນຄວາມຄາດຫວັງໃນຕະຫຼາດຫຼັກຊັບ. ມັນມີການປ່ຽນແປງຂຶ້ນຢູ່ກັບການປ່ຽນແປງຫຼ້າສຸດໃນ

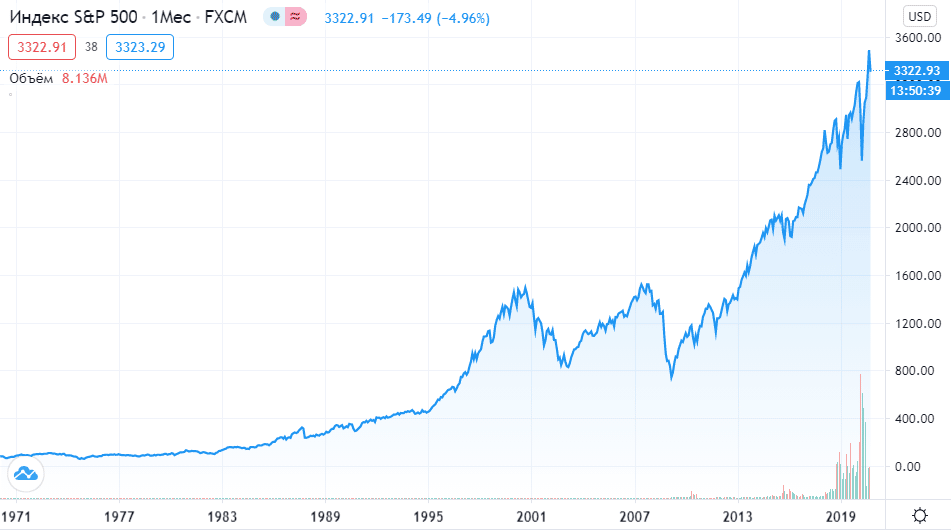

ດັດຊະນີ S&P 500 , ດັດຊະນີຕົ້ນຕໍຂອງເສດຖະກິດຂອງສະຫະລັດ. ການຄາດຄະເນການເຫນັງຕີງສໍາລັບ 30 ມື້ທີ່ຜ່ານມາແມ່ນພິຈາລະນາ. ຂໍ້ຈໍາກັດຊົ່ວຄາວດັ່ງກ່າວແມ່ນເນື່ອງມາຈາກຄວາມຈິງທີ່ວ່າວັນທີຫມົດອາຍຸໃນດັດຊະນີ SPX ໄດ້ຖືກພິຈາລະນາ.

ຄວາມເຂົ້າໃຈຕົວຊີ້ວັດ VIX

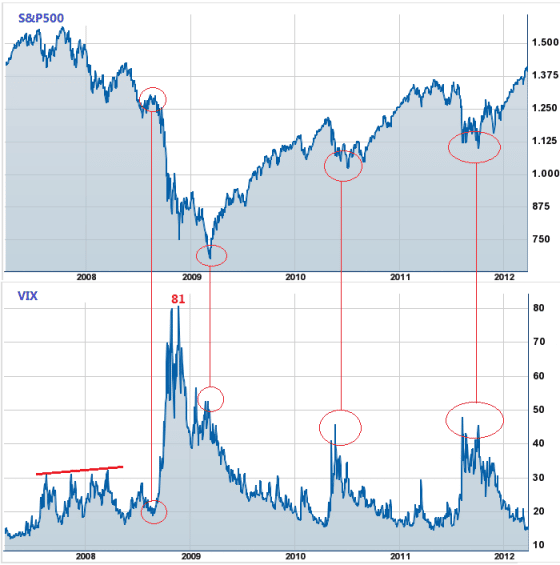

ຕາຕະລາງ VIX ສະທ້ອນໃຫ້ເຫັນຄວາມຄາດຫວັງຂອງຜູ້ຝາກເງິນໃນ 365 ມື້ຕໍ່ໄປ. ການບ່ຽງເບນແລະຄວາມບໍ່ສອດຄ່ອງກໍ່ຖືກພິຈາລະນາ, ສໍາລັບຕົວຢ່າງ, ສໍາລັບດັດຊະນີ S&P 500. deviation ຕົ້ນຕໍແມ່ນການເຄື່ອນໄຫວໃນມູນຄ່າຂອງຊັບສິນທີ່ຫຼຸດລົງພາຍໃຕ້ລະດັບ 68 ເປີເຊັນ. ຂໍໃຫ້ພິຈາລະນາຕົວຢ່າງງ່າຍໆ. ຖ້າຕາຕະລາງ VIX ອ່ານ 15 ໃນມື້ນີ້, ຕົວເລກແມ່ນເທົ່າກັບອັດຕາສ່ວນຂອງມູນຄ່າປະຈຸບັນຂອງ S&P ເທົ່າກັບຂອບເຂດທີ່ສົນທະນາຜ່ານມາ.

ວິທີການຄິດໄລ່ VIX

ທ່ານຈໍາເປັນຕ້ອງເລີ່ມຕົ້ນດ້ວຍຄວາມຈິງທີ່ວ່າດັດສະນີໃນຄໍາຖາມບໍ່ແມ່ນຫຼັກຊັບທໍາມະດາ, ແຕ່ທາງເລືອກ. ນັ້ນແມ່ນ, ນັກລົງທຶນສາມາດຊື້ຂາຍຫຼັກຊັບຫຼືພັນທະບັດໃນລາຄາທີ່ກໍານົດໄວ້ໃນອະນາຄົດ. ການເພີ່ມຂຶ້ນຂອງມູນຄ່າຂອງທາງເລືອກແມ່ນເກີດຂື້ນໃນເວລາທີ່ຕະຫຼາດຫຼຸດລົງຫຼືມີການປ່ຽນແປງຢ່າງຕໍ່ເນື່ອງໃນທັງສອງທິດທາງ. ການຂະຫຍາຍຕົວບໍ່ສະເຫມີເກີດຂຶ້ນ, ແຕ່ສ່ວນຫຼາຍແມ່ນ, ດັ່ງນັ້ນນັກລົງທຶນບາງຄົນພິຈາລະນາທາງເລືອກໃນການປະກັນໄພທີ່ດີເພື່ອປົກປ້ອງຊັບສິນຂອງເຂົາເຈົ້າ. ຜົນປະໂຫຍດທີ່ໃຫຍ່ທີ່ສຸດເກີດຂື້ນໃນເວລາທີ່ຫຼັກຊັບ succumb ກັບຄວາມຜັນຜວນເລິກ.

VIX ສາມາດຄາດຄະເນອະນາຄົດໄດ້ແນວໃດ

ຕະຫຼາດຫຼັກຊັບອາດຈະສະເຫນີໃຫ້ຊື້ຫຼັກຊັບບໍ່ພຽງແຕ່ໃນລາຄາທີ່ກໍານົດໄວ້, ແຕ່ຍັງທາງເລືອກໃນດັດຊະນີ S & P 500. ຕົວເລກໃນຫົວຂໍ້ຊີ້ໃຫ້ເຫັນເຖິງຈໍານວນບໍລິສັດທີ່ໃຫຍ່ທີ່ສຸດຂອງອາເມລິກາທີ່ປະຕິບັດບໍ່ໄດ້ຖືກກໍານົດໂດຍລັດ – ພວກເຂົາເປັນເອກະຊົນ. . ຜູ້ຊ່ຽວຊານການລວບລວມດັດສະນີຄໍານຶງເຖິງຄ່າໃຊ້ຈ່າຍທີ່ແທ້ຈິງຂອງທາງເລືອກສໍາລັບເດືອນທີ່ຜ່ານມາ. ພຶດຕິກໍາຂອງ S&P 500 ສາມາດຖືກນໍາໃຊ້ເພື່ອຄິດໄລ່ການເຫນັງຕີງໃນອະນາຄົດໂດຍການວິເຄາະທັງເຂົ້າແລະອອກ.

ຄະແນນຕໍ່າ ໝາຍ ຄວາມວ່າແນວໃດ?

ດັດຊະນີ VIX ສາມາດສະທ້ອນໃຫ້ເຫັນເຖິງລະດັບຂອງຄວາມຢ້ານກົວແລະທ່າແຮງຂອງນັກລົງທຶນ. ນີ້ເກີດຂື້ນໂດຍການວິເຄາະການເຫນັງຕີງທີ່ຄາດໄວ້. ຕົວຊີ້ວັດທີ່ພິຈາລະນາສູງກວ່າ, ຄວາມຕື່ນຕົກໃຈແລະຄວາມກັງວົນໃນຕະຫຼາດ, ແລະຕົວຊີ້ວັດທີ່ຕໍ່າຊີ້ໃຫ້ເຫັນກົງກັນຂ້າມ – ຄວາມສະຫງົບແລະຄວາມພໍໃຈຂອງນັກລົງທຶນ.

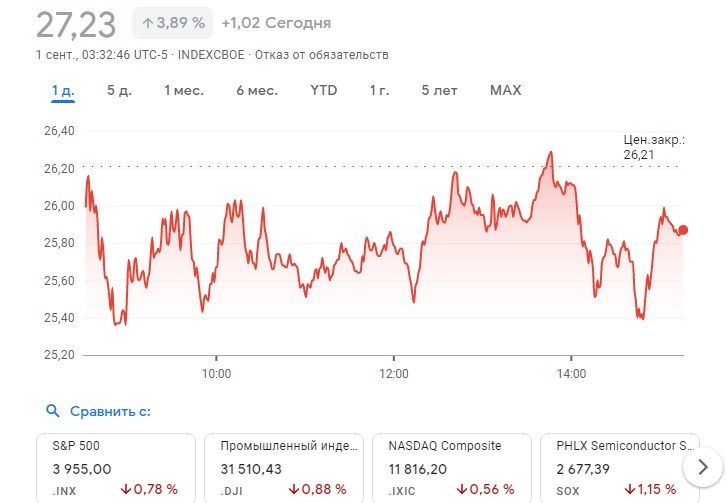

ວິທີການຊື້ຂາຍ VIX

VIX ບໍ່ສາມາດຊື້ໄດ້ໂດຍກົງ, ແຕ່ບໍ່ມີໃຜຫ້າມນັກລົງທຶນຈາກການຊື້ຂາຍທາງເລືອກໃນຄໍາຖາມ. ມັນພຽງພໍທີ່ຈະເປີດຕໍາແຫນ່ງໃນຕະຫຼາດທີ່ກ່ຽວຂ້ອງ, ທັງທາງເລືອກແລະອະນາຄົດແມ່ນເຫມາະສົມ. ການຊື້ຂາຍແມ່ນວິທີການທີ່ຕ້ອງການສໍາລັບທັງນັກລົງທຶນແລະພໍ່ຄ້າ. ການນໍາໃຊ້ເຄື່ອງມືນີ້, ທ່ານສາມາດ hedge ຫຼັກຊັບທີ່ມີຢູ່ແລ້ວ, ເຊັ່ນດຽວກັນກັບລາຍຮັບຈາກການປ່ຽນແປງຂອງມູນຄ່າຂອງດັດຊະນີ, ຖ້າຫາກວ່າການຫຼຸດລົງຢ່າງຫຼວງຫຼາຍຂອງຊັບສິນໃນຫຼັກຊັບຄາດວ່າຈະໃນອະນາຄົດອັນໃກ້ນີ້. ດັດຊະນີຄວາມຢ້ານກົວ ແລະຄວາມຜັນຜວນ VIX ສາມາດເບິ່ງໄດ້ທາງອອນລາຍທີ່: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

ວິທີການຫາເງິນໃນ VIX

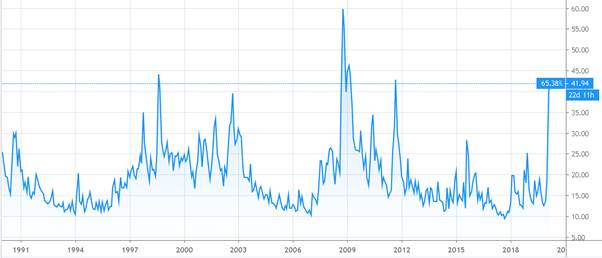

ໃນປີ 2008, ເມື່ອວິກິດການເສດຖະກິດໂລກເກີດຂຶ້ນ, ຄວາມສົນໃຈຂອງຜູ້ນໃນຕະຫຼາດຫຼັກຊັບເພື່ອຫາເງິນຈາກການເຫນັງຕີງຂອງຕະຫຼາດຫຼັກຊັບເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ. ນີ້ ແມ່ນ forerunner ຂອງ ການ ພະ ນັນ ກ່ຽວ ກັບ ການ ປ່ຽນ ແປງ ໃນ ມູນ ຄ່າ ຂອງ ຊັບ ສິນ . ຜົນໄດ້ຮັບຂອງເຫດການຂອງປີ 2008 ແມ່ນຕະຫຼາດໃຫມ່ແລະຜະລິດຕະພັນທີ່ອະນຸຍາດໃຫ້ທ່ານລົງທຶນໃນດັດຊະນີ VIX. ນີ້ສາມາດເຮັດໄດ້ໂດຍໃຊ້

ETFs ແລະ ETNs.

- ນັກລົງທຶນບາງຄົນໃຊ້ເຄື່ອງມືທີ່ພິຈາລະນາສໍາລັບລາຍໄດ້ໄລຍະສັ້ນໃນການປະຕິບັດການຄາດເດົາ – ການປ່ຽນແປງດັດສະນີ.

- ສ່ວນທີ່ເຫຼືອ hedge – ຮັບປະກັນຊັບສິນທີ່ມີຢູ່ແລ້ວໃນການແລກປ່ຽນລະຫວ່າງການຫຼຸດລົງຂອງມູນຄ່າສໍາລັບເຫດຜົນບາງຢ່າງ. ຜົນໄດ້ຮັບຂອງການຫມູນໃຊ້ດັ່ງກ່າວຈະເປັນການຊົດເຊີຍສໍາລັບການ drawdowns, ເນື່ອງຈາກວ່າດັດຊະນີທີ່ສອດຄ້ອງກັນຈະເຕີບໂຕ.

ຍຸດທະສາດການຄ້າທີ່ສາມາດນໍາໃຊ້ໄດ້

ມີຫຼາຍຍຸດທະສາດການຄ້າໂດຍອີງໃສ່ VIX. ໃຫ້ພິຈາລະນາຫນຶ່ງໃນປະສິດທິພາບແລະປອດໄພທີ່ສຸດ – ການຊື້ຂາຍໃນ ETN. ຕົວຫຍໍ້ອາດຈະຄ້າຍຄືກັບເຄື່ອງດົນຕີຄລາສສິກ, ແຕ່ນີ້ບໍ່ແມ່ນຄວາມຈິງທັງຫມົດ. ດັ່ງທີ່ໄດ້ກ່າວມາແລ້ວ, ທ່າອ່ຽງຫຼຸດລົງຂອງ VIX ແມ່ນການສ້ອມແຊມໃນເວລາທີ່ມີການເຫນັງຕີງຕ່ໍາແລະຄວາມຫມັ້ນຄົງສູງໃນຕະຫຼາດຫຼັກຊັບ. ຢ່າງໃດກໍ່ຕາມ, ມັນເຕີບໂຕໃນຊ່ວງເວລາທີ່ບໍ່ມີຄວາມແນ່ນອນແລະຄວາມຢ້ານກົວຂອງຜູ້ນ, ລວມທັງການເຫນັງຕີງຂອງຊັບສິນທີ່ບໍ່ສົມເຫດສົມຜົນ. ໂດຍເນື້ອແທ້ແລ້ວຂອງຍຸດທະສາດແມ່ນເພື່ອປະເມີນຕົວຊີ້ວັດໃນປະຈຸບັນ, ເຊັ່ນດຽວກັນກັບຂໍ້ມູນປະຫວັດສາດ, ເຊິ່ງຈະຊ່ວຍໃຫ້ການປະເມີນຈຸດປະສົງຂອງຕະຫຼາດຫຼາຍຂຶ້ນ. ນອກຈາກນັ້ນ, ຍຸດທະສາດຂ້າງເທິງສາມາດຖືກນໍາໃຊ້ໂດຍສົມທົບກັບຕົວຊີ້ວັດດ້ານວິຊາການອື່ນໆ. ພວກເຂົາສາມາດເປັນປະໂຫຍດ, ສໍາລັບການຍົກຕົວຢ່າງ, ເພື່ອປະເມີນການສໍາເລັດການເຮັດທຸລະກໍາຕາມເວລາ. ເພື່ອດໍາເນີນການຄົ້ນຄ້ວາດ້ານວິຊາການ,

ແຖບ Bollinger ແລະເກົ້າໄລຍະເວລາງ່າຍດາຍ

ການເຄື່ອນຍ້າຍໂດຍສະເລ່ຍ .

- ແຖບ Bollinger ເປັນເຄື່ອງມືທີ່ສະແດງການເຫນັງຕີງແລະຊ່ວຍໃຫ້ທ່ານສາມາດຕິດຕາມໄລຍະເວລາຂອງການປ່ຽນແປງລາຄາທີ່ຄາດໄວ້. ໃນຍຸດທະສາດພາຍໃຕ້ການພິຈາລະນາ, ມັນສາມາດຖືກນໍາໃຊ້ເປັນຕົວຊີ້ວັດຂອງການຟື້ນຕົວໃນລະດັບສະເລ່ຍ.

- ອັດຕາສະເລ່ຍການເຄື່ອນຍ້າຍສອງແຖບ ຈະຊ່ວຍປັບປຸງລາຍການຂອງທ່ານ.

ມັນເປັນມູນຄ່າທີ່ເວົ້າວ່າຍຸດທະສາດນີ້ສາມາດຖືກນໍາໃຊ້ສໍາລັບທັງການລົງທຶນໃນໄລຍະຍາວແລະໄລຍະສັ້ນ. ການເຂົ້າ, ອີງຕາມຍຸດທະສາດ, ຈະຖືກປະຕິບັດໃນໄລຍະເວລາຂອງການປະຕິບັດຕາມເງື່ອນໄຂຫນຶ່ງຄັ້ງ. ພິຈາລະນາຕົວຢ່າງຂອງເງື່ອນໄຂສໍາລັບຕໍາແຫນ່ງຍາວ:

- VIX ຢູ່ໃນທ່າອ່ຽງຫຼຸດລົງ;

- ດັດຊະນີ VIX ຕົກຢູ່ໃນແຖບ Bollinger ຢູ່ດ້ານລຸ່ມ, ແລະດີກວ່າ;

- ເກົ້າໄລຍະການເຄື່ອນຍ້າຍໂດຍສະເລ່ຍແມ່ນຕໍ່າກວ່າມູນຄ່າຂອງດັດຊະນີທີ່ໃຊ້;

- ການເຂົ້າແມ່ນປະຕິບັດດ້ວຍຄ່າໃຊ້ຈ່າຍທີ່ເກີນການຍ້າຍເກົ້າໄລຍະເວລາ;

- ວາງຄໍາສັ່ງແລກປ່ຽນກັບການສູນເສຍຢຸດທີ່ຕ່ໍາກວ່າການເຫນັງຕີງທີ່ຜ່ານມາຂອງດັດຊະນີ VIX;

- ທ່ານສາມາດປິດຕໍາແຫນ່ງໃນເວລາທີ່ດັດຊະນີຂ້າມແຖບ Bollinger ຈາກຂ້າງເທິງ.

ຖ້າທ່ານໃຊ້ຄໍາແນະນໍາຂ້າງເທິງໃນທາງກົງກັນຂ້າມ, ທ່ານຈະໄດ້ຮັບເງື່ອນໄຂທີ່ທ່ານສາມາດເຂົ້າໄປໃນຕໍາແຫນ່ງສັ້ນ. ພິຈາລະນາຕາຕະລາງທີ່ສະທ້ອນໃຫ້ເຫັນສະຖານະການໃນຕະຫຼາດຫຼັກຊັບແລະວິເຄາະຍຸດທະສາດຂ້າງເທິງ.

ວິທີການທີ່ນັກລົງທຶນສູນເສຍເງິນໃນ VIX

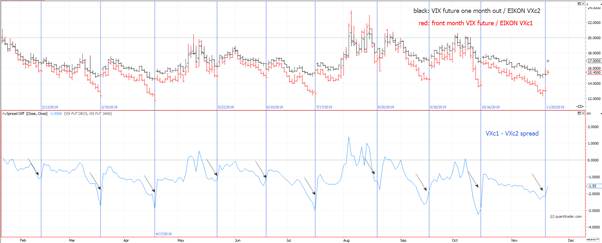

ໃນເວລາທີ່ວິກິດການ, ນັກລົງທຶນທີ່ມີຄວາມສົນໃຈໃນຂະບວນການລົງທຶນແລະຖືຊັບສິນໃນໄລຍະຍາວສາມາດສັງເກດເບິ່ງດັດຊະນີ VIX ເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ. ດັ່ງນັ້ນ, ຫຼັກຊັບໄດ້ຖືກທົດແທນດ້ວຍທາງເລືອກທີ່ເຫມາະສົມ, ເຊິ່ງຄວນຊົດເຊີຍການສູນເສຍໃນໄລຍະຍາວ. ວິທີການນີ້ເບິ່ງຄືວ່າມີເຫດຜົນຫຼາຍ, ແຕ່ຕະຫຼາດຫຼັກຊັບສາມາດຟື້ນຕົວໄດ້ໂດຍບໍ່ມີການປ່ຽນແປງແຫຼມໃນມູນຄ່າຊັບສິນ. ສະຖານະການນີ້ຈະນໍາໄປສູ່ການຫຼຸດລົງຂອງລາຄາຂອງດັດຊະນີຄວາມຢ້ານກົວແລະການເຫນັງຕີງ, ເຊິ່ງຈະເຮັດໃຫ້ເກີດການສູນເສຍຢ່າງຫຼວງຫຼາຍຕໍ່ນັກລົງທຶນ. ມັນຍັງເປັນມູນຄ່າທີ່ສັງເກດວ່າຊັບສິນ ETF ມີແນວໂນ້ມທີ່ຈະເຜົາໄຫມ້ອອກ. ນັ້ນແມ່ນ, ຊັບສິນດັ່ງກ່າວບໍ່ສາມາດຖືກເກັບໄວ້ໃນໄລຍະຍາວ. ຕົວຢ່າງ, ຖ້າທ່ານເບິ່ງເກືອບທຸກກອງທຶນທີ່ອະນຸຍາດໃຫ້ທ່ານລົງທຶນໃນດັດຊະນີຄວາມຢ້ານກົວແລະການເຫນັງຕີງ, ທ່ານສາມາດເບິ່ງແນວໂນ້ມທີ່ຫຼຸດລົງຢ່າງເປັນລະບົບໃນມູນຄ່າຂອງຊັບສິນດັ່ງກ່າວ. ເຫດຜົນຕົ້ນຕໍສໍາລັບການນີ້ແມ່ນຄວາມຕ້ອງການທີ່ຈະໄດ້ຮັບໃຫມ່ແລະຂາຍອະນາຄົດເກົ່າຢູ່ໃນດັດຊະນີ S&P. ດັ່ງນັ້ນຊັບສິນລວມຢູ່ໃນກອງທຶນທີ່ແນ່ນອນຈະເຮັດຕາມຕາຕະລາງ VIX ແລະການເຄື່ອນໄຫວຂອງມັນຂຶ້ນຢູ່ກັບຄວາມຫມັ້ນຄົງຂອງຊັບສິນ. ປົກກະຕິແລ້ວ, ສັນຍາທັງຫມົດຈະຖືກເກັບໄວ້ໃນຕົວຊີ້ວັດທີ່ປະກາດໄວ້ປະມານ 1 ເດືອນ. ຄ່າໃຊ້ຈ່າຍຂອງພວກເຂົາແຕກຕ່າງກັນໄປຕາມໄລຍະເວລາຂອງພວກເຂົາ – ໄລຍະເວລາສັ້ນກວ່າ, ສັນຍາລາຄາຖືກກວ່າແລະໃນທາງກັບກັນ. ກອງທຶນດັ່ງກ່າວແມ່ນຕ້ອງການຂາຍບາງສັນຍາໃນອະນາຄົດເປັນປະຈໍາວັນແລະຫຼັງຈາກນັ້ນໄດ້ມາອື່ນໆ. ຕົວຢ່າງ, ຖ້າອະນາຄົດທໍາອິດມີໄລຍະເວລາ 15 ມື້, ມັນຈະມີລາຄາຖືກກວ່າ, ແລະຖ້າ 30 ຫຼືຫຼາຍກວ່ານັ້ນ, ມັນຈະມີລາຄາແພງກວ່າ. ນັ້ນແມ່ນ, ກອງທຶນຊື້ອະນາຄົດໃນລາຄາທີ່ສູງກວ່າແລະຂາຍພວກມັນລາຄາຖືກກວ່າ. ນີ້ເຮັດໃຫ້ການສູນເສຍນັກລົງທຶນ. ຖ້າທ່ານຊື້ທາງເລືອກໃນດັດຊະນີ VIX, ຫຼັງຈາກນັ້ນ, ທ່ານສາມາດຫຼິ້ນໄດ້ຢ່າງປອດໄພໃນເວລາທີ່ມີການຫຼຸດລົງໃນໄລຍະຍາວໃນຕະຫຼາດຫຼືໃນກໍລະນີທີ່ມີການເຫນັງຕີງເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ. ການຄາດເດົາກັບເຄື່ອງມືແມ່ນມີຄວາມສ່ຽງຫຼາຍ, ດັ່ງນັ້ນມັນກໍ່ດີກວ່າທີ່ຈະຈໍາກັດຕົວເອງກັບທັດສະນະໃນໄລຍະສັ້ນຂອງການນໍາໃຊ້.