Індекс страху та волатильності VIX – що це таке, як його обґрунтувати та як передбачити.

Індекс VIX – що це таке

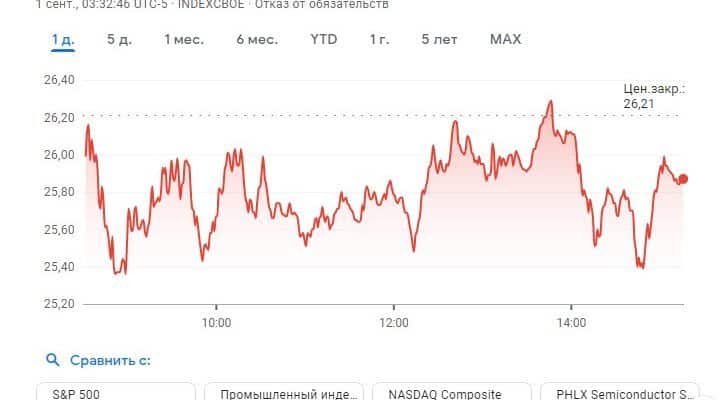

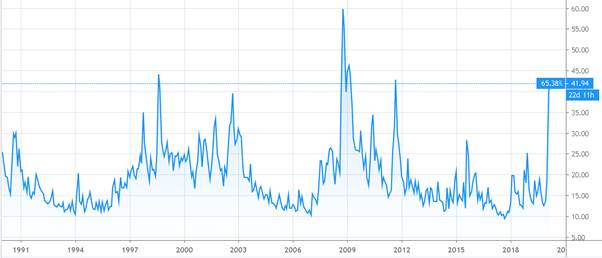

Індекс VIX – це показник, який відображає

волатильність економіки . Інакше його називають показником настрою інвесторів. Високі значення індексу VIX говорять про відповідні побоювання гравців на фондових ринках, а низькі, навпаки, сигналізують про задовільний стан вкладників.

Що являє собою індекс волатильності CBOE

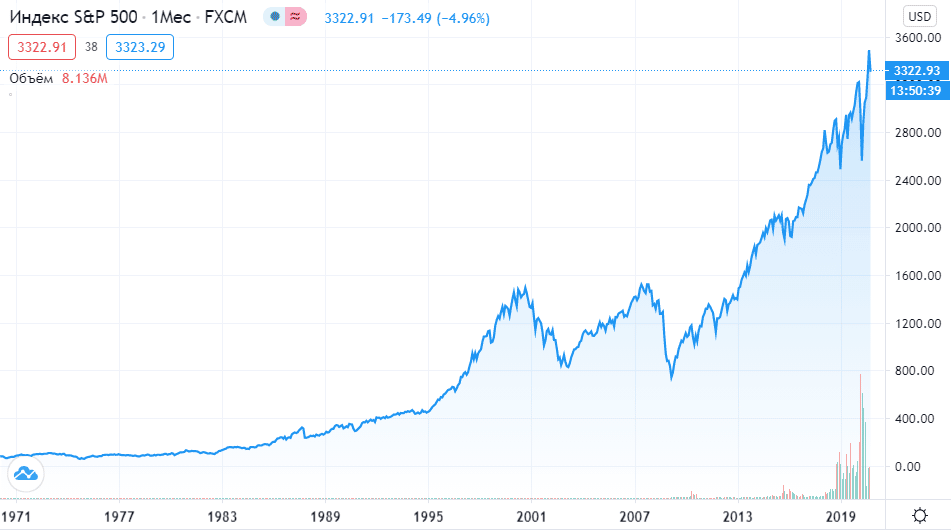

Під індексом волатильності CBOE мають на увазі показник, що відображає очікування на ринку цінних паперів. Він змінюється залежно від останніх змін індексу

S&P 500 – головного індексу економіки Сполучених Штатів Америки. Враховується прогноз волатильності за останні 30 діб. Такі тимчасові обмеження обумовлені тим, що беруться до уваги терміни на SPX індекс.

Розуміння індикатора VIX

Графік VIX відображає очікування вкладників протягом найближчих 365 днів. Також враховуються відхилення та невідповідності, наприклад, для S&P 500 індексу. Основне відхилення – це рух вартості активів, що потрапляє під діапазон 68 відсотків. Розглянемо найпростіший приклад. Якщо на графіку VIX сьогодні значення 15, число дорівнює відсотковому співвідношенню від справжньої вартості того, що S&P дорівнюватиме раніше розглянутому діапазону.

Як розраховується VIX

Почати потрібно з того, що індекс, що розглядається, — це не звичайні цінні папери, а опціони. Тобто інвестор може здійснювати операції з акціями або облігаціями за встановленою ціною в майбутньому. Зростання вартості опціонів відбувається в момент, коли ринок перебуває на спаді або постійно вагається в обидві сторони. Зростання відбувається не завжди, але здебільшого, тому деякі інвестори вважають опціони гарною страховкою, щоб захистити свої активи. Найбільше зростання відбувається в моментах, коли цінні папери піддаються глибокій волатильності.

Як VIX може передбачати майбутнє

Фондовий ринок може запропонувати придбати не лише цінні папери за заздалегідь встановленою ціною, а й опціони на індекс S&P 500. Число в назві свідчить про кількість найбільших компаній Америки, які практично не регулюються державою, є приватними. Фахівці, які становлять індекси, враховують актуальну вартість опціонів за останній місяць. На поведінці S&P 500 можна розрахувати майбутню волатильність, якщо аналізувати як вхід, так і вихід.

Що означає низький показник індексу

Індекс VIX здатний відображати як ступінь страху, так і потенційний настрій інвесторів. Відбувається це шляхом аналізу передбачуваної волатильності. Чим цей показник вищий, тим більше паніки і занепокоєнь на ринку, а низький показник говорить про протилежне — спокій і задоволеність інвесторів.

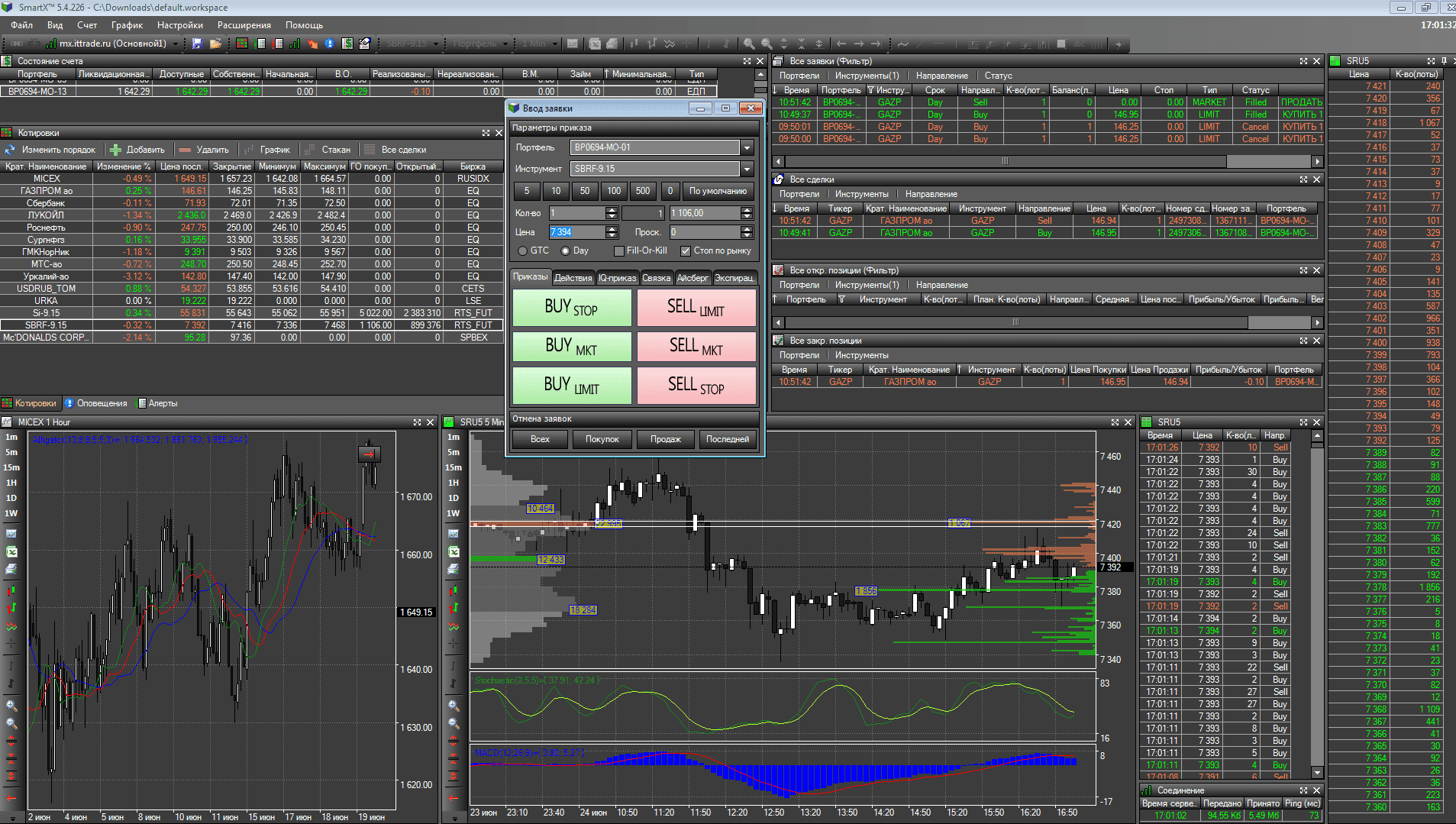

Як торгувати VIX

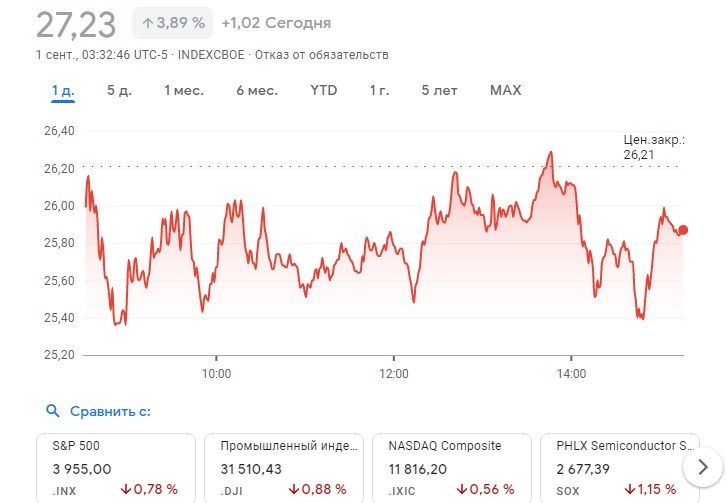

VIX неможливо купити безпосередньо, проте ніхто не забороняє інвесторам здійснювати торги опціонами, що розглядаються. Достатньо відкрити позицію на відповідному ринку, підійде як опційний, так і ф’ючерсний. Торгівля — це кращий спосіб як інвесторів, так трейдерів. За допомогою цього інструменту можна хеджувати вже наявний портфель, а також заробити на зміні вартості індексу, якщо найближчим часом передбачається різкий спад активів, що знаходяться в портфелі. Індекс страху та волатильності VIX можна дивитися онлайн за посиланням: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

Як заробити на VIX

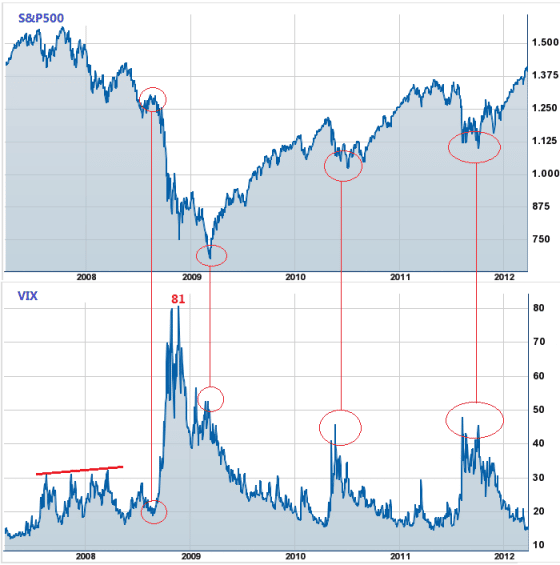

У 2008 році, коли відбулася світова економічна криза, інтерес гравців на фондових ринках до заробітку на коливаннях на ринку цінних паперів значно зріс. Це стало попередником появи ставок зміни вартості активів. Результат подій 2008 року – це нові ринки та продукти, що дозволяють вкладати в індекс VIX. Робити це можна за допомогою

ETF і ETN.

- Деякі інвестори використовують інструменти, що розглядаються, для короткострокового доходу на спекулятивних діях — змінах індексу.

- Інші ж хеджують — страхують наявні активи на біржах під час зниження вартості з якоїсь причини. Результатом таких маніпуляцій буде компенсація просідань, оскільки відповідний індекс зросте.

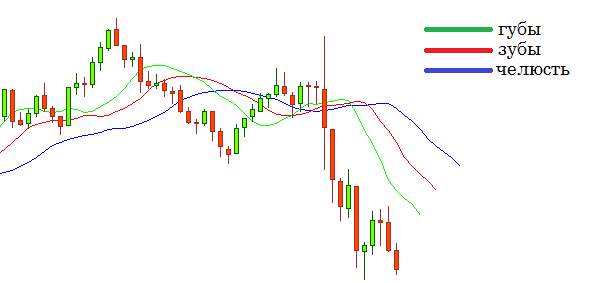

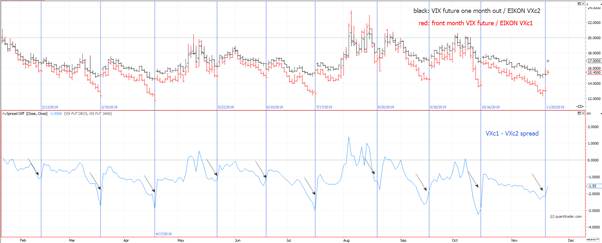

Торгова стратегія, яку можна використати

Існує багато стратегій для торгівлі, побудованих на VIX. Розглянемо одну з найефективніших та найбезпечніших — торгівля на ETN. Абревіатура може нагадувати класичний інструмент, проте це зовсім так. Як уже було сказано, тенденції VIX до падіння фіксуються під час низької волатильності та високої стабільності на фондовому ринку. Однак він зростає під час невизначеності та страху гравців, у тому числі й необґрунтованої волатильності активів. Суть стратегії полягає в оцінці показників на даний момент, а також історичних даних, які дозволять об’єктивніше оцінити ринок. Крім цього, наведена стратегія може використовуватися у зв’язку з іншими технічними індикаторами. Вони можуть бути корисними, наприклад, для оцінки здійснення операцій за часом. Для того щоб проводити технічні дослідження,

смугою Боллінджера і дев’ятиперіодною простою ковзною

середньою .

- Смуга Боллінджера – інструмент, який відображає волатильність і дозволяє відстежити проміжок зміни вартості. У стратегії вона може використовуватися як показник відновлення до середніх.

- Двосмугова середня ковзна допоможе уточнити входи.

Варто сказати, що ця стратегія може використовуватися як для довгострокових інвестицій, так і для короткострокових. Вхід відповідно до стратегії здійснюватиметься під час періоду одноразового виконання умов. Розглянемо приклад умов для довгих позицій:

- VIX перебуває у тенденції до падіння;

- індекс VIX падає до лінії Боллінджера внизу, а краще нижче;

- дев’ятиперіодна ковзна знаходиться нижче вартості використовуваного індексу;

- вхід здійснюється за вартістю, що перевищує дев’ятиперіодну ковзну;

- слід розміщувати біржову заявку зі стоп-лоссом, що нижчий, ніж недавні коливання індексу VIX;

- закривати позицію можна, коли індекс перейде смугу Боллінджера зверху.

Якщо використовувати наведені інструкції протилежно, вийдуть умови, за допомогою яких можна увійти на короткі позиції. Розглянемо графік, який відображає ситуацію на фондовому ринку та розберемо наведену стратегію.

Як інвестори втрачають гроші на VIX

За часів криз інвестори, які зацікавлені у довгостроковому процесі інвестування та утримання активів, можуть відслідковувати різке зростання індексу VIX. У результаті портфель поповнюється відповідними опціонами, які мають компенсувати збитки у довгостроковій перспективі. Такий підхід видається дуже логічним, проте фондовий ринок може відновлюватись без різких змін вартості активів. Така ситуація призведе до падіння ціни індексу страху та волатильності, що за собою спричинить значні збитки для інвестора. Також варто зазначити, що ETF-активи мають властивість вигоряти. Тобто такі активи не вдасться зберігати у довгостроковій перспективі. Наприклад, можна поглянути практично на будь-який фонд, який дозволяє інвестувати в індекс страху та волатильності — можна помітити систематичну тенденцію до падіння вартості такого активу. Основна причина цього — необхідність купувати нові та реалізовувати старі ф’ючерси на S&P індекс. Так активи, що входять до певного фонду, імітуватимуть VIX графік та його рух залежно від стабільності активів. Зазвичай, всі контракти тримаються на заявленому показнику близько 1 місяця. Їх вартість варіюється в залежності від їх терміну – чим менший термін, тим дешевше контракт і навпаки. Фонд зобов’язаний реалізовувати деяку частину ф’ючерсних контрактів щодня, та був купувати інші. Наприклад, якщо у першого ф’ючерсу термін 15 днів, то коштуватиме він менше, а якщо 30 і більше, то відповідно дорожче. Тобто фонд купує ф’ючерси дорожче, а продає значно дешевше. Це і завдає збитків інвесторам. Якщо придбати опціони індексу VIX, то можна перестрахуватися за часів довготривалих спадів над ринком чи разі різкого зростання волатильности. Спекуляції з інструментом дуже ризиковані, тому краще обмежитися короткостроковою перспективою використання.