O índice de medo e volatilidade VIX – o que é, como justificá-lo e como prevê-lo.

- Índice VIX – o que é

- O que é o Índice de Volatilidade CBOE

- Entendendo o indicador VIX

- Como o VIX é calculado

- Como o VIX pode prever o futuro

- O que significa uma pontuação baixa?

- Como negociar VIX

- Como ganhar dinheiro no VIX

- Estratégia de negociação que pode ser usada

- Como os investidores perdem dinheiro no VIX

Índice VIX – o que é

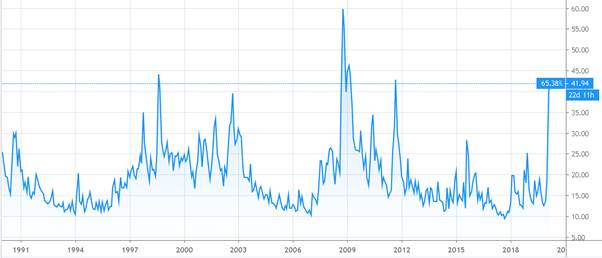

O índice VIX é um indicador que reflete a

volatilidade da economia . Caso contrário, é chamado de indicador do sentimento do investidor. Valores altos do índice VIX indicam os medos correspondentes dos jogadores nas bolsas de valores, enquanto valores baixos, pelo contrário, sinalizam uma condição satisfatória dos depositantes.

O que é o Índice de Volatilidade CBOE

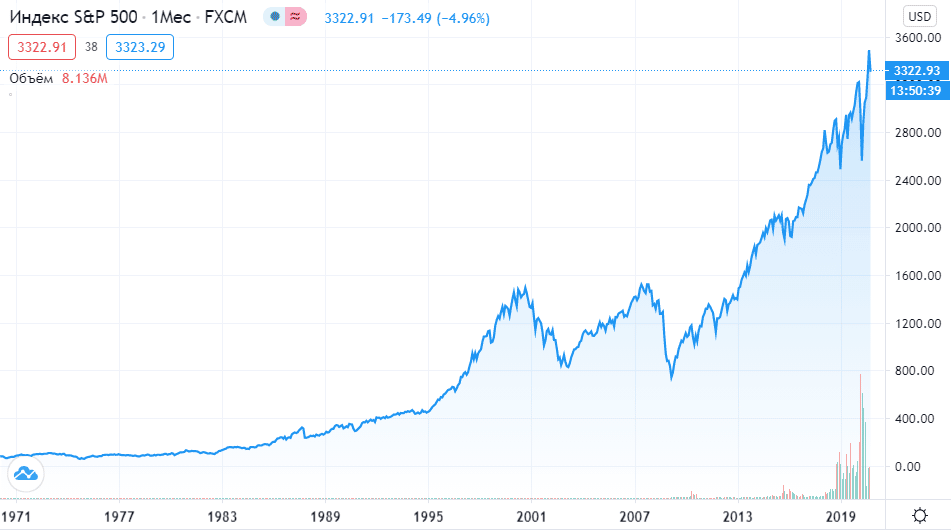

O índice de volatilidade CBOE é um indicador que reflete as expectativas no mercado de valores mobiliários. Ele muda de acordo com as últimas mudanças no

índice S&P 500 , o principal índice da economia dos Estados Unidos. A volatilidade prevista para os últimos 30 dias é levada em consideração. Tais restrições temporárias devem-se ao fato de serem consideradas as datas de vencimento do índice SPX.

Entendendo o indicador VIX

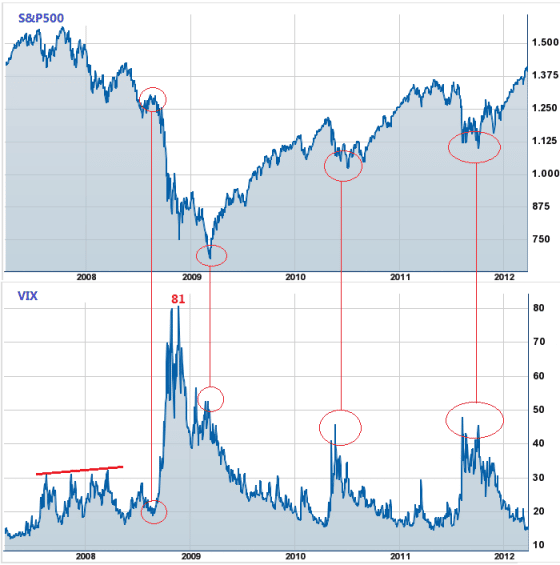

O gráfico VIX reflete as expectativas dos depositantes nos próximos 365 dias. Desvios e inconsistências também são levados em consideração, por exemplo, para o índice S&P 500. O principal desvio é o movimento no valor dos ativos que fica abaixo da faixa de 68%. Vamos considerar um exemplo simples. Se o gráfico VIX ler 15 hoje, o número é igual a uma porcentagem do valor presente do S&P sendo igual ao intervalo discutido anteriormente.

Como o VIX é calculado

Você precisa começar com o fato de que o índice em questão não são títulos comuns, mas opções. Ou seja, um investidor pode negociar ações ou títulos a um preço predeterminado no futuro. Um aumento no valor das opções ocorre em um momento em que o mercado está em declínio ou flutuando constantemente em ambas as direções. O crescimento nem sempre ocorre, mas na maioria das vezes, alguns investidores consideram as opções um bom seguro para proteger seus ativos. Os maiores ganhos ocorrem quando os títulos sucumbem à profunda volatilidade.

Como o VIX pode prever o futuro

O mercado de ações pode oferecer a compra não apenas de títulos a um preço pré-determinado, mas também de opções sobre o índice S&P 500. O número no título indica o número das maiores empresas da América que praticamente não são regulamentadas pelo Estado – são privadas . Os especialistas que compilam os índices levam em consideração o custo real das opções no último mês. O comportamento do S&P 500 pode ser usado para calcular a volatilidade futura analisando tanto a entrada quanto a saída.

O que significa uma pontuação baixa?

O índice VIX é capaz de refletir tanto o grau de medo quanto potencialmente o humor dos investidores. Isso acontece analisando a volatilidade esperada. Quanto maior o indicador considerado, mais pânico e ansiedade no mercado, e um indicador baixo indica o oposto – a calma e a satisfação dos investidores.

Como negociar VIX

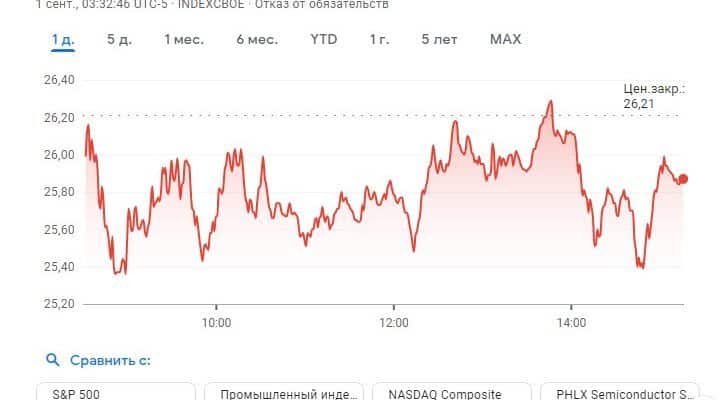

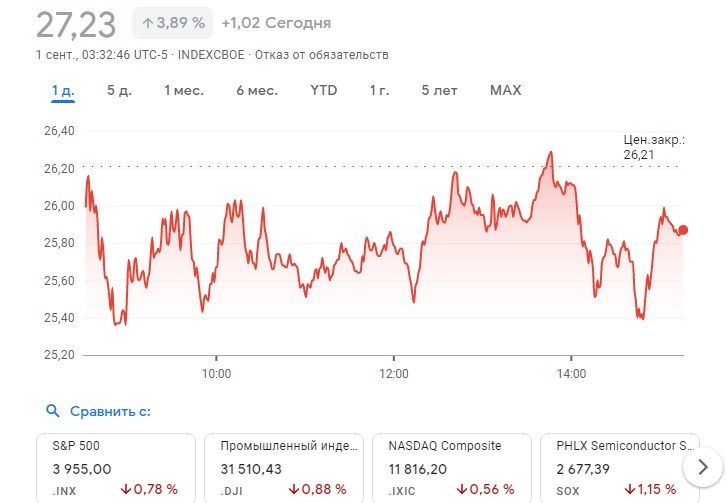

O VIX não pode ser comprado diretamente, mas ninguém proíbe os investidores de negociar as opções em questão. Basta abrir uma posição no mercado relevante, tanto opções quanto futuros são adequados. A negociação é a forma preferida de investidores e traders. Usando esta ferramenta, você pode proteger uma carteira existente, bem como ganhar com uma mudança no valor do índice, se uma queda acentuada nos ativos da carteira for esperada em um futuro próximo. O Índice VIX Fear and Volatility pode ser visto online em: https://www.google.com/finance/quote/VIX:INDEXCBOE?sa=X&ved=2ahUKEwjyz6qymvP5AhUv_7sIHS8kARIQ3ecFegQIHxAg

Como ganhar dinheiro no VIX

Em 2008, quando ocorreu a crise econômica global, o interesse dos players das bolsas de valores em ganhar dinheiro com as flutuações do mercado de valores mobiliários aumentou significativamente. Este foi o precursor da aposta na variação do valor dos ativos. O resultado dos eventos de 2008 são novos mercados e produtos que permitem investir no índice VIX. Isso pode ser feito usando

ETFs e ETNs.

- Alguns investidores usam as ferramentas consideradas para renda de curto prazo em ações especulativas – mudanças de índice.

- O resto hedge – segura ativos existentes nas bolsas durante uma queda no valor por algum motivo. O resultado de tais manipulações será a compensação dos rebaixamentos, pois o índice correspondente crescerá.

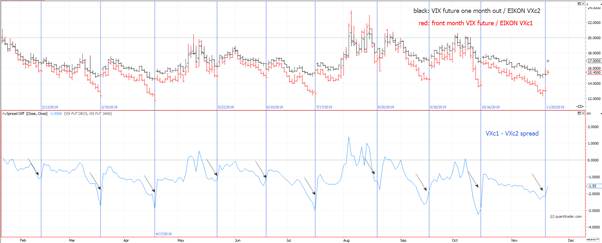

Estratégia de negociação que pode ser usada

Existem muitas estratégias de negociação baseadas no VIX. Vamos considerar um dos mais eficazes e seguros – negociar em ETN. A abreviação pode se assemelhar a um instrumento clássico, mas isso não é inteiramente verdade. Como já mencionado, a tendência de queda do VIX é fixada em um momento de baixa volatilidade e alta estabilidade no mercado de ações. No entanto, cresce em tempos de incerteza e medo dos jogadores, incluindo volatilidade de ativos irracional. A essência da estratégia é avaliar os indicadores atuais, bem como os dados históricos, que permitirão uma avaliação mais objetiva do mercado. Além disso, a estratégia acima pode ser usada em conjunto com outros indicadores técnicos. Eles podem ser úteis, por exemplo, para avaliar a conclusão de transações por tempo. Para realizar pesquisas técnicas,

Banda de Bollinger e média móvel simples de nove períodos

.

- A Bollinger Band é uma ferramenta que exibe a volatilidade e permite rastrear o período de uma mudança de preço esperada. Na estratégia considerada, pode ser utilizado como indicador de recuperação da média.

- Uma média móvel de duas bandas ajudará a refinar suas entradas.

Vale dizer que essa estratégia pode ser utilizada tanto para investimentos de longo prazo quanto para investimentos de curto prazo. A entrada, de acordo com a estratégia, será realizada durante o período de cumprimento único das condições. Considere um exemplo de condições para posições longas:

- VIX está em tendência de queda;

- o índice VIX cai para a banda de Bollinger na parte inferior e, de preferência, inferior;

- a média móvel de nove períodos está abaixo do valor do índice utilizado;

- a entrada é realizada a um custo que excede a movimentação de nove períodos;

- colocar uma ordem de câmbio com um stop loss inferior às flutuações recentes do índice VIX;

- você pode fechar a posição quando o índice cruzar a banda de Bollinger de cima.

Se você usar as instruções acima ao contrário, obterá as condições pelas quais poderá inserir posições curtas. Considere um gráfico que reflita a situação do mercado de ações e analise a estratégia acima.

Como os investidores perdem dinheiro no VIX

Em tempos de crise, investidores interessados no processo de longo prazo de investir e manter ativos podem ver o índice VIX subir acentuadamente. Com isso, a carteira é reabastecida com opções adequadas, que devem compensar as perdas no longo prazo. Essa abordagem parece muito lógica, mas o mercado de ações pode se recuperar sem mudanças bruscas nos valores dos ativos. Essa situação levará a uma queda no preço do índice de medo e volatilidade, o que acarretará perdas significativas para o investidor. Também vale a pena notar que os ativos de ETF tendem a queimar. Ou seja, tais ativos não podem ser armazenados a longo prazo. Por exemplo, se você observar quase qualquer fundo que permita investir em um índice de medo e volatilidade, poderá ver uma tendência sistemática de queda no valor de tal ativo. A principal razão para isso é a necessidade de adquirir novos e vender futuros antigos no índice S&P. Assim, os ativos incluídos em um determinado fundo imitarão o gráfico VIX e seu movimento dependendo da estabilidade dos ativos. Normalmente, todos os contratos são mantidos no indicador declarado por cerca de 1 mês. Seu custo varia de acordo com o prazo – quanto menor o prazo, mais barato o contrato e vice-versa. O fundo é obrigado a vender alguns contratos futuros diariamente e depois adquirir outros. Por exemplo, se o primeiro futuro tiver um prazo de 15 dias, custará menos e, se 30 ou mais, será correspondentemente mais caro. Ou seja, o fundo compra futuros a um preço mais alto e os vende muito mais barato. Isso traz prejuízos para os investidores. Se você comprar opções no índice VIX, então você pode jogar com segurança em tempos de desacelerações de longo prazo no mercado ou no caso de um aumento acentuado da volatilidade. A especulação com o instrumento é muito arriscada, por isso é melhor limitar-se a uma perspectiva de uso de curto prazo.