Utilizați un contract futures pentru a efectua tranzacții pentru vânzarea și cumpărarea unui produs sau activ în viitorul planificat la un preț fix. Această obligație este modul în care garanția dată diferă de o opțiune care dă dreptul de a cumpăra sau de a vinde, dar nu este obligată să facă acest lucru. Contractele futures obligă ambele părți la tranzacție să își îndeplinească obligațiile. Totodată, schimbul material de mărfuri în timpul unor astfel de operațiuni comerciale nu se efectuează.

- Ce sunt futures și de ce sunt utilizate pe piața de investiții?

- Diferențele dintre futures și opțiuni

- Diferențele dintre futures și contracte forward

- Strategii de tranzacționare futures

- Avantaje și dezavantaje ale tranzacționării futures

- Tipuri de contracte futures

- Prețul contractului futures – contango și backwardation

- Asigurare

- Datele de expirare

Ce sunt futures și de ce sunt utilizate pe piața de investiții?

Contractele futures sunt utilizate pentru a stabili prețul real de piață pentru un anumit instrument. Acestea au o anumită valoare aplicată pentru investitori:

- Tranzacții speculative care vă permit să extrageți beneficii materiale.

- Asigurare împotriva riscurilor prin acoperire , care este interesantă pentru furnizorii și cumpărătorii de bunuri.

Futurile sunt utilizate pe piețele de mărfuri și de mărfuri, ele sunt caracterizate de principalii parametri:

- Ora execuției, și anume data la care este programată tranzacția.

- Subiectul tranzacției, în special, materii prime, valori mobiliare sau mărfuri, valută.

- Bursa pe care se face tranzacția.

- Unități de cotație.

- Dimensiunea marginii.

- Menținerea echilibrului ambelor părți la contract.

- Refacerea soldului A și scăderea soldului B.

- Completarea bilanţului B pe fondul reducerii bilanţului A.

Dacă contul cumpărătorului este completat pe fondul unei scăderi a contului vânzătorului, atunci valoarea instrumentului crește. Adică, investitorul A ar putea să cumpere produsul la un preț mai mic și să-l revândă la un preț mai mare, obținând astfel beneficii materiale. În realitate, schimbul scutește participanții de pe piață de efectuarea operațiunilor, calculelor necesare, dând imediat diferența în bani reali părții la tranzacție. Dacă prețul nu s-a modificat, atunci soldul rămâne același. Al treilea scenariu se realizează dacă prețul produsului scade, ceea ce a fost inițial benefic pentru vânzător. Acum este posibil să vindeți bunuri în condiții mai favorabile, al căror preț actual de piață este mai mic decât cel specificat în contact. Dacă am vorbi despre un produs real, atunci vânzătorul ar putea să-l cumpere la valoarea de piață și să-l vândă la prețul specificat în futures. Schimbul, în această situație,scutește părțile de nevoia de a transporta bunuri reale, ci pur și simplu face calculele necesare și completează contul vânzătorului pentru o anumită sumă, care este diferența dintre valoarea de piață și prețul specificat în contract. Dacă una dintre părți renunță la futures până la momentul executării acestuia, atunci după expirarea termenelor specificate în contract are loc o comparație între valoarea specificată în document și prețul de piață al mărfurilor. apoi, după expirarea termenelor prescrise în contract, are loc o comparație între costul indicat în document și prețul de piață al mărfurilor. apoi, după expirarea termenelor prescrise în contract, are loc o comparație între costul indicat în document și prețul de piață al mărfurilor.

Diferențele dintre futures și opțiuni

Contractele futures și contractele opțiuni diferă între ele prin obligațiile părților. Acest lucru se manifestă în perioada de expirare.

Diferențele dintre futures și contracte forward

De asemenea, există diferențe între contractele forward și futures, care sunt încheiate de investitori. Un forward se numește tranzacții unice efectuate în afara burselor și presupunând că achiziția de bunuri, valori mobiliare sau valută va avea loc în viitor. Părțile discută în prealabil principalele condiții:

- Preț;

- termeni;

- conditii suplimentare.

În acest caz, tranzacția se realizează cu active reale, și nu ca la futures, când nu se pune problema transferului de bunuri.

Contractul forward are scopul de a asigura participanții la tranzacție împotriva fluctuațiilor de preț care ar putea apărea în viitor. Nu există standarde stricte la încheierea unui contract, astfel încât astfel de tranzacții nu pot fi efectuate la bursă.

- scopuri – forward se va incheia pentru vanzarea sau cumpararea de bunuri reale, ceea ce presupune luarea in considerare a tuturor conditiilor favorabile ambelor parti. În al doilea caz, contractele futures își acoperă propriile poziții sau profită de diferența de preț. Futures doar în 5% din cazuri conduc părțile la schimbul de bunuri reale sau instrumente financiare;

- volumul activelor – la încheierea unui contract forward, părțile la tranzacție calculează în mod independent volumul necesar, ținând cont de nevoile lor. În cazul futures, volumele sunt determinate de bursă, iar participanții pe piață au dreptul să vândă un anumit număr de contracte;

- calitatea instrumentelor – un forward oferă o oportunitate de a utiliza active de orice calitate, în funcție de modul în care solicitările vin de la cumpărător. Când vine vorba de futures, calitatea instrumentelor este determinată de specificația schimbului;

- livrarea mărfurilor – la semnarea unui forward, activele sunt întotdeauna livrate, iar la încheierea unui futures, livrarea se efectuează în forma stabilită de bursă, dar în majoritatea cazurilor nu ajunge deloc la aceasta;

- termeni – termenii de livrare la semnarea forward sunt determinati de partile la tranzactie. Termenii contractelor futures sunt determinate de bursă;

- lichiditate – un contract forward se caracterizează printr-o lichiditate limitată, întrucât condițiile pentru încheierea lui sunt acceptabile pentru o anumită gamă de contrapărți, între care a fost încheiat. Futurile sunt instrumente foarte lichide, cu toate acestea, nivelul acestui indicator depinde de calitatea activului suport.

Strategii de tranzacționare futures

Pentru a tranzacționa futures, comercianții folosesc mai multe tehnici populare:

- compararea programului de schimb al contractului cu luna următoare , pentru care este planificată livrarea și perioada de raportare care urmează se efectuează ;

- se face o comparație a prețului spot al unei acțiuni și al unui futures, dacă valoarea acestuia este mai mare, atunci vorbim de contango , care este considerat o primă în raport cu prețul unui activ. Dacă situația este inversată pe piață, atunci se numește backwardation , care este considerată o reducere în raport cu costul de bază. Este pe diferența de curs valutar care apare în această situație pe care comercianții câștigă;

- studierea graficului futures folosind analize tehnice, indicatori, factori fundamentali care pot afecta pretul contractului.

Tranzacționare pe niveluri de suport:

- temporal;

- spațial;

- calendar.

Avantaje și dezavantaje ale tranzacționării futures

Există mai multe avantaje ale tranzacționării futures:

- nu există costuri suplimentare și comisioane ascunse;

- există acces la un pool de futures cu expirare pe un an;

- lichiditate ridicată a activelor, volatilitate și tranzacționare dinamică.

Dezavantajele tranzacționării contractelor futures:

- nu este potrivit pentru tranzacționare pe termen lung, deoarece este valabil pentru o anumită perioadă de timp;

- la data expirării, tranzacțiile sunt închise automat, ținând cont de prețul curent al pieței și ștergând ordinele în așteptare;

- nu puteți transfera tranzacții deschise la un contract care expiră luna viitoare.

Cântăriți argumentele pro și contra înainte de a tranzacționa aceste instrumente extrem de riscante.

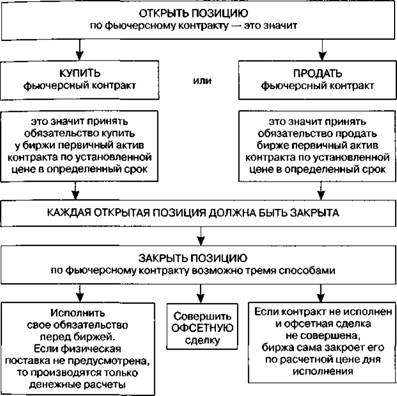

Tipuri de contracte futures

Există două tipuri de contracte futures:

- Livrare.

- Decontare – fără provizii.

Contractele futures livrabile obligă cumpărătorul și vânzătorul să efectueze vânzarea efectivă a bunurilor și să plătească pentru aceasta în termenii specificati în contract. Decontarea între ele se efectuează la prețul care a fost fixat în ultima zi de tranzacționare. Dacă la data scadenței vânzătorul nu a putut furniza cumpărătorului bunurile, atunci schimbul îi impune penalități.

Estimatăfutures nu au nimic de-a face cu livrările efective de produse. Se presupune că una dintre părți va plăti celei de-a doua părți la tranzacție diferența dintre valoarea activului pe perioada tranzacției și prețul real al produsului la momentul expirării contractului. Decontarea între contrapărți se face în numerar, iar livrarea fizică a bunurilor nu este asigurată. Astfel de tranzacții sunt efectuate pentru acoperire sau manipulare speculativă. Hedging vă permite să echilibrați pierderile probabile suferite la încheierea unui contract pe o altă piață.

Prețul contractului futures – contango și backwardation

Un contract futures este clasificat ca o marfă individuală cu o valoare care diferă de prețul activului. Acest indicator poate fi influențat de previziuni și riscuri cauzate de o probabilă modificare a obiectului acordurilor încheiate anterior. Prețul unui activ pe piață și valoarea unui futures pentru această marfă pot avea un raport negativ sau pozitiv.

Dacă un contract este mai scump decât un activ, atunci această condiție se numește contango. În cazul în care situația este inversă, vorbim de înapoiere.

În această situație, cei mai mulți investitori speră că prețul activului la bursă va scădea în curând semnificativ.

Asigurare

Tranzacționarea se efectuează cu condiția ca tranzacția să fie garantată prin intermediul unui depozit, a cărui mărime este de 2 – 10% din prețul activului contractual. Aceasta este asigurarea cerută de schimb de la ambele părți contractante. Suma stabilită este blocată pe conturi, formând un fel de garanție. Dacă prețul unui futures crește, atunci garanția vânzătorului crește, iar dacă scade, scade. Acest mecanism evită procedura de plată la încheierea unui contract. Atunci când un contract futures este deținut până la închidere, părțile își îndeplinesc obligațiile prin furnizarea de active sau transferul de fonduri. Atunci când unul dintre participanți nu dorește să-și îndeplinească obligațiile, schimbul o face pentru el, lăsându-și o anumită sumă din garanție. Această schemă funcționează numai pentru contractele care prevăd livrarea unui activ.

Datele de expirare

Există mai multe date de expirare a contractului. De exemplu, pentru un indice dolar, acțiuni, instrumente financiare, data de expirare este trimestrială în a treia vineri a ultimei luni a trimestrului. Există contracte futures cu o producție lunară, în special CME Crude Oil. Alte tipuri de contracte se pot încheia în alte zile. Pentru a tranzacționa productiv futures, amintiți-vă data de expirare a contractului. Dacă există o scădere neașteptată a volumului după expirarea zilei următoare de tranzacționare, atunci intervalul de timp se apropie, iar majoritatea comercianților încep să închidă tranzacții înainte de rezilierea contractului.

zur

Mani mlaif malaqa