Використовують ф’ючерсний контракт для здійснення угод купівлі-продажу товару чи активу у запланованому майбутньому за фіксованою ціною. Це зобов’язання – те, чим цей папір відрізняється від опціону, що дає право купувати або продавати, але не змушують це робити. Ф’ючерси зобов’язують обох учасників угоди виконувати взяті він зобов’язання. У цьому матеріальний обмін товарами під час здійснення таких торгових операцій не виконується.

- Що таке ф’ючерси та навіщо їх використовують на інвестринку

- Відмінності між ф’ючерсами та опціонами

- Відмінності між ф’ючерсами та форвардними контрактами

- Стратегії торгівлі ф’ючерсами

- Плюси та мінуси торгівлі ф’ючерсами

- Види ф’ючерсних контрактів

- Ціна ф’ючерсного контракту – контанго та беквордація

- Страховка

- Терміни закінчення

Що таке ф’ючерси та навіщо їх використовують на інвестринку

Ф’ючерсні контракти застосовують для встановлення реальної ринкової ціни на той чи інший інструмент. Вони мають певні прикладне значення для інвесторів:

- Спекулятивні операції , що дозволяють отримати матеріальну вигоду.

- Страхування від ризиків шляхом хеджування , що цікаво для постачальників та покупців товарів.

Ф’ючерси використовують на сировинних та товарних ринках, їх характеризують основні параметри:

- Час виконання, а саме дата, на яку заплановано угоду.

- Предмет здійснення угоди, зокрема, сировину, цінні папери чи товари, валюта.

- Біржа, на якій укладається угода.

- Одиниці котирування.

- Розмір маржі.

- Збереження балансу обох сторін договору.

- Поповнення балансу А та зниження балансу Б.

- Поповнення балансу Б і натомість скорочення балансу А.

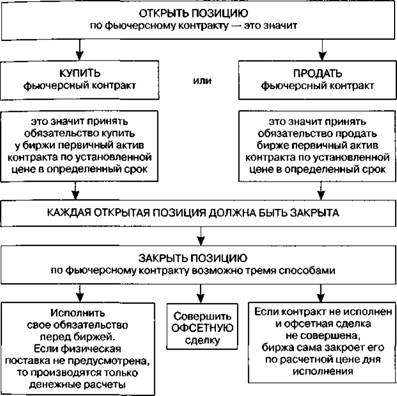

Якщо відбувається поповнення рахунку покупця і натомість скорочення рахунку продавця, вартість інструменту зростає. Тобто інвестор А зміг би купити продукт за нижчою ціною і перепродати його дорожче, отримуючи, таким чином, матеріальний зиск. Насправді біржа позбавляє учасників ринку проведення необхідних операцій, розрахунків, одночасно видаючи стороні угоди різницю у реальних грошах. Якщо ціна не змінилася, то баланс залишається тим самим. Третій сценарій реалізується, якщо ціна товару падає, що спочатку було вигідно продавцю. Тепер можна на більш вигідних умовах реалізувати товар, поточна ринкова ціна якого менша за ту, що була прописана в контакті. Якби йшлося про реальний товар, то продавець зміг би його придбати за ринковою вартістю та реалізувати за ціною, прописаною у ф’ючерсі. Біржа, у цій ситуації,позбавляє сторони необхідності транспортувати реальний товар, а просто робить потрібні розрахунки і поповнює рахунок продавця на певну суму, що є різницею між ринковою вартістю і ціною, прописаної в контракті. Якщо одна із сторін відмовляється від ф’ючерсу досі його виконання, то після закінчення прописаних у контракті термінів відбувається порівняння вартості, зазначеної в документі та ринкової ціни товару.

Відмінності між ф’ючерсами та опціонами

Відрізняються між собою ф’ючерсні та опціонні контракти зобов’язаннями сторін. Це проявляється у період експірації.

Відмінності між ф’ючерсами та форвардними контрактами

Також мають відзнаки форвардні та ф’ючерсні контракти, які укладають інвестори. Форвардом називають одноразові угоди, які здійснюються за рамками бірж і припускають, що покупка товару, цінних паперів чи валюти відбудеться у майбутньому. Сторонами заздалегідь обговорюються основні умови:

- ціна;

- терміни;

- додаткові умови.

В даному випадку угода проводиться з реальними активами, а не як з ф’ючерсами, коли про передачу товару не йдеться.

Форвард покликаний застрахувати учасників угоди від цінових коливань, які можуть статися у майбутньому часу. Жорсткі стандарти під час укладання договору відсутні, на біржі такі угоди проводитися що неспроможні.

- мети – форвард укладуть для продажу чи купівлі реальних активів, що передбачає розгляд всіх умов, вигідних обох сторін. У другому випадку здійснюється хеджування ф’ючерсними контрактами власних позицій або отримання вигоди з різниці цін. Ф’ючерси лише у 5% випадків призводять сторони до обміну реальними товарами чи фінансовими інструментами;

- обсяг активу – укладаючи форвардний договір, учасники угоди самостійно розраховують необхідний обсяг, враховуючи наявні вони потреби. У випадку з ф’ючерсами обсяги визначає біржа, а учасники ринку мають право реалізовувати певну кількість контрактів;

- якість інструментів – форвард надає можливість користуватися активами будь-якої якості залежно від того, які запити надходять від покупця. Коли йдеться про ф’ючерси, то якість інструментів визначається специфікацією біржі;

- постачання товару – під час підписання форварда активи поставляють завжди, а під час укладання ф’ючерсу постачання здійснюється у формі, встановленої біржею, але здебільшого раніше не доходить зовсім;

- терміни – терміни поставок під час підписання форварда визначають учасники угоди. Строки ф’ючерсних контрактів визначає біржа;

- ліквідність – форвардний договір характеризується обмеженою ліквідністю, оскільки умови його укладання прийнятні для певного кола контрагентів, між якими він був ув’язнений. Ф’ючерси це високоліквідні інструменти, однак рівень цього показника залежить від якості базового активу.

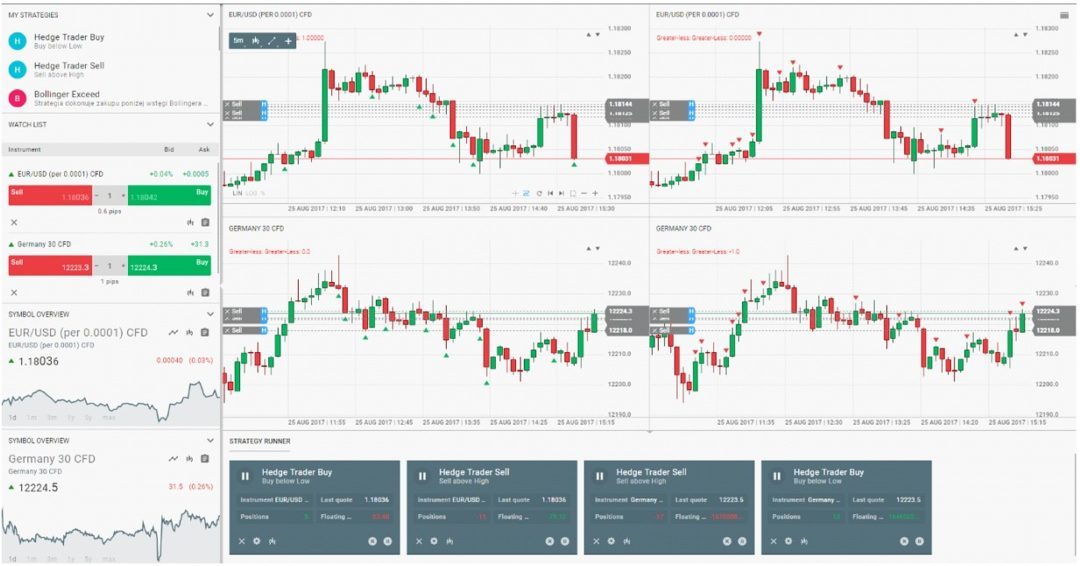

Стратегії торгівлі ф’ючерсами

Щоб торгувати ф’ючерсами трейдери використовують кілька популярних методик:

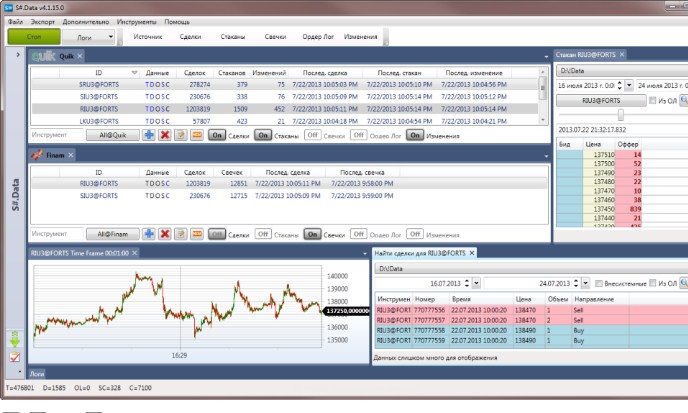

- здійснюється порівняння біржового графіка договору з найближчим місяцем , який запланована поставка і наступного його звітного периода;

- здійснюється порівняння спот-ціни на акцію та ф’ючерсу, якщо його вартість вища, то йдеться про контанго , що вважається премією щодо ціни активу. Якщо на ринку зворотна ситуація, то вона зветься беквордейшен , що вважається знижкою щодо базової вартості. Саме на цій ситуації курсової різниці заробляють трейдери;

- вивчення графіка ф’ючерсу із застосуванням технічного аналізу, індикаторів, фундаментальних факторів , здатних вплинути на ціну контракту.

Торгівля за рівнями підтримки:

- тимчасовий;

- просторовий;

- календарний.

Плюси та мінуси торгівлі ф’ючерсами

Можна виділити кілька плюсів торгівлі ф’ючерсами:

- немає додаткових витрат та прихованих комісійних платежів;

- є доступ до пулу ф’ючерсів із експірацією на рік;

- висока ліквідність активу, волатильність та динамічність торгівлі.

Мінус торгівлі ф’ючерсними контрактами:

- не підходить для довгострокової торгівлі, оскільки діє протягом певного часу;

- при настанні експірації відбувається закриття угод автоматично з урахуванням нинішньої ринкової ціни та видаленням відкладених ордерів;

- не можна перенести відкриті угоди на договір, що закінчується наступного місяця.

Зважте всі плюси та мінуси, перш ніж торгувати цими високо ризикованими інструментами.

Види ф’ючерсних контрактів

Є два види ф’ючерсних контрактів:

- Постачальник.

- Розрахунковий – без постачання.

Поставні ф’ючерси зобов’язують покупця та продавця зробити фактичний продаж товару та його оплату у зазначені у контракті терміни. Розрахунок між ними здійснюється за ціною, яка була зафіксована на останній день торгів. Якщо з настанням терміну виконання продавець не зміг забезпечити покупця товаром, біржа на нього накладає штрафні санкції.

Розрахунковийф’ючерс ніяк не пов’язаний із реальними поставками продукції. Передбачається, що одна із сторін виплачуватиме другому учаснику угоди різницю між вартістю активу в період укладення угоди та фактичною ціною продукції на момент закінчення контракту. Розрахунок між контрагентами проводиться у грошах, а фізичне постачання товару не передбачено. Такі угоди здійснюють для хеджування чи спекулятивних маніпуляцій. Хеджування дозволяє нівелювати можливі втрати, отримані під час укладання договору іншому ринку.

Ціна ф’ючерсного контракту – контанго та беквордація

Ф’ючерсний договір належить до категорії окремих біржових товарів, із вартістю, що відрізняється від ціни активу. На цей показник можуть впливати прогнози та ризики, спричинені можливим зміною предмета досягнутих раніше домовленостей. Ціна активу на ринку та вартість ф’ючерсу цього товару може мати негативне або позитивне співвідношення.

Якщо контракт дорожчий за актив, то цей стан носить назву контанго. У випадку, коли ситуація носить зворотний характер, йдеться про беквордацію.

У цій ситуації більшість інвесторів сподіваються, що ціна активу на біржах незабаром суттєво знизиться.

Страховка

Торгівля ведеться за умови забезпечення угоди, у вигляді депозиту, розмір якого становить 2 – 10% ціни активу договору. Це страховка, потрібна біржею з обох сторін, які укладають договір. Встановлена сума блокується на рахунках, формуючи своєрідну заставу. Якщо ціна ф’ючерсу зростає, то забезпечення продавця зростає, а за її зниження, зменшується. Цей механізм дозволяє уникати процедури оплати під час укладання договору. Коли ф’ючерс зберігається до його закриття, сторони виконують свої зобов’язання, поставляючи активи чи перераховуючи кошти. Коли хтось із учасників не хоче виконувати свої зобов’язання, це за нього робить біржа, залишаючи собі певну суму із гарантійного забезпечення. Така схема працює лише щодо контрактів, за якими передбачено постачання активу.

Терміни закінчення

Є кілька дат закінчення терміну договору. Наприклад, для індексу долара, акцій, фінансових інструментів термін закінчення настає щокварталу третьої п’ятниці останнього місяця кварталу. Існують ф’ючерси зі щомісячним виходом, зокрема CME Crude Oil. Інші види контрактів можуть закінчуватися в інші дні. Щоб продуктивно торгувати ф’ючерсами слід пам’ятати дату закінчення контракту. Якщо відзначається несподіване зменшення обсягу після закінчення чергового дня торгів, то терміни підходять, і більшість трейдерів починають закривати угоди до припинення дії договору.

zur

Mani mlaif malaqa