एक निश्चित मूल्य पर नियोजित भविष्य में किसी उत्पाद या संपत्ति की बिक्री और खरीद के लिए लेनदेन करने के लिए वायदा अनुबंध का उपयोग करें। यह दायित्व यह है कि दी गई सुरक्षा उस विकल्प से कैसे भिन्न है जो खरीदने या बेचने का अधिकार देता है, लेकिन ऐसा करने के लिए मजबूर नहीं है। वायदा दोनों पक्षों को अपने दायित्वों को पूरा करने के लिए लेनदेन के लिए बाध्य करता है। इसी समय, इस तरह के व्यापारिक कार्यों के दौरान माल का भौतिक आदान-प्रदान नहीं किया जाता है।

- फ्यूचर्स क्या हैं और इन्वेस्टमेंट मार्केट में इनका इस्तेमाल क्यों किया जाता है?

- वायदा और विकल्प के बीच अंतर

- फ्यूचर्स और फॉरवर्ड कॉन्ट्रैक्ट्स के बीच अंतर

- फ्यूचर्स ट्रेडिंग रणनीतियाँ

- वायदा कारोबार के फायदे और नुकसान

- वायदा अनुबंधों के प्रकार

- फ्यूचर्स कॉन्ट्रैक्ट प्राइस – कॉन्टैंगो और बैकवर्डेशन

- बीमा

- समाप्ति की तिथियां

फ्यूचर्स क्या हैं और इन्वेस्टमेंट मार्केट में इनका इस्तेमाल क्यों किया जाता है?

फ्यूचर्स कॉन्ट्रैक्ट्स का उपयोग किसी विशेष उपकरण के लिए वास्तविक बाजार मूल्य स्थापित करने के लिए किया जाता है। उनके पास निवेशकों के लिए कुछ निश्चित मूल्य हैं:

- सट्टा लेनदेन जो आपको भौतिक लाभ निकालने की अनुमति देते हैं।

- हेजिंग द्वारा जोखिम के खिलाफ बीमा , जो आपूर्तिकर्ताओं और सामानों के खरीदारों के लिए दिलचस्प है।

कमोडिटी और कमोडिटी बाजारों में फ्यूचर्स का उपयोग किया जाता है, उन्हें मुख्य मापदंडों की विशेषता होती है:

- निष्पादन का समय, अर्थात् वह तिथि जिस पर सौदा निर्धारित है।

- लेन-देन का विषय, विशेष रूप से, कच्चा माल, प्रतिभूतियां या माल, मुद्रा।

- एक्सचेंज जिस पर लेनदेन किया जाता है।

- उद्धरण की इकाइयाँ।

- मार्जिन का आकार।

- अनुबंध के लिए दोनों पक्षों का संतुलन बनाए रखना।

- शेष A की पुनःपूर्ति और शेष B की कमी।

- बैलेंस शीट ए की कमी की पृष्ठभूमि के खिलाफ बैलेंस शीट बी की पुनःपूर्ति।

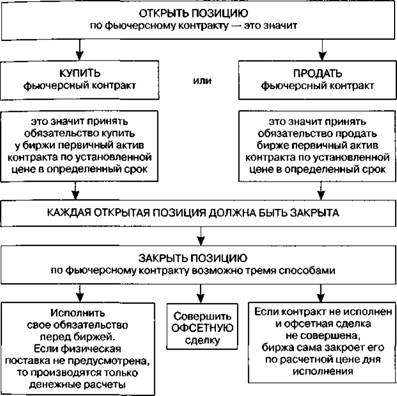

यदि विक्रेता के खाते में कमी की पृष्ठभूमि के खिलाफ खरीदार के खाते को फिर से भर दिया जाता है, तो साधन का मूल्य बढ़ जाता है। अर्थात्, निवेशक ए कम कीमत पर उत्पाद खरीद सकता है और इसे उच्च कीमत पर फिर से बेच सकता है, इस प्रकार भौतिक लाभ प्राप्त कर सकता है। वास्तव में, एक्सचेंज बाजार सहभागियों को आवश्यक संचालन, गणना करने से मुक्त करता है, लेनदेन के लिए पार्टी को वास्तविक धन में अंतर तुरंत देता है। यदि कीमत नहीं बदली है, तो शेष राशि वही रहती है। तीसरे परिदृश्य का एहसास तब होता है जब उत्पाद की कीमत गिरती है, जो शुरू में विक्रेता के लिए फायदेमंद थी। अब माल को अधिक अनुकूल शर्तों पर बेचना संभव है, जिसका वर्तमान बाजार मूल्य संपर्क में निर्दिष्ट मूल्य से कम है। अगर हम एक वास्तविक उत्पाद के बारे में बात कर रहे थे, तो विक्रेता इसे बाजार मूल्य पर खरीद सकता था और इसे वायदा में निर्दिष्ट मूल्य पर बेच सकता था। इस स्थिति में एक्सचेंज,पार्टियों को वास्तविक सामानों के परिवहन की आवश्यकता से राहत देता है, लेकिन केवल आवश्यक गणना करता है और विक्रेता के खाते को एक निश्चित राशि के लिए भर देता है, जो बाजार मूल्य और अनुबंध में निर्दिष्ट मूल्य के बीच का अंतर है। यदि पार्टियों में से एक अपने निष्पादन के क्षण तक वायदा को छोड़ देता है, तो अनुबंध में निर्दिष्ट शर्तों की समाप्ति के बाद, दस्तावेज़ में निर्दिष्ट मूल्य और माल के बाजार मूल्य के बीच तुलना की जाती है। [कैप्शन आईडी = “अटैचमेंट_11873” एलाइन = “एलाइनसेंटर” चौड़ाई = “613”]फिर अनुबंध में निर्धारित शर्तों की समाप्ति के बाद, दस्तावेज़ में इंगित लागत और माल के बाजार मूल्य की तुलना होती है। [कैप्शन आईडी = “अटैचमेंट_11873” एलाइन = “एलाइनसेंटर” चौड़ाई = “613”]फिर अनुबंध में निर्धारित शर्तों की समाप्ति के बाद, दस्तावेज़ में इंगित लागत और माल के बाजार मूल्य की तुलना होती है। [कैप्शन आईडी = “अटैचमेंट_11873” एलाइन = “एलाइनसेंटर” चौड़ाई = “613”]

वायदा और विकल्प के बीच अंतर

पार्टियों के दायित्वों से वायदा और विकल्प अनुबंध आपस में भिन्न होते हैं। यह समाप्ति अवधि के दौरान ही प्रकट होता है। [कैप्शन आईडी = “अटैचमेंट_11885” अलाइन = “एलाइनसेंटर” चौड़ाई = “391”]

फ्यूचर्स और फॉरवर्ड कॉन्ट्रैक्ट्स के बीच अंतर

इसके अलावा, वायदा और वायदा अनुबंधों के बीच अंतर हैं, जो निवेशकों द्वारा दर्ज किए जाते हैं। फॉरवर्ड को एक्सचेंजों के बाहर किए गए एकमुश्त लेनदेन कहा जाता है और यह मानते हुए कि भविष्य के समय में माल, प्रतिभूतियों या मुद्रा की खरीद होगी। पार्टियां मुख्य शर्तों पर पहले से चर्चा करती हैं:

- कीमत;

- शर्तें;

- अतिरिक्त शर्तों।

इस मामले में, लेन-देन वास्तविक संपत्ति के साथ किया जाता है, न कि वायदा के साथ, जब माल के हस्तांतरण का कोई सवाल ही नहीं होता है।

फॉरवर्ड का उद्देश्य भविष्य में होने वाले मूल्य में उतार-चढ़ाव के खिलाफ लेनदेन में प्रतिभागियों का बीमा करना है। अनुबंध समाप्त करते समय कोई सख्त मानक नहीं हैं, इसलिए इस तरह के लेनदेन एक्सचेंज पर नहीं किए जा सकते हैं।

[कैप्शन आईडी = “अटैचमेंट_11877” एलाइन = “एलाइनसेंटर” चौड़ाई = “653”]

- लक्ष्य – वास्तविक संपत्ति की बिक्री या खरीद के लिए आगे का निष्कर्ष निकाला जाएगा, जिसका अर्थ है कि दोनों पक्षों के अनुकूल सभी शर्तों पर विचार करना। दूसरे मामले में, वायदा अनुबंध अपने स्वयं के पदों की हेजिंग कर रहे हैं या मूल्य अंतर का लाभ उठा रहे हैं। केवल 5% मामलों में वायदा पार्टियों को वास्तविक वस्तुओं या वित्तीय साधनों के आदान-प्रदान की ओर ले जाता है;

- संपत्ति की मात्रा – एक आगे के अनुबंध का समापन करते समय, लेन-देन के पक्ष स्वतंत्र रूप से उनकी जरूरतों को ध्यान में रखते हुए आवश्यक मात्रा की गणना करते हैं। वायदा के मामले में, वॉल्यूम एक्सचेंज द्वारा निर्धारित किया जाता है, और बाजार सहभागियों को एक निश्चित संख्या में अनुबंधों को बेचने का अधिकार होता है;

- उपकरणों की गुणवत्ता – एक फॉरवर्ड किसी भी गुणवत्ता की संपत्ति का उपयोग करने का अवसर प्रदान करता है, यह इस बात पर निर्भर करता है कि खरीदार से अनुरोध कैसे आते हैं। जब वायदा की बात आती है, तो उपकरणों की गुणवत्ता एक्सचेंज के विनिर्देशन द्वारा निर्धारित की जाती है;

- माल की डिलीवरी – फॉरवर्ड पर हस्ताक्षर करते समय, संपत्ति हमेशा वितरित की जाती है, और जब एक वायदा समाप्त होता है, तो डिलीवरी एक्सचेंज द्वारा स्थापित रूप में की जाती है, लेकिन ज्यादातर मामलों में यह इस तक नहीं पहुंचता है;

- शर्तें – फॉरवर्ड पर हस्ताक्षर करते समय डिलीवरी की शर्तें पार्टियों द्वारा लेनदेन के लिए निर्धारित की जाती हैं। वायदा अनुबंध की शर्तें एक्सचेंज द्वारा निर्धारित की जाती हैं;

- तरलता – एक वायदा अनुबंध सीमित तरलता की विशेषता है, क्योंकि इसके समापन की शर्तें एक निश्चित श्रेणी के प्रतिपक्षों के लिए स्वीकार्य हैं, जिनके बीच यह निष्कर्ष निकाला गया था। फ्यूचर्स अत्यधिक तरल साधन हैं, हालांकि, इस सूचक का स्तर अंतर्निहित परिसंपत्ति की गुणवत्ता पर निर्भर करता है।

[कैप्शन आईडी = “अटैचमेंट_11876” अलाइन = “एलाइनसेंटर” चौड़ाई = “456”]

फ्यूचर्स ट्रेडिंग रणनीतियाँ

वायदा कारोबार करने के लिए, व्यापारी कई लोकप्रिय तकनीकों का उपयोग करते हैं:

- अगले महीने के साथ अनुबंध की विनिमय अनुसूची की तुलना जिसके लिए वितरण की योजना बनाई गई है और इसके बाद की रिपोर्टिंग अवधि की जाती है ;

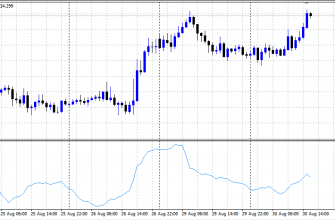

- एक शेयर और वायदा के लिए हाजिर कीमत की तुलना की जाती है , यदि इसका मूल्य अधिक है, तो हम कॉन्टैंगो के बारे में बात कर रहे हैं , जिसे एक परिसंपत्ति की कीमत के सापेक्ष प्रीमियम माना जाता है। यदि बाजार में स्थिति उलट जाती है, तो इसे बैकवर्डेशन कहा जाता है , जिसे आधार लागत के संबंध में छूट माना जाता है। यह विनिमय दर अंतर पर है जो इस स्थिति में उत्पन्न होता है कि व्यापारी कमाते हैं;

- तकनीकी विश्लेषण, संकेतक, मौलिक कारकों का उपयोग करके वायदा अनुसूची का अध्ययन करना जो अनुबंध की कीमत को प्रभावित कर सकते हैं।

समर्थन स्तरों द्वारा व्यापार:

- अस्थायी;

- स्थानिक;

- पंचांग।

[कैप्शन आईडी = “अटैचमेंट_11884” एलाइन = “एलाइनसेंटर” चौड़ाई = “820”]

संरेखण केंद्र “चौड़ाई =” 397 “]

वायदा कारोबार के फायदे और नुकसान

वायदा कारोबार के कई फायदे हैं:

- कोई अतिरिक्त लागत और छिपे हुए कमीशन नहीं हैं;

- एक वर्ष के लिए समाप्ति के साथ वायदा के पूल तक पहुंच है;

- उच्च परिसंपत्ति तरलता, अस्थिरता और गतिशील व्यापार।

ट्रेडिंग फ्यूचर्स कॉन्ट्रैक्ट्स के नुकसान:

- लंबी अवधि के व्यापार के लिए उपयुक्त नहीं है, क्योंकि यह एक निश्चित समय के लिए वैध है;

- जब समाप्ति होती है, तो मौजूदा बाजार मूल्य को ध्यान में रखते हुए और लंबित आदेशों को हटाते हुए लेनदेन स्वचालित रूप से बंद हो जाते हैं;

- आप खुले ट्रेडों को अगले महीने समाप्त होने वाले अनुबंध में स्थानांतरित नहीं कर सकते।

इन अत्यधिक जोखिम वाले उपकरणों का व्यापार करने से पहले पेशेवरों और विपक्षों का वजन करें।

वायदा अनुबंधों के प्रकार

वायदा अनुबंध दो प्रकार के होते हैं:

- वितरण।

- निपटान – आपूर्ति के बिना।

सुपुर्दगी योग्य वायदा खरीदार और विक्रेता को माल की वास्तविक बिक्री करने और अनुबंध में निर्दिष्ट शर्तों के भीतर इसके लिए भुगतान करने के लिए बाध्य करता है। उनके बीच समझौता उस कीमत पर किया जाता है जो ट्रेडिंग के आखिरी दिन तय की गई थी। यदि नियत तारीख की शुरुआत के साथ विक्रेता खरीदार को सामान प्रदान करने में असमर्थ था, तो एक्सचेंज उस पर जुर्माना लगाता है।

अनुमानितफ्यूचर्स का उत्पादों की वास्तविक डिलीवरी से कोई लेना-देना नहीं है। यह माना जाता है कि पार्टियों में से एक लेनदेन के लिए दूसरे पक्ष को लेनदेन की अवधि के दौरान संपत्ति के मूल्य और अनुबंध की समाप्ति के समय उत्पाद की वास्तविक कीमत के बीच अंतर का भुगतान करेगा। प्रतिपक्षों के बीच समझौता नकद में किया जाता है, और माल की भौतिक डिलीवरी प्रदान नहीं की जाती है। इस तरह के लेनदेन हेजिंग या सट्टा हेरफेर के लिए किए जाते हैं। हेजिंग आपको किसी अन्य बाजार में अनुबंध में प्रवेश करते समय होने वाले संभावित नुकसान को समतल करने की अनुमति देता है।

फ्यूचर्स कॉन्ट्रैक्ट प्राइस – कॉन्टैंगो और बैकवर्डेशन

एक वायदा अनुबंध को एक व्यक्तिगत वस्तु के रूप में वर्गीकृत किया जाता है, जिसका मूल्य परिसंपत्ति की कीमत से भिन्न होता है। यह संकेतक पहले से किए गए समझौतों की विषय वस्तु में संभावित परिवर्तन के कारण होने वाले पूर्वानुमानों और जोखिमों से प्रभावित हो सकता है। बाजार में किसी परिसंपत्ति की कीमत और इस वस्तु के लिए एक वायदा के मूल्य का नकारात्मक या सकारात्मक अनुपात हो सकता है।

यदि कोई अनुबंध किसी परिसंपत्ति से अधिक महंगा है, तो इस स्थिति को कॉन्टैंगो कहा जाता है। मामले में जब स्थिति विपरीत है, हम पिछड़ेपन के बारे में बात कर रहे हैं।

इस स्थिति में, अधिकांश निवेशकों को उम्मीद है कि स्टॉक एक्सचेंजों पर परिसंपत्ति की कीमत जल्द ही काफी कम हो जाएगी। [कैप्शन आईडी = “अटैचमेंट_11886” अलाइन = “एलाइनसेंटर” चौड़ाई = “800”]

बीमा

ट्रेडिंग इस शर्त पर की जाती है कि लेनदेन एक जमा राशि के माध्यम से सुरक्षित है, जिसका आकार अनुबंध परिसंपत्ति की कीमत का 2 – 10% है। यह दोनों अनुबंध पक्षों से एक्सचेंज द्वारा आवश्यक बीमा है। एक प्रकार का संपार्श्विक बनाते हुए, निर्धारित राशि को खातों पर अवरुद्ध कर दिया जाता है। यदि वायदा की कीमत बढ़ती है, तो विक्रेता की संपार्श्विक बढ़ जाती है, और यदि यह घट जाती है, तो यह घट जाती है। यह तंत्र अनुबंध समाप्त करते समय भुगतान प्रक्रिया से बचता है। जब एक वायदा बंद होने तक आयोजित किया जाता है, तो पार्टियां संपत्ति की आपूर्ति या धन हस्तांतरित करके अपने दायित्वों को पूरा करती हैं। जब प्रतिभागियों में से एक अपने दायित्वों को पूरा नहीं करना चाहता है, तो एक्सचेंज उसके लिए करता है, खुद को गारंटी की एक निश्चित राशि छोड़ देता है। यह योजना केवल उन अनुबंधों के लिए काम करती है जो किसी परिसंपत्ति की सुपुर्दगी प्रदान करते हैं।

समाप्ति की तिथियां

कई अनुबंध समाप्ति तिथियां हैं। उदाहरण के लिए, डॉलर इंडेक्स, स्टॉक, वित्तीय साधनों के लिए, समाप्ति तिथि तिमाही के आखिरी महीने के तीसरे शुक्रवार को तिमाही होती है। मासिक उत्पादन के साथ वायदा हैं, विशेष रूप से सीएमई कच्चे तेल में। अन्य प्रकार के अनुबंध अन्य दिनों में समाप्त हो सकते हैं। फ्यूचर्स को उत्पादक रूप से व्यापार करने के लिए, अनुबंध की समाप्ति तिथि याद रखें। यदि व्यापार के अगले दिन की समाप्ति के बाद मात्रा में अप्रत्याशित कमी आती है, तो समय सीमा निकट आती है, और अधिकांश व्यापारी अनुबंध की समाप्ति से पहले सौदों को बंद करना शुरू कर देते हैं। [कैप्शन आईडी = “अटैचमेंट_11871” एलाइन = “एलाइनसेंटर” चौड़ाई = “498”]

zur

Mani mlaif malaqa