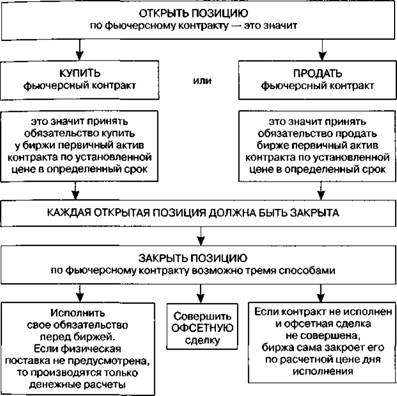

Utilitzeu un contracte de futurs per fer transaccions per a la compra i venda d’un producte o actiu en el futur previst a un preu fix. Aquesta obligació és com es diferencia la garantia donada d’una opció que dóna dret a comprar o vendre, però no està obligada a fer-ho. Els futurs obliguen ambdues parts a l’operació a complir amb les seves obligacions. Al mateix temps, no es realitza l’intercanvi material de béns durant aquestes operacions comercials.

- Què són els futurs i per què s’utilitzen al mercat d’inversió?

- Diferències entre futurs i opcions

- Diferències entre futurs i contractes a termini

- Estratègies comercials de futurs

- Pros i contres del comerç de futurs

- Tipus de contractes de futur

- Preu del contracte de futurs – contango i backwardation

- Assegurança

- Dates de caducitat

Què són els futurs i per què s’utilitzen al mercat d’inversió?

Els contractes de futurs s’utilitzen per establir el preu real de mercat d’un instrument concret. Tenen cert valor aplicat per als inversors:

- Transaccions especulatives que permeten extreure beneficis materials.

- Assegurança de riscos per cobertura , que és interessant per a proveïdors i compradors de béns.

Els futurs s’utilitzen en els mercats de matèries primeres i de matèries primeres, es caracteritzen pels principals paràmetres:

- L’hora d’execució, és a dir, la data en què està programat l’acord.

- L’objecte de la transacció, en particular, matèries primeres, valors o béns, moneda.

- L’intercanvi on es realitza la transacció.

- Unitats de cotització.

- La mida del marge.

- Mantenir l’equilibri de les dues parts del contracte.

- Reposició del saldo A i disminució del saldo B.

- Reposició del balanç B en el context de la reducció del balanç A.

Si el compte del comprador es reomple en el context d’una disminució del compte del venedor, el valor de l’instrument augmenta. És a dir, l’inversor A podria comprar el producte a un preu més baix i revendre’l a un preu més alt, obtenint així beneficis materials. En realitat, l’intercanvi alleuja els participants del mercat de dur a terme les operacions i càlculs necessaris, donant immediatament la diferència de diners reals a la part de la transacció. Si el preu no ha canviat, el saldo continua sent el mateix. El tercer escenari es realitza si el preu del producte baixa, que inicialment va ser beneficiós per al venedor. Ara és possible vendre béns en condicions més favorables, el preu de mercat actual dels quals és inferior al que s’especificava al contacte. Si estiguéssim parlant d’un producte real, el venedor podria comprar-lo al valor de mercat i vendre’l al preu especificat en els futurs. L’intercanvi, en aquesta situació,alleuja a les parts de la necessitat de transportar béns reals, però simplement fa els càlculs necessaris i reomple el compte del venedor per una quantitat determinada, que és la diferència entre el valor de mercat i el preu especificat en el contracte. Si una de les parts abandona els futurs fins al moment de la seva execució, després de l’expiració dels termes especificats en el contracte, es fa una comparació entre el valor especificat en el document i el preu de mercat de la mercaderia. després, després de l’expiració dels termes prescrits en el contracte, es fa una comparació del cost indicat en el document i el preu de mercat de la mercaderia. després, després de l’expiració dels termes prescrits en el contracte, es fa una comparació del cost indicat en el document i el preu de mercat de la mercaderia.

Diferències entre futurs i opcions

Els contractes de futurs i d’opcions es diferencien entre ells per les obligacions de les parts. Això es manifesta durant el període de caducitat.

Diferències entre futurs i contractes a termini

A més, hi ha diferències entre els contractes a termini i els futurs, que subscriuen els inversors. Un forward s’anomena transaccions puntuals realitzades fora de les borses i suposant que la compra de béns, valors o moneda es produirà en el futur. Les parts discuteixen amb antelació les principals condicions:

- preu;

- termes;

- condicions addicionals.

En aquest cas, la transacció es realitza amb actius reals, i no com amb futurs, quan no es tracta de transferir béns.

El forward té com a objectiu assegurar als participants en la transacció contra les fluctuacions de preu que probablement es produeixin en el futur. No hi ha estàndards estrictes a l’hora de celebrar un contracte, de manera que aquestes transaccions no es poden dur a terme a l’intercanvi.

- objectius – el forward es conclourà per a la venda o compra d’actius reals, la qual cosa implica la consideració de totes les condicions favorables a ambdues parts. En el segon cas, els contractes de futurs cobreixen les seves pròpies posicions o aprofiten la diferència de preu. Els futurs només en un 5% dels casos porten les parts a l’intercanvi de béns reals o instruments financers;

- volum d’actius : en concloure un contracte a termini, les parts de la transacció calculen de manera independent el volum requerit, tenint en compte les seves necessitats. En el cas dels futurs, els volums els determina l’intercanvi, i els participants al mercat tenen dret a vendre un nombre determinat de contractes;

- qualitat dels instruments : un forward ofereix l’oportunitat d’utilitzar actius de qualsevol qualitat, depenent de com provenen les peticions del comprador. Quan es tracta de futurs, la qualitat dels instruments ve determinada per l’especificació de l’intercanvi;

- lliurament de mercaderies : en signar un forward, sempre es lliuren actius i, quan es conclou un futur, el lliurament es realitza en la forma establerta per l’intercanvi, però en la majoria dels casos no s’hi arriba en absolut;

- condicions : les parts de la transacció determinen les condicions de lliurament en signar el forward. Els termes dels contractes de futurs estan determinats per l’intercanvi;

- Liquiditat : un contracte a termini es caracteritza per una liquiditat limitada, ja que les condicions per a la seva celebració són acceptables per a un determinat rang de contraparts, entre les quals es va celebrar. Els futurs són instruments molt líquids, però el nivell d’aquest indicador depèn de la qualitat de l’actiu subjacent.

Estratègies comercials de futurs

Per negociar futurs, els comerciants utilitzen diverses tècniques populars:

- la comparació del calendari d’intercanvi del contracte amb el mes següent per al qual es preveu el lliurament i el període d’informe posterior a aquest;

- es fa una comparació del preu al comptat d’una acció i d’un futur, si el seu valor és més alt, parlem de contango , que es considera una prima respecte al preu d’un actiu. Si la situació s’inverteix al mercat, s’anomena retrocés , que es considera un descompte en relació amb el cost base. És sobre la diferència de tipus de canvi que sorgeix en aquesta situació que els comerciants guanyen;

- estudi del calendari de futurs mitjançant anàlisis tècniques, indicadors, factors fonamentals que poden afectar el preu del contracte.

Negociació per nivells de suport: l’

- temporal;

- espacial;

- calendari.

Pros i contres del comerç de futurs

Hi ha diversos avantatges del comerç de futurs:

- no hi ha costos addicionals ni comissions ocultes;

- hi ha accés a un conjunt de futurs amb venciment a un any;

- alta liquiditat d’actius, volatilitat i negociació dinàmica.

Desavantatges de negociar contractes de futurs:

- no apte per a negociació a llarg termini, ja que és vàlid durant un temps determinat;

- quan es produeix la caducitat, les transaccions es tanquen automàticament, tenint en compte el preu de mercat actual i eliminant les comandes pendents;

- no podeu transferir operacions obertes a un contracte que caduca el mes vinent.

Peseu els pros i els contres abans de negociar aquests instruments de gran risc.

Tipus de contractes de futur

Hi ha dos tipus de contractes de futurs:

- Lliurament.

- Assentament – sense subministraments.

Els futurs lliurables obliguen el comprador i el venedor a fer la venda real de la mercaderia i pagar-la dins dels termes especificats en el contracte. La liquidació entre ells es realitza al preu que es va fixar l’últim dia de negociació. Si amb l’inici de la data de venciment el venedor no va poder proporcionar la mercaderia al comprador, l’intercanvi li imposa penalitats.

Estimatels futurs no tenen res a veure amb els lliuraments reals de productes. Se suposa que una de les parts pagarà a la segona part de la transacció la diferència entre el valor de l’actiu durant el període de la transacció i el preu real del producte en el moment del venciment del contracte. La liquidació entre les contraparts es fa en efectiu i no es proporciona el lliurament físic de mercaderies. Aquestes transaccions es realitzen amb finalitats de cobertura o manipulació especulativa. La cobertura us permet anivellar les pèrdues probables incorregudes en formalitzar un contracte en un altre mercat.

Preu del contracte de futurs – contango i backwardation

Un contracte de futurs es classifica com una mercaderia individual amb un valor que difereix del preu de l’actiu. Aquest indicador pot estar influenciat per les previsions i els riscos provocats per un probable canvi en la matèria dels acords prèviament assolits. El preu d’un actiu al mercat i el valor d’un futur d’aquesta mercaderia poden tenir una relació negativa o positiva.

Si un contracte és més car que un actiu, aquesta condició s’anomena contango. En el cas que la situació sigui la contrària, estem parlant de retrocés.

En aquesta situació, la majoria dels inversors esperen que el preu de l’actiu a les borses aviat disminueixi significativament.

Assegurança

El comerç es realitza amb la condició que la transacció estigui garantida mitjançant un dipòsit, la mida del qual és del 2 al 10% del preu de l’actiu del contracte. Aquesta és l’assegurança requerida per l’intercanvi d’ambdues parts contractants. L’import fixat es bloqueja als comptes, formant una mena de garantia. Si el preu d’un futur augmenta, la garantia del venedor augmenta, i si disminueix, disminueix. Aquest mecanisme evita el procediment de pagament a l’hora de celebrar un contracte. Quan un futur es manté fins al tancament, les parts compleixen les seves obligacions mitjançant el subministrament d’actius o la transferència de fons. Quan un dels participants no vol complir amb les seves obligacions, l’intercanvi ho fa per ell, deixant-se un determinat import de la garantia. Aquest esquema només funciona per a contractes que preveuen el lliurament d’un actiu.

Dates de caducitat

Hi ha diverses dates de venciment del contracte. Per exemple, per a un índex de dòlars, accions, instruments financers, la data de venciment és trimestral el tercer divendres de l’últim mes del trimestre. Hi ha futurs amb una producció mensual, en particular CME Crude Oil. Altres tipus de contractes poden finalitzar en altres dies. Per operar amb futurs de manera productiva, recordeu la data de venciment del contracte. Si hi ha una disminució inesperada del volum després de l’expiració del dia següent de negociació, s’acosta el període de temps i la majoria dels comerciants comencen a tancar ofertes abans de la finalització del contracte.

zur

Mani mlaif malaqa