השתמש בחוזה עתידי כדי לבצע עסקאות למכירה ורכישה של מוצר או נכס בעתיד המתוכנן במחיר קבוע. חובה זו היא כיצד נייר הערך הנתון שונה מאופציה הנותנת זכות לקנות או למכור, אך אינה נאלצת לעשות זאת. חוזים עתידיים מחייבים את שני הצדדים לעסקה למלא את התחייבויותיהם. יחד עם זאת, החלפה מהותית של סחורות במהלך פעולות מסחר כאמור אינה מתבצעת.

מהם חוזים עתידיים ומדוע משתמשים בהם בשוק ההשקעות?

חוזים עתידיים משמשים לקביעת מחיר השוק האמיתי עבור מכשיר מסוים. יש להם ערך יישומי מסוים עבור משקיעים:

- עסקאות ספקולטיביות המאפשרות לך להפיק תועלת מהותית.

- ביטוח מפני סיכונים על ידי גידור , המעניין עבור ספקים וקונים של סחורות.

חוזים עתידיים משמשים בשוקי הסחורות והסחורות, הם מאופיינים על ידי הפרמטרים העיקריים:

- מועד הביצוע, כלומר התאריך בו נקבעה העסקה.

- נושא העסקה, בפרט, חומרי גלם, ניירות ערך או טובין, מטבע.

- הבורסה שבה מתבצעת העסקה.

- יחידות של ציטוט.

- גודל השוליים.

- שמירה על האיזון של שני הצדדים לחוזה.

- חידוש מאזן א’ וירידה במאזן ב’.

- חידוש מאזן ב’ על רקע צמצום מאזן א’.

אם חשבון הקונה מתחדש על רקע ירידה בחשבון המוכר, אזי ערך המכשיר עולה. כלומר, משקיע א’ יוכל לקנות את המוצר במחיר נמוך יותר ולמכור אותו מחדש במחיר גבוה יותר, וכך להפיק יתרונות מהותיים. במציאות, הבורסה פוטרת את משתתפי השוק מביצוע הפעולות הנדרשות, חישובים, מתן מיד את ההפרש בכסף האמיתי לצד לעסקה. אם המחיר לא השתנה, אז היתרה נשארת זהה. התרחיש השלישי מתממש אם מחיר המוצר יורד, מה שהועיל בתחילה למוכר. כעת ניתן למכור סחורה בתנאים נוחים יותר, שמחיר השוק הנוכחי שלה נמוך מזה שצוין ביצירת קשר. אם היינו מדברים על מוצר אמיתי, אז המוכר יכול היה לקנות אותו לפי שווי שוק ולמכור אותו במחיר שנקבע בחוזים העתידיים. חילופי הדברים, במצב זה,פוטר את הצדדים מהצורך בהובלת סחורה אמיתית, אלא פשוט עושה את החישובים הנדרשים וממלא את חשבון המוכר בסכום מסוים, שהוא ההפרש בין שווי השוק למחיר הנקוב בחוזה. אם אחד הצדדים נוטש את החוזים העתידיים עד לרגע ביצועו, אזי לאחר פקיעת התנאים המפורטים בחוזה, מתבצעת השוואה בין השווי הנקוב במסמך לבין מחיר השוק של הטובין. לאחר תום התנאים שנקבעו בחוזה, מתבצעת השוואה בין העלות המצוינת במסמך לבין מחיר השוק של הטובין. לאחר תום התנאים שנקבעו בחוזה, מתבצעת השוואה בין העלות המצוינת במסמך לבין מחיר השוק של הטובין.

הבדלים בין חוזים עתידיים לאופציות

חוזים עתידיים ואופציות נבדלים ביניהם בהתחייבויות הצדדים. זה בא לידי ביטוי במהלך תקופת התפוגה.

הבדלים בין חוזים עתידיים וחוזים עתידיים

כמו כן, ישנם הבדלים בין חוזים עתידיים, אשר נערכים על ידי משקיעים. פורוורד נקרא עסקאות חד פעמיות שבוצעו מחוץ לבורסות ובהנחה שרכישת סחורות, ניירות ערך או מטבע תתרחש בזמן העתידי. הצדדים דנים מראש בתנאים העיקריים:

- מחיר;

- תנאים;

- תנאים נוספים.

במקרה זה, העסקה מתבצעת עם נכסים ריאליים, ולא כמו בחוזים עתידיים, כאשר אין מדובר בהעברת סחורה.

הפורוורד נועד להבטיח את המשתתפים בעסקה מפני תנודות מחירים שצפויות להתרחש בעתיד. אין תקנים מחמירים בעת כריתת חוזה, ולכן לא ניתן לבצע עסקאות כאלה בבורסה.

- יעדים – הפורוורד יסתיים למכירה או רכישה של נכסים ריאליים, מה שמרמז על התחשבות בכל התנאים הנוחים לשני הצדדים. במקרה השני, חוזים עתידיים מגנים את הפוזיציות שלהם או מנצלים את הפרש המחירים. חוזים עתידיים רק ב-5% מהמקרים מובילים את הצדדים להחלפת סחורות אמיתיות או מכשירים פיננסיים;

- נפח נכסים – בעת כריתת חוזה קדימה, הצדדים לעסקה מחשבים באופן עצמאי את הנפח הנדרש תוך התחשבות בצרכיהם. במקרה של חוזים עתידיים, ההיקפים נקבעים על ידי הבורסה, ולמשתתפים בשוק יש זכות למכור מספר מסוים של חוזים;

- איכות המכשירים – פורוורד מספק הזדמנות להשתמש בנכסים מכל איכות, בהתאם לאופן שבו בקשות מגיעות מהקונה. כשמדובר בחוזים עתידיים, איכות המכשירים נקבעת לפי מפרט הבורסה;

- מסירת סחורה – בחתימה על פורוורד תמיד נמסרים נכסים, וכאשר מסתיים חוזים עתידיים מתבצעת המסירה בצורה שקבעה הבורסה, אך ברוב המקרים היא אינה מגיעה לכך כלל;

- תנאים – תנאי האספקה בעת חתימת הפורוורד נקבעים על ידי הצדדים לעסקה. תנאי החוזים העתידיים נקבעים על ידי הבורסה;

- נזילות – חוזה פורוורד מאופיין בנזילות מוגבלת, שכן התנאים לכריתתו מקובלים על שורה מסוימת של צדדים נגדיים, ביניהם הוא נערך. חוזים עתידיים הם מכשירים נזילים ביותר, עם זאת, רמת האינדיקטור הזה תלויה באיכות נכס הבסיס.

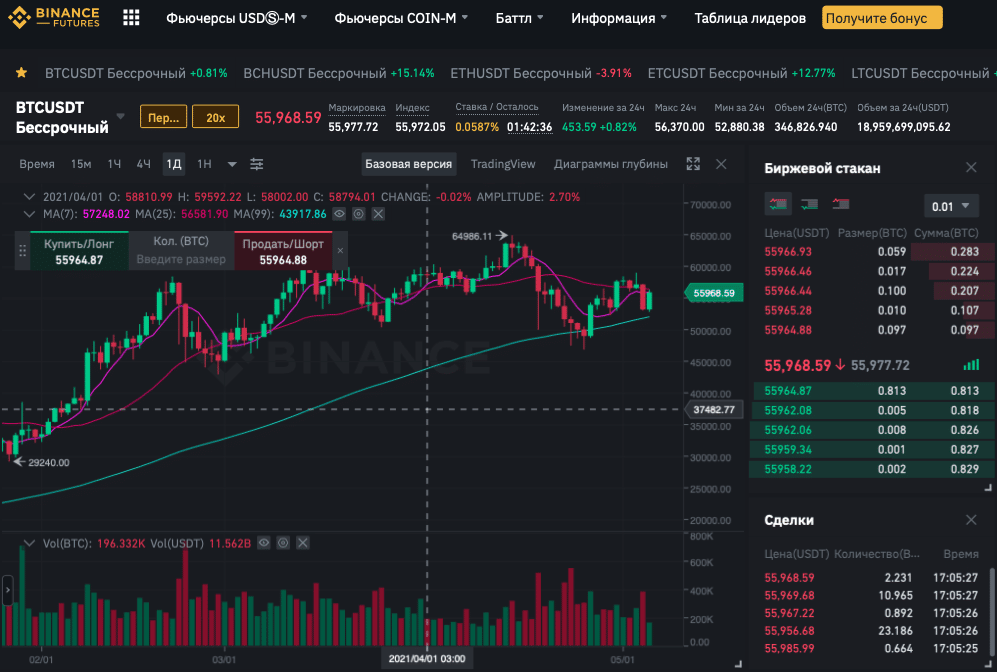

אסטרטגיות מסחר בחוזים עתידיים

כדי לסחור בחוזים עתידיים, סוחרים משתמשים במספר טכניקות פופולריות:

- השוואת לוח החליפין של החוזה עם החודש הבא עבורו מתוכננת המסירה ותקופת הדיווח שאחריה מתבצעת ;

- מתבצעת השוואה בין מחיר הספוט למניה וחוזים עתידיים, אם ערכו גבוה יותר, אז אנחנו מדברים על קונטנגו , שנחשב לפרמיה ביחס למחיר הנכס. אם המצב הפוך בשוק, אז זה נקרא אחורה , הנחשבת כהנחה ביחס לעלות הבסיס. על הפרש שער החליפין שנוצר במצב זה הסוחרים מרוויחים;

- לימוד לוח זמנים לעתיד באמצעות ניתוח טכני, אינדיקטורים, גורמים בסיסיים שיכולים להשפיע על מחיר החוזה.

מסחר לפי רמות תמיכה:

- זְמַנִי;

- מֶרחָבִי;

- לוּחַ שָׁנָה.

יתרונות וחסרונות של מסחר בחוזים עתידיים

ישנם מספר יתרונות למסחר בחוזים עתידיים:

- אין עלויות נוספות ועמלות נסתרות;

- יש גישה למאגר של חוזים עתידיים עם תפוגה למשך שנה;

- נזילות נכסים גבוהה, תנודתיות ומסחר דינמי.

חסרונות של מסחר בחוזים עתידיים:

- אינו מתאים למסחר לטווח ארוך, שכן הוא תקף לזמן מסוים;

- כאשר מתרחשת תפוגה, העסקאות נסגרות אוטומטית, תוך התחשבות במחיר השוק הנוכחי ומחיקת הזמנות ממתינות;

- אתה לא יכול להעביר עסקאות פתוחות לחוזה שיפוג בחודש הבא.

שקלו את היתרונות והחסרונות לפני המסחר במכשירים המסוכנים ביותר הללו.

סוגי חוזים עתידיים

ישנם שני סוגים של חוזים עתידיים:

- מְסִירָה.

- התיישבות – ללא אספקה.

חוזים עתידיים למסירה מחייבים את הקונה ואת המוכר לבצע את מכירת הסחורה בפועל ולשלם עבורה במסגרת התנאים המפורטים בחוזה. ההתחשבנות ביניהם מתבצעת לפי המחיר שנקבע ביום המסחר האחרון. אם עם תחילת המועד לא הצליח המוכר לספק לקונה את הסחורה, אזי הבורסה מטילה עליו קנסות.

מְשׁוֹעָרלעתיד אין שום קשר למשלוחים בפועל של מוצרים. ההנחה היא שאחד הצדדים ישלם לצד השני לעסקה את ההפרש בין שווי הנכס בתקופת העסקה לבין המחיר בפועל של המוצר במועד פקיעת החוזה. הפשרה בין צדדים נגדיים מתבצעת במזומן, ולא ניתן אספקה פיזית של סחורה. עסקאות כאלה נעשות לצורך גידור או מניפולציה ספקולטיבית. הגידור מאפשר לך ליישר את ההפסדים הסבירים שנגרמו בעת התקשרות בחוזה בשוק אחר.

מחיר חוזה עתידי – קונטנגו ואחורה

חוזה עתידי מסווג כסחורה בודדת עם ערך השונה ממחיר הנכס. אינדיקטור זה עשוי להיות מושפע מתחזיות וסיכונים הנגרמים משינוי סביר בנושא של הסכמים שהושגו בעבר. למחיר של נכס בשוק ולערך של חוזים עתידיים עבור סחורה זו יכול להיות יחס שלילי או חיובי.

אם חוזה יקר יותר מנכס, אז מצב זה נקרא קונטנגו. במקרה שבו המצב הפוך, אנחנו מדברים על החזרה לאחור.

במצב זה, רוב המשקיעים מקווים שמחיר הנכס בבורסות יירד בקרוב משמעותית.

ביטוח

המסחר מתבצע בתנאי שהעסקה מובטחת באמצעות פיקדון שגודלו הוא 2 – 10% ממחיר נכס החוזה. זהו הביטוח הנדרש על ידי הבורסה משני הצדדים המתקשרים. הסכום שנקבע נחסם בחשבונות ויוצר מעין בטחונות. אם המחיר של חוזים עתידיים עולה, אזי הבטחונות של המוכר עולים, ואם הם יורדים, הם יורדים. מנגנון זה נמנע מהליך התשלום בעת כריתת חוזה. כאשר חוזים עתידיים מחזיקים עד לסגירתו, הצדדים ממלאים את התחייבויותיהם על ידי אספקת נכסים או העברת כספים. כאשר אחד המשתתפים אינו רוצה למלא את התחייבויותיו, החליפין עושה זאת עבורו ומשאיר לעצמו סכום מסוים מהערבות. תכנית זו פועלת רק עבור חוזים המספקים מסירה של נכס.

תאריכי תפוגה

ישנם מספר תאריכי תפוגה של חוזה. לדוגמה, עבור מדד דולר, מניות, מכשירים פיננסיים, תאריך התפוגה הוא מדי רבעון ביום שישי השלישי של החודש האחרון של הרבעון. ישנם חוזים עתידיים עם תפוקה חודשית, במיוחד CME Rude Oil. סוגים אחרים של חוזים עשויים להסתיים בימים אחרים. כדי לסחור בחוזים עתידיים באופן פרודוקטיבי, זכור את תאריך התפוגה של החוזה. אם חלה ירידה בלתי צפויה בנפח לאחר פקיעת יום המסחר הבא, אז מסגרת הזמן מתקרבת, ורוב הסוחרים מתחילים לסגור עסקאות לפני סיום החוזה.

zur

Mani mlaif malaqa