Fyuchers shartnomasi rejalashtirilgan kelajakda tovar yoki aktivni qat’iy belgilangan narxda sotib olish va sotish bo’yicha operatsiyalarni amalga oshirish uchun ishlatiladi. Ushbu majburiyat, ushbu qimmatli qog’oz sotib olish yoki sotish huquqini beradigan, ammo majburlanmagan variantdan qanday farq qiladi. Fyuchers bitimning ikkala tomonini ham o’z majburiyatlarini bajarishga majbur qiladi. Shu bilan birga, bunday savdo operatsiyalari jarayonida tovarlarning moddiy almashinuvi amalga oshirilmaydi.

- Fyuchers nima va ular investitsiya bozorida nima uchun ishlatiladi

- Fyuchers va optsionlar o’rtasidagi farqlar

- Fyuchers va forvard shartnomalari o’rtasidagi farqlar

- Fyuchers savdo strategiyalari

- Fyuchers savdosining ijobiy va salbiy tomonlari

- Fyuchers shartnomalarining turlari

- Fyuchers shartnomasi narxi – kontango va backwardation

- Sug’urta

- Yaroqlilik muddati

Fyuchers nima va ular investitsiya bozorida nima uchun ishlatiladi

Fyuchers shartnomalari ma’lum bir vositaning real bozor narxini belgilash uchun ishlatiladi. Ular investorlar uchun ma’lum amaliy qiymatga ega:

- Moddiy manfaatlar olish imkonini beruvchi spekulyativ operatsiyalar .

- Tovar etkazib beruvchilari va xaridorlari uchun qiziqarli bo’lgan xedjlash orqali xavflarni sug’urtalash .

Fyuchers tovar va tovar bozorlarida qo’llaniladi, ular asosiy parametrlari bilan tavsiflanadi:

- Amalga oshirish vaqti, ya’ni tranzaktsiya rejalashtirilgan sana.

- Bitim predmeti, xususan, xom ashyo, qimmatli qog’ozlar yoki tovarlar, valyuta.

- Bitim amalga oshiriladigan birja.

- Iqtibos birliklari.

- Marja hajmi.

- Shartnoma bo’yicha har ikki tomonning muvozanatini saqlash.

- A balansining to’ldirilishi va B balansining pasayishi.

- A balansining pasayishi fonida B balansini to’ldirish.

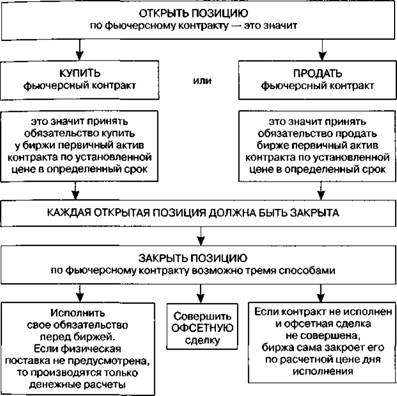

Agar sotuvchining hisobidagi pasayish fonida xaridorning hisobini to’ldirish bo’lsa, u holda asbobning qiymati oshadi. Ya’ni, investor A mahsulotni arzonroq narxda sotib olishi va uni qimmatroq narxda qayta sotishi va shu bilan moddiy foyda olishi mumkin edi. Darhaqiqat, birja bozor ishtirokchilarini zarur operatsiyalarni, hisob-kitoblarni amalga oshirishdan qutqaradi, darhol bitim tarafiga real puldagi farqni beradi. Agar narx o’zgarmagan bo’lsa, balans o’zgarishsiz qoladi. Uchinchi stsenariy, agar dastlab sotuvchi uchun foydali bo’lgan tovarlarning narxi tushib qolsa, amalga oshiriladi. Endi siz tovarlarni qulayroq shartlarda sotishingiz mumkin, uning bozor narxi kontaktda ro’yxatdan o’tganidan past. Agar biz haqiqiy mahsulot haqida gapiradigan bo’lsak, u holda sotuvchi uni bozor qiymatida sotib olishi va fyuchersda ko’rsatilgan narxda sotishi mumkin edi. Ayirboshlash, bu vaziyatda tomonlarni haqiqiy tovarni tashish zaruratidan xalos qiladi, lekin shunchaki zarur hisob-kitoblarni amalga oshiradi va sotuvchining hisobini ma’lum miqdorga to’ldiradi, bu bozor qiymati va shartnomada ko’rsatilgan narx o’rtasidagi farqdir. Agar tomonlardan biri fyuchersni bajarilgunga qadar rad etsa, shartnomada belgilangan muddatlar tugagandan so’ng, hujjatda ko’rsatilgan qiymat va tovarning bozor narxi solishtiriladi. [sarlavha id=”attachment_11873″ align=”aligncenter” width=”613″] keyin shartnomada ko’rsatilgan muddatlar tugagandan so’ng, hujjatda ko’rsatilgan qiymat va tovarning bozor narxini taqqoslash amalga oshiriladi. [sarlavha id=”attachment_11873″ align=”aligncenter” width=”613″] keyin shartnomada ko’rsatilgan muddatlar tugagandan so’ng, hujjatda ko’rsatilgan qiymat va tovarning bozor narxini taqqoslash amalga oshiriladi. [sarlavha id=”attachment_11873″ align=”aligncenter” width=”613″]

Fyuchers va optsionlar o’rtasidagi farqlar

Fyuchers va optsion shartnomalari tomonlarning majburiyatlari bo’yicha farqlanadi. Bu amal qilish muddati davomida o’zini namoyon qiladi. [sarlavha id=”attachment_11885″ align=”aligncenter” width=”391″]

Fyuchers va forvard shartnomalari o’rtasidagi farqlar

Investorlar tuzadigan forvard va fyuchers shartnomalari o’rtasida ham farqlar mavjud. Forvard – bu birjalardan tashqarida amalga oshiriladigan va kelajakda tovar, qimmatli qog’ozlar yoki valyutani sotib olish amalga oshirilishini nazarda tutgan holda bir martalik bitim. Tomonlar asosiy shartlarni oldindan muhokama qilishadi:

- narx;

- shartlar;

- qo’shimcha shartlar.

Bunday holda, bitim fyucherslarda bo’lgani kabi emas, balki real aktivlar bilan amalga oshiriladi, biz tovarlarni topshirish haqida gapirmayapmiz.

Forvard bitim ishtirokchilarini kelajakda yuzaga kelishi mumkin bo’lgan narxlarning o’zgarishidan sug’urta qilish uchun mo’ljallangan. Shartnoma tuzishda qat’iy standartlar yo’q, shuning uchun birjada bunday operatsiyalarni amalga oshirish mumkin emas.

- maqsadlar – forvard real aktivlarni sotish yoki sotib olish uchun tuziladi, bu har ikki tomon uchun ham foydali bo’lgan barcha shartlarni hisobga olishni nazarda tutadi. Ikkinchi holda, fyuchers shartnomalari o’z pozitsiyalarini himoya qiladi yoki narx farqlaridan foyda oladi. Fyuchers faqat 5% hollarda tomonlarni real tovarlar yoki moliyaviy vositalar almashinuviga olib keladi;

- aktivning hajmi – forvard shartnomasini tuzishda bitim ishtirokchilari o’zlarining ehtiyojlarini hisobga olgan holda kerakli hajmni mustaqil ravishda hisoblab chiqadilar. Fyucherslarda hajmlar birja tomonidan belgilanadi va bozor ishtirokchilari ma’lum miqdordagi shartnomalarni amalga oshirish huquqiga ega;

- asboblar sifati – forvard xaridordan qanday so’rovlar kelishiga qarab har qanday sifatdagi aktivlardan foydalanish imkoniyatini beradi. Fyucherslar haqida gap ketganda, asboblarning sifati birjaning spetsifikatsiyasi bilan belgilanadi;

- tovarlarni yetkazib berish – forvardni imzolashda aktivlar har doim yetkazib beriladi va fyuchers shartnomasini tuzishda birja tomonidan belgilangan shaklda etkazib beriladi, lekin ko’p hollarda bu umuman kelmaydi;

- Shartlar – forvardni imzolashda etkazib berish shartlari bitim taraflari tomonidan belgilanadi. Fyuchers shartnomalari shartlari birja tomonidan belgilanadi;

- likvidlik – forvard shartnomasi cheklangan likvidlik bilan tavsiflanadi, chunki uni tuzish shartlari u tuzilgan kontragentlarning ma’lum bir doirasi uchun maqbuldir. Fyucherslar yuqori likvidli vositalardir, ammo bu ko’rsatkichning darajasi asosiy aktivning sifatiga bog’liq.

[sarlavha id=”attachment_11876″ align=”aligncenter” width=”456″]

Fyuchers savdo strategiyalari

Fyuchers savdosi uchun treyderlar bir nechta mashhur usullardan foydalanadilar:

- shartnomaning ayirboshlash jadvali yetkazib berish rejalashtirilgan keyingi oy va undan keyingi hisobot davri bilan solishtiriladi;

- aktsiyaning spot narxi va fyuchers shartnomasi o’rtasida taqqoslash amalga oshiriladi , agar uning qiymati yuqoriroq bo’lsa, u holda biz aktivning narxiga nisbatan mukofot hisoblangan kontango haqida gapiramiz. Agar bozorda vaziyat teskari bo’lsa, unda u deyiladi orqaga qaytish , bu bazaviy xarajatlarga nisbatan chegirma hisoblanadi. Aynan shu vaziyatda paydo bo’ladigan kurs farqi bo’yicha treyderlar daromad olishadi;

- texnik tahlil, ko’rsatkichlar, shartnoma narxiga ta’sir qilishi mumkin bo’lgan fundamental omillar yordamida fyucherslar jadvalini o’rganish .

Qo’llab-quvvatlash darajalari bo’yicha savdo:

- vaqtinchalik;

- fazoviy;

- kalendar.

Fyuchers savdosining ijobiy va salbiy tomonlari

Fyuchers savdosining bir qancha afzalliklari bor:

- qo’shimcha xarajatlar va yashirin to’lovlar yo’q;

- bir yil davomida muddati tugaydigan fyucherslar puliga kirish imkoniyati mavjud;

- aktivning yuqori likvidligi, o’zgaruvchanligi va dinamik savdosi.

Fyuchers shartnomalarining kamchiliklari:

- uzoq muddatli savdo uchun mos emas, chunki u ma’lum vaqt davomida amal qiladi;

- amal qilish muddati tugagach, bitimlar joriy bozor narxini hisobga olgan holda avtomatik tarzda yopiladi va kutilayotgan buyurtmalar o‘chiriladi;

- ochiq savdolarni keyingi oy tugaydigan shartnomaga o’tkaza olmaysiz.

Ushbu juda xavfli vositalarni sotishdan oldin barcha ijobiy va salbiy tomonlarini torting.

Fyuchers shartnomalarining turlari

Fyuchers shartnomalarining ikki turi mavjud:

- Yetkazib berish.

- Hisob-kitob – etkazib berishsiz.

Yetkazib beriladigan fyucherslar xaridor va sotuvchini tovarni haqiqatda sotishga va shartnomada belgilangan muddatlarda to’lashga majbur qiladi. Ular o’rtasidagi hisob-kitob savdoning oxirgi kunida belgilangan narx bo’yicha amalga oshiriladi. Agar belgilangan muddatda sotuvchi xaridorga tovarni taqdim eta olmasa, birja unga nisbatan jarima soladi.

Hisoblanganfyuchers mahsulotning haqiqiy ta’minoti bilan hech qanday bog’liq emas. Taxminlarga ko’ra, tomonlardan biri bitimning ikkinchi tomoniga bitimni amalga oshirish vaqtidagi aktivning qiymati va shartnoma muddati tugashi paytidagi mahsulotning haqiqiy narxi o’rtasidagi farqni to’laydi. Kontragentlar o’rtasidagi hisob-kitob pul bilan amalga oshiriladi va tovarlarni jismoniy etkazib berish ta’minlanmaydi. Bunday operatsiyalar xedjlash yoki spekulyativ manipulyatsiya uchun amalga oshiriladi. Xedjlash boshqa bozorda shartnoma tuzishda olingan ehtimoliy yo’qotishlarni tenglashtirish imkonini beradi.

Fyuchers shartnomasi narxi – kontango va backwardation

Fyuchers shartnomasi yagona birja tovari sifatida tasniflanadi, uning qiymati aktivning narxidan farq qiladi. Ushbu ko’rsatkichga oldindan erishilgan kelishuvlar mavzusining o’zgarishi natijasida yuzaga keladigan prognozlar va xavflar ta’sir qilishi mumkin. Bozordagi aktivning narxi va ushbu tovarning fyuchers narxi salbiy yoki ijobiy nisbatga ega bo’lishi mumkin.

Agar shartnoma aktivdan qimmatroq bo’lsa, bu holat kontango deb ataladi. Vaziyat teskari bo’lsa, biz orqaga qaytish haqida gapiramiz.

Bunday vaziyatda ko’pchilik investorlar birjalardagi aktivning narxi tez orada sezilarli darajada pasayib ketishiga umid qiladilar. [sarlavha id=”attachment_11886″ align=”aligncenter” width=”800″]

Sug’urta

Savdo shartnoma aktivi narxining 2 – 10% miqdorida depozit orqali bitimni taqdim etish sharti bilan amalga oshiriladi. Bu shartnoma tuzayotgan har ikki tomondan almashish tomonidan talab qilinadigan sug’urta. Belgilangan miqdor garov turini tashkil etuvchi hisobvaraqlarda bloklanadi. Agar fyuchers narxi ko’tarilsa, sotuvchining marjasi oshadi, agar u pasaysa, u kamayadi. Ushbu mexanizm shartnoma tuzishda to’lov tartibidan qochish imkonini beradi. Fyuchers yopilgunga qadar ushlab turilganda, tomonlar o’z majburiyatlarini aktivlarni etkazib berish yoki naqd pul o’tkazish orqali bajaradilar. Ishtirokchilardan biri o’z majburiyatlarini bajarishni istamasa, ayirboshlash uning uchun qiladi va o’zini kafolatdan ma’lum miqdorda qoldiradi. Ushbu sxema faqat aktivni yetkazib berishni nazarda tutuvchi shartnomalar uchun ishlaydi.

Yaroqlilik muddati

Shartnomaning bir nechta amal qilish muddati mavjud. Masalan, dollar indeksi, qimmatli qog’ozlar, moliyaviy vositalar uchun amal qilish muddati har chorakning oxirgi oyining uchinchi juma kuni hisoblanadi. Oylik chiqish bilan fyucherslar mavjud, xususan, CME Crude Oil. Boshqa turdagi shartnomalar boshqa kunlarda tugashi mumkin. Fyucherslar bilan samarali savdo qilish uchun shartnomaning amal qilish muddatini eslab qolishingiz kerak. Agar savdoning keyingi kuni tugaganidan keyin hajmning kutilmagan pasayishi kuzatilsa, unda vaqt to’g’ri va ko’pchilik treyderlar shartnomani bekor qilishdan oldin bitimlarni yopishni boshlaydilar. [ caption id=”attachment_11871″ align=”aligncenter” width=”498″]

zur

Mani mlaif malaqa