Futures kontrakt se používá k provádění transakcí na nákup a prodej komodity nebo aktiva v plánované budoucnosti za pevnou cenu. Tímto závazkem se tento cenný papír liší od opce, která dává právo koupit nebo prodat, ale není k tomu nucena. Futures zavazují obě strany transakce ke splnění svých závazků. Zároveň se při těchto obchodních operacích neprovádí materiální směna zboží.

- Co jsou futures a proč se používají na investičním trhu

- Rozdíly mezi futures a opcemi

- Rozdíly mezi futures a forwardovými kontrakty

- Strategie obchodování s futures

- Výhody a nevýhody obchodování futures

- Typy futures kontraktů

- Cena futures kontraktu – contango a backwardation

- Pojištění

- Data vypršení platnosti

Co jsou futures a proč se používají na investičním trhu

Futures kontrakty se používají ke stanovení skutečné tržní ceny pro konkrétní nástroj. Mají určitou aplikovanou hodnotu pro investory:

- Spekulativní transakce , které umožňují získat materiální výhody.

- Pojištění rizik prostřednictvím hedgingu , které je zajímavé pro dodavatele i odběratele zboží.

Futures se používají na komoditních a komoditních trzích, vyznačují se hlavními parametry:

- Čas provedení, konkrétně datum, na které je transakce naplánována.

- Předmět transakce, zejména suroviny, cenné papíry nebo zboží, měna.

- Burza, na které se transakce provádí.

- Jednotky kotace.

- Velikost okraje.

- Zachování rovnováhy obou smluvních stran.

- Doplnění zůstatku A a snížení zůstatku B.

- Doplnění zůstatku B na pozadí poklesu zůstatku A.

Pokud dojde k doplnění účtu kupujícího na pozadí snížení účtu prodávajícího, hodnota nástroje se zvýší. To znamená, že investor A by mohl koupit produkt za nižší cenu a prodat jej za vyšší cenu, čímž by získal hmotný prospěch. Ve skutečnosti burza šetří účastníky trhu od provádění nezbytných operací, vypořádání, přičemž okamžitě dává straně transakce rozdíl ve skutečných penězích. Pokud se cena nezměnila, zůstatek zůstává stejný. Třetí scénář se realizuje, pokud cena zboží klesne, což bylo zpočátku pro prodávajícího výhodné. Nyní můžete prodávat zboží za výhodnějších podmínek, jehož aktuální tržní cena je nižší než ta, která byla zaregistrována v kontaktu. Pokud bychom mluvili o skutečném produktu, pak by jej prodávající mohl koupit za tržní hodnotu a prodat za cenu uvedenou ve futures. Výměna v této situaci, zbaví strany nutnosti přepravy skutečného zboží, ale jednoduše provede potřebné kalkulace a doplní účet prodávajícího o určitou částku, což je rozdíl mezi tržní hodnotou a cenou uvedenou ve smlouvě. Pokud jedna ze stran odmítne futures před okamžikem jeho uzavření, pak se po uplynutí lhůt předepsaných ve smlouvě porovná hodnota uvedená v dokumentu a tržní cena zboží.

Rozdíly mezi futures a opcemi

Futures a opční smlouvy se liší v povinnostech stran. To se projevuje v době expirace. [caption id="attachment_11885" align="aligncenter" width="391"]

Rozdíly mezi futures a forwardovými kontrakty

Existují také rozdíly mezi forwardovými a futures kontrakty, které investoři uzavírají. Forward je jednorázová transakce uskutečněná mimo burzy a za předpokladu, že v budoucnu dojde k nákupu komodity, cenných papírů nebo měny. Strany předem projednají hlavní podmínky:

- cena;

- podmínky;

- dodatečné podmínky.

V tomto případě se transakce provádí s reálnými aktivy, a ne jako s futures, když nehovoříme o převodu zboží.

Forward je navržen tak, aby pojistil účastníky transakce proti cenovým výkyvům, ke kterým pravděpodobně v budoucnu dojde. Při uzavírání smlouvy neexistují žádné přísné normy, proto nelze takové transakce na burze provádět.

- cíle – forward bude uzavřen na prodej nebo nákup nemovitého majetku, což znamená zvážení všech podmínek, které jsou výhodné pro obě strany. Ve druhém případě futures kontrakty zajišťují své vlastní pozice nebo těží z cenových rozdílů. Futures pouze v 5 % případů vedou strany k výměně skutečného zboží nebo finančních nástrojů;

- objem aktiva – při uzavírání forwardové smlouvy si účastníci transakce nezávisle vypočítají požadovaný objem s přihlédnutím ke svým potřebám. V případě futures jsou objemy určeny burzou a účastníci trhu mají právo realizovat určitý počet kontraktů;

- kvalita nástrojů – forward poskytuje možnost využívat aktiva jakékoli kvality v závislosti na tom, jaké požadavky přicházejí od kupujícího. Pokud jde o futures, kvalita instrumentů je určena specifikací burzy;

- dodání zboží – při podpisu forwardu se vždy doručí aktiva a při uzavření futures se dodání uskuteční ve formě stanovené burzou, ale ve většině případů k tomu vůbec nedojde;

- podmínky – dodací podmínky při podpisu forwardu určují strany transakce. Podmínky futures jsou určeny burzou;

- likvidita – forwardová smlouva se vyznačuje omezenou likviditou, protože podmínky jejího uzavření jsou přijatelné pro určitý okruh protistran, mezi nimiž byla uzavřena. Futures jsou vysoce likvidní nástroje, nicméně výše tohoto ukazatele závisí na kvalitě podkladového aktiva.

Strategie obchodování s futures

K obchodování futures používají obchodníci několik populárních technik:

- harmonogram výměny smlouvy se porovnává s následujícím měsícem , na který je dodávka naplánována, a obdobím vykazování, které následuje po něm;

- provádí se srovnání mezi spotovou cenou akcie a futures kontraktem, pokud je jeho hodnota vyšší, pak hovoříme o contangu , které je považováno za prémii vzhledem k ceně aktiva. Pokud je situace na trhu opačná, pak se nazývá backwardation , což je považováno za slevu ve vztahu k základním nákladům. Právě na kurzovém rozdílu, který v této situaci vznikne, vydělávají obchodníci;

- studium futures grafu pomocí technické analýzy, ukazatelů, základních faktorů , které mohou ovlivnit cenu kontraktu.

Obchodování podle úrovní podpory:

- temporální;

- prostorový;

- kalendář.

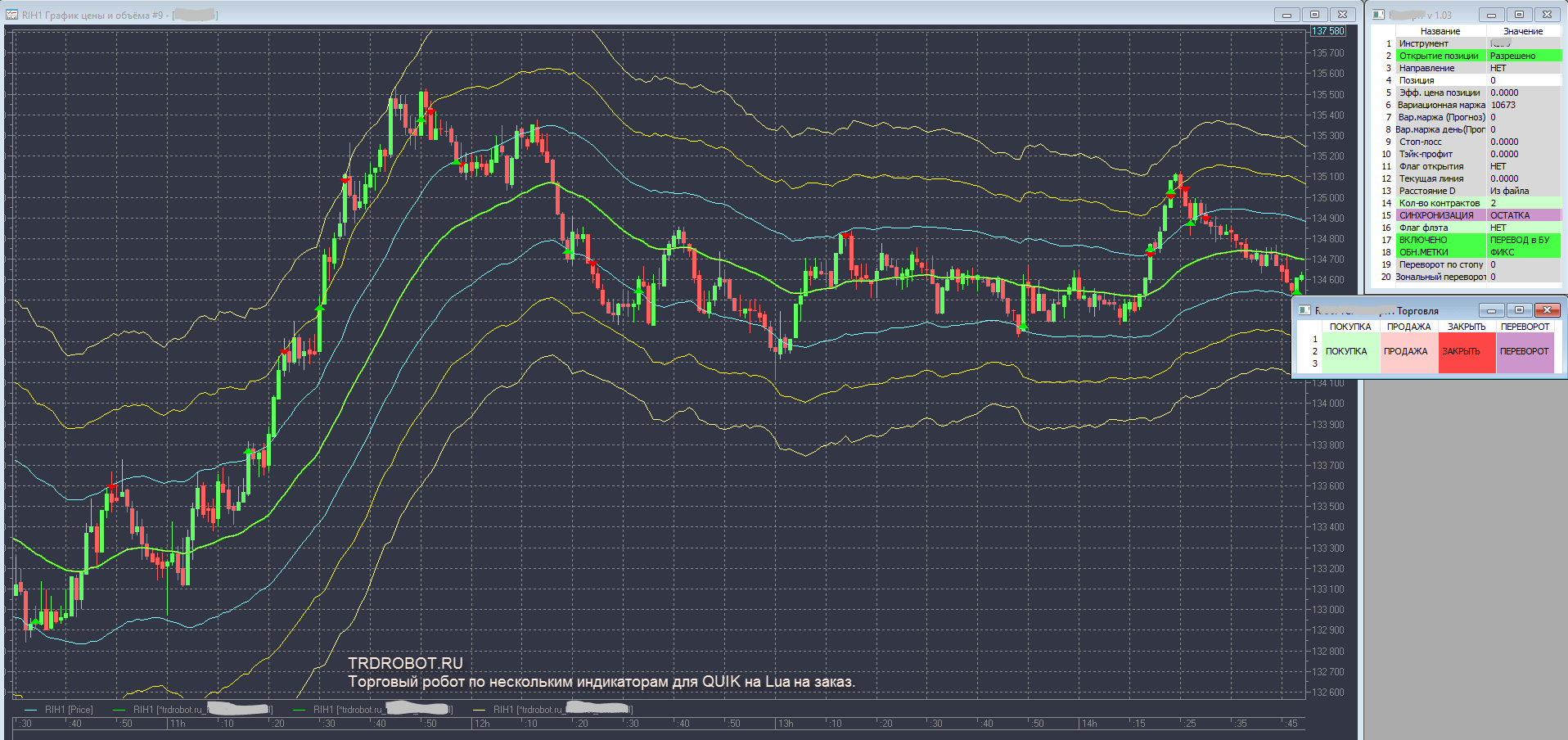

[caption id="attachment_11884" align="aligncenter" width="820"]

Výhody a nevýhody obchodování futures

Obchodování s futures má několik výhod:

- žádné dodatečné náklady a skryté poplatky;

- existuje přístup k fondu futures s expirací na jeden rok;

- vysoká likvidita aktiva, volatilita a dynamické obchodování.

Nevýhody obchodování futures kontraktů:

- není vhodný pro dlouhodobé obchodování, protože platí po určitou dobu;

- při vypršení platnosti se obchody automaticky uzavírají s přihlédnutím k aktuální tržní ceně a čekající příkazy jsou vymazány;

- nemůžete převést otevřené obchody na smlouvu, která vyprší příští měsíc.

Před obchodováním s těmito vysoce rizikovými nástroji zvažte všechna pro a proti.

Typy futures kontraktů

Existují dva typy futures kontraktů:

- Dodávka.

- Vypořádání – bez dodávek.

Futures na dodání zavazují kupujícího a prodávajícího zboží skutečně prodat a zaplatit za něj v rámci podmínek uvedených ve smlouvě. Vypořádání mezi nimi se provádí za cenu, která byla stanovena v poslední den obchodování. Pokud prodávající nebyl schopen v termínu splatnosti poskytnout kupujícímu zboží, výměna mu ukládá sankce.

Odhadovanýfutures nijak nesouvisí se skutečnou dodávkou produktů. Předpokládá se, že jedna ze stran zaplatí druhé straně transakce rozdíl mezi hodnotou aktiva v době transakce a skutečnou cenou produktu v době vypršení smlouvy. Vypořádání mezi protistranami se provádí v penězích a není zajištěno fyzické dodání zboží. Takové transakce jsou prováděny za účelem zajištění nebo spekulativní manipulace. Zajištění vám umožňuje vyrovnat pravděpodobné ztráty získané při uzavření smlouvy na jiném trhu.

Cena futures kontraktu – contango a backwardation

Futures kontrakt je kategorizován jako jediná směnná komodita s hodnotou odlišnou od ceny aktiva. Tento ukazatel může být ovlivněn prognózami a riziky způsobenými pravděpodobnou změnou předmětu dříve uzavřených dohod. Cena aktiva na trhu a cena futures této komodity mohou mít záporný nebo kladný poměr.

Pokud je kontrakt dražší než aktivum, pak se tento stav nazývá contango. V případě, že je situace obrácená, mluvíme o backwardaci.

V této situaci většina investorů doufá, že cena aktiva na burzách brzy výrazně klesne.

Pojištění

Obchodování je prováděno s výhradou poskytnutí transakce prostřednictvím vkladu, jehož výše činí 2 – 10 % z ceny smluvního aktiva. Jedná se o pojištění požadované směnárnou od obou stran uzavírajících smlouvu. Stanovená částka je zablokována na účtech a tvoří jakousi zástavu. Pokud cena futures stoupá, pak marže prodejce roste, a pokud klesá, klesá. Tento mechanismus vám umožňuje vyhnout se platebnímu postupu při uzavírání smlouvy. Když je futures držen až do jeho uzavření, strany plní své závazky dodáním aktiv nebo převodem hotovosti. Když některý z účastníků nechce plnit své závazky, směnárna to udělá za něj a nechá si určitou částku ze záruky. Toto schéma funguje pouze pro smlouvy, které zajišťují dodání aktiva.

Data vypršení platnosti

Termínů vypršení smlouvy je několik. Například pro dolarový index, akcie, finanční nástroje je datum expirace čtvrtletní třetí pátek posledního měsíce čtvrtletí. Existují futures s měsíčním exitem, zejména CME Crude Oil. Jiné typy smluv mohou skončit v jiné dny. Chcete-li obchodovat futures produktivně, měli byste si pamatovat datum vypršení smlouvy. Pokud dojde k neočekávanému poklesu objemu po vypršení následujícího dne obchodování, pak je načasování správné a většina obchodníků začíná uzavírat transakce před ukončením kontraktu.

zur

Mani mlaif malaqa