Kontrak niaga hadapan digunakan untuk membuat urus niaga untuk pembelian dan penjualan komoditi atau aset pada masa hadapan yang dirancang pada harga tetap. Kewajipan ini ialah bagaimana keselamatan ini berbeza daripada pilihan yang memberikan hak untuk membeli atau menjual, tetapi tidak dipaksa untuk berbuat demikian. Niaga hadapan mewajibkan kedua-dua pihak dalam transaksi untuk memenuhi kewajipan mereka. Pada masa yang sama, pertukaran material barangan dalam perjalanan operasi perdagangan tersebut tidak dilakukan.

- Apakah niaga hadapan dan mengapa ia digunakan dalam pasaran pelaburan

- Perbezaan antara niaga hadapan dan opsyen

- Perbezaan antara kontrak hadapan dan kontrak hadapan

- Strategi perdagangan niaga hadapan

- Kebaikan dan keburukan perdagangan niaga hadapan

- Jenis kontrak niaga hadapan

- Harga kontrak hadapan – contango dan backwardation

- Insurans

- tarikh luput

Apakah niaga hadapan dan mengapa ia digunakan dalam pasaran pelaburan

Kontrak niaga hadapan digunakan untuk menetapkan harga pasaran sebenar bagi instrumen tertentu. Mereka mempunyai nilai gunaan tertentu untuk pelabur:

- Transaksi spekulatif , membolehkan untuk mengekstrak faedah material.

- Insurans risiko melalui lindung nilai , yang menarik untuk pembekal dan pembeli barangan.

Niaga hadapan digunakan dalam pasaran komoditi dan komoditi, ia dicirikan oleh parameter utama:

- Masa pelaksanaan, iaitu tarikh transaksi dijadualkan.

- Subjek transaksi, khususnya, bahan mentah, sekuriti atau barangan, mata wang.

- Pertukaran di mana transaksi dibuat.

- Sebut harga unit.

- Saiz margin.

- Memelihara keseimbangan kedua-dua pihak dalam kontrak.

- Penambahan baki A dan pengurangan baki B.

- Penambahan baki B dengan latar belakang penurunan baki A.

Jika terdapat penambahan akaun pembeli dengan latar belakang pengurangan dalam akaun penjual, maka nilai instrumen meningkat. Iaitu, pelabur A akan dapat membeli produk pada harga yang lebih rendah dan menjualnya semula pada harga yang lebih tinggi, dengan itu mengekstrak manfaat material. Malah, pertukaran itu menyelamatkan peserta pasaran daripada menjalankan operasi yang diperlukan, penyelesaian, serta-merta memberikan pihak transaksi perbezaan dalam wang sebenar. Jika harga tidak berubah, maka bakinya tetap sama. Senario ketiga direalisasikan jika harga barang jatuh, yang pada awalnya menguntungkan penjual. Kini anda boleh menjual barangan dengan syarat yang lebih menguntungkan, harga pasaran semasa yang kurang daripada yang didaftarkan dalam kenalan. Jika kita bercakap tentang produk sebenar, maka penjual boleh membelinya pada nilai pasaran dan menjualnya pada harga yang dinyatakan dalam niaga hadapan. Pertukaran, dalam keadaan ini, melegakan pihak daripada keperluan untuk mengangkut barang sebenar, tetapi hanya membuat pengiraan yang diperlukan dan menambah akaun penjual untuk jumlah tertentu, iaitu perbezaan antara nilai pasaran dan harga yang dinyatakan dalam kontrak. Sekiranya salah satu pihak menolak niaga hadapan sebelum saat pelaksanaannya, maka selepas tamat tempoh yang ditetapkan dalam kontrak, nilai yang ditunjukkan dalam dokumen dan harga pasaran barangan dibandingkan.

Perbezaan antara niaga hadapan dan opsyen

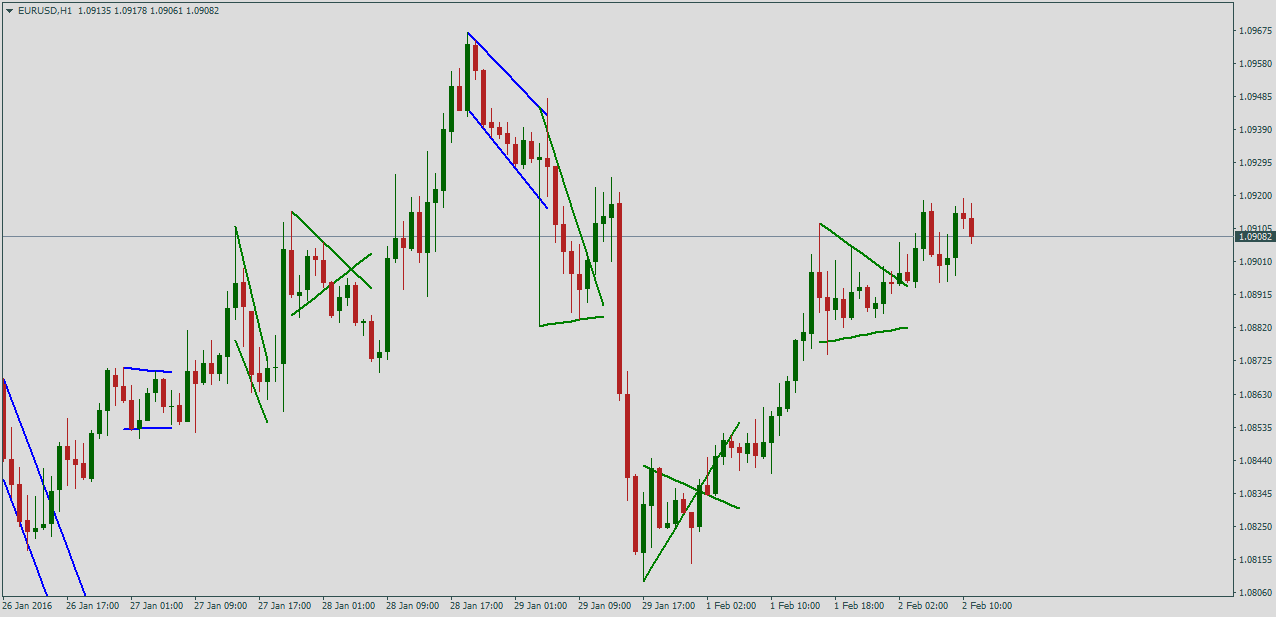

Kontrak niaga hadapan dan opsyen berbeza dalam kewajipan pihak. Ini menunjukkan dirinya semasa tempoh tamat tempoh. [caption id="attachment_11885" align="aligncenter" width="391"]

Perbezaan antara kontrak hadapan dan kontrak hadapan

Terdapat juga perbezaan antara kontrak hadapan dan niaga hadapan yang pelabur masuki. Hadapan ialah transaksi sekali sahaja yang dibuat di luar bursa dan dengan mengandaikan bahawa pembelian komoditi, sekuriti atau mata wang akan berlaku pada masa hadapan. Para pihak membincangkan syarat utama terlebih dahulu:

- harga;

- syarat;

- syarat-syarat tambahan.

Dalam kes ini, urus niaga dijalankan dengan aset sebenar, dan bukan seperti niaga hadapan, apabila kita tidak bercakap tentang pemindahan barang.

Ke hadapan direka untuk memastikan peserta dalam urus niaga terhadap turun naik harga yang mungkin berlaku pada masa hadapan. Tiada piawaian yang ketat semasa membuat kontrak, oleh itu, urus niaga sedemikian tidak boleh dijalankan di bursa.

- matlamat – hadapan akan disimpulkan untuk penjualan atau pembelian aset sebenar, yang membayangkan pertimbangan semua syarat yang bermanfaat kepada kedua-dua pihak. Dalam kes kedua, kontrak niaga hadapan melindung nilai kedudukan mereka sendiri atau mendapat manfaat daripada perbezaan harga. Niaga hadapan hanya dalam 5% kes membawa pihak kepada pertukaran barangan sebenar atau instrumen kewangan;

- volum aset – apabila membuat kontrak hadapan, peserta dalam urus niaga secara bebas mengira jumlah yang diperlukan, dengan mengambil kira keperluan mereka. Dalam kes niaga hadapan, volum ditentukan oleh bursa, dan peserta pasaran mempunyai hak untuk melaksanakan beberapa kontrak tertentu;

- kualiti instrumen – ke hadapan memberi peluang untuk menggunakan aset dari sebarang kualiti, bergantung pada permintaan yang datang daripada pembeli. Apabila bercakap mengenai niaga hadapan, kualiti instrumen ditentukan oleh spesifikasi pertukaran;

- penghantaran barang – apabila menandatangani ke hadapan, aset sentiasa dihantar, dan apabila menyimpulkan penghantaran niaga hadapan dijalankan dalam bentuk yang ditetapkan oleh bursa, tetapi dalam kebanyakan kes ia tidak sampai kepada ini sama sekali;

- terma – syarat penghantaran apabila menandatangani hadapan ditentukan oleh pihak-pihak kepada transaksi. Syarat kontrak niaga hadapan ditentukan oleh bursa;

- kecairan – kontrak hadapan dicirikan oleh kecairan terhad, kerana terma kesimpulannya boleh diterima untuk bulatan rakan niaga tertentu yang mana ia telah disimpulkan. Niaga hadapan adalah instrumen yang sangat cair, bagaimanapun, tahap penunjuk ini bergantung pada kualiti aset asas.

Strategi perdagangan niaga hadapan

Untuk berdagang niaga hadapan, pedagang menggunakan beberapa teknik popular:

- jadual pertukaran kontrak dibandingkan dengan bulan berikutnya di mana penghantaran dijadualkan dan tempoh pelaporan selepasnya;

- perbandingan dibuat antara harga spot saham dan kontrak niaga hadapan, jika nilainya lebih tinggi, maka kita bercakap tentang contango , yang dianggap sebagai premium berbanding harga aset. Jika keadaan diterbalikkan di pasaran, maka ia dipanggil backwardation , yang dianggap sebagai diskaun berhubung dengan kos asas. Ia adalah pada perbezaan kadar pertukaran yang timbul dalam situasi ini bahawa peniaga memperoleh;

- kajian carta niaga hadapan menggunakan analisis teknikal, penunjuk, faktor asas yang boleh mempengaruhi harga kontrak.

Berdagang mengikut tahap sokongan:

- temporal;

- ruang;

- kalendar.

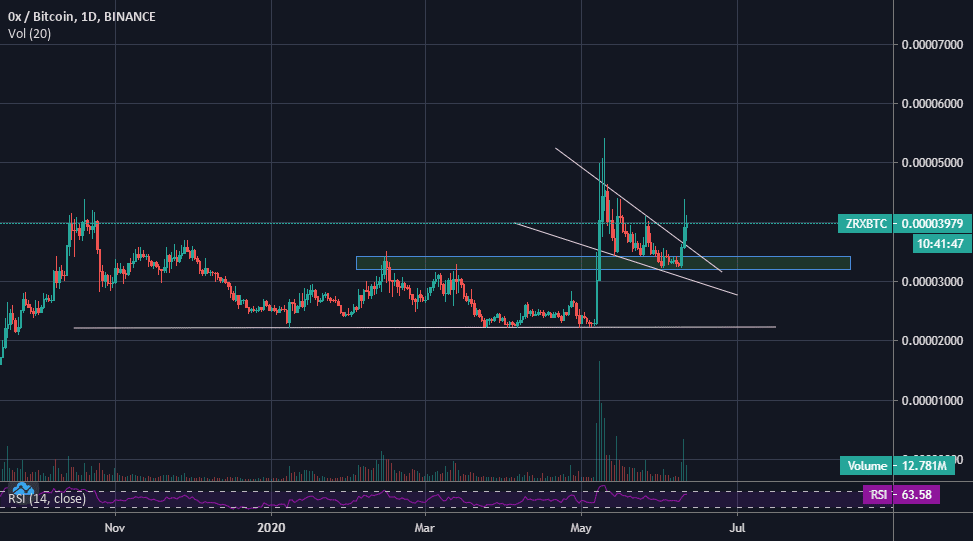

[caption id="attachment_11884" align="aligncenter" width="820"]

Kebaikan dan keburukan perdagangan niaga hadapan

Terdapat beberapa kelebihan perdagangan niaga hadapan:

- tiada kos tambahan dan yuran tersembunyi;

- terdapat akses kepada kumpulan niaga hadapan dengan tamat tempoh selama setahun;

- kecairan tinggi aset, turun naik dan dagangan dinamik.

Kelemahan kontrak niaga hadapan perdagangan:

- tidak sesuai untuk dagangan jangka panjang, kerana ia sah untuk masa tertentu;

- apabila tamat tempoh berlaku, tawaran ditutup secara automatik, dengan mengambil kira harga pasaran semasa dan pesanan belum selesai dipadamkan;

- anda tidak boleh memindahkan dagangan terbuka kepada kontrak yang tamat bulan depan.

Timbang semua kebaikan dan keburukan sebelum berdagang instrumen yang sangat berisiko ini.

Jenis kontrak niaga hadapan

Terdapat dua jenis kontrak niaga hadapan:

- Penghantaran.

- Penyelesaian – tanpa penghantaran.

Niaga hadapan boleh dihantar mewajibkan pembeli dan penjual untuk benar-benar menjual barangan dan membayarnya dalam terma yang dinyatakan dalam kontrak. Penyelesaian antara mereka dilakukan pada harga yang ditetapkan pada hari terakhir perdagangan. Jika, dengan tarikh tamat tempoh, penjual tidak dapat menyediakan pembeli dengan barangan, maka pertukaran mengenakan penalti ke atasnya.

Dianggarkanniaga hadapan sama sekali tidak berkaitan dengan bekalan sebenar produk. Diandaikan bahawa salah satu pihak akan membayar pihak lain kepada urus niaga perbezaan antara nilai aset pada masa transaksi dan harga sebenar produk pada masa kontrak tamat. Penyelesaian antara rakan niaga dibuat dalam bentuk wang, dan penghantaran barangan secara fizikal tidak disediakan. Urus niaga sedemikian dibuat untuk melindung nilai atau manipulasi spekulatif. Lindung nilai membolehkan anda meratakan kemungkinan kerugian yang diterima apabila membuat kontrak di pasaran lain.

Harga kontrak hadapan – contango dan backwardation

Kontrak niaga hadapan dikategorikan sebagai komoditi pertukaran tunggal, dengan nilai berbeza daripada harga aset. Penunjuk ini mungkin dipengaruhi oleh ramalan dan risiko yang disebabkan oleh kemungkinan perubahan dalam subjek perjanjian yang dicapai sebelum ini. Harga aset dalam pasaran dan harga hadapan komoditi ini boleh mempunyai nisbah negatif atau positif.

Jika kontrak lebih mahal daripada aset, maka negeri ini dipanggil contango. Dalam kes apabila keadaan terbalik, kita bercakap tentang kemunduran.

Dalam keadaan ini, kebanyakan pelabur berharap harga aset di bursa akan turun dengan ketara.

Insurans

Dagangan dijalankan tertakluk kepada peruntukan transaksi, melalui deposit, jumlahnya adalah 2 – 10% daripada harga aset kontrak. Ini adalah insurans yang diperlukan oleh pertukaran daripada kedua-dua pihak yang memasuki kontrak. Jumlah yang ditetapkan disekat pada akaun, membentuk sejenis cagaran. Jika harga niaga hadapan naik, maka margin penjual meningkat, dan jika ia turun, ia berkurangan. Mekanisme ini membolehkan anda mengelakkan prosedur pembayaran apabila membuat kontrak. Apabila masa depan dipegang sehingga ditutup, pihak-pihak memenuhi kewajipan mereka dengan menyerahkan aset atau memindahkan wang tunai. Apabila salah seorang peserta tidak mahu menunaikan kewajipannya, pertukaran melakukannya untuknya, meninggalkan dirinya sendiri sejumlah wang daripada jaminan. Skim ini hanya berfungsi untuk kontrak yang menyediakan untuk penghantaran aset.

tarikh luput

Terdapat beberapa tarikh tamat kontrak. Sebagai contoh, untuk indeks dolar, saham, instrumen kewangan, tarikh tamat tempoh adalah setiap suku tahun pada hari Jumaat ketiga bulan terakhir suku tersebut. Terdapat niaga hadapan dengan keluar bulanan, khususnya Minyak Mentah CME. Jenis kontrak lain mungkin berakhir pada hari lain. Untuk berdagang niaga hadapan secara produktif, anda harus ingat tarikh tamat tempoh kontrak. Jika terdapat penurunan jumlah yang tidak dijangka selepas tamat hari dagangan berikutnya, maka masanya adalah tepat, dan kebanyakan peniaga mula menutup transaksi sebelum penamatan kontrak.

zur

Mani mlaif malaqa