Gebruik een futures-contract om transacties uit te voeren voor de verkoop en aankoop van een product of actief in de geplande toekomst tegen een vaste prijs. Door deze verplichting verschilt de gegeven zekerheid van een optie die het recht geeft om te kopen of te verkopen, maar niet wordt gedwongen. Futures verplichten beide partijen bij de transactie om hun verplichtingen na te komen. Tegelijkertijd wordt de materiële uitwisseling van goederen tijdens dergelijke handelsactiviteiten niet uitgevoerd.

- Wat zijn futures en waarom worden ze gebruikt op de investeringsmarkt?

- Verschillen tussen futures en opties

- Verschillen tussen futures en termijncontracten

- Handelsstrategieën voor futures

- Voor- en nadelen van handelen in futures

- Soorten futures-contracten

- Futures-contractprijs – contango en backwardation

- Verzekering

- Houdbaarheids datums

Wat zijn futures en waarom worden ze gebruikt op de investeringsmarkt?

Futures-contracten worden gebruikt om de reële marktprijs voor een bepaald instrument vast te stellen. Ze hebben een zekere toegepaste waarde voor beleggers:

- Speculatieve transacties waarmee u materiële voordelen kunt behalen.

- Verzekeren tegen risico’s door hedging , wat interessant is voor leveranciers en kopers van goederen.

Futures worden gebruikt op de grondstoffen- en grondstoffenmarkten, ze worden gekenmerkt door de belangrijkste parameters:

- Het tijdstip van uitvoering, namelijk de datum waarop de deal is gepland.

- Het onderwerp van de transactie, in het bijzonder grondstoffen, effecten of goederen, valuta.

- De beurs waarop de transactie wordt gedaan.

- Eenheden van offerte.

- De grootte van de marge.

- Het handhaven van het evenwicht van beide partijen bij het contract.

- Aanvulling van saldo A en verlaging van saldo B.

- Aanvulling van balans B tegen de achtergrond van afbouw van balans A.

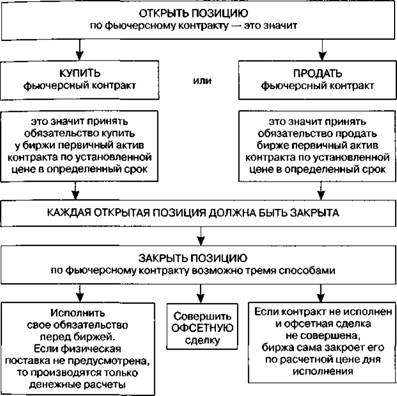

Als de rekening van de koper wordt aangevuld tegen de achtergrond van een daling van de rekening van de verkoper, neemt de waarde van het instrument toe. Dat wil zeggen dat belegger A het product tegen een lagere prijs zou kunnen kopen en tegen een hogere prijs zou kunnen doorverkopen, waardoor hij materiële voordelen zou behalen. In werkelijkheid ontslaat de beurs marktdeelnemers van het uitvoeren van de noodzakelijke operaties, berekeningen, en geeft het verschil in echt geld onmiddellijk aan de partij bij de transactie. Als de prijs niet is gewijzigd, blijft het saldo hetzelfde. Het derde scenario wordt gerealiseerd als de prijs van het product daalt, wat aanvankelijk gunstig was voor de verkoper. Nu is het mogelijk om goederen tegen gunstigere voorwaarden te verkopen, waarvan de huidige marktprijs lager is dan de prijs die in het contact werd vermeld. Als we het over een echt product hadden, zou de verkoper het tegen marktwaarde kunnen kopen en verkopen tegen de prijs die in de futures is gespecificeerd. De uitwisseling, in deze situatie,ontlast de partijen van de noodzaak om echte goederen te vervoeren, maar maakt eenvoudig de nodige berekeningen en vult de rekening van de verkoper aan voor een bepaald bedrag, dat is het verschil tussen de marktwaarde en de prijs die in het contract is gespecificeerd. Als een van de partijen de futures verlaat tot het moment van uitvoering, wordt na het verstrijken van de in het contract gespecificeerde voorwaarden een vergelijking gemaakt tussen de in het document gespecificeerde waarde en de marktprijs van de goederen. [bijschrift id = “attachment_11873” align = “aligncenter” width = “613”]dan vindt na het verstrijken van de in het contract voorgeschreven termijnen een vergelijking plaats van de in het document aangegeven kosten en de marktprijs van de goederen. [bijschrift id = “attachment_11873” align = “aligncenter” width = “613”]dan vindt na het verstrijken van de in het contract voorgeschreven termijnen een vergelijking plaats van de in het document aangegeven kosten en de marktprijs van de goederen. [bijschrift id = “attachment_11873” align = “aligncenter” width = “613”]

Verschillen tussen futures en opties

Futures- en optiecontracten verschillen onderling door de verplichtingen van de partijen. Dit manifesteert zich tijdens de expiratieperiode. [bijschrift id = “attachment_11885” align = “aligncenter” width = “391”]

Verschillen tussen futures en termijncontracten

Ook zijn er verschillen tussen termijn- en futures-contracten, die door beleggers worden aangegaan. Een forward wordt eenmalige transacties genoemd die buiten de beurzen worden gedaan en ervan uitgaande dat de aankoop van goederen, effecten of valuta in de toekomst zal plaatsvinden. Partijen bespreken vooraf de belangrijkste voorwaarden:

- prijs;

- voorwaarden;

- aanvullende voorwaarden.

In dit geval wordt de transactie uitgevoerd met reële activa, en niet zoals bij futures, wanneer er geen sprake is van overdracht van goederen.

De forward is bedoeld om de deelnemers aan de transactie te verzekeren tegen prijsschommelingen die zich in de toekomst kunnen voordoen. Er zijn geen strikte normen bij het sluiten van een contract, dus dergelijke transacties kunnen niet op de beurs worden uitgevoerd.

- doelstellingen – de forward zal worden gesloten voor de verkoop of aankoop van reële activa, wat inhoudt dat alle voor beide partijen gunstige voorwaarden in overweging worden genomen. In het tweede geval dekken futures-contracten hun eigen posities af of profiteren ze van het prijsverschil. Futures leiden slechts in 5% van de gevallen tot de uitwisseling van echte goederen of financiële instrumenten;

- activavolume – bij het sluiten van een termijncontract berekenen de partijen bij de transactie onafhankelijk het vereiste volume, rekening houdend met hun behoeften. In het geval van futures worden de volumes bepaald door de beurs en hebben marktdeelnemers het recht om een bepaald aantal contracten te verkopen;

- kwaliteit van instrumenten – een forward biedt de mogelijkheid om activa van elke kwaliteit te gebruiken, afhankelijk van hoe verzoeken van de koper komen. Als het om futures gaat, wordt de kwaliteit van de instrumenten bepaald door de specificatie van de beurs;

- levering van goederen – bij het ondertekenen van een forward worden activa altijd geleverd en wanneer een futures wordt gesloten, wordt de levering uitgevoerd in de vorm die door de beurs is vastgesteld, maar in de meeste gevallen wordt dit helemaal niet bereikt;

- voorwaarden – de leveringsvoorwaarden bij ondertekening van de forward worden bepaald door de partijen bij de transactie. De voorwaarden van futures-contracten worden bepaald door de beurs;

- liquiditeit – een termijncontract wordt gekenmerkt door een beperkte liquiditeit, aangezien de voorwaarden voor het sluiten ervan aanvaardbaar zijn voor een bepaalde reeks tegenpartijen tussen wie het is gesloten. Futures zijn zeer liquide instrumenten, maar het niveau van deze indicator hangt af van de kwaliteit van de onderliggende waarde.

[bijschrift id = “attachment_11876” align = “aligncenter” width = “456”]

Handelsstrategieën voor futures

Om futures te verhandelen, gebruiken handelaren verschillende populaire technieken:

- de vergelijking van het uitwisselingsschema van het contract met de volgende maand waarvoor de levering is gepland en de rapportageperiode die erop volgt ;

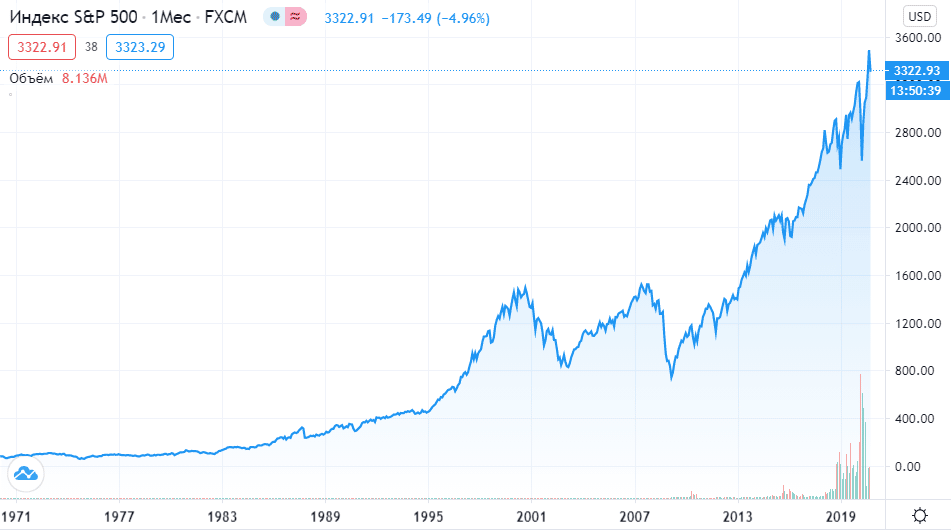

- een vergelijking van de spotprijs voor een aandeel en een future wordt uitgevoerd , als de waarde hoger is, dan hebben we het over contango , wat als een premie wordt beschouwd ten opzichte van de prijs van een actief. Als de situatie in de markt omgekeerd is, wordt dit backwardation genoemd , wat wordt beschouwd als een korting ten opzichte van de basiskosten. Het is op het wisselkoersverschil dat in deze situatie ontstaat dat handelaren verdienen;

- het bestuderen van het futures-schema met behulp van technische analyse, indicatoren, fundamentele factoren die de prijs van het contract kunnen beïnvloeden.

Handelen op ondersteuningsniveaus:

- tijdelijk;

- ruimtelijk;

- kalender.

aligncenter “width =” 397 “]

Voor- en nadelen van handelen in futures

Er zijn verschillende voordelen aan het handelen in futures:

- er zijn geen extra kosten en verborgen commissies;

- er is toegang tot een pool van futures met een looptijd van een jaar;

- hoge activaliquiditeit, volatiliteit en dynamische handel.

Nadelen van het handelen in futures-contracten:

- niet geschikt voor langetermijnhandel, omdat het een bepaalde tijd geldig is;

- wanneer de expiratie plaatsvindt, worden transacties automatisch gesloten, rekening houdend met de huidige marktprijs en het verwijderen van lopende orders;

- u kunt openstaande transacties niet overdragen naar een contract dat volgende maand afloopt.

Weeg de voor- en nadelen af voordat u handelt in deze zeer risicovolle instrumenten.

Soorten futures-contracten

Er zijn twee soorten futures-contracten:

- Levering.

- Nederzetting – zonder benodigdheden.

Leverbare futures verplichten de koper en de verkoper om de goederen daadwerkelijk te verkopen en te betalen binnen de in het contract gespecificeerde termijnen. De verrekening tussen hen wordt uitgevoerd tegen de prijs die op de laatste handelsdag is vastgesteld. Als de verkoper bij het begin van de vervaldatum niet in staat was om de koper de goederen te verstrekken, legt de ruil hem boetes op.

Geschattefutures hebben niets te maken met daadwerkelijke leveringen van producten. Er wordt aangenomen dat een van de partijen de tweede partij bij de transactie het verschil zal betalen tussen de waarde van het actief tijdens de transactieperiode en de werkelijke prijs van het product op het moment dat het contract afloopt. Verrekening tussen tegenpartijen vindt plaats in contanten en er wordt geen fysieke levering van goederen voorzien. Dergelijke transacties worden gedaan voor hedging of speculatieve manipulatie. Met hedging kunt u de waarschijnlijke verliezen die u lijdt bij het aangaan van een contract in een andere markt, afvlakken.

Futures-contractprijs – contango en backwardation

Een futures-contract wordt gecategoriseerd als een individuele grondstof met een waarde die afwijkt van de prijs van het actief. Deze indicator kan worden beïnvloed door prognoses en risico’s die worden veroorzaakt door een waarschijnlijke verandering in het onderwerp van eerder gemaakte afspraken. De prijs van een actief op de markt en de waarde van een future voor deze grondstof kan een negatieve of positieve verhouding hebben.

Als een contract duurder is dan een actief, wordt deze voorwaarde contango genoemd. In het geval dat de situatie omgekeerd is, hebben we het over backwardation.

In deze situatie hopen de meeste beleggers dat de prijs van het actief op de beurzen binnenkort aanzienlijk zal dalen. [bijschrift id = “attachment_11886” align = “aligncenter” width = “800”]

Verzekering

De handel wordt uitgevoerd op voorwaarde dat de transactie wordt beveiligd door middel van een aanbetaling ter grootte van 2 – 10% van de prijs van het contractactief. Dit is de verzekering vereist door de uitwisseling van beide contracterende partijen. Het vastgestelde bedrag wordt geblokkeerd op de rekeningen en vormt een soort onderpand. Als de prijs van een futures stijgt, stijgt het onderpand van de verkoper, en als het daalt, daalt het. Dit mechanisme vermijdt de betalingsprocedure bij het sluiten van een contract. Wanneer een future wordt aangehouden totdat deze wordt gesloten, voldoen de partijen aan hun verplichtingen door activa te leveren of geld over te maken. Wanneer een van de deelnemers zijn verplichtingen niet wil nakomen, doet de ruil het voor hem en laat hij een bepaald bedrag van de garantie over. Deze regeling werkt alleen voor contracten die voorzien in de levering van een actief.

Houdbaarheids datums

Er zijn verschillende einddatums van contracten. Voor een dollarindex, aandelen en financiële instrumenten is de vervaldatum bijvoorbeeld driemaandelijks op de derde vrijdag van de laatste maand van het kwartaal. Er zijn futures met een maandelijkse output, met name CME Crude Oil. Andere soorten contracten kunnen op andere dagen eindigen. Onthoud de vervaldatum van het contract om productief in futures te handelen. Als er een onverwachte volumedaling is na het verstrijken van de volgende handelsdag, dan nadert het tijdsbestek en beginnen de meeste handelaren deals te sluiten vóór de beëindiging van het contract. [bijschrift id = “attachment_11871” align = “aligncenter” width = “498”]

zur

Mani mlaif malaqa