Un cuntrattu di futuri hè utilizatu per fà transazzione per a compra è a vendita di una commodità o un attivu in u futuru pianificatu à un prezzu fissu. Questa obbligazione hè cumu questa sicurità difiere da una opzione chì dà u dirittu di cumprà o vende, ma ùn hè micca obligatu à fà. I futuri obliganu i dui partiti à a transazzione à cumpiendu e so obbligazioni. À u listessu tempu, u scambiu materiale di merchenzie in u cursu di tali operazioni cummerciale ùn hè micca realizatu.

- Chì sò i futuri è perchè sò usati in u mercatu d’investimentu

- Differenze trà futures è opzioni

- Differenze trà futures è forward contracts

- Strategie di cummerciale di futuri

- Pro è cuntrariu di u cummerciu di futures

- Tipi di cuntratti futuri

- Futures contract price – contango è backwardation

- Assicuranza

- Date di scadenza

Chì sò i futuri è perchè sò usati in u mercatu d’investimentu

I cuntratti di futuri sò usati per stabilisce u prezzu di u mercatu reale per un strumentu particulari. Hanu un certu valore applicatu per l’investituri:

- Transazzione speculativa , chì permette di estrae benefici materiali.

- Assicuranza di risicu attraversu a copertura , chì hè interessante per i fornitori è i cumpratori di merchenzie.

I futuri sò usati in i mercati di merchenzie è commodity, sò carattarizati da i parametri principali:

- U tempu di esecuzione, vale à dì a data in quale a transazzione hè prevista.

- U sughjettu di a transazzione, in particulare, materie prime, securities o bè, munita.

- U scambiu nantu à quale a transazzione hè fatta.

- Quote unità.

- Dimensione di u margine.

- Preservà l’equilibriu di e duie parti à u cuntrattu.

- Riempimentu di u bilanciu A è diminuzione di u bilanciu B.

- Rifornimentu di u equilibriu di B in u sfondate di una diminuzione di u equilibriu di A.

Se ci hè una ricuperazione di u cuntu di u cumpratore in u sfondate di una riduzzione in u contu di u venditore, u valore di u strumentu aumenta. Vale à dì, l’investitore A puderia cumprà u pruduttu à un prezzu più bassu è u rivendu à un prezzu più altu, cusì estrae un benefiziu materiale. In fatti, u scambiu salva i participanti mercatu da purtà fora l ‘operazioni nicissariu, stabilimenti, dà subitu à u partitu di a transazzione a diffarenza in soldi vera. Se u prezzu ùn hè micca cambiatu, u equilibriu resta u listessu. U terzu scenariu hè realizatu se u prezzu di e merchenzie cascate, chì era inizialmente benefica per u vinditore. Avà pudete vende merchenzie in termini più favurevuli, u prezzu di u mercatu attuale di quale hè menu di quellu chì hè statu registratu in u cuntattu. Sè avemu parlatu di un pruduttu veru, allora u vinditore puderia cumprà à u valore di u mercatu è vende à u prezzu specificatu in i futuri. Scambià, in questa situazione, allevia i partiti da a necessità di trasportu i beni veri, ma simpricimenti faci i calculi necessarii è rinfriscà u contu di u vinditore per una certa quantità, chì hè a diferenza trà u valore di u mercatu è u prezzu specificatu in u cuntrattu. Se unu di i partiti ricusa u futuru prima di u mumentu di a so esicuzzioni, dopu à a scadenza di i termini prescritti in u cuntrattu, u valore indicatu in u documentu è u prezzu di u mercatu di e merchenzie sò paragunati.

Differenze trà futures è opzioni

I cuntratti di futuri è d’opzioni sò diffirenti in l’obligazioni di i partiti. Questu si manifesta durante u periodu di scadenza. [caption id = "attachment_11885" align = "aligncenter" width = "391"]

Differenze trà futures è forward contracts

Ci hè ancu differenzi trà i cuntratti forward è futures chì l’investituri entranu. Un forward hè una transazzione una volta fatta fora di i scambii è assumendu chì l’acquistu di una mercaderia, tituli o munita serà in u futuru. I partiti discutanu e cundizioni principali in anticipu:

- prezzu;

- termini;

- cundizioni supplementari.

In questu casu, a transazzione hè realizata cù l’assi veri, è micca cum’è cù futuri, quandu ùn parlemu micca di u trasferimentu di merchenzie.

U forward hè cuncepitu per assicurà i participanti in a transazzione contr’à i fluttuazioni di u prezzu chì sò prubabilmente accade in u futuru. Ùn ci hè micca standard strettu quandu cunclude un cuntrattu, per quessa, tali transazzioni ùn ponu esse realizati in u scambiu.

- ugettivi – u avanti serà cunclusu per a vendita o compra di l’assi reali, chì implica a cunsiderazione di tutte e cundizioni chì sò benefizii per i dui partiti. In u sicondu casu, i cuntratti di futuri sò copre e so pusizioni o prufittà di e differenze di prezzu. I futuri solu in 5% di i casi portanu i partiti à u scambiu di bè reale o strumenti finanziarii;

- volume di l’attivu – quandu cunclude un cuntrattu avanti, i participanti in a transazzione calculanu indipindentamente u voluminu necessariu, tenendu in contu i so bisogni. In u casu di futuri, i volumi sò determinati da u scambiu, è i participanti di u mercatu anu u dirittu di implementà un certu numaru di cuntratti;

- qualità di strumenti – avanti furnisce l’uppurtunità di utilizà l’assi di ogni qualità, secondu ciò chì e dumande venenu da u cumpratore. Quandu si tratta di futuri, a qualità di i strumenti hè determinata da a specificazione di u scambiu;

- consegna di merchenzie – quandu si firma un forward, l’assi sò sempre consegnati, è quandu cuncludi una consegna di futuri hè realizatu in a forma stabilita da u scambiu, ma in a maiò parte di i casi ùn vene micca in tuttu;

- termini – i termini di consegna quandu firmà u forward sò determinati da e parti à a transazzione. I termini di i cuntratti di futuri sò determinati da u scambiu;

- liquidità – un cuntrattu forward hè carattarizatu da una liquidità limitata, postu chì i termini di a so cunclusione sò accettabili per un certu cerculu di contraparti trà quale hè statu cunclusu. I futuri sò strumenti assai liquidi, però, u livellu di questu indicatore dipende da a qualità di l’attivu sottostante.

Strategie di cummerciale di futuri

Per scambià futuri, i cummircianti utilizanu parechje tecniche populari:

- u calendariu di scambiu di u cuntrattu hè paragunatu cù u mesi dopu per quale a consegna hè prevista è u periodu di rapportu dopu;

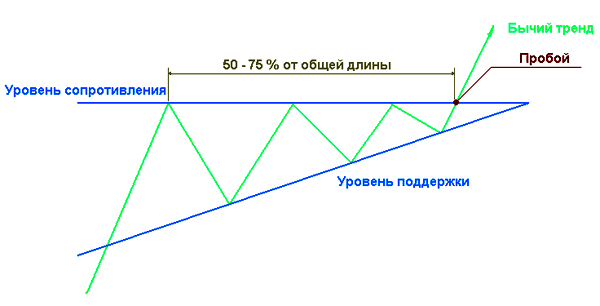

- una paraguna hè fatta trà u prezzu spot di una parte è un cuntrattu di futuri, se u so valore hè più altu, allora parlemu di contango , chì hè cunsideratu un premium relative à u prezzu di un attivu. Se a situazione hè invertita nantu à u mercatu, allora hè chjamatu backwardation , chì hè cunsideratu un scontu in relazione à u costu di basa. Hè nantu à a diferenza di u scambiu chì si sviluppa in questa situazione chì i cummircianti guadagnanu;

- studiu di a carta di futuri utilizendu analisi tecniche, indicatori, fatturi fundamentali chì ponu influenzà u prezzu di u cuntrattu.

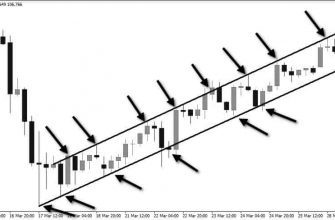

Cummerciu per livelli di supportu:

- tempurale;

- spaziale;

- calendariu.

[caption id = "attachment_11884" align = "aligncenter" width = "820"]

Pro è cuntrariu di u cummerciu di futures

Ci sò parechji vantaghji di u cummerciu di futures:

- senza costi supplementari è tariffi nascosti;

- ci hè accessu à una piscina di futuri cù una scadenza per un annu;

- alta liquidità di l’attivu, volatilità è dinamica di cummerciale.

I svantaghji di u cummerciu di cuntratti di futures:

- micca adattatu per u cummerciu à longu andà, postu chì hè validu per un certu tempu;

- quandu a scadenza accade, i tratti sò chjusi automaticamente, tenendu in contu u prezzu di u mercatu attuale è l’ordine pendenti sò sguassati;

- ùn pudete micca trasfiriri negozii aperti à un cuntrattu chì scade u mese prossimu.

Pisà tutti i pro è i contra prima di scambià sti strumenti altamente risicatu.

Tipi di cuntratti futuri

Ci hè dui tipi di cuntratti di futuri:

- Consegna.

- Settlement – senza spedizioni.

I futuri consegnabili obliganu u cumpratore è u venditore à vende veramente e merchenzie è pagà per elli in i termini specificati in u cuntrattu. U stabilimentu trà elli hè realizatu à u prezzu chì hè stata fissata l’ultimu ghjornu di cummerciale. Se, cù a data di scadenza, u vinditore ùn hà micca pussutu furnisce u cumpratore cù e merchenzie, allora u scambiu impone penalità nantu à ellu.

Stimai futuri ùn sò in alcun modu cunnessi cù l’offerta attuale di prudutti. Hè presumitu chì unu di i partiti pagherà à l’altra parte à a transazzione a diferenza trà u valore di l’attivu à u mumentu di a transazzione è u prezzu propiu di u pruduttu à u mumentu di a scadenza di u cuntrattu. A liquidazione trà e contraparti hè fatta in soldi, è a consegna fisica di merchenzie ùn hè micca furnita. Tali transazzioni sò fatti per a cupertura o manipulazione speculativa. Hedging vi permette di livellà e probabili perdite ricivute quandu cunclude un cuntrattu in un altru mercatu.

Futures contract price – contango è backwardation

Un cuntrattu di futures hè categurizatu cum’è una mercanzia di scambiu unicu, cù un valore diffirenti da u prezzu di l’attivu. Questu indicatore pò esse affettatu da e previsioni è risichi causati da un prubabile cambiamentu in u sughjettu di l’accordi previamente ghjunti. U prezzu di un attivu in u mercatu è u prezzu di u futuru di sta commodità pò avè un rapportu negativu o pusitivu.

Se u cuntrattu hè più caru chì l’attivu, questu statu hè chjamatu contango. In u casu quandu a situazione hè invertita, parlemu di retrocessione.

In questa situazione, a maiò parte di l’investituri speranu chì u prezzu di l’attivu nantu à i scambii prestu scenderà significativamente.

Assicuranza

U cummerciu hè realizatu sottumessu à a prestazione di una transazzione, per mezu di un accontu, a quantità di quale hè 2 – 10% di u prezzu di l’attivu di u cuntrattu. Questa hè l’assicuranza necessaria da u scambiu da e duie parti chì entranu in u cuntrattu. A quantità stabilita hè bluccata nantu à i cunti, furmendu un tipu di collateral. Se u prezzu di i futuri cresce, u marghjenu di u vinditore aumenta, è si scende, diminuisce. Stu mekanismu permette di evità a prucedura di pagamentu quandu cunclude un cuntrattu. Quandu un futuru hè tenutu finu à ch’ellu si chjude, i partiti cumpiendu i so obbligazioni da furnisce l’attivu o trasfirendu soldi. Quandu unu di i participanti ùn vole micca cumpiendu i so obbligazioni, u scambiu face per ellu, lassannu un certu quantità da a guaranzia. Stu schema funziona solu per i cuntratti chì furniscenu a consegna di un attivu.

Date di scadenza

Ci sò parechje date di scadenza di u cuntrattu. Per esempiu, per l’indici di u dòricu, l’azzioni, i strumenti finanziarii, a data di scadenza hè trimestrale u terzu venneri di l’ultimu mese di u trimestre. Ci sò futuri cù una uscita mensuale, in particulare CME Crude Oil. Altri tipi di cuntratti ponu finisce in altri ghjorni. Per scambià futuri in modu produttivu, duvete ricurdà a data di scadenza di u cuntrattu. Se ci hè una diminuzione inespettata di u voluminu dopu a scadenza di u ghjornu dopu di cummerciale, u tempu hè ghjustu, è a maiò parte di i cummircianti cumincianu à chjude e transacciones prima di a terminazione di u cuntrattu.

zur

Mani mlaif malaqa