Terminski ugovor koristi se za sklapanje transakcija za kupnju i prodaju robe ili imovine u planiranoj budućnosti po fiksnoj cijeni. Ova obveza je ono po čemu se ovaj vrijednosni papir razlikuje od opcije koja daje pravo na kupnju ili prodaju, ali nije prisiljena na to. Fjučersi obvezuju obje strane u transakciji da ispune svoje obveze. Istodobno, materijalna razmjena robe u tijeku takvih trgovinskih operacija se ne obavlja.

- Što su ročnice i zašto se koriste na investicijskom tržištu

- Razlike između fjučersa i opcija

- Razlike između terminskih i terminskih ugovora

- Strategije trgovanja terminskim ugovorima

- Za i protiv terminskog trgovanja

- Vrste terminskih ugovora

- Cijena terminskog ugovora – contango i backwardation

- Osiguranje

- Datumi isteka

Što su ročnice i zašto se koriste na investicijskom tržištu

Terminski ugovori koriste se za utvrđivanje stvarne tržišne cijene za određeni instrument. Oni imaju određenu primijenjenu vrijednost za investitore:

- Špekulativne transakcije , omogućujući izvlačenje materijalne koristi.

- Osiguranje rizika putem zaštite od rizika , što je zanimljivo dobavljačima i kupcima robe.

Fjučersi se koriste na tržištima roba i roba, a karakteriziraju ih glavni parametri:

- Vrijeme izvršenja, odnosno datum na koji je zakazana transakcija.

- Predmet transakcije, posebno sirovine, vrijednosni papiri ili roba, valuta.

- Burza na kojoj je izvršena transakcija.

- Navedite jedinice.

- Veličina margine.

- Očuvanje ravnoteže obiju strana u ugovoru.

- Nadopuna stanja A i smanjenje stanja B.

- Nadopunjavanje salda B na pozadini smanjenja salda A.

Ako dođe do nadopune računa kupca u odnosu na smanjenje računa prodavatelja, vrijednost instrumenta se povećava. Odnosno, ulagač A bi mogao kupiti proizvod po nižoj cijeni i preprodati ga po višoj cijeni, izvlačeći tako materijalnu korist. Zapravo, razmjena štedi sudionike na tržištu od provođenja potrebnih operacija, naselja, odmah dajući stranci transakcije razliku u stvarnom novcu. Ako se cijena nije promijenila, stanje ostaje isto. Treći scenarij realizira se ako cijena robe padne, što je u početku pogodovalo prodavatelju. Sada možete po povoljnijim uvjetima prodavati robu čija je trenutna tržišna cijena niža od one koja je upisana u kontaktu. Ako govorimo o stvarnom proizvodu, tada bi ga prodavač mogao kupiti po tržišnoj vrijednosti i prodati po cijeni navedenoj u terminskim ugovorima. Razmjena, u ovoj situaciji, oslobađa ugovorne strane potrebe za prijevozom stvarne robe, već jednostavno vrši potrebne izračune i puni račun prodavatelja za određeni iznos, koji je razlika između tržišne vrijednosti i cijene navedene u ugovoru. Ako jedna od strana odbije terminski ugovor prije trenutka njegovog izvršenja, tada se nakon isteka uvjeta propisanih ugovorom uspoređuje vrijednost navedena u dokumentu i tržišna cijena robe.

Razlike između fjučersa i opcija

Terminski i opcijski ugovori razlikuju se po obvezama strana. To se očituje tijekom razdoblja isteka. [caption id="attachment_11885" align="aligncenter" width="391"]

Razlike između terminskih i terminskih ugovora

Također postoje razlike između terminskih i terminskih ugovora koje ulagači sklapaju. Forward je jednokratna transakcija napravljena izvan burzi i pod pretpostavkom da će se kupnja robe, vrijednosnih papira ili valute dogoditi u budućnosti. Stranke unaprijed raspravljaju o glavnim uvjetima:

- cijena;

- Pojmovi;

- dodatni uvjeti.

U ovom slučaju transakcija se provodi realnom imovinom, a ne kao kod futuresa, kada ne govorimo o prijenosu robe.

Forward je osmišljen kako bi osigurao sudionike u transakciji od fluktuacija cijena koje će se vjerojatno dogoditi u budućnosti. Ne postoje strogi standardi prilikom sklapanja ugovora, stoga se takve transakcije ne mogu provoditi na burzi.

- ciljevi – terminski ugovor će se zaključiti za prodaju ili kupnju realne imovine, što podrazumijeva sagledavanje svih uvjeta koji su korisni za obje strane. U drugom slučaju, terminski ugovori štite vlastite pozicije ili imaju koristi od razlika u cijenama. Fjučersi samo u 5% slučajeva dovode strane do razmjene stvarnih dobara ili financijskih instrumenata;

- volumen imovine – prilikom sklapanja terminskog ugovora sudionici u transakciji samostalno izračunavaju potrebni volumen, uzimajući u obzir svoje potrebe. U slučaju terminskih ugovora, količine se određuju na burzi, a sudionici na tržištu imaju pravo sklopiti određeni broj ugovora;

- kvaliteta instrumenata – naprijed pruža mogućnost korištenja imovine bilo koje kvalitete, ovisno o tome koji zahtjevi dolaze od kupca. Kad je riječ o terminskim ugovorima, kvaliteta instrumenata određena je specifikacijom burze;

- isporuka robe – prilikom potpisivanja forwarda uvijek se isporučuje imovina, a kod sklapanja futuresa isporuka se provodi u obliku koji je utvrdila burza, ali u većini slučajeva do toga uopće ne dolazi;

- uvjeti – uvjete isporuke prilikom potpisivanja forwarda određuju strane u transakciji. Uvjete terminskih ugovora određuje burza;

- likvidnost – terminski ugovor karakterizira ograničena likvidnost, budući da su uvjeti njegovog sklapanja prihvatljivi za određeni krug ugovornih strana između kojih je sklopljen. Fjučersi su visoko likvidni instrumenti, međutim, razina ovog pokazatelja ovisi o kvaliteti temeljne imovine.

Strategije trgovanja terminskim ugovorima

Za trgovanje ročnicama, trgovci koriste nekoliko popularnih tehnika:

- raspored razmjene ugovora uspoređuje se sa sljedećim mjesecom za koji je predviđena isporuka i izvještajnim razdobljem koje slijedi;

- radi se usporedba spot cijene dionice i terminskog ugovora, ako je njegova vrijednost viša, tada govorimo o contangu , koji se smatra premijom u odnosu na cijenu imovine. Ako je na tržištu obrnuta situacija, onda se to zove backwardation , što se smatra popustom u odnosu na osnovni trošak. Upravo na tečajnoj razlici koja nastaje u ovoj situaciji trgovci zarađuju;

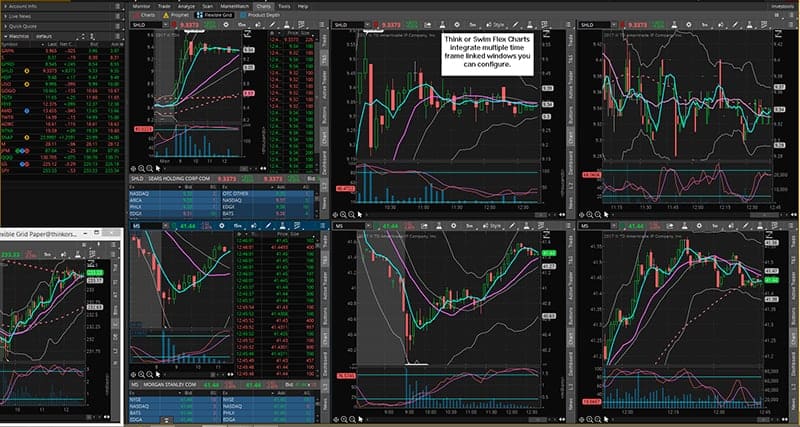

- proučavanje grafikona budućnosti koristeći tehničku analizu, indikatore, temeljne čimbenike koji mogu utjecati na cijenu ugovora.

Trgovanje prema razinama podrške:

- temporalni;

- prostorni;

- kalendar.

[caption id="attachment_11884" align="aligncenter" width="820"]

Za i protiv terminskog trgovanja

Postoji nekoliko prednosti terminskog trgovanja:

- nema dodatnih troškova i skrivenih naknada;

- postoji pristup fondu terminskih ugovora s rokom trajanja od godinu dana;

- visoka likvidnost imovine, volatilnost i dinamično trgovanje.

Nedostaci trgovanja terminskim ugovorima:

- nije pogodan za dugoročno trgovanje, jer vrijedi određeno vrijeme;

- kada nastupi istek, poslovi se automatski zatvaraju, uzimajući u obzir trenutnu tržišnu cijenu, a nalozi na čekanju se brišu;

- ne možete prenijeti otvorene trgovine na ugovor koji istječe sljedeći mjesec.

Odvagnite sve prednosti i nedostatke prije trgovanja ovim visokorizičnim instrumentima.

Vrste terminskih ugovora

Postoje dvije vrste terminskih ugovora:

- Dostava.

- Obračun – bez isporuke.

Ročnice koje se mogu isporučiti obvezuju kupca i prodavatelja da stvarno prodaju robu i plate je unutar uvjeta navedenih u ugovoru. Namirenje između njih provodi se po cijeni koja je bila utvrđena zadnjeg dana trgovanja. Ako do roka dospijeća prodavatelj nije bio u mogućnosti isporučiti kupcu robu, tada mu burza nameće kazne.

Procijenjenofutures nije ni na koji način povezan sa stvarnom opskrbom proizvoda. Pretpostavlja se da će jedna od strana platiti drugoj strani transakcije razliku između vrijednosti imovine u trenutku transakcije i stvarne cijene proizvoda u trenutku isteka ugovora. Nagodba između ugovornih strana se vrši u novcu, a fizička isporuka robe nije predviđena. Takve se transakcije provode radi zaštite ili špekulativne manipulacije. Hedging vam omogućuje izravnavanje mogućih gubitaka primljenih prilikom sklapanja ugovora na drugom tržištu.

Cijena terminskog ugovora – contango i backwardation

Terminski ugovor kategoriziran je kao jedna razmjena robe, čija se vrijednost razlikuje od cijene imovine. Na ovaj pokazatelj mogu utjecati predviđanja i rizici uzrokovani vjerojatnom promjenom predmeta prethodno postignutih dogovora. Cijena imovine na tržištu i terminska cijena te robe mogu imati negativan ili pozitivan omjer.

Ako je ugovor skuplji od imovine, tada se ovo stanje naziva contango. U slučaju kada je situacija obrnuta, govorimo o nazadovanju.

U ovoj situaciji, većina investitora se nada da će cijena imovine na burzama uskoro značajno pasti.

Osiguranje

Trgovanje se provodi pod uvjetom davanja transakcije, putem depozita, čiji iznos iznosi 2 – 10% cijene ugovorne imovine. Ovo je osiguranje koje zamjena zahtijeva od obje strane koje ulaze u ugovor. Određeni iznos blokiran je na računima, tvoreći svojevrsno osiguranje. Ako cijena fjučersa raste, onda se marža prodavača povećava, a ako pada, smanjuje se. Ovaj mehanizam omogućuje izbjegavanje postupka plaćanja prilikom sklapanja ugovora. Kada se budući ugovor drži do zatvaranja, strane ispunjavaju svoje obveze isporukom imovine ili prijenosom gotovine. Kada jedan od sudionika ne želi ispuniti svoje obveze, mjenjačnica to čini umjesto njega, ostavljajući sebi određeni iznos iz jamčevine. Ova shema funkcionira samo za ugovore koji predviđaju isporuku imovine.

Datumi isteka

Postoji nekoliko datuma isteka ugovora. Na primjer, za indeks dolara, dionice, financijske instrumente, datum isteka je tromjesečno treći petak u zadnjem mjesecu tromjesečja. Postoje fjučersi s mjesečnim izlazom, posebno CME Crude Oil. Ostale vrste ugovora mogu završiti drugim danima. Da biste produktivno trgovali ročnicama, trebali biste zapamtiti datum isteka ugovora. Ako dođe do neočekivanog smanjenja volumena nakon isteka sljedećeg dana trgovanja, tada je pravi trenutak i većina trgovaca počinje zatvarati transakcije prije raskida ugovora.

zur

Mani mlaif malaqa