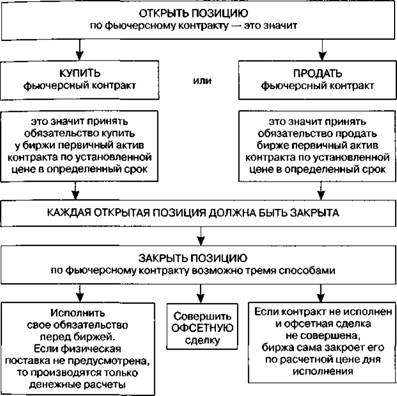

استخدم عقدًا مستقبليًا لإجراء معاملات بيع وشراء منتج أو أصل في المستقبل المخطط له بسعر ثابت. هذا الالتزام هو الكيفية التي يختلف بها الضمان المعطى عن الخيار الذي يعطي الحق في الشراء أو البيع ، ولكنه غير مجبر على القيام بذلك. تلزم العقود الآجلة كلا طرفي الصفقة بالوفاء بالتزاماتهما. في الوقت نفسه ، لا يتم تنفيذ التبادل المادي للبضائع أثناء عمليات التداول هذه.

ما هي العقود الآجلة ولماذا يتم استخدامها في سوق الاستثمار؟

تستخدم العقود الآجلة لتحديد سعر السوق الحقيقي لأداة معينة. لديهم قيمة تطبيقية معينة للمستثمرين:

- معاملات مضاربة تسمح لك باستخراج منافع مادية.

- التأمين ضد المخاطر عن طريق التحوط ، وهو أمر مهم لموردي ومشتري السلع.

تستخدم العقود الآجلة في أسواق السلع والسلع ، وتتميز بالمعايير الرئيسية:

- وقت التنفيذ ، أي التاريخ الذي تمت فيه جدولة الصفقة.

- موضوع الصفقة وعلى وجه الخصوص المواد الخام أو الأوراق المالية أو البضائع أو العملة.

- التبادل الذي تتم فيه المعاملة.

- وحدات الاقتباس.

- حجم الهامش.

- المحافظة على التوازن بين طرفي العقد.

- تجديد الرصيد أ ونقص الرصيد ب.

- تجديد الميزانية العمومية B على خلفية تخفيض الميزانية العمومية A.

إذا تم تجديد حساب المشتري على خلفية انخفاض حساب البائع ، فإن قيمة الأداة تزداد. أي أنه يمكن للمستثمر “أ” شراء المنتج بسعر أقل وإعادة بيعه بسعر أعلى ، وبالتالي الحصول على مزايا مادية. في الواقع ، تعفي البورصة المشاركين في السوق من إجراء العمليات والحسابات اللازمة ، وإعطاء الفرق في المال الحقيقي على الفور لطرف الصفقة. إذا لم يتغير السعر ، فسيظل الرصيد كما هو. السيناريو الثالث يتحقق إذا انخفض سعر المنتج ، والذي كان مفيدًا للبائع في البداية. أصبح من الممكن الآن بيع البضائع بشروط أكثر ملاءمة ، يكون سعر السوق الحالي لها أقل من السعر المحدد في جهة الاتصال. إذا كنا نتحدث عن منتج حقيقي ، فيمكن للبائع شرائه بالقيمة السوقية وبيعه بالسعر المحدد في العقود الآجلة. التبادل ، في هذه الحالة ،يعفي الأطراف من الحاجة إلى نقل البضائع الحقيقية ، ولكنه يقوم ببساطة بإجراء الحسابات اللازمة ويجدد حساب البائع بمبلغ معين ، وهو الفرق بين القيمة السوقية والسعر المحدد في العقد. إذا تخلى أحد الطرفين عن العقود الآجلة حتى لحظة تنفيذه ، فبعد انتهاء صلاحية الشروط المحددة في العقد ، يتم إجراء مقارنة بين القيمة المحددة في المستند وسعر السوق للسلع. [عنوان معرف = “attachment_11873” محاذاة = “aligncenter” العرض = “613”]ثم بعد انقضاء الشروط المنصوص عليها في العقد ، يتم إجراء مقارنة بين التكلفة الموضحة في المستند وسعر السوق للسلع. [عنوان معرف = “attachment_11873” محاذاة = “aligncenter” العرض = “613”]ثم بعد انقضاء الشروط المنصوص عليها في العقد ، يتم إجراء مقارنة بين التكلفة الموضحة في المستند وسعر السوق للسلع. [عنوان معرف = “attachment_11873” محاذاة = “aligncenter” العرض = “613”]

الاختلافات بين العقود الآجلة والخيارات

تختلف العقود الآجلة وعقود الخيارات فيما بينها حسب التزامات الأطراف. هذا يتجلى خلال فترة انتهاء الصلاحية. [عنوان معرف = “attachment_11885” محاذاة = “aligncenter” العرض = “391”]

الفروق بين العقود الآجلة والعقود الآجلة

أيضًا ، هناك اختلافات بين العقود الآجلة والعقود الآجلة ، والتي يتم إبرامها من قبل المستثمرين. يُطلق على العقود الآجلة معاملات لمرة واحدة تتم خارج البورصات وبافتراض أن شراء السلع أو الأوراق المالية أو العملة سيحدث في المستقبل. يناقش الطرفان الشروط الرئيسية مقدما:

- السعر؛

- مصلحات؛

- شروط إضافية.

في هذه الحالة ، تتم المعاملة بأصول حقيقية ، وليس كما هو الحال مع العقود الآجلة ، عندما لا تكون هناك مسألة نقل البضائع.

يهدف العقد الآجل إلى تأمين المشاركين في الصفقة ضد تقلبات الأسعار التي من المحتمل أن تحدث في المستقبل. لا توجد معايير صارمة عند إبرام العقد ، لذلك لا يمكن تنفيذ مثل هذه المعاملات في البورصة.

- الأهداف – سيتم إبرام العقد الآجل لبيع أو شراء الأصول الحقيقية ، مما يعني مراعاة جميع الشروط المواتية لكلا الطرفين. في الحالة الثانية ، تقوم العقود الآجلة بتحوط مراكزها الخاصة أو الاستفادة من فرق السعر. العقود الآجلة في 5٪ فقط من الحالات تؤدي بالأطراف إلى تبادل سلع حقيقية أو أدوات مالية ؛

- حجم الأصول – عند إبرام عقد آجل ، يقوم أطراف الصفقة بشكل مستقل بحساب الحجم المطلوب ، مع مراعاة احتياجاتهم. في حالة العقود الآجلة ، يتم تحديد الأحجام من خلال البورصة ، وللمشاركين في السوق الحق في بيع عدد معين من العقود ؛

- جودة الأدوات – يوفر التوجيه فرصة لاستخدام الأصول من أي جودة ، اعتمادًا على كيفية تقديم الطلبات من المشتري. عندما يتعلق الأمر بالعقود الآجلة ، يتم تحديد جودة الأدوات من خلال مواصفات البورصة ؛

- تسليم البضائع – عند توقيع عقد آجل ، يتم تسليم الأصول دائمًا ، وعند إبرام العقود الآجلة ، يتم التسليم بالشكل الذي تحدده البورصة ، ولكن في معظم الحالات لا تصل إلى هذا على الإطلاق ؛

- الشروط – يتم تحديد شروط التسليم عند التوقيع إلى الأمام من قبل أطراف الصفقة. يتم تحديد شروط العقود الآجلة من خلال التبادل ؛

- السيولة – يتميز العقد الآجل بسيولة محدودة ، حيث أن شروط إبرامها مقبولة لمجموعة معينة من الأطراف المقابلة ، التي تم إبرامها فيما بينها. العقود الآجلة هي أدوات عالية السيولة ، ومع ذلك ، فإن مستوى هذا المؤشر يعتمد على جودة الأصل الأساسي.

[عنوان معرف = “attachment_11876” محاذاة = “aligncenter” العرض = “456”]

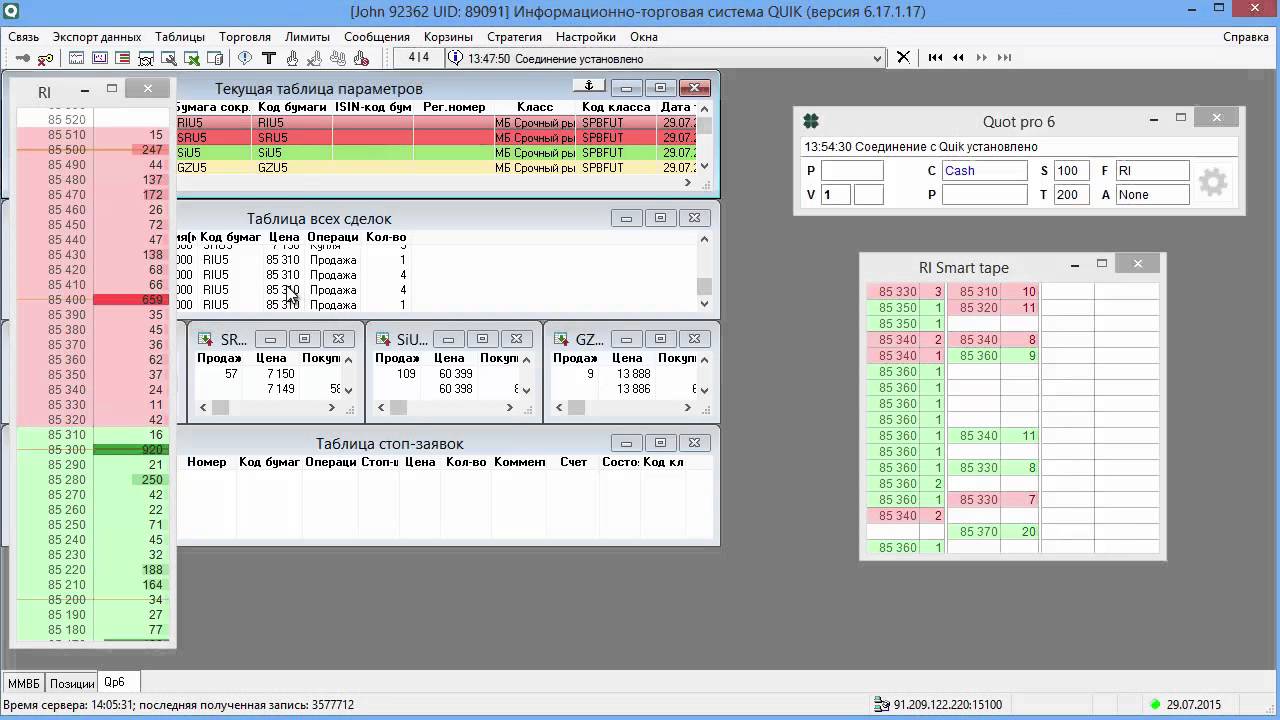

استراتيجيات تداول العقود الآجلة

لتداول العقود الآجلة ، يستخدم المتداولون العديد من الأساليب الشائعة:

- و المقارنة بين الجدول الزمني تبادل العقد مع الشهر المقبل التالية هي للالذي من المقرر تسليم والفترة التي يغطيها التقرير أنه نفذ .

- يتم إجراء مقارنة بين السعر الفوري للسهم والعقود الآجلة ، إذا كانت قيمته أعلى ، فإننا نتحدث عن contango ، والذي يعتبر علاوة بالنسبة لسعر الأصل. إذا تم عكس الموقف في السوق ، فإنه يسمى backwardation ، والذي يعتبر خصمًا فيما يتعلق بالتكلفة الأساسية. على اختلاف سعر الصرف الذي ينشأ في هذه الحالة يكسب المتداولون ؛

- دراسة جدول العقود الآجلة باستخدام التحليل الفني والمؤشرات والعوامل الأساسية التي يمكن أن تؤثر على سعر العقد.

التداول بمستويات الدعم:

- زمني؛

- مكاني؛

- تقويم.

قصيرة وطويلة. تفترض هذه التقنية شراء عقد لتوريد أصل معين ، وفي حالة حدوث زيادة في قيمة أحد العقود الآجلة ، فإنه يتم تنفيذه حتى قبل انتهاء مدة العقد. العمل مع المراكز القصيرة هو بيع العقود الآجلة في حالة التطور غير المواتي للأحداث. إذا تم تصحيح الموقف لاحقًا ، فإنه يشتري العقد مرة أخرى ، ولكن بتكلفة أقل ، ويكسب من فرق السعر. ستتحرك العقود الآجلة بالتزامن مع الأصل الأساسي ، ولكن هناك بعض الاختلاف بينها ، والتي تنتهي مع اقتراب انتهاء الصلاحية. [معرف التسمية = “attachment_11880″ محاذاة = ”

aligncenter “width =” 397 “]

بين البورصات [/ caption] ما هي العقود الآجلة وكيفية التداول في سوق المشتقات في بورصة موسكو – استراتيجيات التداول لـ العقود الآجلة: https: / /youtu.be/ZDg14Rya6LI

إيجابيات وسلبيات تداول العقود الآجلة

هناك عدة مزايا لتداول العقود الآجلة:

- لا توجد تكاليف إضافية وعمولات خفية ؛

- هناك وصول إلى مجموعة من العقود الآجلة مع انتهاء الصلاحية لمدة عام ؛

- سيولة عالية للأصول وتقلبات وتداول ديناميكي.

عيوب تداول العقود الآجلة:

- غير مناسب للتداول طويل الأجل ، لأنه صالح لفترة معينة ؛

- عند حدوث انتهاء الصلاحية ، يتم إغلاق المعاملات تلقائيًا ، مع مراعاة سعر السوق الحالي وحذف الأوامر المعلقة ؛

- لا يمكنك تحويل التداولات المفتوحة إلى عقد ينتهي الشهر المقبل.

وازن بين الإيجابيات والسلبيات قبل تداول هذه الأدوات عالية الخطورة.

أنواع العقود الآجلة

هناك نوعان من العقود الآجلة:

- توصيل.

- التسوية – بدون تجهيزات.

تلزم العقود الآجلة القابلة للتسليم المشتري والبائع بإجراء البيع الفعلي للبضائع ودفع ثمنها ضمن الشروط المحددة في العقد. تتم التسوية بينهما بالسعر الذي تم تحديده في اليوم الأخير من التداول. إذا كان البائع مع بداية تاريخ الاستحقاق غير قادر على تزويد المشتري بالبضائع ، فإن البورصة تفرض عليه غرامات.

مقدرالعقود الآجلة لا علاقة لها بالتسليمات الفعلية للمنتجات. من المفترض أن يدفع أحد الطرفين للطرف الثاني للمعاملة الفرق بين قيمة الأصل خلال فترة المعاملة والسعر الفعلي للمنتج في وقت انتهاء العقد. تتم التسوية بين الأطراف المقابلة نقدًا ، ولا يتم توفير التسليم المادي للبضائع. يتم إجراء مثل هذه المعاملات للتحوط أو التلاعب بالمضاربة. يتيح لك التحوط تسوية الخسائر المحتملة المتكبدة عند الدخول في عقد في سوق آخر.

سعر العقود الآجلة – التأجيل والتخلف

يتم تصنيف العقد الآجل على أنه سلعة فردية بقيمة تختلف عن سعر الأصل. قد يتأثر هذا المؤشر بالتنبؤات والمخاطر الناجمة عن التغيير المحتمل في موضوع الاتفاقات التي تم التوصل إليها سابقًا. يمكن أن يكون لسعر الأصل في السوق وقيمة العقود الآجلة لهذه السلعة نسبة سالبة أو موجبة.

إذا كان العقد أغلى من الأصل ، فإن هذا الشرط يسمى contango. في حالة عكس ذلك ، فإننا نتحدث عن التخلف.

في هذه الحالة ، يأمل معظم المستثمرين أن ينخفض سعر الأصل في البورصات بشكل كبير قريبًا. [عنوان معرف = “attachment_11886” محاذاة = “aligncenter” العرض = “800”]

تأمين

يتم التداول بشرط أن يتم تأمين الصفقة عن طريق وديعة ، حجمها 2 – 10٪ من سعر أصل العقد. هذا هو التأمين الذي تتطلبه البورصة من كلا الطرفين المتعاقدين. يتم تجميد المبلغ المحدد في الحسابات ، مما يشكل نوعًا من الضمانات. إذا ارتفع سعر العقد الآجل ، فإن ضمان البائع يزداد ، وإذا انخفض ، ينخفض. تتجنب هذه الآلية إجراءات الدفع عند إبرام العقد. عندما يتم الاحتفاظ بالعقود الآجلة حتى يتم إغلاقها ، فإن الأطراف تفي بالتزاماتها من خلال توفير الأصول أو تحويل الأموال. عندما لا يرغب أحد المشاركين في الوفاء بالتزاماته ، تقوم البورصة بذلك نيابة عنه ، تاركًا لنفسه مبلغًا معينًا من الضمان. يعمل هذا المخطط فقط للعقود التي تنص على تسليم الأصل.

تواريخ انتهاء الصلاحية

هناك عدة تواريخ انتهاء صلاحية العقد. على سبيل المثال ، بالنسبة لمؤشر الدولار والأسهم والأدوات المالية ، يكون تاريخ انتهاء الصلاحية ربع سنوي في ثالث جمعة من الشهر الأخير من ربع السنة. هناك عقود آجلة بإنتاج شهري ، ولا سيما النفط الخام CME. أنواع أخرى من العقود قد تنتهي في أيام أخرى. لتداول العقود الآجلة بشكل منتج ، تذكر تاريخ انتهاء صلاحية العقد. إذا كان هناك انخفاض غير متوقع في الحجم بعد انتهاء اليوم التالي من التداول ، فحينئذٍ يقترب الإطار الزمني ، ويبدأ معظم المتداولين في إغلاق الصفقات قبل إنهاء العقد. [عنوان معرف = “attachment_11871” محاذاة = “aligncenter” العرض = “498”]

zur

Mani mlaif malaqa