फ्युचर्स कॉन्ट्रॅक्टचा वापर नियोजित भविष्यात एखाद्या वस्तू किंवा मालमत्तेच्या खरेदी आणि विक्रीसाठी निश्चित किंमतीवर व्यवहार करण्यासाठी केला जातो. हे दायित्व हे आहे की ही सुरक्षा खरेदी किंवा विक्री करण्याचा अधिकार देणार्या पर्यायापेक्षा वेगळी आहे, परंतु तसे करण्यास भाग पाडले जात नाही. फ्युचर्स दोन्ही पक्षांना त्यांच्या जबाबदाऱ्या पूर्ण करण्यासाठी व्यवहारासाठी बाध्य करतात. त्याच वेळी, अशा व्यापार ऑपरेशन्स दरम्यान वस्तूंची भौतिक देवाणघेवाण केली जात नाही.

फ्युचर्स म्हणजे काय आणि ते गुंतवणूक बाजारात का वापरले जातात

फ्युचर्स कॉन्ट्रॅक्टचा वापर एखाद्या विशिष्ट इन्स्ट्रुमेंटसाठी वास्तविक बाजारभाव स्थापित करण्यासाठी केला जातो. त्यांच्याकडे गुंतवणूकदारांसाठी काही लागू मूल्य आहे:

- सट्टा व्यवहार , भौतिक लाभ काढण्याची परवानगी.

- हेजिंगद्वारे जोखीम विमा , जे पुरवठादार आणि वस्तू खरेदीदारांसाठी मनोरंजक आहे.

फ्युचर्स कमोडिटी आणि कमोडिटी मार्केटमध्ये वापरले जातात, ते मुख्य पॅरामीटर्सद्वारे दर्शविले जातात:

- अंमलबजावणीची वेळ, म्हणजे व्यवहार शेड्यूल केलेली तारीख.

- व्यवहाराचा विषय, विशेषतः कच्चा माल, सिक्युरिटीज किंवा वस्तू, चलन.

- ज्या एक्सचेंजवर व्यवहार केला जातो.

- कोट युनिट्स.

- मार्जिन आकार.

- करारामध्ये दोन्ही पक्षांचे संतुलन राखणे.

- शिल्लक A ची भरपाई आणि शिल्लक B मध्ये घट.

- A च्या समतोल कमी होण्याच्या पार्श्वभूमीवर B चे शिल्लक पुन्हा भरणे.

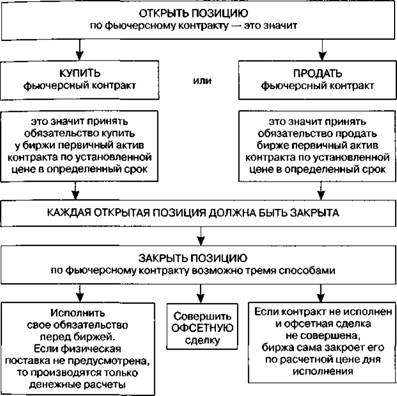

विक्रेत्याच्या खात्यात घट झाल्याच्या पार्श्वभूमीवर खरेदीदाराच्या खात्याची भरपाई झाल्यास, साधनाचे मूल्य वाढते. म्हणजेच, गुंतवणूकदार A हे उत्पादन कमी किमतीत विकत घेऊ शकेल आणि जास्त किमतीत त्याची पुनर्विक्री करू शकेल, अशा प्रकारे भौतिक फायदा मिळवून देईल. खरं तर, एक्सचेंज बाजारातील सहभागींना आवश्यक ऑपरेशन्स, सेटलमेंट्स पार पाडण्यापासून वाचवते आणि व्यवहाराच्या पक्षाला ताबडतोब वास्तविक पैशातील फरक देते. जर किंमत बदलली नाही, तर शिल्लक समान राहते. मालाची किंमत कमी झाल्यास तिसरी परिस्थिती लक्षात येते, जी सुरुवातीला विक्रेत्यासाठी फायदेशीर होती. आता तुम्ही अधिक अनुकूल अटींवर वस्तू विकू शकता, ज्याची सध्याची बाजारभाव संपर्कात नोंदणी केलेल्या किंमतीपेक्षा कमी आहे. जर आपण वास्तविक उत्पादनाबद्दल बोलत असाल, तर विक्रेता ते बाजार मूल्यावर खरेदी करू शकतो आणि फ्युचर्समध्ये निर्दिष्ट केलेल्या किंमतीवर विकू शकतो. एक्सचेंज, या परिस्थितीत, वास्तविक मालाची वाहतूक करण्याच्या गरजेपासून पक्षांना मुक्त करते, परंतु फक्त आवश्यक गणना करते आणि विक्रेत्याच्या खात्यात विशिष्ट रकमेची भरपाई करते, जे बाजार मूल्य आणि करारामध्ये निर्दिष्ट केलेल्या किंमतीमधील फरक आहे. जर पक्षांपैकी एकाने त्याच्या अंमलबजावणीच्या क्षणापूर्वी फ्यूचर्स नाकारले, तर करारामध्ये विहित केलेल्या अटींची मुदत संपल्यानंतर, दस्तऐवजात दर्शविलेले मूल्य आणि वस्तूंच्या बाजारभावाची तुलना केली जाते. [मथळा id=”attachment_11873″ align=”aligncenter” width=”613″] नंतर करारामध्ये निर्दिष्ट केलेल्या अटींची मुदत संपल्यानंतर, दस्तऐवजात दर्शविलेले मूल्य आणि वस्तूंच्या बाजारभावाची तुलना केली जाते. [मथळा id=”attachment_11873″ align=”aligncenter” width=”613″] नंतर करारामध्ये निर्दिष्ट केलेल्या अटींची मुदत संपल्यानंतर, दस्तऐवजात दर्शविलेले मूल्य आणि वस्तूंच्या बाजारभावाची तुलना केली जाते. [मथळा id=”attachment_11873″ align=”aligncenter” width=”613″]

फ्युचर्स आणि पर्यायांमधील फरक

फ्युचर्स आणि ऑप्शन्स कॉन्ट्रॅक्ट पक्षांच्या जबाबदाऱ्यांमध्ये भिन्न असतात. हे कालबाह्य कालावधी दरम्यान स्वतः प्रकट होते. [मथळा id=”attachment_11885″ align=”aligncenter” width=”391″]

फ्युचर्स आणि फॉरवर्ड कॉन्ट्रॅक्टमधील फरक

गुंतवणूकदार ज्या फॉरवर्ड आणि फ्युचर्स कॉन्ट्रॅक्टमध्ये प्रवेश करतात त्यामध्ये फरक देखील आहेत. फॉरवर्ड म्हणजे एक्स्चेंजच्या बाहेर केलेला एक-वेळचा व्यवहार आणि भविष्यात एखादी वस्तू, सिक्युरिटीज किंवा चलन खरेदी होईल असे गृहीत धरून केले जाते. पक्ष मुख्य अटींवर आगाऊ चर्चा करतात:

- किंमत;

- अटी

- अतिरिक्त अटी.

या प्रकरणात, व्यवहार वास्तविक मालमत्तेसह केला जातो, आणि वायदाप्रमाणे नाही, जेव्हा आम्ही वस्तूंच्या हस्तांतरणाबद्दल बोलत नाही.

फॉरवर्डची रचना भविष्यात होणा-या किमतीतील चढउतारांविरुद्ध व्यवहारातील सहभागींना विमा देण्यासाठी केली आहे. करार पूर्ण करताना कोणतेही कठोर मानक नाहीत, म्हणून, असे व्यवहार एक्सचेंजवर केले जाऊ शकत नाहीत.

- उद्दिष्टे – वास्तविक मालमत्तेच्या विक्री किंवा खरेदीसाठी फॉरवर्डचा निष्कर्ष काढला जाईल, जे दोन्ही पक्षांसाठी फायदेशीर असलेल्या सर्व अटींचा विचार करते. दुस-या बाबतीत, फ्युचर्स कॉन्ट्रॅक्ट्स त्यांच्या स्वतःच्या पोझिशन्स हेज करत आहेत किंवा किमतीतील फरकांचा फायदा घेत आहेत. केवळ 5% प्रकरणांमध्ये फ्युचर्स पक्षांना वास्तविक वस्तू किंवा आर्थिक साधनांच्या देवाणघेवाणीकडे नेतात;

- मालमत्तेचे प्रमाण – फॉरवर्ड कॉन्ट्रॅक्ट पूर्ण करताना, व्यवहारातील सहभागी त्यांच्या गरजा लक्षात घेऊन स्वतंत्रपणे आवश्यक व्हॉल्यूमची गणना करतात. फ्युचर्सच्या बाबतीत, व्हॉल्यूम एक्सचेंजद्वारे निर्धारित केले जातात आणि बाजारातील सहभागींना ठराविक संख्येचे करार लागू करण्याचा अधिकार आहे;

- उपकरणांची गुणवत्ता – खरेदीदाराकडून कोणत्या विनंत्या येतात यावर अवलंबून, फॉरवर्ड कोणत्याही गुणवत्तेची मालमत्ता वापरण्याची संधी प्रदान करते. जेव्हा फ्युचर्सचा विचार केला जातो, तेव्हा उपकरणांची गुणवत्ता एक्सचेंजच्या तपशीलाद्वारे निर्धारित केली जाते;

- वस्तूंची डिलिव्हरी – फॉरवर्डवर स्वाक्षरी करताना, मालमत्ता नेहमी वितरित केली जाते आणि जेव्हा फ्यूचर्स डिलिव्हरी समाप्त होते तेव्हा एक्सचेंजद्वारे स्थापित केलेल्या फॉर्ममध्ये केले जाते, परंतु बहुतेक प्रकरणांमध्ये ते अजिबात येत नाही;

- अटी – फॉरवर्डवर स्वाक्षरी करताना वितरणाच्या अटी व्यवहारातील पक्षांद्वारे निर्धारित केल्या जातात. फ्युचर्स कॉन्ट्रॅक्टच्या अटी एक्सचेंजद्वारे निर्धारित केल्या जातात;

- तरलता – एक फॉरवर्ड कॉन्ट्रॅक्ट मर्यादित तरलतेद्वारे दर्शविला जातो, कारण त्याच्या निष्कर्षाच्या अटी प्रतिपक्षांच्या विशिष्ट वर्तुळासाठी स्वीकार्य आहेत ज्या दरम्यान तो निष्कर्ष काढला गेला होता. फ्युचर्स हे अत्यंत द्रव साधन आहेत, तथापि, या निर्देशकाची पातळी अंतर्निहित मालमत्तेच्या गुणवत्तेवर अवलंबून असते.

[मथळा id=”attachment_11876″ align=”aligncenter” width=”456″]

फ्युचर्स ट्रेडिंग धोरण

वायदा व्यापार करण्यासाठी, व्यापारी अनेक लोकप्रिय तंत्रे वापरतात:

- कराराच्या एक्सचेंज शेड्यूलची तुलना पुढील महिन्याशी केली जाते ज्यासाठी डिलिव्हरी शेड्यूल केली आहे आणि त्यानंतरचा अहवाल कालावधी;

- शेअरची स्पॉट किंमत आणि फ्युचर्स कॉन्ट्रॅक्टमध्ये तुलना केली जाते , जर त्याचे मूल्य जास्त असेल, तर आम्ही कॉन्टँगोबद्दल बोलत आहोत , जो मालमत्तेच्या किंमतीशी संबंधित प्रीमियम मानला जातो. जर बाजारावर परिस्थिती उलट असेल तर त्याला बॅकवर्डेशन म्हणतात , ज्याला मूळ किमतीच्या संदर्भात सूट मानली जाते. या परिस्थितीत निर्माण झालेल्या विनिमय दरातील फरकावरच व्यापारी कमाई करतात;

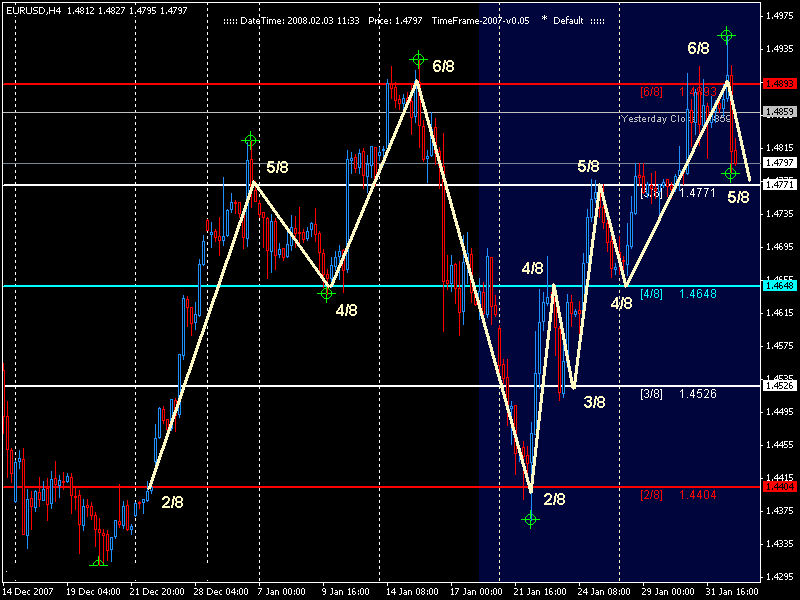

- कराराच्या किंमतीवर परिणाम करू शकणारे तांत्रिक विश्लेषण, निर्देशक, मूलभूत घटक वापरून फ्युचर्स चार्टचा अभ्यास .

सपोर्ट लेव्हलनुसार ट्रेडिंग:

- ऐहिक

- अवकाशीय

- कॅलेंडर

फ्युचर्स ट्रेडिंगचे फायदे आणि तोटे

फ्युचर्स ट्रेडिंगचे अनेक फायदे आहेत:

- कोणतेही अतिरिक्त खर्च आणि लपविलेले शुल्क नाही;

- एका वर्षाच्या मुदतीसह फ्युचर्स पूलमध्ये प्रवेश आहे;

- मालमत्तेची उच्च तरलता, अस्थिरता आणि डायनॅमिक ट्रेडिंग.

ट्रेडिंग फ्युचर्स कॉन्ट्रॅक्टचे तोटे:

- दीर्घकालीन व्यापारासाठी योग्य नाही, कारण ते एका विशिष्ट वेळेसाठी वैध आहे;

- जेव्हा कालबाह्य होते, तेव्हा वर्तमान बाजारभाव लक्षात घेऊन सौदे आपोआप बंद होतात आणि प्रलंबित ऑर्डर हटविल्या जातात;

- पुढील महिन्यात कालबाह्य होणार्या करारामध्ये तुम्ही खुले व्यवहार हस्तांतरित करू शकत नाही.

या अत्यंत धोकादायक साधनांचा व्यापार करण्यापूर्वी सर्व साधक आणि बाधकांचे वजन करा.

फ्युचर्स कॉन्ट्रॅक्टचे प्रकार

फ्युचर्स कॉन्ट्रॅक्टचे दोन प्रकार आहेत:

- डिलिव्हरी.

- सेटलमेंट – प्रसूतीशिवाय.

वितरीत करण्यायोग्य फ्युचर्स खरेदीदार आणि विक्रेत्याला वस्तू प्रत्यक्षात विकण्यास आणि करारामध्ये निर्दिष्ट केलेल्या अटींमध्ये पैसे देण्यास बाध्य करतात. व्यापाराच्या शेवटच्या दिवशी निश्चित केलेल्या किमतीवर त्यांच्यातील समझोता केला जातो. जर, देय तारखेसह, विक्रेता खरेदीदारास वस्तू प्रदान करण्यास अक्षम असेल, तर एक्सचेंज त्याच्यावर दंड आकारतो.

अंदाजफ्युचर्स कोणत्याही प्रकारे उत्पादनांच्या वास्तविक पुरवठ्याशी जोडलेले नाहीत. असे गृहीत धरले जाते की व्यवहाराच्या वेळी मालमत्तेचे मूल्य आणि कराराच्या समाप्तीच्या वेळी उत्पादनाची वास्तविक किंमत यांच्यातील फरक व्यवहारासाठी एक पक्ष दुसर्या पक्षाला देईल. प्रतिपक्षांमधील समझोता पैशात केला जातो आणि वस्तूंची भौतिक वितरण प्रदान केली जात नाही. असे व्यवहार हेजिंग किंवा सट्टेबाजीसाठी केले जातात. हेजिंग तुम्हाला दुसर्या मार्केटमध्ये करार संपवताना मिळालेले संभाव्य नुकसान समतल करू देते.

फ्युचर्स कॉन्ट्रॅक्ट किंमत – कॉन्टँगो आणि बॅकवर्डेशन

मालमत्तेच्या किमतीपेक्षा भिन्न मूल्यासह, फ्युचर्स कॉन्ट्रॅक्टचे एकल एक्सचेंज कमोडिटी म्हणून वर्गीकरण केले जाते. हा सूचक अंदाज आणि जोखमींमुळे प्रभावित होऊ शकतो जो पूर्वी पोहोचलेल्या कराराच्या विषयातील संभाव्य बदलामुळे होऊ शकतो. बाजारातील मालमत्तेची किंमत आणि या कमोडिटीच्या फ्युचर्स किमतीमध्ये नकारात्मक किंवा सकारात्मक गुणोत्तर असू शकते.

जर करार मालमत्तेपेक्षा महाग असेल तर या अवस्थेला कॉन्टँगो म्हणतात. परिस्थिती उलट असताना, आम्ही मागासलेपणाबद्दल बोलत आहोत.

या परिस्थितीत, बहुतेक गुंतवणूकदारांना आशा आहे की एक्सचेंजेसवरील मालमत्तेची किंमत लवकरच लक्षणीयरीत्या कमी होईल. [मथळा id=”attachment_11886″ align=”aligncenter” width=”800″]

विमा

व्यवहाराच्या तरतुदीच्या अधीन राहून, ठेवीद्वारे व्यापार केला जातो, ज्याची रक्कम कराराच्या मालमत्तेच्या किंमतीच्या 2 – 10% असते. करारात प्रवेश करणार्या दोन्ही पक्षांकडून एक्सचेंजसाठी आवश्यक असलेला हा विमा आहे. सेट केलेली रक्कम खात्यांवर ब्लॉक केली जाते, एक प्रकारचा संपार्श्विक बनतो. जर फ्युचर्सची किंमत वाढली तर विक्रेत्याचे मार्जिन वाढते आणि जर ते कमी झाले तर ते कमी होते. ही यंत्रणा तुम्हाला करार पूर्ण करताना पेमेंट प्रक्रिया टाळण्याची परवानगी देते. जेव्हा एखादे भविष्य बंद होईपर्यंत आयोजित केले जाते, तेव्हा पक्ष मालमत्ता वितरीत करून किंवा रोख हस्तांतरित करून त्यांची जबाबदारी पूर्ण करतात. जेव्हा सहभागींपैकी एकाला त्याच्या जबाबदाऱ्या पूर्ण करायच्या नसतात, तेव्हा देवाणघेवाण त्याच्यासाठी करतो, स्वतःला हमीतून एक विशिष्ट रक्कम सोडून देतो. ही योजना केवळ मालमत्तेच्या वितरणासाठी प्रदान केलेल्या करारांसाठी कार्य करते.

कालबाह्यता तारखा

अनेक करार कालबाह्यता तारखा आहेत. उदाहरणार्थ, डॉलर इंडेक्स, स्टॉक, आर्थिक साधनांसाठी, कालबाह्यता तारीख तिमाहीच्या शेवटच्या महिन्याच्या तिसऱ्या शुक्रवारी आहे. मासिक एक्झिटसह फ्युचर्स आहेत, विशेषत: CME क्रूड ऑइल. इतर प्रकारचे करार इतर दिवशी संपुष्टात येऊ शकतात. फ्युचर्सचा उत्पादकपणे व्यापार करण्यासाठी, तुम्ही कराराची कालबाह्यता तारीख लक्षात ठेवावी. व्यापाराच्या दुसऱ्या दिवसाची मुदत संपल्यानंतर व्हॉल्यूममध्ये अनपेक्षित घट झाल्यास, वेळ योग्य आहे आणि बहुतेक व्यापारी कराराच्या समाप्तीपूर्वी व्यवहार बंद करण्यास सुरवात करतात. [मथळा id=”attachment_11871″ align=”aligncenter” width=”498″]

zur

Mani mlaif malaqa