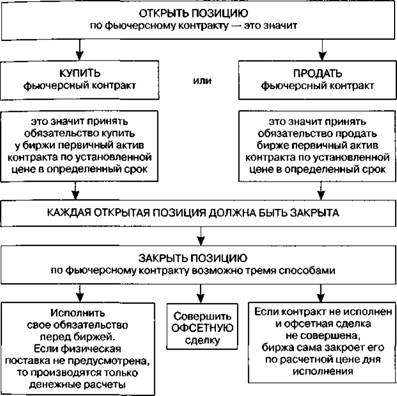

از یک قرارداد آتی برای انجام معاملات خرید و فروش یک محصول یا دارایی در آینده برنامه ریزی شده با قیمت ثابت استفاده کنید. این تعهد به این معناست که وثیقه داده شده با گزینه ای که حق خرید یا فروش را می دهد، اما مجبور به انجام آن نیست، تفاوت دارد. قراردادهای آتی هر دو طرف معامله را ملزم به انجام تعهدات خود می کند. در عین حال، مبادله مادی کالا در حین این گونه عملیات تجاری انجام نمی شود.

آتی چیست و چرا در بازار سرمایه گذاری استفاده می شود؟

قراردادهای آتی برای تعیین قیمت واقعی بازار برای یک ابزار خاص استفاده می شود. آنها ارزش کاربردی خاصی برای سرمایه گذاران دارند:

- معاملات سوداگرانه که به شما امکان می دهد منافع مادی را استخراج کنید.

- بیمه در برابر خطرات از طریق پوشش ریسک که برای تامین کنندگان و خریداران کالا جالب است.

معاملات آتی در بازارهای کالا و کالا استفاده می شود، آنها با پارامترهای اصلی مشخص می شوند:

- زمان اجرا، یعنی تاریخی که معامله در آن برنامه ریزی شده است.

- موضوع معامله، به ویژه مواد خام، اوراق بهادار یا کالا، ارز.

- صرافی که معامله بر روی آن انجام می شود.

- واحدهای نقل قول

- اندازه حاشیه.

- حفظ تعادل دو طرف قرارداد.

- پر کردن تعادل A و کاهش تعادل B.

- پر کردن ترازنامه B در برابر پس زمینه کاهش ترازنامه A.

اگر حساب خریدار در پس زمینه کاهش حساب فروشنده دوباره پر شود، ارزش ابزار افزایش می یابد. یعنی سرمایهگذار A میتوانست محصول را با قیمت پایینتری بخرد و آن را با قیمتی بالاتر بفروشد و در نتیجه منافع مادی به دست آورد. در واقع، صرافی فعالان بازار را از انجام عملیات، محاسبات لازم و دادن فوری تفاوت در پول واقعی به طرف معامله رها می کند. اگر قیمت تغییر نکرده باشد، تعادل ثابت می ماند. سناریوی سوم در صورت کاهش قیمت محصول محقق می شود که در ابتدا برای فروشنده مفید بود. اکنون امکان فروش کالاهایی با شرایط مطلوب تری وجود دارد که قیمت فعلی آن در بازار کمتر از قیمتی است که در تماس مشخص شده است. اگر در مورد یک کالای واقعی صحبت میکردیم، فروشنده میتوانست آن را به ارزش بازار بخرد و به قیمتی که در معاملات آتی مشخص شده است بفروشد. مبادله در این شرایط،طرفین را از حمل کالای واقعی بی نیاز می کند، اما صرفاً محاسبات لازم را انجام می دهد و حساب فروشنده را با مبلغ معینی که تفاوت بین ارزش بازار و قیمت تعیین شده در قرارداد است، پر می کند. اگر یکی از طرفین قرارداد آتی را تا لحظه اجرای آن رها کند، پس از انقضای مدت مقرر در قرارداد، بین ارزش مندرج در سند و قیمت بازار کالا مقایسه می شود. سپس پس از انقضای مدت مقرر در قرارداد، مقایسه هزینه مندرج در سند و قیمت بازار کالا صورت می گیرد. سپس پس از انقضای مدت مقرر در قرارداد، مقایسه هزینه مندرج در سند و قیمت بازار کالا صورت می گیرد.

تفاوت بین قراردادهای آتی و گزینه ها

قراردادهای آتی و اختیار معامله با تعهدات طرفین با یکدیگر تفاوت دارند. این خود را در طول دوره انقضا نشان می دهد.

تفاوت بین قراردادهای آتی و آتی

همچنین بین قراردادهای آتی و آتی که توسط سرمایه گذاران منعقد می شود تفاوت هایی وجود دارد. فوروارد به معاملات یکباره ای گفته می شود که در خارج از صرافی ها انجام می شود و با این فرض که خرید کالا، اوراق بهادار یا ارز در زمان آینده اتفاق می افتد. طرفین از قبل در مورد شرایط اصلی بحث می کنند:

- قیمت؛

- مقررات؛

- شرایط اضافی.

در این مورد، معامله با دارایی های واقعی انجام می شود، نه مانند معاملات آتی، زمانی که بحث انتقال کالا وجود ندارد.

قرارداد آتی در نظر گرفته شده است تا شرکت کنندگان در معامله را در برابر نوسانات قیمتی که احتمال وقوع آنها در آینده وجود دارد، بیمه کند. هنگام انعقاد قرارداد استانداردهای سختگیرانه ای وجود ندارد، بنابراین نمی توان چنین معاملاتی را در بورس انجام داد.

- اهداف – فوروارد برای فروش یا خرید دارایی های واقعی منعقد می شود که مستلزم در نظر گرفتن همه شرایط مطلوب برای هر دو طرف است. در حالت دوم، قراردادهای آتی موقعیت خود را پوشش می دهند یا از تفاوت قیمت استفاده می کنند. معاملات آتی فقط در 5% موارد طرفین را به مبادله کالاهای واقعی یا ابزارهای مالی سوق می دهد.

- حجم دارایی – هنگام انعقاد قرارداد آتی، طرفین معامله به طور مستقل حجم مورد نیاز را با در نظر گرفتن نیازهای خود محاسبه می کنند. در مورد قراردادهای آتی، حجم ها توسط بورس تعیین می شود و فعالان بازار حق فروش تعداد معینی از قراردادها را دارند.

- کیفیت ابزار – فوروارد فرصتی را برای استفاده از دارایی با هر کیفیتی، بسته به نحوه درخواست از سوی خریدار، فراهم می کند. وقتی صحبت از معاملات آتی می شود، کیفیت ابزارها با مشخصات بورس تعیین می شود.

- تحویل کالا – هنگام امضای فوروارد، دارایی ها همیشه تحویل داده می شود و هنگامی که قرارداد آتی منعقد می شود، تحویل به شکل تعیین شده توسط بورس انجام می شود، اما در بیشتر موارد به هیچ وجه به این نمی رسد.

- شرایط – شرایط تحویل هنگام امضای فوروارد توسط طرفین معامله تعیین می شود. شرایط قراردادهای آتی توسط بورس تعیین می شود.

- نقدینگی – یک قرارداد آتی با نقدینگی محدود مشخص می شود، زیرا شرایط انعقاد آن برای طیف خاصی از طرفین که بین آنها منعقد شده است قابل قبول است. قراردادهای آتی ابزارهای بسیار نقدشونده هستند، با این حال، سطح این شاخص به کیفیت دارایی پایه بستگی دارد.

استراتژی های معاملات آتی

برای معامله قراردادهای آتی، معامله گران از چندین تکنیک رایج استفاده می کنند:

- مقایسه برنامه مبادله قرارداد با ماه بعدی که تحویل برای آن برنامه ریزی شده و دوره گزارش پس از آن انجام می شود .

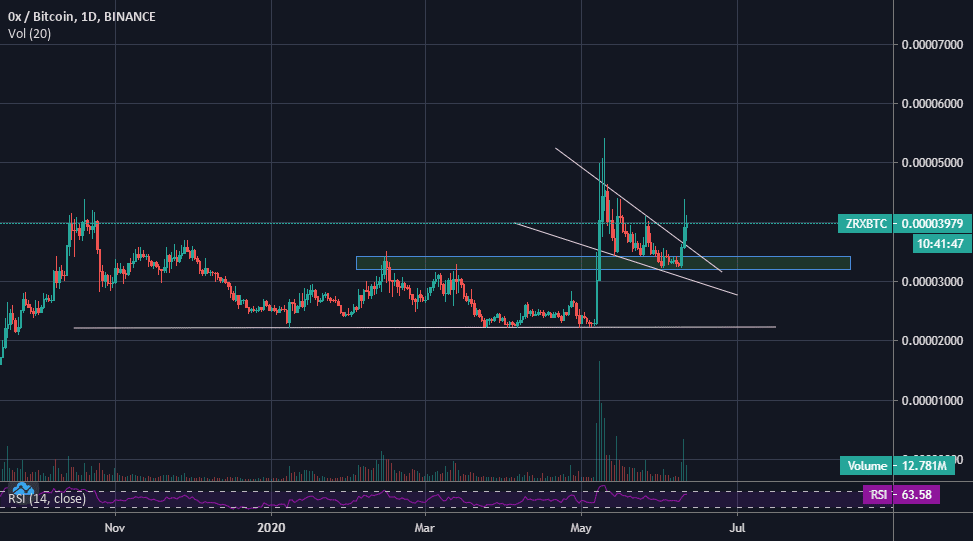

- مقایسه قیمت لحظه ای یک سهم و معاملات آتی انجام می شود ، در صورتی که ارزش آن بیشتر باشد، در این صورت ما در مورد کنتانگو صحبت می کنیم که نسبت به قیمت یک دارایی حق بیمه در نظر گرفته می شود. اگر وضعیت در بازار معکوس شود، به آن عقب ماندگی گفته می شود که نسبت به هزینه پایه تخفیف در نظر گرفته می شود. در این شرایط، سود حاصل از تفاوت نرخ ارز است.

- مطالعه برنامه معاملات آتی با استفاده از تحلیل تکنیکال، شاخص ها، عوامل بنیادی که می تواند بر قیمت قرارداد تاثیر بگذارد.

تجارت بر اساس سطوح پشتیبانی:

- زمانی

- فضایی؛

- تقویم

مزایا و معایب معاملات آتی

معاملات آتی چندین مزیت دارد:

- هیچ هزینه اضافی و کمیسیون پنهان وجود ندارد.

- دسترسی به مجموعه ای از معاملات آتی با انقضای یک سال وجود دارد.

- نقدینگی دارایی بالا، نوسانات و معاملات پویا.

معایب معاملات قراردادهای آتی:

- برای تجارت طولانی مدت مناسب نیست، زیرا برای مدت معینی معتبر است.

- هنگامی که انقضا رخ می دهد، معاملات به طور خودکار بسته می شوند، با در نظر گرفتن قیمت فعلی بازار و حذف سفارشات معلق.

- شما نمی توانید معاملات باز را به قراردادی که ماه آینده منقضی می شود منتقل کنید.

قبل از معامله این ابزارهای پرخطر، جوانب مثبت و منفی را بسنجید.

انواع قراردادهای آتی

دو نوع قرارداد آتی وجود دارد:

- تحویل.

- تسویه حساب – بدون تدارکات.

قراردادهای آتی قابل تحویل، خریدار و فروشنده را موظف می کند که فروش واقعی کالا را انجام داده و وجه آن را در شرایط مندرج در قرارداد بپردازند. تسویه حساب بین آنها با قیمتی که در آخرین روز معاملات تعیین شده بود انجام می شود. اگر با شروع سررسید فروشنده نتواند کالا را در اختیار خریدار قرار دهد، صرافی او را مجازات می کند.

تخمین زدهقراردادهای آتی هیچ ارتباطی با تحویل واقعی محصولات ندارند. فرض بر این است که یکی از طرفین مابه التفاوت ارزش دارایی در طول مدت معامله و قیمت واقعی محصول در زمان انقضای قرارداد را به طرف دوم معامله خواهد پرداخت. تسویه حساب بین طرفین به صورت نقدی انجام می شود و تحویل فیزیکی کالا انجام نمی شود. چنین معاملاتی برای پوشش ریسک یا دستکاری سوداگرانه انجام می شود. پوشش ریسک به شما این امکان را می دهد که زیان های احتمالی را که هنگام انعقاد قرارداد در بازار دیگری وارد می شود، کاهش دهید.

قیمت قرارداد آتی – contango و عقب ماندگی

قرارداد آتی به عنوان یک کالای فردی با ارزشی متفاوت از قیمت دارایی طبقه بندی می شود. این شاخص ممکن است تحت تأثیر پیشبینیها و ریسکهای ناشی از تغییر احتمالی موضوع توافقهای قبلی باشد. قیمت یک دارایی در بازار و ارزش معاملات آتی این کالا می تواند دارای نسبت منفی یا مثبت باشد.

اگر قراردادی گرانتر از دارایی باشد، به این شرط کنتانگو می گویند. در شرایطی که وضعیت برعکس است، ما از عقب ماندگی صحبت می کنیم.

در این شرایط اکثر سرمایه گذاران امیدوارند که قیمت دارایی در بورس به زودی کاهش چشمگیری پیدا کند.

بیمه

معامله به شرطی انجام می شود که معامله با سپرده ای که اندازه آن 2 تا 10 درصد قیمت دارایی قرارداد است تضمین شود. این بیمه مورد نیاز مبادله از هر دو طرف قرارداد است. مبلغ تعیین شده روی حساب ها بلوکه می شود و نوعی وثیقه را تشکیل می دهد. اگر قیمت آتی افزایش یابد، وثیقه فروشنده افزایش می یابد و اگر کاهش یابد، کاهش می یابد. این مکانیسم از روش پرداخت در هنگام انعقاد قرارداد جلوگیری می کند. زمانی که قراردادهای آتی تا زمان بسته شدن آن نگهداری می شود، طرفین با عرضه دارایی یا انتقال وجه به تعهدات خود عمل می کنند. هنگامی که یکی از شرکت کنندگان نمی خواهد به تعهدات خود عمل کند، مبادله این کار را برای او انجام می دهد و مقدار مشخصی از ضمانت را برای خود باقی می گذارد. این طرح فقط برای قراردادهایی کار می کند که تحویل یک دارایی را ارائه می کنند.

تاریخ انقضا

چندین تاریخ انقضای قرارداد وجود دارد. به عنوان مثال، برای یک شاخص دلار، سهام، ابزارهای مالی، تاریخ انقضا هر سه ماهه در سومین جمعه آخرین ماه سه ماهه است. معاملات آتی با تولید ماهانه وجود دارد، به ویژه CME Crude Oil. انواع دیگر قراردادها ممکن است در روزهای دیگر پایان یابد. برای معامله سودآور آتی، تاریخ انقضای قرارداد را به خاطر بسپارید. اگر پس از انقضای روز بعد معاملات، کاهش غیرمنتظره ای در حجم ایجاد شود، بازه زمانی نزدیک می شود و اکثر معامله گران شروع به بستن معاملات قبل از فسخ قرارداد می کنند.

zur

Mani mlaif malaqa