Terminska pogodba se uporablja za sklepanje transakcij za nakup in prodajo blaga ali sredstva v načrtovani prihodnosti po fiksni ceni. Po tej obveznosti se ta vrednostni papir razlikuje od opcije, ki daje pravico do nakupa ali prodaje, vendar k temu ni prisiljena. Terminske pogodbe zavezujejo obe stranki transakcije, da izpolnita svoje obveznosti. Hkrati se materialna menjava blaga pri takšnih trgovinskih poslih ne izvaja.

- Kaj so terminske pogodbe in zakaj se uporabljajo na naložbenem trgu

- Razlike med terminskimi pogodbami in opcijami

- Razlike med terminskimi in terminskimi pogodbami

- Strategije trgovanja s terminskimi pogodbami

- Prednosti in slabosti terminskega trgovanja

- Vrste terminskih pogodb

- Cena terminske pogodbe – contango in backwardation

- Zavarovanje

- Datumi poteka

Kaj so terminske pogodbe in zakaj se uporabljajo na naložbenem trgu

Terminske pogodbe se uporabljajo za določitev realne tržne cene za določen instrument. Imajo določeno uporabno vrednost za vlagatelje:

- Špekulativne transakcije , ki omogočajo pridobivanje materialnih koristi.

- Zavarovanje tveganj z varovanjem pred tveganjem , ki je zanimivo za dobavitelje in kupce blaga.

Terminske pogodbe se uporabljajo na blagovnih in blagovnih trgih, zanje so značilni glavni parametri:

- Čas izvršitve, in sicer datum, ko je transakcija načrtovana.

- Predmet transakcije, zlasti surovine, vrednostni papirji ali blago, valuta.

- Borza, na kateri je opravljena transakcija.

- Navedite enote.

- Velikost marže.

- Ohranjanje ravnovesja obeh pogodbenih strank.

- Polnjenje stanja A in zmanjšanje stanja B.

- Dopolnjevanje stanja B v ozadju zmanjšanja stanja A.

Če pride do polnjenja računa kupca ob zmanjšanju računa prodajalca, se vrednost instrumenta poveča. To pomeni, da bi vlagatelj A lahko kupil izdelek po nižji ceni in ga prodal naprej po višji ceni ter tako pridobil materialno korist. Pravzaprav menjava prihrani udeležence na trgu pri izvajanju potrebnih operacij, poravnav, pri čemer stranki transakcije takoj da razliko v pravem denarju. Če se cena ni spremenila, ostane stanje enako. Tretji scenarij se uresniči, če cena blaga pade, kar je bilo sprva koristno za prodajalca. Zdaj lahko pod ugodnejšimi pogoji prodajate blago, katerega trenutna tržna cena je nižja od tiste, ki je bila registrirana v kontaktu. Če bi govorili o pravem izdelku, bi ga lahko prodajalec kupil po tržni vrednosti in prodal po ceni, določeni v terminskih pogodbah. Menjava, v tej situaciji, stranki razbremeni potrebe po prevozu pravega blaga, ampak preprosto opravi potrebne izračune in napolni račun prodajalca za določen znesek, ki je razlika med tržno vrednostjo in ceno, določeno v pogodbi. Če ena od strank zavrne terminsko pogodbo pred trenutkom njene izvršitve, se po izteku pogojev, predpisanih v pogodbi, primerjata vrednost, navedena v dokumentu, in tržna cena blaga.

Razlike med terminskimi pogodbami in opcijami

Terminske in opcijske pogodbe se razlikujejo po obveznostih strank. To se kaže v obdobju izteka. [caption id="attachment_11885" align="aligncenter" width="391"]

Razlike med terminskimi in terminskimi pogodbami

Obstajajo tudi razlike med terminskimi in terminskimi pogodbami, ki jih sklepajo vlagatelji. Terminski posel je enkratna transakcija, sklenjena zunaj borz in ob predpostavki, da bo nakup blaga, vrednostnih papirjev ali valute opravljen v prihodnosti. Stranke se vnaprej pogovorijo o glavnih pogojih:

- cena;

- pogoji;

- dodatni pogoji.

V tem primeru se transakcija izvaja z realnimi sredstvi in ne kot pri terminskih pogodbah, ko ne govorimo o prenosu blaga.

Terminski posel je zasnovan tako, da zavaruje udeležence v transakciji pred nihanji cen, do katerih bo verjetno prišlo v prihodnosti. Pri sklenitvi pogodbe ni strogih standardov, zato takšnih transakcij ni mogoče izvajati na borzi.

- cilji – terminski posel bo sklenjen za prodajo ali nakup realnega premoženja, kar pomeni upoštevanje vseh pogojev, ki so koristni za obe strani. V drugem primeru terminske pogodbe varujejo lastne pozicije ali koristijo razlike v ceni. Terminske pogodbe le v 5% primerov stranki pripeljejo do izmenjave realnega blaga ali finančnih instrumentov;

- obseg sredstva – pri sklenitvi terminske pogodbe udeleženci transakcije neodvisno izračunajo zahtevano količino ob upoštevanju svojih potreb. Pri terminskih pogodbah količine določa borza, udeleženci na trgu pa imajo pravico izvajati določeno število pogodb;

- kakovost instrumentov – naprej ponuja možnost uporabe sredstev katere koli kakovosti, odvisno od tega, kakšne zahteve prihajajo od kupca. Kar zadeva terminske pogodbe, je kakovost instrumentov določena s specifikacijo borze;

- dobava blaga – pri podpisu terminske pogodbe se sredstva vedno dostavijo, pri sklenitvi terminske pogodbe pa se dobava izvede v obliki, ki jo določi borza, vendar v večini primerov do tega sploh ne pride;

- pogoji – pogoje dobave ob podpisu terminskega posla določita stranki posla. Pogoje terminskih pogodb določi borza;

- likvidnost – za terminsko pogodbo je značilna omejena likvidnost, saj so pogoji njene sklenitve sprejemljivi za določen krog nasprotnih strank, med katerimi je bila sklenjena. Terminske pogodbe so visoko likvidni instrumenti, vendar je raven tega kazalnika odvisna od kakovosti osnovnega sredstva.

Strategije trgovanja s terminskimi pogodbami

Za trgovanje s terminskimi pogodbami trgovci uporabljajo več priljubljenih tehnik:

- menjalni načrt pogodbe se primerja z naslednjim mesecem , za katerega je predvidena dobava, in obdobjem poročanja, ki sledi;

- narejena je primerjava med promptno ceno delnice in terminsko pogodbo, če je njena vrednost višja, potem govorimo o contangu , ki velja za premijo glede na ceno sredstva. Če je na trgu situacija obrnjena, se to imenuje backwardation , ki se šteje za popust glede na osnovni strošek. Trgovci zaslužijo na tečajni razliki, ki nastane v tej situaciji;

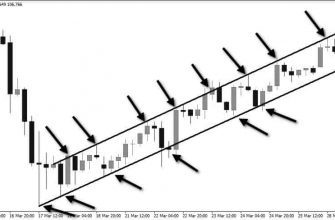

- študij terminskega grafikona z uporabo tehnične analize, indikatorjev, temeljnih dejavnikov , ki lahko vplivajo na ceno pogodbe.

Trgovanje po stopnjah podpore:

- časovni;

- prostorski;

- koledar.

[caption id="attachment_11884" align="aligncenter" width="820"]

Prednosti in slabosti terminskega trgovanja

Obstaja več prednosti terminskega trgovanja:

- brez dodatnih stroškov in skritih stroškov;

- obstaja dostop do skupine terminskih pogodb z iztekom enega leta;

- visoka likvidnost sredstva, volatilnost in dinamično trgovanje.

Slabosti trgovanja s terminskimi pogodbami:

- ni primeren za dolgoročno trgovanje, saj velja določen čas;

- ob poteku se posli samodejno zaprejo ob upoštevanju trenutne tržne cene in čakajoča naročila se izbrišejo;

- odprtih poslov ne morete prenesti na pogodbo, ki poteče naslednji mesec.

Pred trgovanjem s temi zelo tveganimi instrumenti pretehtajte vse prednosti in slabosti.

Vrste terminskih pogodb

Obstajata dve vrsti terminskih pogodb:

- Dostava.

- Poravnava – brez dostave.

Dobavljive terminske pogodbe zavezujejo kupca in prodajalca, da dejansko prodata blago in ga plačata v pogojih, določenih v pogodbi. Poravnava med njima se izvede po ceni, ki je bila določena na zadnji dan trgovanja. Če ob roku zapadlosti prodajalec kupcu ni mogel zagotoviti blaga, mu menjalnica naloži kazni.

Ocenjenoterminskih pogodb ni v nobeni povezavi z dejansko dobavo izdelkov. Predpostavlja se, da bo ena od strank drugi stranki transakcije plačala razliko med vrednostjo sredstva v trenutku transakcije in dejansko ceno izdelka ob izteku pogodbe. Poravnava med nasprotnimi strankami poteka v denarju, fizična dobava blaga pa ni zagotovljena. Takšne transakcije se izvajajo zaradi varovanja pred tveganjem ali špekulativne manipulacije. Varovanje pred tveganjem vam omogoča izravnavo verjetnih izgub, prejetih pri sklenitvi pogodbe na drugem trgu.

Cena terminske pogodbe – contango in backwardation

Terminska pogodba je kategorizirana kot eno samo borzno blago z vrednostjo, ki se razlikuje od cene sredstva. Na ta kazalnik lahko vplivajo napovedi in tveganja, ki jih povzroča verjetna sprememba predmeta predhodno doseženih dogovorov. Cena sredstva na trgu in terminska cena tega blaga imata lahko negativno ali pozitivno razmerje.

Če je pogodba dražja od sredstva, se to stanje imenuje contango. V primeru, da je situacija obrnjena, govorimo o backwardationu.

V tej situaciji večina vlagateljev upa, da bo cena sredstva na borzah kmalu občutno padla.

Zavarovanje

Trgovanje se izvaja pod pogojem, da se zagotovi transakcija, z depozitom, katerega znesek je 2 – 10% cene pogodbenega sredstva. To je zavarovanje, ki ga zamenjava zahteva od obeh strank, ki skleneta pogodbo. Določeni znesek je blokiran na računih in predstavlja nekakšno zavarovanje. Če cena terminske pogodbe naraste, se marža prodajalca poveča, če pade, se zniža. Ta mehanizem vam omogoča, da se izognete plačilnemu postopku pri sklenitvi pogodbe. Ko se terminska pogodba drži do zaključka, stranki izpolnita svoje obveznosti z izročitvijo sredstev ali prenosom gotovine. Ko eden od udeležencev ne želi izpolniti svojih obveznosti, to namesto njega stori menjalnica, pri čemer sebi pusti določen znesek iz garancije. Ta shema deluje samo za pogodbe, ki predvidevajo dobavo sredstva.

Datumi poteka

Obstaja več datumov poteka pogodbe. Na primer, za dolarski indeks, delnice, finančne instrumente je datum poteka četrtletno tretji petek zadnjega meseca četrtletja. Obstajajo terminske pogodbe z mesečnim izstopom, zlasti CME Crude Oil. Druge vrste pogodb se lahko iztečejo ob drugih dneh. Za produktivno trgovanje s terminskimi pogodbami si morate zapomniti datum izteka pogodbe. Če pride do nepričakovanega zmanjšanja obsega po izteku naslednjega dne trgovanja, je čas pravi in večina trgovcev začne zapirati transakcije pred prekinitvijo pogodbe.

zur

Mani mlaif malaqa