Használjon határidős szerződést egy termék vagy eszköz fix áron történő adásvételére a tervezett jövőben. Ez a kötelezettség az, hogy az adott értékpapír miben tér el egy olyan opciótól, amely vételi vagy eladási jogot ad, de nem kényszerít rá. A határidős ügyletek mindkét felet kötelezik kötelezettségeik teljesítésére. Ugyanakkor az ilyen kereskedelmi műveletek során az áruk anyagcseréje nem történik meg.

- Mik azok a határidős ügyletek és miért használják őket a befektetési piacon?

- A határidős ügyletek és az opciók közötti különbségek

- A határidős és határidős kontraktusok közötti különbségek

- Határidős kereskedési stratégiák

- A határidős kereskedés előnyei és hátrányai

- A határidős ügyletek típusai

- Határidős szerződéses ár – contango és backwardáció

- Biztosítás

- Lejárati dátumok

Mik azok a határidős ügyletek és miért használják őket a befektetési piacon?

A határidős ügyleteket egy adott instrumentum valós piaci árának megállapítására használják. Ezek bizonyos értéket képviselnek a befektetők számára:

- Spekulatív tranzakciók, amelyek lehetővé teszik az anyagi előnyök kitermelését.

- Kockázatok elleni biztosítás fedezéssel , ami az áruk szállítói és vásárlói számára érdekes.

A határidős ügyleteket az árupiacokon és az árupiacokon használják, a fő paraméterek jellemzik őket:

- A végrehajtás időpontja, azaz az ügylet ütemezésének dátuma.

- Az ügylet tárgya különösen nyersanyagok, értékpapírok vagy áruk, valuta.

- A csere, amelyen a tranzakció megtörténik.

- Az idézet egységei.

- A margó mérete.

- Mindkét fél egyensúlyának fenntartása a szerződésben.

- Az A egyenleg pótlása és a B egyenleg csökkentése.

- B-mérleg feltöltése az A-mérleg-csökkentés hátterében.

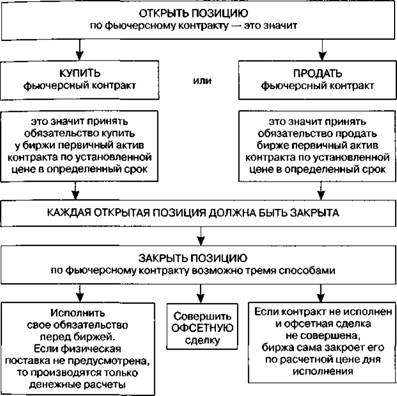

Ha a vevő számláját az eladó számlájának csökkenése mellett töltik fel, akkor az eszköz értéke nő. Vagyis A befektető alacsonyabb áron vásárolhatta meg a terméket, és magasabb áron értékesíthetné tovább, így anyagi haszonra tehet szert. A valóságban a tőzsde felmenti a piaci szereplőket a szükséges műveletek, számítások elvégzése alól, a különbözetet azonnal valódi pénzben kiadja a tranzakció résztvevőjének. Ha az ár nem változott, akkor az egyenleg változatlan marad. A harmadik forgatókönyv akkor valósul meg, ha a termék ára csökken, ami kezdetben előnyös volt az eladó számára. Most már kedvezőbb feltételekkel is eladható olyan áru, amelynek aktuális piaci ára alacsonyabb, mint a kapcsolatfelvételben megadott. Ha valódi termékről beszélünk, akkor azt az eladó piaci értéken vásárolhatta meg és a határidős ügyletekben meghatározott áron adhatta el. A csere ebben a helyzetbenmentesíti a feleket a valódi áru szállításának szükségessége alól, hanem egyszerűen elvégzi a szükséges számításokat, és egy bizonyos összeggel feltölti az eladó számláját, ami a forgalmi érték és a szerződésben meghatározott ár különbözete. Ha az egyik fél a határidős ügyletről annak teljesítésének pillanatáig lemond, akkor a szerződésben meghatározott határidők lejárta után megtörténik az okmányban meghatározott érték és az áru piaci árának összehasonlítása. majd a szerződésben előírt határidők lejárta után megtörténik a bizonylaton feltüntetett költség és az áru piaci árának összehasonlítása. majd a szerződésben előírt határidők lejárta után megtörténik a bizonylaton feltüntetett költség és az áru piaci árának összehasonlítása.

A határidős ügyletek és az opciók közötti különbségek

A határidős és opciós szerződések a felek kötelezettségei szerint különböznek egymástól. Ez a lejárati időszakban nyilvánul meg.

A határidős és határidős kontraktusok közötti különbségek

Különbségek vannak a határidős és határidős szerződések között is, amelyeket a befektetők kötnek. Határidős ügyletnek nevezzük a tőzsdén kívül végrehajtott egyszeri ügyleteket, feltételezve, hogy áruk, értékpapírok vagy valuta vásárlására a jövőben kerül sor. A felek előzetesen megbeszélik a főbb feltételeket:

- ár;

- kifejezések;

- további feltételek.

Ebben az esetben a tranzakció reáleszközökkel történik, és nem úgy, mint a határidős ügyleteknél, amikor szó sincs áruátadásról.

A határidős ügylet célja, hogy biztosítsa a tranzakcióban résztvevőket a jövőben várhatóan bekövetkező áringadozások ellen. A szerződéskötéskor nincsenek szigorú előírások, így a tőzsdén ilyen tranzakciók nem bonyolíthatók le.

- célok – a határidős ügylet ingatlanértékesítésre vagy -vásárlásra kerül megkötésre, ami magában foglalja minden mindkét fél számára kedvező feltétel figyelembevételét. A második esetben a határidős kontraktusok saját pozícióikat fedezik, vagy kihasználják az árkülönbözetet. A határidős ügyletek csak az esetek 5%-ában vezetik a feleket valódi áruk vagy pénzügyi eszközök cseréjéhez;

- eszközállomány – határidős szerződés megkötésekor az ügyletben részt vevő felek önállóan számítják ki a szükséges mennyiséget, figyelembe véve igényeiket. Határidős ügyletek esetében a mennyiségeket a tőzsde határozza meg, és a piaci szereplőknek joguk van bizonyos számú kontraktust eladni;

- instrumentumok minősége – a határidős lehetőséget biztosít bármilyen minőségű eszköz használatára, attól függően, hogy a vevőtől milyen kérések érkeznek. Ha határidős ügyletekről van szó, az instrumentumok minőségét a tőzsde specifikációja határozza meg;

- áruszállítás – határidős szerződéskötéskor mindig az eszközöket szállítják, határidős ügylet megkötésekor pedig a tőzsde által meghatározott formában történik a szállítás, de ezt a legtöbb esetben egyáltalán nem éri el;

- feltételek – a határidős szerződés aláírásakor a szállítási feltételeket a tranzakcióban részt vevő felek határozzák meg. A határidős szerződések feltételeit a tőzsde határozza meg;

- likviditás – a határidős szerződést korlátozott likviditás jellemzi, mivel a megkötésének feltételei elfogadhatóak a szerződő felek bizonyos köre számára, akik között megkötötték. A határidős ügyletek rendkívül likvid eszközök, azonban ennek a mutatónak a szintje függ a mögöttes eszköz minőségétől.

Határidős kereskedési stratégiák

A határidős kereskedéshez a kereskedők számos népszerű technikát alkalmaznak:

- a szerződés cseretervének összehasonlítása a következő hónapra , amelyre a szállítást tervezik, és az azt követő beszámolási időszakkal;

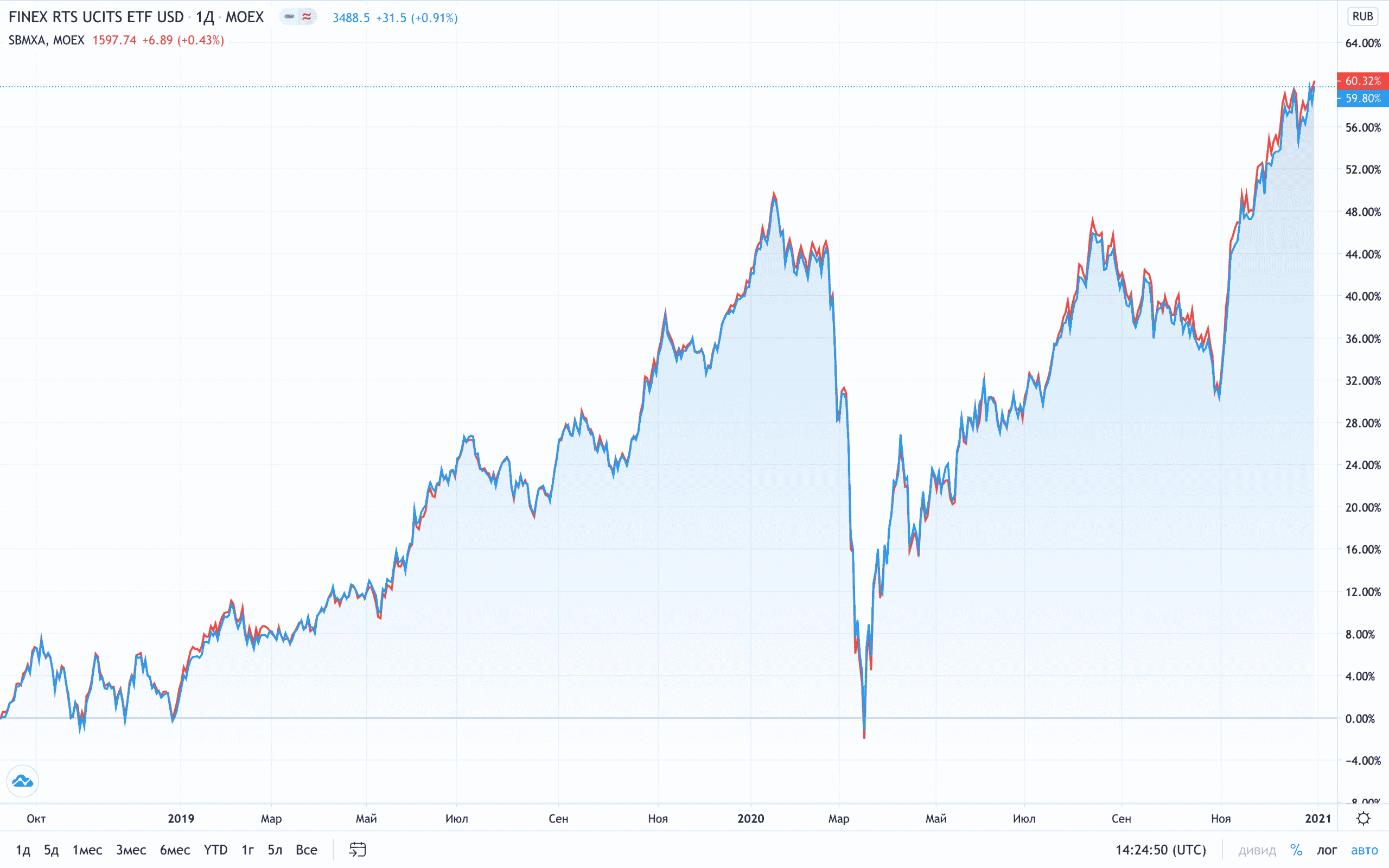

- A részvény és a határidős ügylet azonnali árának összehasonlítása történik , ha magasabb az értéke, akkor contangóról beszélünk , amely egy eszköz árához képest prémiumnak számít. Ha a piacon megfordul a helyzet, akkor azt visszalépésnek nevezzük , ami az alapköltséghez képest engedménynek minősül. A kereskedők az ebben a helyzetben felmerülő árfolyam-különbözeten keresnek;

- a határidős ütemezés tanulmányozása technikai elemzések, mutatók, alapvető tényezők , amelyek befolyásolhatják a szerződés árát.

Kereskedés támogatási szintek szerint:

- időbeli;

- térbeli;

- naptár.

A határidős kereskedés előnyei és hátrányai

A határidős kereskedésnek számos előnye van:

- nincsenek további költségek és rejtett jutalékok;

- egy évre lejárt határidős készlethez van hozzáférés;

- magas eszközlikviditás, volatilitás és dinamikus kereskedés.

A határidős kereskedési szerződések hátrányai:

- nem alkalmas hosszú távú kereskedésre, mivel egy bizonyos ideig érvényes;

- lejáratkor a tranzakciók automatikusan lezáródnak, figyelembe véve az aktuális piaci árat és törölve a függőben lévő megbízásokat;

- nem viheti át a nyitott ügyleteket a következő hónapban lejáró szerződésbe.

Mérlegelje az előnyöket és hátrányokat, mielőtt ezekkel a rendkívül kockázatos eszközökkel kereskedne.

A határidős ügyletek típusai

Kétféle határidős szerződés létezik:

- Szállítás.

- Elszámolás – ellátás nélkül.

A leszállítható határidős ügyletek kötelezik a vevőt és az eladót az áru tényleges értékesítésére és a szerződésben meghatározott határidőn belüli megfizetésére. A köztük lévő elszámolás az utolsó kereskedési napon rögzített áron történik. Ha az eladó az esedékesség lejártakor nem tudta a vevőt az áruval ellátni, akkor a csere büntetést szab ki rá.

BecsültA határidős ügyleteknek semmi közük a tényleges termékszállításokhoz. Feltételezhető, hogy az egyik fél kifizeti az ügyletben részt vevő második félnek az eszköz ügylet időtartama alatti értéke és a terméknek a szerződés lejártakor érvényes tényleges ára közötti különbözetet. A szerződő felek közötti elszámolás készpénzben történik, az áruk fizikai kiszállítását nem biztosítják. Az ilyen ügyleteket fedezeti vagy spekulatív manipuláció céljából hajtják végre. A fedezés lehetővé teszi a más piacon történő szerződéskötéskor felmerülő valószínű veszteségek kiegyenlítését.

Határidős szerződéses ár – contango és backwardáció

A határidős ügyleteket egyedi áruk közé sorolják, amelyek értéke eltér az eszköz árától. Ezt a mutatót befolyásolhatják az előrejelzések és a korábban megkötött megállapodások tárgyának valószínű változásából adódó kockázatok. Egy eszköz ára a piacon és az ezen árura vonatkozó határidős ügylet értéke negatív vagy pozitív arányú lehet.

Ha egy szerződés drágább, mint egy eszköz, akkor ezt a feltételt contangónak nevezzük. Abban az esetben, ha a helyzet fordított, akkor visszalépésről beszélünk.

Ebben a helyzetben a befektetők többsége abban reménykedik, hogy hamarosan jelentősen csökkenni fog az eszköz ára a tőzsdéken.

Biztosítás

A kereskedés azzal a feltétellel történik, hogy az ügyletet letéttel biztosítják, melynek nagysága a szerződéses eszköz árának 2-10%-a. Ezt a biztosítást mindkét szerződő féltől megköveteli a csere. A beállított összeg zárolásra kerül a számlákon, egyfajta biztosítékot képezve. Ha egy határidős ügylet ára emelkedik, akkor az eladó fedezete nő, ha pedig csökken, akkor csökken. Ez a mechanizmus elkerüli a fizetési eljárást a szerződéskötéskor. Ha egy határidős ügyletet zárásáig tartanak, a felek eszközértékesítéssel vagy pénzeszközök átutalásával teljesítik kötelezettségeiket. Ha az egyik résztvevő nem akar eleget tenni kötelezettségének, a csere megteszi helyette, egy bizonyos összegű garanciát hagyva magának. Ez a séma csak olyan szerződéseknél működik, amelyek egy eszköz leszállítását írják elő.

Lejárati dátumok

A szerződésnek több lejárati dátuma is van. Például egy dollárindex, részvények, pénzügyi eszközök esetében a lejárat dátuma negyedévente, a negyedév utolsó hónapjának harmadik péntekén. Vannak havi kibocsátású határidős ügyletek, különösen a CME nyersolaj. Más típusú szerződések más napokon is lejárhatnak. A határidős ügyletekkel való eredményes kereskedéshez emlékezzen a szerződés lejárati dátumára. Ha a következő kereskedési nap lejárta után váratlan volumencsökkenés következik be, akkor közeledik az időkeret, és a legtöbb kereskedő a szerződés megszűnése előtt kezdi meg az üzletkötést.

zur

Mani mlaif malaqa