Ce este pârghia financiară (levier financiar, levier), esența conceptului în tranzacționare în cuvinte simple cu exemple, pericol în practică și posibile beneficii.

- Conceptul de pârghie în tranzacționare – program educațional pentru începători în cuvinte simple despre complex

- Cum se calculează efectul de levier – exemple de calcul, calculator

- Levier pentru comerciant și investitor

- Riscuri și beneficii

- Caracteristici de levier pe diferite platforme – Forex, bursa, binance

- Bursa de valori

- Forex

- Cum funcționează levierul pe Binance

- Margine izolată

- Marja transversală

Conceptul de pârghie în tranzacționare – program educațional pentru începători în cuvinte simple despre complex

Levierul financiar este un serviciu al unui broker de a oferi un împrumut de numerar sau active. Împrumut țintă – se asigură fonduri pentru achiziționarea de acțiuni lichide, obligațiuni sau valute. Fondurile din soldul clientului acționează ca garanție. Tranzacționarea cu efect de levier se numește creditare în marjă. Garanția pentru obținerea unui împrumut de la un broker este marja. Levierul la schimb vă permite să deschideți tranzacții într-o sumă care depășește soldul contului de tranzacționare de 5, 100, 500 și de mai multe ori. Când un comerciant crede că probabilitatea unei tranzacții de succes este mare, el folosește efectul de pârghie și obține un profit mare.

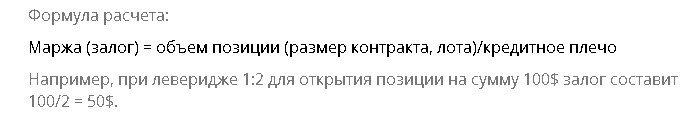

Cum se calculează efectul de levier – exemple de calcul, calculator

Să arătăm printr-un exemplu ce este pârghia în cuvinte simple. Să presupunem că soldul contului unui comerciant este de 1000 USD. El cumpără acțiuni Gazprom pentru întregul capital (levier 1 1) pentru 5 dolari pe acțiune, sunt destui bani pentru 200 de acțiuni. Dar dintr-o dată apar știri pozitive pe Nord Stream și traderul prezice o creștere rapidă a acțiunilor. Nu există fonduri proprii pentru a cumpăra mai multe acțiuni, dar brokerul oferă un efect de pârghie de la 1 la 5, iar comerciantul cumpără acțiuni pentru încă 4000 USD. În același timp, în bilanț sunt 1000 de acțiuni Gazprom, fondurile proprii ale comerciantului de 1000 de dolari sunt blocate, brokerul a luat aceste fonduri drept garanție (marjă).

Levier pentru comerciant și investitor

Un comerciant este o entitate fizică sau juridică care efectuează tranzacții pe bursă, urmărind modelele pieței și calculând perspectiva pe termen scurt. Un investitor este o persoană fizică (sau entitate juridică) care cumpără active la bursă cu scopul de a obține un profit sub formă de dobândă sau prin creșterea valorii de piață. Investitorul evaluează indicatorii fundamentali ai companiei, situația din țară și din lume și investește, sperând să obțină profit pe termen lung. Cu toate acestea, principala diferență dintre un comerciant și un investitor este că comerciantul înțelege clar la ce nivel de preț poziția va fi închisă cu o pierdere. Investitorul este gata să sufere ani de zile pierderi dacă situația fundamentală rămâne favorabilă. Un comerciant cu experiență poate menține riscurile la același nivel, indiferent de levierul utilizat, în timp ce tranzacțiile de succes vor fi mult mai profitabile.Investitorul nu poate controla riscul atunci când tranzacționează cu efect de levier, tranzacțiile sunt pe termen lung și comisionul de împrumut nu se plătește. Merită să folosiți efectul de levier în tranzacționare – riscurile, pericolele și beneficiile efectului de levier: https://youtu.be/qlH8FBN7MF4

Riscuri și beneficii

Levierul este un instrument. Orice instrument aflat în mâinile unui meșter experimentat este capabil să creeze capodopere, în timp ce pentru un începător poate provoca doar durere și dezamăgire. Leverage oferă următoarele opțiuni:

- efectuați tranzacții pentru sume de multe ori mai mari decât depozitul de tranzacționare;

- crește depozitul de mai multe ori într-un timp scurt;

- open se ocupă cu o prognoză de scădere a cotațiilor, în acest caz comerciantul împrumută nu numerar, ci active. Acțiunile rezultate sunt vândute la prețul pieței, iar apoi, dacă împrejurările sunt favorabile, sunt cumpărate la preț redus. Acțiunile sunt returnate brokerului, iar comerciantul realizează profit;

- efectuați tranzacții fără întârziere, fără a aștepta ca transferul între platformele de tranzacționare să fie procesat.

- cu management defectuos al riscului, pierderi de capital într-un timp scurt;

- în unele cazuri (când tranzacționați instrumente derivate printr-un broker licențiat din Federația Rusă); pierderea unei sume care depășește depozitul de mai multe ori.

- reguli de lucru cu efect de pârghie;

- nu utilizați efectul de levier fără experiență, culegând statistici comerciale. Asigurați-vă că strategia dvs. de tranzacționare este profitabilă;

- citiți cu atenție acordul cu brokerul. Nu tranzacționați active volatile cu efect de levier (de exemplu, gaze, petrol, criptomonede) cu brokerii care nu au un depozit de garanție în caz de forță majoră și transferați pierderile pe umerii clientului;

- definiți clar regulile de ieșire dintr-o tranzacție într-o situație nefavorabilă.

Caracteristici de levier pe diferite platforme – Forex, bursa, binance

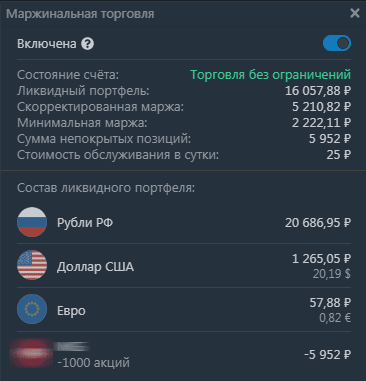

Bursa de valori

Atunci când tranzacționează acțiuni pe bursa rusă, majoritatea brokerilor oferă un serviciu de tranzacționare în marjă. BCS și Finam oferă automat împrumuturi în marjă tuturor clienților (în cadrul standardelor FFMS). Începând cu acest an, există restricții privind valoarea efectului de levier și alegerea titlurilor de valoare pentru investitorii care nu au primit statutul de investitor calificat. În Tinkoff Investments, serviciul de împrumut în marjă este dezactivat implicit; pentru a-l utiliza, trebuie să activați opțiunea din setări. Brokerul Sberbank nu oferă un efect de levier mai mare de 1 la 1, în timp ce activele clientului sunt mai mici de 500 de mii de ruble.

Cu un depozit de 200.000 de ruble și o poziție în marjă deschisă de 1.000.000 de ruble, doar taxa de levier va fi de 80.000 de ruble. Și aceasta este aproape jumătate din depozit. În plus, dacă acțiunile nu stau pe loc, ci se mișcă opus prognozei, acest lucru va duce la ruinarea investitorului.

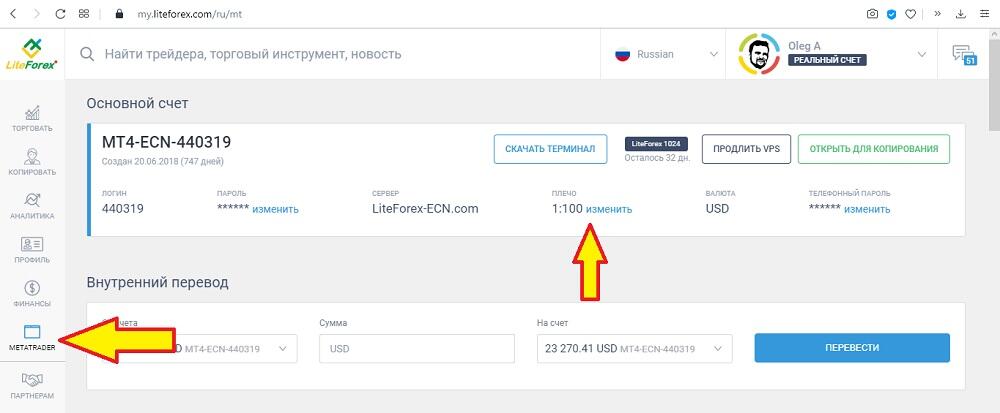

Forex

Pe piața valutară, 1 lot standard este echivalent cu 100.000 de unități valutare. Majoritatea comercianților de valută nu au o astfel de sumă, prin urmare, centrele de tranzacționare oferă contracte fracționate de la 0,01 lot standard (echivalentul a 1000 de unități valutare) și oferă levier. Conform legislației Federației Ruse, brokerii de valută autorizați de Banca Centrală nu au dreptul să ofere un efect de levier peste 1 până la 50. Levierul maxim al forex-ului alpha este de 1 până la 40.

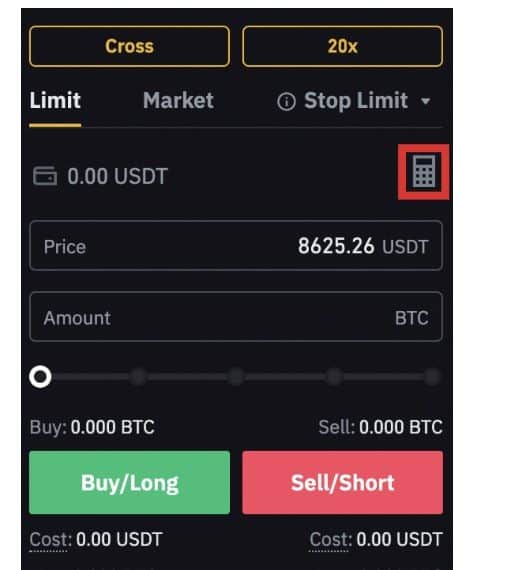

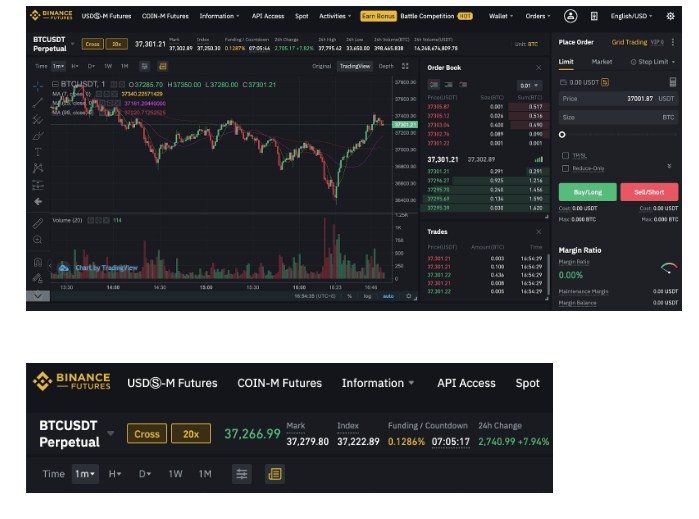

Cum funcționează levierul pe Binance

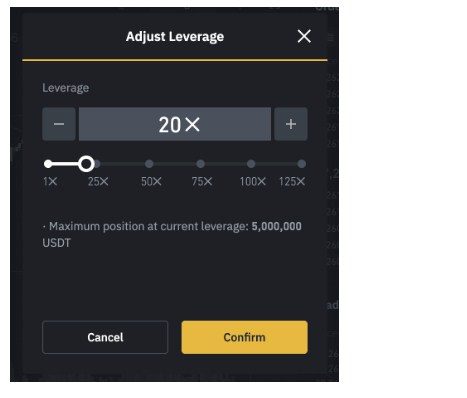

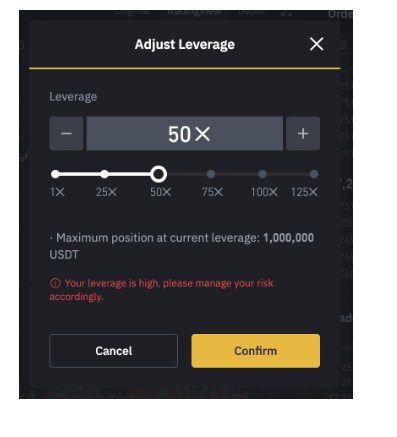

Datorită volatilității ridicate a criptoactivelor, tranzacționarea în marjă implică riscuri mai mari în comparație cu piața de valori sau de schimb valutar. Înainte de a începe să tranzacționeze futures sau criptomonede, sistemul se va oferi să facă un test. Nu va exista acces la tranzacționare până când sistemul se asigură că clientul înțelege pe deplin mecanismul de levier Binance. Răspunsurile corecte sunt evidențiate cu verde. După câteva încercări, chiar și un începător complet va învăța elementele de bază. În mod implicit, Binance oferă 20 de pârghii pentru tranzacționarea futures. [Caption id = “attachment_7649” align = “aligncenter” width = “467”]

Margine izolată

Când selectați modul de marjă izolată, fondurile sunt blocate și fondurile sunt calculate separat pentru fiecare monedă. Acest lucru ajută în cazul în care o „oaie neagră” este lichidată în portofoliu. Lichidarea are loc doar pentru o singură poziție și nu duce la lichidarea tuturor pozițiilor.

Marja transversală

Modul cross-margin este potrivit pentru comercianții cu experiență care își construiesc un portofoliu bazat pe corelații. Marja este împărțită în toate pozițiile. Acesta este modul în care pozițiile profitabile le susțin pe cele pierdute. Cu o prăbușire bruscă sau o decolare a unei poziții, întregul cont futures este lichidat. Se recomandă închiderea tranzacțiilor fără a aștepta lichidarea folosind ordinele stop. Nu este întotdeauna posibil să se calculeze cu exactitate nivelul ordinului stop. Piața financiară este plină de manipulare, în care prețul trece la o probabilă acumulare masivă de ordine stop și inversări. După ceva timp, pe o piață în creștere, poate apărea iluzia că ordinele stop nu ar trebui plasate. La urma urmei, ghilimele vor crește oricum. În loc să închideți o tranzacție care pierde, trebuie să adăugați mai multe fonduri pentru a menține cerințele de marjă. De ceva timp, această abordare va fi profitabilă. Se va întâmpla un evenimentcând devine clar că aceasta nu este o manipulare, ci o adevărată piață ursoasă, este prea târziu. Pierderile au atins o valoare critică și nu pot fi compensate.