使用期货合约在计划的未来以固定价格进行产品或资产的买卖交易。这种义务是给定证券与赋予购买或出售权利但并非被迫这样做的期权的不同之处。期货使交易双方有义务履行其义务。同时,不进行此类交易操作中的货物物质交换。

什么是期货?它们为何用于投资市场?

期货合约用于确定特定工具的实际市场价格。对投资者具有一定的应用价值:

- 允许您获取物质利益的投机交易。

- 通过对冲来防范风险,这对商品的供应商和买家来说很有趣。

期货用于商品和商品市场,它们的特点是主要参数:

- 执行时间,即安排交易的日期。

- 交易的标的物,特别是原材料、证券或商品、货币。

- 进行交易的交易所。

- 报价单位。

- 边距的大小。

- 维护合同双方的平衡。

- 补充余额 A 和减少余额 B。

- 在资产负债表A缩减的背景下补充资产负债表B。

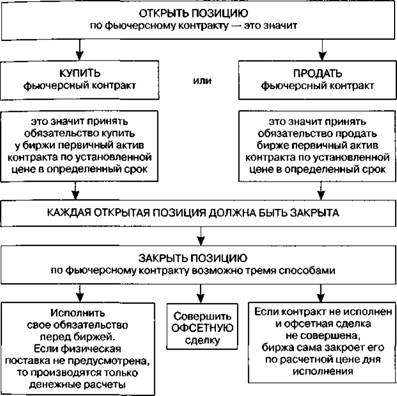

如果在卖方账户减少的背景下补充买方账户,则该工具的价值增加。也就是说,投资者A可以以较低的价格购买该产品并以较高的价格转售,从而获得物质利益。实际上,交易所使市场参与者免于进行必要的操作、计算,并立即将真实货币的差额提供给交易方。如果价格没有变化,则余额保持不变。如果产品价格下跌,则实现第三种情况,这最初对卖家有利。现在可以以更优惠的条件出售商品,其当前市场价格低于合同中指定的价格。如果我们谈论的是真实产品,那么卖方可以以市场价值购买它并以期货中指定的价格出售它。交易所,在这种情况下,免除当事人运输实物货物的需要,而只是简单地进行必要的计算,并在卖方的账户中补足一定的金额,即市场价值与合同规定的价格之间的差额。如果其中一方在期货执行之前放弃期货,则在合同规定的条款到期后,将在单据规定的价值与货物的市场价格之间进行比较。 [标题ID =“attachment_11873”对齐=“aligncenter”宽度=“613”]然后在合同规定的条款到期后,将文件中注明的成本与货物的市场价格进行比较。 [标题ID =“attachment_11873”对齐=“aligncenter”宽度=“613”]然后在合同规定的条款到期后,将文件中注明的成本与货物的市场价格进行比较。 [标题ID =“attachment_11873”对齐=“aligncenter”宽度=“613”]

期货和期权的区别

期货和期权合约因双方的义务而异。这在有效期内表现出来。[标题ID =“attachment_11885”对齐=“aligncenter”宽度=“391”]

期货和远期合约之间的差异

此外,由投资者签订的远期和期货合约之间也存在差异。远期被称为在交易所外进行的一次性交易,并假设在未来时间购买商品、证券或货币。双方事先商讨主要条件:

- 价格;

- 条款;

- 附加条件。

在这种情况下,交易是用实物资产进行的,而不是期货,因为不存在转移货物的问题。

远期旨在确保交易参与者免受未来可能发生的价格波动。签订合同时没有严格的标准,因此此类交易不能在交易所进行。

- 目标– 远期将达成出售或购买实物资产,这意味着考虑对双方有利的所有条件。在第二种情况下,期货合约正在对冲自己的头寸或利用价格差异。仅在 5% 的情况下,期货会导致双方进行实物商品或金融工具的交换;

- 资产量——在订立远期合约时,交易各方根据各自的需要独立计算所需的资产量。对于期货,交易量由交易所决定,市场参与者有权卖出一定数量的合约;

- 工具质量– 期货提供了使用任何质量资产的机会,具体取决于买方的请求方式。谈到期货,工具的质量取决于交易所的规格;

- 货物交割——在签署远期合约时,总是交付资产,而当期货成交时,交割以交易所规定的形式进行,但在大多数情况下根本达不到这一点;

- 条款– 签署远期合同时的交付条款由交易双方确定。期货合约的条款由交易所决定;

- 流动性——远期合约的特点是流动性有限,因为其缔结条件对于一定范围的交易对手来说是可以接受的,在这些交易对手之间缔结。期货是高流动性的工具,然而,该指标的水平取决于标的资产的质量。

[标题ID =“attachment_11876”对齐=“aligncenter”宽度=“456”]

期货交易策略

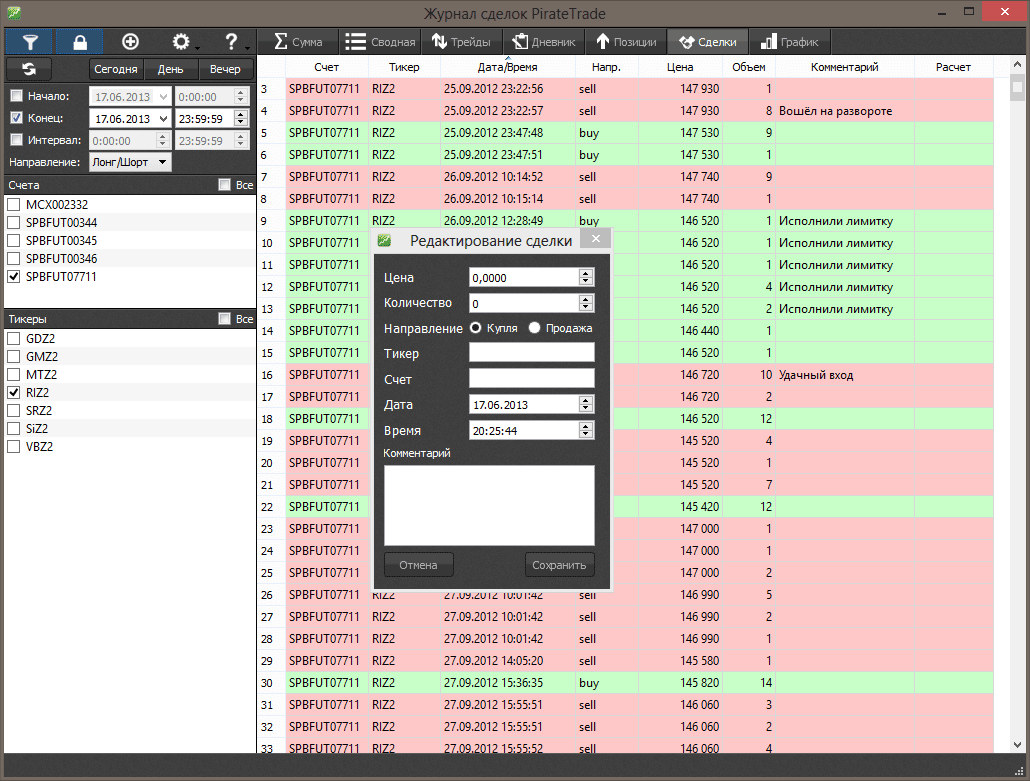

为了交易期货,交易者使用几种流行的技术:

- 将与下月合约的交换安排的比较对,输送计划和报告期内下列事项是进行;

- 一现货价格的比较, A股和期货进行,如果它的价值就越高,那么我们所谈论的正价差,这被认为是相对于资产价格的溢价。如果情况在市场上逆转,则称为现货溢价,这被认为是相对于基本成本的折扣。交易者赚取的正是这种情况下出现的汇率差异;

- 使用技术分析、指标、可能影响合约价格的基本因素来研究期货时间表。

按支撑位交易:

- 颞;

- 空间;

- 日历。

对齐中心“宽度=”397“]

期货交易的利与弊

期货交易有几个优点:

- 没有额外的费用和隐藏的佣金;

- 可以使用一年到期的期货池;

- 高资产流动性、波动性和动态交易。

交易期货合约的缺点:

- 不适合长期交易,因为它有一定的有效期;

- 当到期时,交易自动关闭,考虑当前市场价格并删除挂单;

- 您不能将未平仓交易转移到下个月到期的合约。

在交易这些高风险工具之前权衡利弊。

期货合约种类

期货合约有两种类型:

- 交货。

- 结算 – 没有供应。

可交割期货要求买方和卖方在合同规定的条款内实际销售货物并付款。他们之间的结算以交易最后一天的固定价格进行。如果在到期日开始时卖方无法向买方提供货物,则交易所对他进行处罚。

估计的期货与产品的实际交付无关。假设其中一方将向交易另一方支付交易期间资产价值与合同到期时产品实际价格之间的差额。交易对手之间以现金结算,不提供实物交割。此类交易用于对冲或投机操纵。对冲允许您平衡在另一个市场签订合同时可能发生的损失。

期货合约价格 – 期货溢价和现货溢价

期货合约被归类为价值与资产价格不同的单个商品。该指标可能会受到预测和风险的影响,这些风险是由先前达成的协议的主题可能发生的变化引起的。市场上资产的价格和该商品的期货价值可以具有负数或正数的比率。

如果合同比资产更贵,则这种情况称为期货溢价。在情况相反的情况下,我们谈论的是贴水。

在这种情况下,大多数投资者希望证券交易所的资产价格很快就会大幅下跌。[标题ID =“attachment_11886”对齐=“aligncenter”宽度=“800”]

保险

交易是在交易以保证金的方式进行担保的情况下进行的,保证金的规模为合约资产价格的 2 – 10%。这是交易双方所要求的保险。设定的金额被冻结在账户上,形成一种抵押品。如果期货价格上涨,则卖方的抵押品增加,如果下跌,则减少。这种机制避免了签订合同时的付款程序。当期货被持有至收盘时,双方通过提供资产或转移资金来履行其义务。当其中一个参与者不想履行他们的义务时,交易所为他代劳,给他自己留下一定数量的担保。该方案仅适用于提供资产交付的合同。

到期日期

有几个合同到期日。例如,对于美元指数、股票、金融工具,到期日是季度最后一个月的第三个星期五。有月产量的期货,尤其是 CME 原油。其他类型的合同可能会在其他日期结束。要有效地交易期货,请记住合约的到期日。如果在次日交易到期后出现意外的成交量下降,则时间框架临近,大多数交易者在合约终止前开始平仓。 [标题ID =“attachment_11871”对齐=“aligncenter”宽度=“498”]

zur

Mani mlaif malaqa