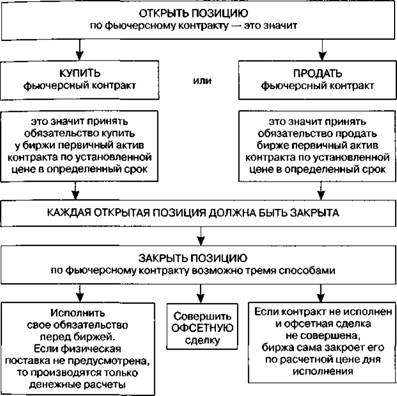

Utilizzare un contratto future per effettuare transazioni per la vendita e l’acquisto di un prodotto o di un bene nel futuro pianificato a un prezzo fisso. Questo obbligo è il modo in cui il titolo dato differisce da un’opzione che dà il diritto di acquistare o vendere, ma non è obbligato a farlo. I future obbligano entrambe le parti della transazione ad adempiere ai propri obblighi. Allo stesso tempo, lo scambio materiale di merci durante tali operazioni commerciali non viene eseguito.

- Cosa sono i futures e perché vengono utilizzati nel mercato degli investimenti?

- Differenze tra futures e opzioni

- Differenze tra futures e contratti forward

- Strategie di trading a termine

- Pro e contro del trading di futures

- Tipi di contratti futures

- Prezzo del contratto futures – contango e backwardation

- Assicurazione

- Date di scadenza

Cosa sono i futures e perché vengono utilizzati nel mercato degli investimenti?

I contratti futures vengono utilizzati per stabilire il prezzo di mercato reale per un particolare strumento. Hanno un certo valore applicato per gli investitori:

- Transazioni speculative che consentono di estrarre vantaggi materiali.

- Assicurazione contro i rischi mediante copertura , interessante per fornitori e acquirenti di beni.

I futures sono utilizzati nei mercati delle materie prime e delle materie prime, sono caratterizzati dai parametri principali:

- L’ora di esecuzione, ovvero la data in cui è programmata l’operazione.

- Oggetto della transazione, in particolare, materie prime, titoli o merci, valuta.

- Lo scambio su cui viene effettuata la transazione.

- Unità di citazione.

- La dimensione del margine.

- Mantenere l’equilibrio di entrambe le parti del contratto.

- Ricostituzione del saldo A e diminuzione del saldo B.

- Ricostituzione del bilancio B sullo sfondo della riduzione del bilancio A.

Se il conto dell’acquirente viene rifornito sullo sfondo di una diminuzione del conto del venditore, il valore dello strumento aumenta. Cioè, l’investitore A potrebbe acquistare il prodotto a un prezzo inferiore e rivenderlo a un prezzo più elevato, traendo così vantaggi materiali. In realtà, lo scambio solleva gli operatori di mercato dall’effettuare le operazioni necessarie, i calcoli, emettendo immediatamente la differenza in denaro reale alla parte della transazione. Se il prezzo non è cambiato, il saldo rimane lo stesso. Il terzo scenario si realizza se il prezzo del prodotto scende, il che inizialmente era vantaggioso per il venditore. Ora è possibile vendere merci a condizioni più vantaggiose, il cui prezzo di mercato attuale è inferiore a quello specificato nel contatto. Se stessimo parlando di un prodotto reale, allora il venditore potrebbe acquistarlo al valore di mercato e rivenderlo al prezzo specificato nei futures. Lo scambio, in questa situazione,solleva le parti dalla necessità di trasportare beni reali, ma effettua semplicemente i calcoli necessari e reintegra il conto del venditore per un certo importo, che è la differenza tra il valore di mercato e il prezzo specificato nel contratto. Se una delle parti abbandona i futures fino al momento della sua esecuzione, dopo la scadenza dei termini specificati nel contratto, viene effettuato un confronto tra il valore specificato nel documento e il prezzo di mercato della merce.

Differenze tra futures e opzioni

I contratti futures e di opzione differiscono tra loro per gli obblighi delle parti. Questo si manifesta durante il periodo di scadenza.

Differenze tra futures e contratti forward

Inoltre, ci sono differenze tra i contratti forward e futures, che vengono stipulati dagli investitori. Un forward è chiamato transazioni una tantum effettuate al di fuori delle borse e presupponendo che l’acquisto di beni, titoli o valuta si verificherà in futuro. Le parti discutono preventivamente le principali condizioni:

- prezzo;

- termini;

- condizioni supplementari.

In questo caso, la transazione viene effettuata con beni reali, e non come con i futures, quando non si tratta di trasferire beni.

Il forward ha lo scopo di assicurare i partecipanti alla transazione contro le fluttuazioni dei prezzi che potrebbero verificarsi in futuro. Non ci sono standard rigorosi per la conclusione di un contratto, quindi tali transazioni non possono essere eseguite in borsa.

- obiettivi – il forward sarà concluso per la vendita o l’acquisto di beni immobili, il che implica la considerazione di tutte le condizioni favorevoli ad entrambe le parti. Nel secondo caso, i contratti future stanno coprendo le proprie posizioni o sfruttando la differenza di prezzo. I futures solo nel 5% dei casi portano le parti allo scambio di beni reali o strumenti finanziari;

- volume delle attività : quando concludono un contratto a termine, le parti della transazione calcolano in modo indipendente il volume richiesto, tenendo conto delle loro esigenze. Nel caso dei future, i volumi sono determinati dalla borsa e gli operatori di mercato hanno il diritto di vendere un certo numero di contratti;

- qualità degli strumenti – un forward offre l’opportunità di utilizzare beni di qualsiasi qualità, a seconda di come le richieste provengono dall’acquirente. Quando si tratta di futures, la qualità degli strumenti è determinata dalla specificazione della borsa;

- consegna di merci : quando si firma un contratto a termine, le attività vengono sempre consegnate e, quando viene concluso un contratto a termine, la consegna viene eseguita nella forma stabilita dallo scambio, ma nella maggior parte dei casi non raggiunge affatto tale obiettivo;

- termini – i termini di consegna al momento della firma del contratto a termine sono determinati dalle parti della transazione. I termini dei contratti futures sono determinati dalla borsa;

- liquidità – un contratto a termine è caratterizzato da liquidità limitata, poiché le condizioni per la sua conclusione sono accettabili per una certa gamma di controparti, tra le quali è stato concluso. I futures sono strumenti altamente liquidi, tuttavia, il livello di questo indicatore dipende dalla qualità dell’attività sottostante.

Strategie di trading a termine

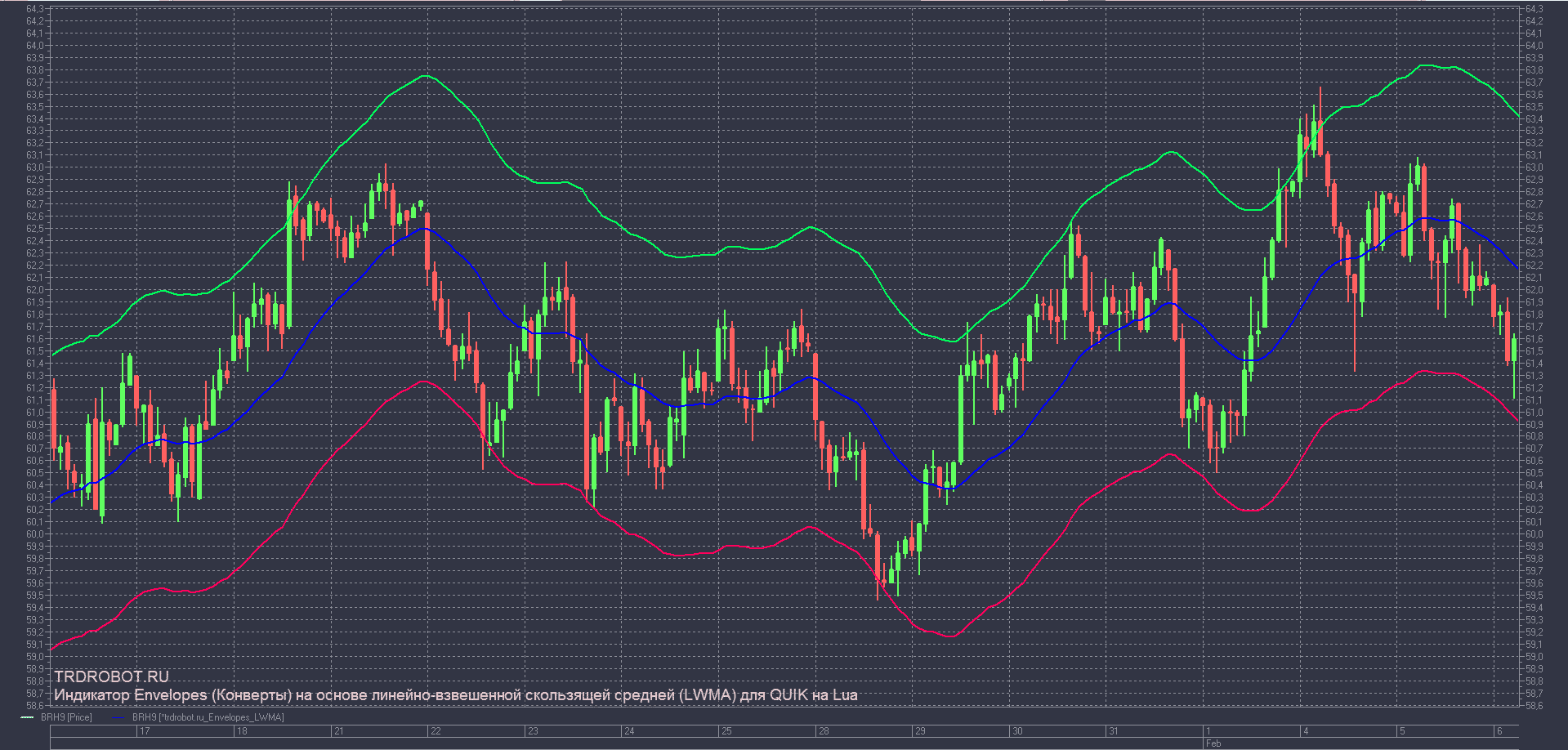

Per negoziare futures, i trader utilizzano diverse tecniche popolari:

- il confronto del programma di scambio del contratto con il mese successivo per il quale è prevista la consegna e il periodo di rendicontazione successivo è effettuato ;

- si effettua un confronto tra il prezzo spot di un’azione e un futures, se il suo valore è maggiore allora si parla di contango , che è considerato un premio rispetto al prezzo di un asset. Se la situazione è invertita nel mercato, allora si parla di backwardation , che è considerato uno sconto rispetto al costo base. È sulla differenza di cambio che si verifica in questa situazione che guadagnano i trader;

- studiare il programma dei futures utilizzando analisi tecniche, indicatori, fattori fondamentali che possono influenzare il prezzo del contratto.

Trading per livelli di supporto:

- temporale;

- spaziale;

- calendario.

Pro e contro del trading di futures

Ci sono diversi vantaggi del trading di futures:

- non ci sono costi aggiuntivi e commissioni nascoste;

- c’è accesso a un pool di futures con scadenza per un anno;

- elevata liquidità degli asset, volatilità e trading dinamico.

Svantaggi del trading di contratti futures:

- non adatto al trading a lungo termine, in quanto valido per un certo tempo;

- alla scadenza le operazioni vengono chiuse automaticamente, tenendo conto del prezzo corrente di mercato e cancellando gli ordini pendenti;

- non è possibile trasferire le negoziazioni aperte a un contratto in scadenza il mese prossimo.

Pesa i pro e i contro prima di negoziare questi strumenti altamente rischiosi.

Tipi di contratti futures

Esistono due tipi di contratti futures:

- Consegna.

- Insediamento – senza rifornimenti.

I deliverable futures obbligano l’ acquirente e il venditore a effettuare la vendita effettiva della merce e a pagarla entro i termini specificati nel contratto. Il regolamento tra di loro viene effettuato al prezzo fissato l’ultimo giorno di negoziazione. Se con l’inizio della data di scadenza il venditore non è stato in grado di fornire all’acquirente la merce, lo scambio gli impone sanzioni.

Stimatoi futures non hanno nulla a che fare con le consegne effettive di prodotti. Si presume che una delle parti paghi alla seconda parte della transazione la differenza tra il valore del bene durante il periodo della transazione e il prezzo effettivo del prodotto al momento della scadenza del contratto. Il regolamento tra le controparti avviene in contanti e non è prevista la consegna fisica della merce. Tali operazioni sono effettuate per copertura o manipolazione speculativa. La copertura consente di livellare le probabili perdite subite quando si stipula un contratto in un altro mercato.

Prezzo del contratto futures – contango e backwardation

Un contratto futures è classificato come un singolo bene con un valore che differisce dal prezzo del bene. Tale indicatore può essere influenzato da previsioni e rischi causati da un probabile cambiamento dell’oggetto degli accordi precedentemente raggiunti. Il prezzo di un bene sul mercato e il valore di un future per questa merce possono avere un rapporto negativo o positivo.

Se un contratto è più costoso di un bene, questa condizione è chiamata contango. Nel caso in cui la situazione sia opposta, si parla di regressione.

In questa situazione, la maggior parte degli investitori spera che il prezzo del bene in borsa diminuirà presto in modo significativo.

Assicurazione

Il trading viene effettuato a condizione che la transazione sia garantita mediante un deposito, la cui dimensione è compresa tra il 2 e il 10% del prezzo dell’attività contrattuale. Questa è l’assicurazione richiesta dallo scambio da entrambe le parti contraenti. L’importo impostato viene bloccato sui conti, formando una sorta di garanzia. Se il prezzo di un future aumenta, la garanzia del venditore aumenta e, se diminuisce, diminuisce. Questo meccanismo evita la procedura di pagamento al momento della conclusione di un contratto. Quando un future è detenuto fino alla sua chiusura, le parti adempiono ai propri obblighi fornendo attività o trasferendo fondi. Quando uno dei partecipanti non vuole adempiere ai propri obblighi, lo scambio lo fa per lui, lasciandosi un certo importo della garanzia. Questo schema funziona solo per i contratti che prevedono la consegna di un bene.

Date di scadenza

Ci sono diverse date di scadenza del contratto. Ad esempio, per un indice del dollaro, azioni, strumenti finanziari, la data di scadenza è trimestrale il terzo venerdì dell’ultimo mese del trimestre. Ci sono future con uscita mensile, in particolare CME Crude Oil. Altri tipi di contratti possono scadere in altri giorni. Per negoziare future in modo produttivo, ricorda la data di scadenza del contratto. Se si verifica una diminuzione inaspettata del volume dopo la scadenza del giorno di negoziazione successivo, l’intervallo di tempo si avvicina e la maggior parte dei trader inizia a chiudere le trattative prima della risoluzione del contratto.

zur

Mani mlaif malaqa