Använd ett terminskontrakt för att göra transaktioner för försäljning och köp av en produkt eller tillgång i den planerade framtiden till ett fast pris. Denna skyldighet är hur den givna säkerheten skiljer sig från en option som ger rätt att köpa eller sälja, men inte tvingas till det. Futures förpliktar båda parter i transaktionen att uppfylla sina skyldigheter. Samtidigt utförs inte materialutbyte av varor under sådan handelsverksamhet.

- Vad är terminer och varför används de på investeringsmarknaden?

- Skillnader mellan terminer och optioner

- Skillnader mellan terminskontrakt och terminskontrakt

- Strategier för handel med terminer

- För- och nackdelar med terminshandel

- Typer av terminskontrakt

- Terminskontrakt pris – contango och backwardation

- Försäkring

- Sista utgångsdatum

Vad är terminer och varför används de på investeringsmarknaden?

Terminskontrakt används för att fastställa det verkliga marknadspriset för ett visst instrument. De har visst tillämpat värde för investerare:

- Spekulativa transaktioner som låter dig utvinna materiella fördelar.

- Försäkring mot risker genom hedging , vilket är intressant för leverantörer och köpare av varor.

Futures används på råvaru- och råvarumarknaderna, de kännetecknas av huvudparametrarna:

- Tidpunkten för genomförandet, nämligen det datum då affären är planerad.

- Transaktionens föremål, i synnerhet råvaror, värdepapper eller varor, valuta.

- Den börs där transaktionen görs.

- Enheter för offert.

- Storleken på marginalen.

- Upprätthålla balansen mellan båda parter i kontraktet.

- Påfyllning av balans A och minskning av balans B.

- Påfyllning av balansräkning B mot bakgrund av minskning av balansräkning A.

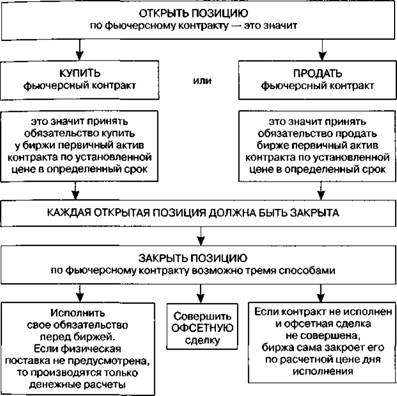

Om köparens konto fylls på mot bakgrund av en minskning av säljarens konto, ökar värdet på instrumentet. Det vill säga, investerare A skulle kunna köpa produkten till ett lägre pris och sälja den vidare till ett högre pris, och därmed få materiella fördelar. I verkligheten befriar utbytet marknadsdeltagare från att utföra nödvändiga operationer, beräkningar och omedelbart ge ut skillnaden i riktiga pengar till parten i transaktionen. Om priset inte har ändrats förblir saldot detsamma. Det tredje scenariot realiseras om priset på produkten faller, vilket initialt var fördelaktigt för säljaren. Nu är det möjligt att sälja varor till förmånligare villkor, vars nuvarande marknadspris är lägre än det som angavs i kontakten. Om vi pratade om en riktig produkt, så kunde säljaren köpa den till marknadsvärde och sälja den till det pris som anges i terminerna. Utbytet, i denna situation,befriar parterna från behovet av att transportera riktiga varor, utan gör helt enkelt nödvändiga beräkningar och fyller på säljarens konto för ett visst belopp, vilket är skillnaden mellan marknadsvärdet och det pris som anges i kontraktet. Om en av parterna överger terminerna tills dess utförande, efter utgången av de villkor som anges i avtalet, görs en jämförelse mellan värdet som anges i dokumentet och marknadspriset för varorna. sedan efter utgången av de villkor som föreskrivs i kontraktet, sker en jämförelse av kostnaden som anges i dokumentet och marknadspriset för varorna. sedan efter utgången av de villkor som föreskrivs i kontraktet, sker en jämförelse av kostnaden som anges i dokumentet och marknadspriset för varorna.

Skillnader mellan terminer och optioner

Futures och optionskontrakt skiljer sig åt genom parternas skyldigheter. Detta visar sig under utgångsperioden.

Skillnader mellan terminskontrakt och terminskontrakt

Det finns också skillnader mellan termins- och terminskontrakt, som ingås av investerare. En termin kallas engångstransaktioner som görs utanför börserna och förutsatt att köp av varor, värdepapper eller valuta kommer att ske i framtiden. Parterna diskuterar i förväg huvudvillkoren:

- pris;

- villkor;

- ytterligare villkor.

I detta fall genomförs transaktionen med verkliga tillgångar, och inte som med terminer, när det inte är fråga om att överföra varor.

Terminen är avsedd att försäkra deltagarna i transaktionen mot prisfluktuationer som sannolikt kommer att inträffa i framtiden. Det finns inga strikta standarder när man sluter ett kontrakt, så sådana transaktioner kan inte utföras på börsen.

- mål – terminen kommer att avslutas för försäljning eller köp av verkliga tillgångar, vilket innebär att alla villkor som är gynnsamma för båda parter beaktas. I det andra fallet säkrar terminskontrakt sina egna positioner eller drar fördel av prisskillnaden. Futures endast i 5 % av fallen leder parterna till utbyte av riktiga varor eller finansiella instrument;

- tillgångsvolym – vid ingående av ett terminskontrakt beräknar parterna i transaktionen självständigt den erforderliga volymen, med hänsyn till deras behov. När det gäller terminer bestäms volymerna av börsen och marknadsaktörer har rätt att sälja ett visst antal kontrakt;

- instrumentens kvalitet – en forward ger möjlighet att använda tillgångar av vilken kvalitet som helst, beroende på hur förfrågningar kommer från köparen. När det gäller terminer bestäms kvaliteten på instrumenten av börsens specifikation;

- leverans av varor – vid undertecknande av en termin levereras alltid tillgångar, och när en termin avslutas utförs leverans i den form som fastställts av börsen, men i de flesta fall når den inte alls;

- villkor – leveransvillkoren vid signering av forwarden bestäms av parterna i transaktionen. Villkoren för terminskontrakt bestäms av börsen;

- likviditet – ett terminskontrakt kännetecknas av begränsad likviditet, eftersom villkoren för dess ingående är acceptabla för ett visst antal motparter, mellan vilka det ingicks. Futures är mycket likvida instrument, men nivån på denna indikator beror på kvaliteten på den underliggande tillgången.

Strategier för handel med terminer

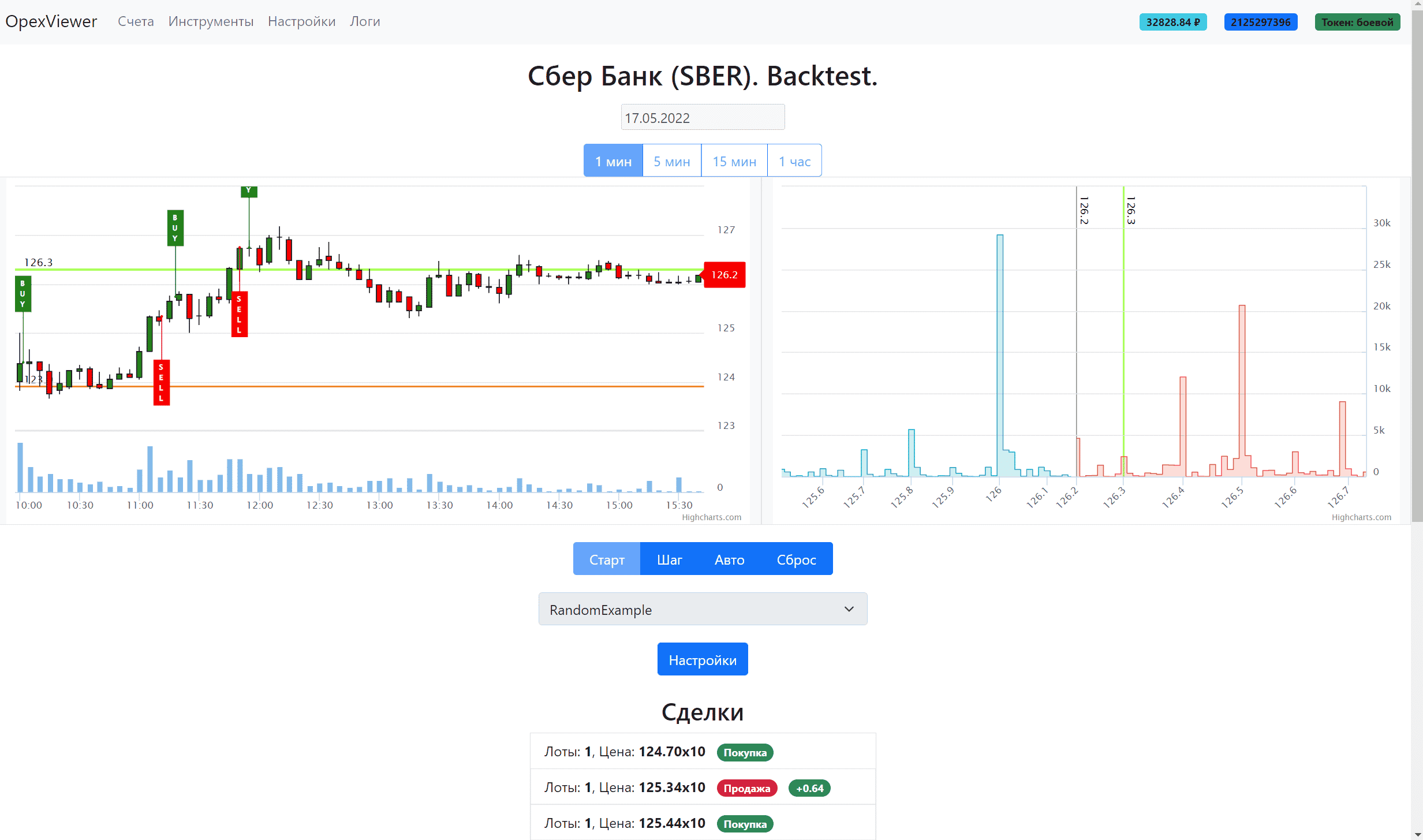

För att handla med terminer använder handlare flera populära tekniker:

- jämförelsen av kontraktets utbytesplan med nästa månad för vilken leveransen är planerad och den rapporteringsperiod som följer efter den genomförs ;

- en jämförelse av spotpriset för en aktie och en termin görs , om dess värde är högre så talar vi om contango , som anses vara en premie i förhållande till priset på en tillgång. Om situationen är den omvända på marknaden, så kallas det backwardation , vilket anses vara en rabatt i förhållande till baskostnaden. Det är på växelkursskillnaden som uppstår i denna situation som handlare tjänar;

- studera terminsplanen med hjälp av teknisk analys, indikatorer, grundläggande faktorer som kan påverka priset på kontraktet.

Handel efter stödnivåer:

- timlig;

- rumslig;

- kalender.

För- och nackdelar med terminshandel

Det finns flera fördelar med terminshandel:

- det finns inga extra kostnader och dolda provisioner;

- det finns tillgång till en pool av terminer med utgång i ett år;

- hög tillgångslikviditet, volatilitet och dynamisk handel.

Nackdelar med att handla med terminskontrakt:

- inte lämplig för långsiktig handel, eftersom den är giltig under en viss tid;

- när utgången inträffar stängs transaktioner automatiskt, med hänsyn till det aktuella marknadspriset och radering av väntande beställningar;

- du kan inte överföra öppna affärer till ett kontrakt som löper ut nästa månad.

Väg för- och nackdelarna innan du handlar med dessa mycket riskabla instrument.

Typer av terminskontrakt

Det finns två typer av terminskontrakt:

- Leverans.

- Avräkning – utan förnödenheter.

Leveransbara terminer förpliktar köparen och säljaren att genomföra den faktiska försäljningen av varorna och betala för den inom de villkor som anges i avtalet. Avräkningen dem emellan sker till det pris som fastställdes på den sista handelsdagen. Om säljaren vid början av förfallodagen inte kunde förse köparen med varorna, ålägger utbytet honom påföljder.

Beräknadterminer har ingenting att göra med faktiska leveranser av produkter. Det antas att en av parterna kommer att betala den andra parten i transaktionen skillnaden mellan tillgångens värde under transaktionsperioden och det faktiska priset på produkten vid tidpunkten för avtalets utgång. Avräkning mellan motparter sker kontant och fysisk leverans av varor tillhandahålls inte. Sådana transaktioner görs för säkring eller spekulativ manipulation. Med säkring kan du jämna ut de sannolika förluster som uppstår när du ingår ett kontrakt på en annan marknad.

Terminskontrakt pris – contango och backwardation

Ett terminskontrakt kategoriseras som en enskild vara med ett värde som skiljer sig från priset på tillgången. Denna indikator kan påverkas av prognoser och risker orsakade av en sannolik förändring i ämnet för tidigare träffade avtal. Priset på en tillgång på marknaden och värdet på en termin för denna vara kan ha ett negativt eller positivt förhållande.

Om ett kontrakt är dyrare än en tillgång kallas detta villkor contango. I det fall då situationen är den motsatta talar vi om bakåtsträvning.

I detta läge hoppas de flesta investerare att priset på tillgången på börserna snart kommer att minska avsevärt.

Försäkring

Handeln sker under förutsättning att transaktionen säkerställs genom en deposition vars storlek är 2 – 10 % av kontraktstillgångens pris. Detta är den försäkring som bytet kräver från båda avtalsparterna. Det fastställda beloppet spärras på kontona och bildar en slags säkerhet. Om priset på en termin stiger, så ökar säljarens säkerheter, och om det minskar, minskar det. Denna mekanism undviker betalningsförfarandet när ett avtal ingås. När en termin hålls tills den stängs fullgör parterna sina skyldigheter genom att tillhandahålla tillgångar eller överföra medel. När en av deltagarna inte vill uppfylla sina åtaganden, gör utbytet det åt honom och lämnar själv en viss summa av garantin. Detta system fungerar endast för kontrakt som tillhandahåller leverans av en tillgång.

Sista utgångsdatum

Det finns flera kontrakts utgångsdatum. Till exempel, för ett dollarindex, aktier, finansiella instrument, är utgångsdatumet kvartalsvis den tredje fredagen i den sista månaden i kvartalet. Det finns terminer med en månatlig produktion, särskilt CME Crude Oil. Andra typer av kontrakt kan upphöra andra dagar. För att handla terminer produktivt, kom ihåg utgångsdatumet för kontraktet. Om det finns en oväntad minskning i volym efter utgången av nästa handelsdag, närmar sig tidsramen, och de flesta handlare börjar stänga affärer innan avtalet upphör.

zur

Mani mlaif malaqa