Greinin var búin til á grundvelli röð innleggs frá OpexBot Telegram rásinni , bætt við sýn höfundar og skoðun gervigreindar. Opexbot veitir kennslustundir um fjármálalæsi á netinu, besta efni og ráðgjöf fyrir árið 2023, á aðgengilegu og skiljanlegu tungumáli fyrir börn, námsmenn og lífeyrisþega. Hagnýt ráðgjöf og markviss nálgun við hverja aðstæður.

- Hvað er fjármálalæsi í flóknum og einföldum orðum

- Hvaða mál leysir einstaklingur þegar hann lærir fjármálalæsi?

- Hvernig á að verða fjárhagslega læs: safn af lærdómum frá opexbot

- Frá barnæsku er okkur kennt að lifa í rassinum

- Við spörum líka í gegnum rassinn

- Spurningar um fjármálalæsi um viðhorf til peninga

- Betlarar biðja um að fátækt þeirra sé tryggð

- Fimm fjárhagsleg markmið til að setja og ná fyrir 40 ára aldur

- Auka fjármálastöðugleika

- Búðu til varasjóð/fjárhagspúða

- Búðu til áskorun fyrir sjálfan þig og náðu árangri

- Fáðu þína eigin fasteign, bíl, heimsóttu fjarlægar eyjar, fljúgðu á Sting tónleika, keyptu mops

- Búðu til lista yfir hluti sem gera þig virkilega hamingjusaman

- Þau borga lítið – eiginkonan nöldrar, mæðgurnar pressa, bankinn hringir, barnið grætur

- Fyrsta hlið: auka virkar tekjur

- Önnur hlið: búa til óbeinar tekjur

- 70/30 reglan í fjármálum

- Spurningar um fjármálalæsi um fjárhagsáætlanir og loftpúða

- Sparaðu, vernda og auka fjárhag þinn núna

- Losaðu þig við “lítil” útgjöld

- Taktu saman eyðslu á kortum

- Búðu til innkaupalista „á ströndinni“

- „Settu tollana í gegnum sigtið“

- Ekki hunsa bónusforrit og endurgreiðslu

- Byrjaðu að fjárfesta í framtíðinni núna

- Byrjaðu að búa til óbeinar tekjur

- Finndu út hvað skattaafsláttur er, kannski átt þú rétt á honum?

- Bæta fjármálalæsi

- Spurningar um fjármálalæsi um fjárfestingar og sparnað

- Fjárfestingar ættu að virka fyrir þig, ekki þú vinnur í þágu fjárfestinga

- Ótal demöntum í steinhellum

- Hann borðaði, gekk og skemmti sér, en fjárfesti ekki í sjálfum sér

- Allir hafa sitt eigið jafnvægi

- Hvar á að fjárfesta skynsamlega og án tauga í kreppu – áhuginn mun segja þér

- Skuldabréf

- ” Blue chips ” – hlutabréf í fyrsta flokki Rússlands

- Verðbréfasjóðir og ETFs – tilbúin eignasöfn

- Gull

- Það sem ég myndi ekki mæla með

- Fjárhagslegt öryggi við erfiðar aðstæður: skilvirk og skiljanleg áætlun

- Spurningar um fjármálalæsi um lán

- MIKILVÆGT! Reglur sem ég fer eftir í öllum óljósum aðstæðum!

- Handbært fé

- Framboð á vatni og mat í nokkra daga

- Fullur tankur af bensíni, hlaðinn rafmagnsbanki – vasaljós – sími…

- “Viðvörunartaska”

- Söfnunarstöð og símar

- Engar birgðir í eitt ár

- Funda, crypto og annað bull

Hvað er fjármálalæsi í flóknum og einföldum orðum

Byrjum. Fjármálalæsi er eins og Amur-tígrisdýrið, margir hafa heyrt, sumir hafa séð á myndum og enn færri hafa hist í eigin persónu. Hvað er þá fjármálalæsi? Hér er skilgreiningin sem VIKI gefur:

Fjármálalæsi um áætlanagerð, fjárfestingar og vöxt.

Hvaða mál leysir einstaklingur þegar hann lærir fjármálalæsi?

Svolítið leiðinleg en gagnleg kenning um fjármálalæsi. Ef þú ert of latur til að lesa skulum við fara beint í hagnýt ráð, kennslustundir og þjálfun í fjármálalæsi frá opexbot. Fjármálalæsi er ein af lykilfærnunum sem þarf í heiminum í dag til að stjórna fjármálum þínum á farsælan hátt og tryggja langtíma fjármálastöðugleika. Þetta hugtak vísar til getu einstaklings til að skilja og beita þekkingu um fjármálagerninga, fjárfestingar, fjárhagsáætlunargerð, skuldastýringu og áætlanagerð um fjárhagsleg markmið. Einn af meginþáttum fjármálalæsis er hæfileikinn til að stjórna tekjum þínum og útgjöldum á áhrifaríkan hátt.. Þetta felur í sér að þróa og fylgja fjárhagsáætlun, greina fjárhagsstöðu, skipuleggja og hafa eftirlit með útgjöldum. Fjárhagslega læsir einstaklingar skilja vel hvaða útgjöld eru nauðsynleg og hverjum er hægt að fresta til framtíðar. Mikilvægur hluti af fjármálalæsi er einnig hæfileikinn til að fjárfesta peningana þína á réttan hátt . Fjármálalæsi fólk leitast við að skilja ýmsa fjármálagerninga, áhættu og fjárfestingarávöxtun til að hámarka hagnað sinn og lágmarka hugsanlegt tap. Þeir taka upplýstar fjárhagslegar ákvarðanir byggðar á upplýsingum og greiningu.

Af hverju ertu fátækur – sálfræði, úrræði og venjur

Hvernig á að verða fjárhagslega læs: safn af lærdómum frá opexbot

Kennsla í fjármálalæsi í boði fyrir börn, skólafólk, nemendur og eftirlaunaþega. Hefjum fræðsludagskrána með bréfi frá venjulegum lesanda okkar.

Frá barnæsku er okkur kennt að lifa í rassinum

Góðan daginn, stjórnendur. Leyfðu mér að byrja á því að mörgum okkar var ekki kennt fjármálalæsi. Þeir kenndu ýmislegt í skólanum, en það var ekkert um hvernig ætti ekki að verða betlari. Þetta snerist um hvernig allir ættu að vera sem einn: læra vel, mæta í macrame klúbb og fara á hreinsunardaga. Hefur þú einhvern tíma velt því fyrir þér hvers vegna það eru svona margir farsælir í framtíðinni meðal C-nema? Já, frá barnæsku hrækja þeir á umgjörð og venjur. Þeir taka áhættu og fara sínar eigin leiðir. Foreldrar ráða því hvaða háskóla eigi að fara í og hvaða starfsgrein eigi að læra. Mamma er læknir. Það þýðir að þú ættir líka að fara í læknisfræði. Og það skiptir ekki máli að hagsmunir þínir liggja á öðrum vettvangi. Þeir brutu mig, drógu úr löngun minni til sjálfsframkvæmda og stálu 5 árum af lífi mínu. Okkur er kennt að vera skammsýn.

Þjálfunarkerfið sjálft er ósveigjanlegt

Ólíkt til dæmis ísraelskum skóla þar sem hver nemandi velur sér viðfangsefni sem hann hefur áhuga á að ná tökum á. Og við þjáumst vegna ónýtrar skorpu í 5 ár. Ég hef til dæmis ekki hugmynd um hvar prófskírteinið mitt er. Næst – óásætt vinna frá launum til launaseðla. Engar óbeinar tekjur. Vítahringur sem erfitt er að rjúfa: 5/8 vinna, lán, orku- og peningaleysi, skuldir, vinna við að greiða niður skuldir. Ríkið er að þvinga okkur lán á allan mögulegan hátt. Skuldabyrði íbúa Rússlands er nálægt 50%. Annar hver maður er fastur.

Við spörum líka í gegnum rassinn

Íbúðin er ódýrari – það eru örugglega framkvæmdir fyrir utan gluggann. Taugaáfall, svefnlausar nætur, skortur á orku til að gera eitthvað á morgnana. Ódýr skyndibita – eitrun og apótek. Týnd heilsu, tíma, peninga.

Sparnaður snýst ekki um að taka það versta úr lífinu. Þetta snýst um að neita sjálfum þér um það versta í dag, svo að eftir 5 ár afneitir þú sjálfum þér ekki það besta.

Skipta um starf. Lærðu það sem þig dreymdi um sem barn. Hættu öðru starfi þínu og það eru allt að 30% þeirra í Rússlandi til að losa um tíma til að bæta þig. Fjárfestu 2 þúsund rúblur í hlutabréfum. Í næsta mánuði 4 þús. Þetta eru hækkandi upphæðir. Og með tímanum mun fjárhagslegur púði myndast. Og hvað getur gefið meira sjálfstraust ef ekki traustur reikningur á korti eða miðlarareikningi? Ekki hafa niðurlægjandi frí um helgar. Nýttu þér frítíma þinn sem best! Ekki gefa neitt af tækifærum sem verða á vegi þínum. Allir eiga þá.

Það versta sem getur gerst er að vera í rassgatinu að eilífu og senda börnin þín á sömu braut í lífinu. Notaðu sömu stillingar og reglur.

Ég bæti við sjálfur: Okkur var í raun kennt að lifa í rassinum frá barnæsku, en það er ekki nauðsynlegt að eyða öllu lífi okkar í það. Krefjast af sjálfum þér eins og af konungi og af þeim sem eru í kringum þig eins og af þrælum. Ég fagna því að ég sé að koma uppljómun til fjöldans. Fjármálalæsi landsmanna fer minnkandi ár frá ári, leiðréttum þetta með sverði þekkingar opexbota. Niðurstaða könnunarinnar er hvort þú telur þig vera fjárhagslega læsan mann sem hlutfall af heildarfjölda:

Spurningar um fjármálalæsi um viðhorf til peninga

Betlarar biðja um að fátækt þeirra sé tryggð

Hefur þú einhvern tíma velt því fyrir þér hvers vegna þeir ríku verða ríkari á meðan þeir fátæku geta ekki flúið hringiðu fátæktar? Ein af ástæðunum var útskýrð af Richard Thaler og hann kallaði það „fyrstu auðlegðaráhrifin“. Ef þér líkar við langar sögur í skólanum skaltu skoða bókina „Grundvallarhugmyndir fjármálaheimsins“. Þróun“: Peter Bernstein. Fyrir þá sem hafa gaman af stuttum endursögnum mun ég segja kjarnann. Richard Thaler gerði tilraun til að prófa skort á óbreytilegri hugsun í fjármálum. Hann bauð hópi nemenda að ímynda sér að hver þeirra vann $30. Þá eru tveir kostir í boði: henda mynt og, eftir því hvort það kemur upp haus eða skott, fá meira eða gefa 9,00. Eða ekki fletta myntinni yfirleitt. 70% þátttakenda ákváðu að henda mynt.

Hefur þú einhvern tíma velt því fyrir þér hvers vegna þeir ríku verða ríkari á meðan þeir fátæku geta ekki flúið hringiðu fátæktar? Ein af ástæðunum var útskýrð af Richard Thaler og hann kallaði það „fyrstu auðlegðaráhrifin“. Ef þér líkar við langar sögur í skólanum skaltu skoða bókina „Grundvallarhugmyndir fjármálaheimsins“. Þróun“: Peter Bernstein. Fyrir þá sem hafa gaman af stuttum endursögnum mun ég segja kjarnann. Richard Thaler gerði tilraun til að prófa skort á óbreytilegri hugsun í fjármálum. Hann bauð hópi nemenda að ímynda sér að hver þeirra vann $30. Þá eru tveir kostir í boði: henda mynt og, eftir því hvort það kemur upp haus eða skott, fá meira eða gefa 9,00. Eða ekki fletta myntinni yfirleitt. 70% þátttakenda ákváðu að henda mynt.

Daginn eftir kynnti Thaler nemendum þessa stöðu. Stofnfé þeirra er núll og veldu einn af eftirfarandi valkostum: kastaðu mynt og fáðu $39 ef það lendir á hausnum, eða $21 ef það lendir á hala. Eða ekki gefast upp og þú ert tryggð að fá $30. Aðeins 43% nemenda samþykktu að hætta að kasta, hinir vildu tryggðan sigur.

Daginn eftir kynnti Thaler nemendum þessa stöðu. Stofnfé þeirra er núll og veldu einn af eftirfarandi valkostum: kastaðu mynt og fáðu $39 ef það lendir á hausnum, eða $21 ef það lendir á hala. Eða ekki gefast upp og þú ert tryggð að fá $30. Aðeins 43% nemenda samþykktu að hætta að kasta, hinir vildu tryggðan sigur.

Málið er að lokaniðurstaðan er SAMMA .Hvort sem þú byrjar með $30 eða frá núlli, þá eru líklegir vinningar í hvert skipti í mótsögn við tryggða upphæðina. Nemendur sýna hins vegar mismunandi óskir og sýna þar með skort á óbreytileika. Thaler kallaði þetta misræmi „fyrstu auðlegðaráhrifin“. Ef þú ert með peninga í vasanum hefurðu tilhneigingu til að taka áhættu. Ef það er tómt, þá viltu frekar taka 30 USD með tryggingu, frekar en að spila á hættu að fá 21 USD. Og þetta er ekki abstrakt. Í hinum raunverulega heimi skipta þessi áhrif ekki litlu máli. Og ekki bara í fjármálageiranum.

Málið er að lokaniðurstaðan er SAMMA .Hvort sem þú byrjar með $30 eða frá núlli, þá eru líklegir vinningar í hvert skipti í mótsögn við tryggða upphæðina. Nemendur sýna hins vegar mismunandi óskir og sýna þar með skort á óbreytileika. Thaler kallaði þetta misræmi „fyrstu auðlegðaráhrifin“. Ef þú ert með peninga í vasanum hefurðu tilhneigingu til að taka áhættu. Ef það er tómt, þá viltu frekar taka 30 USD með tryggingu, frekar en að spila á hættu að fá 21 USD. Og þetta er ekki abstrakt. Í hinum raunverulega heimi skipta þessi áhrif ekki litlu máli. Og ekki bara í fjármálageiranum.

Fyrir fátæka er stöðug langtímafátækt nær en „hættan“ á að verða ríkur, en einnig möguleikinn á að tapa eyri. Það er sterkari vilji til að varðveita frekar en að auka, þó með vissri áhættu. Þetta er andstætt rökfræði, en ótti sefur ekki.

En ekki er allt svo vonlaust. Meðvitund um vandamálið er helmingur lausnar þess. Ef þú lítur á það edrú, þá er þetta ekki einu sinni vandamál, heldur eiginleiki hugsunar. Það er út frá þessum gervi ramma sem við þurfum að brjótast út.

Fimm fjárhagsleg markmið til að setja og ná fyrir 40 ára aldur

Auka fjármálastöðugleika

Til að forðast að týna þér í skuldum og láta peningana þína vinna fyrir þig en ekki öfugt, ættir þú að eyða tíma í að læra um fjármálalæsi.

Búðu til varasjóð/fjárhagspúða

Flestir fjármálasérfræðingar benda til þess að neyðarsjóðurinn þinn eigi að standa undir að minnsta kosti 3 mánaða framfærslukostnaði. Svartir álftir fljúga stundum í pörum.

Búðu til áskorun fyrir sjálfan þig og náðu árangri

Á 1 milljón í vasapening. Lestu 1 bók um fjármál á viku í eitt ár. Hættu að reykja…Já, já, þetta snýst ekki bara um heilsu, heldur líka um fjármál.

Fáðu þína eigin fasteign, bíl, heimsóttu fjarlægar eyjar, fljúgðu á Sting tónleika, keyptu mops

Eftir að hafa náð fjárhagslegri vellíðan, gerðu draum þinn að veruleika. Eyddu hluta af sparnaðinum sem þú færð í vinnu eða viðskiptum. Þetta er eina leiðin sem heilinn skilur að allt er ekki til einskis. Það er gott að endurfjárfesta allt í nýjum verkefnum, hlutabréfum, viðskiptum. En þú þarft líka að þóknast sjálfum þér.

Búðu til lista yfir hluti sem gera þig virkilega hamingjusaman

Tölfræði sýnir að ekki eru allir margmilljónamæringar ánægðir. Sumt endaði mjög dapurlega. Þú getur átt alla peninga í heiminum og farsælan feril en samt verið óhamingjusamur. Peningar eru bara tæki. Og allir hafa sinn eigin lista yfir hamingju. Skrifaðu það niður og flýttu þér.

Þau borga lítið – eiginkonan nöldrar, mæðgurnar pressa, bankinn hringir, barnið grætur

Meirihluti Rússa (77% svarenda) er ekki ánægður með núverandi starf sitt einmitt vegna lágs launastigs. Ekki stjórnun, ekki vaxtarhorfur, heldur tekjur. Lítum á vinnu eins og medalíu, þar sem á hvorri hlið eru tvær leiðir til að leysa vandamál lágtekju.

Fyrsta hlið: auka virkar tekjur

Hér eru eftirfarandi leiðir: – Að hækka laun þín með stöðuhækkun, með viðbótarverkefnum eða með árangri. Hver aðferð krefst undirbúningsvinnu. Þú færð ekki bara stöðuhækkun – þú þarft að þróa hæfileika eða vera ættingi. Þú þarft að taka að þér fleiri verkefni ef þau klára þig ekki. En það eru ekki allir yfirmenn sem hafa áhuga á niðurstöðunni. — Er að leita að vinnu í svipaða átt, en með meiri tekjur. HeadHunter í höndum/lyklum.

Önnur hlið: búa til óbeinar tekjur

Með núverandi launum og án heildarsparnaðar á öllu. Og það er hægt. Þú þarft bara að bregðast smám saman til að brenna ekki út og brenna út. Flýti er aðeins gott til að veiða flær. Fjárfestu ekki meira en 15% af virkum tekjum þínum í fjárfestingar og viðskipti. Settu saman hlutabréfa-/skuldabréfasafn með litla áhættu. Það er þess virði að eiga viðskipti með lítið innlán. Dave Ramsey: „Fjárhagslegir sigurvegarar hlaupa ekki spretthlaup, þeir hlaupa maraþon. Þeir eru ekkert að flýta sér. Þeir gera það smám saman.”

70/30 reglan í fjármálum

Hinir ríku eyða minna í lúxus (Bill Gates er dæmi um þetta). Ríkt fólk verður ríkara og fátækt fólk fátækara. Ríkur einstaklingur sem vinnur lottóið fjárfestir; fátækur maður er líklegur til að endar með ekkert aftur. 70% af fjárhagslegum árangri veltur á réttum eyðsluvenjum og aðeins 30% af réttum fjárfestingarvenjum.Berum saman tvo einstaklinga sem fjárfesta $500 á mánuði og fá báðir óvænta eingreiðslu upp á $100.000 sem arf. Sá fyrsti heldur áfram að fjárfesta $500 á mánuði og tekur Land Cruiser fyrir $100 þúsund, en sá seinni fjárfestir $100 þúsund og $500 mánaðarlega. Eftir 30 ár mun sá fyrsti hafa um $588.000. Og sá seinni myndi hafa $1.350.000 í peningum í dag… munur upp á 750 þúsund að raungildi vegna réttrar neyslumenningar og meira en 1 milljón ef við tökum ekki tillit til verðbólgu!

Spurningar um fjármálalæsi um fjárhagsáætlanir og loftpúða

Sparaðu, vernda og auka fjárhag þinn núna

Ég rakst á tölfræði: árið 2023 fóru 75% Rússa að spara útgjöld. 13% sparnaður í veitingum, 12% í fríi, matur – 9%, föt, skór – 9%, snyrtistofur – 8%. Hvað annað getur þú gert fljótt fyrir fjárhagslega vellíðan? Veldu og bregðast við.

Losaðu þig við “lítil” útgjöld

Kaffihús? Leigubílaferðir? Skyndibiti? Hver hlutur hefur arðbæran og gagnlegan valkost. Reiðhjól er frábært ferðamáti. Hratt, ókeypis, frábært! Reiknaðu kostnað við að kaupa eða leigja vespu/hjól. Og ef á lánsfé, hversu mikið mun það borga sig? Ekki endilega nýtt. Hugsarðu jafnvel um þetta? Að taka eftir slíkum upplýsingum mun nú þegar færa þig miklu nær fjárhagslegum markmiðum þínum.

Taktu saman eyðslu á kortum

Eftirstöðvarnar eru sjálfkrafa færðar í innborgun á vöxtum.

Búðu til innkaupalista „á ströndinni“

„Settu tollana í gegnum sigtið“

Samskipti, internet, greidd áskrift. Slökktu á óþarfa áskriftum í símanum þínum og sjónvarpinu.

Ekki hunsa bónusforrit og endurgreiðslu

Næstum allar búðir bjóða viðskiptavinum afslátt. Ekki vera latur að komast að þeim.

Byrjaðu að fjárfesta í framtíðinni núna

Í menntun, þekkingu, hlutum. Í stað félagslegra neta og sjónvarps, lestu bók, kynntu þér gagnlegar upplýsingar, opnaðu miðlunarreikning, lærðu nýja færni.

Byrjaðu að búa til óbeinar tekjur

Þú getur fjárfest á bilinu 1-5 þúsund rúblur í hlutabréfum í sumum „ bláum flísum “ með góða vaxtarmöguleika og arð.

Finndu út hvað skattaafsláttur er, kannski átt þú rétt á honum?

Bæta fjármálalæsi

Þín, ástvinir þínir og börnin þín.

Það eru tvær leiðir til að bæta fjárhagsstöðu þína: eyða minna eða græða meira. Og það er jafnvel betra að sameina.

Spurningar um fjármálalæsi um fjárfestingar og sparnað

Fjárfestingar ættu að virka fyrir þig, ekki þú vinnur í þágu fjárfestinga

Af hverju þarf einstaklingur persónulega fjárfestingaráætlun? Eins og ég sé það, til þess að skapa sem best jafnvægi á milli fjárhagsstöðu í dag og framtíð. Og fjárfestingaráætlunina þarf að byggja upp skynsamlega og persónulega til að passa við sálargerð þína. Til að gera þér persónulega þægilegt! Tvær öfgar sem þú ættir ekki að fara í.

Ótal demöntum í steinhellum

Fjárfesting er ekki markmið í sjálfu sér, heldur leið til að lifa hágæða lífi á aldri þegar hugsunarhraði og líkamleg hæfileiki gerir þér ekki kleift að vinna sér inn peninga með virkum aðferðum.

En þetta er ekki ástæða til að lifa illa í augnablikinu, fresta öllu því besta fyrir skilyrta elli. Fjárfesting ætti að vera þægileg og sanngjörn.

Annars verður þetta eins og í sögunni: „Eplin hafa verið uppskorin. Eiginkonan skipaði að borða eplin sem voru farin að rotna svo þau færu ekki til spillis. Á meðan rotnu eplin eru borðuð byrja þau góðu að rotna. Á endanum borðuðu þeir bara hina rotnu.“ Þú þarft að lifa hér og nú. En það er að lifa, en ekki að brenna brjálæðislega.

Hann borðaði, gekk og skemmti sér, en fjárfesti ekki í sjálfum sér

En að lifa einn dag í einu er brjálæði. Og við þurfum að hugsa um framtíðina í dag, á meðan við höfum enn tækifæri. Ekki drekka 10 bjórflöskur, ekki borða 10 pylsur, ekki kaupa flottan snjallsíma. Þetta snýst ekki um takmarkanir. Og um snjallar fjárfestingar. Það er dæmisaga Krylovs „Drekaflugan og maurinn“ um eyðslumenn og brennara. Ég mæli með að lesa hana ekki aðeins fyrir börn. „The Jumping Dragonfly söng rautt sumar; Ég hafði ekki tíma til að líta til baka þegar veturinn kom í augun á mér. Hinn hreini akur er dáinn; Bjartir dagar eru ekki lengur því undir hverju laufblaði voru bæði borð og hús tilbúið. Allt hefur liðið: með köldum vetri, Þörfin, hungrið kemur…“

Allir hafa sitt eigið jafnvægi

Það er til fólk sem hefur gaman af því að hamstra. Fyrir vikið geta þeir auðveldlega sparað og fjárfest. Það er annar flokkur, þeir sem njóta þess sem þeir eyða. Það er erfitt fyrir þá að bjarga. Þeir fjárfesta sig í tilfinningum og hver hefur rétt til að kenna þeim um?

Fjármálalæsi er 20% þekking á verkfærum og aðferðum og 80% hæfni til að skilja sjálfan þig, langanir þínar og þarfir núna og til lengri tíma litið.

Hvar á að fjárfesta skynsamlega og án tauga í kreppu – áhuginn mun segja þér

Hvernig á að vinna bug á verðbólgu – lengra komandi lexía um fjármálalæsi frá opexbota. Það er erfitt að fara fram úr verðbólgu, en við skulum reyna. Eða að minnsta kosti jafna. Já, þannig að það er tiltölulega öruggt. Þannig að verðbólga í lok árs 2022 var 12%.

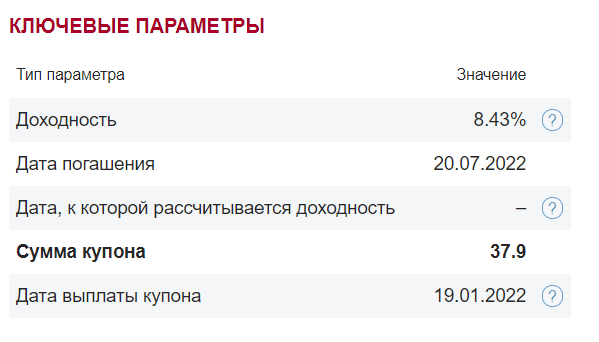

Skuldabréf

10-14% ávöxtun. Það eru valkostir þar sem áhættan verður í meðallagi. Hann útskýrði hvers vegna það er betra að fjárfesta í skuldabréfum en að fara með peninga í bankann. Ég mun ekki endurtaka mig.

” Blue chips ” – hlutabréf í fyrsta flokki Rússlands

Til lengri tíma litið vaxa mörg fyrirtæki jafnt og þétt. Vaxtarleiðtogar ársins Sber +92%; MTS +40%; NOVATEK + 25%; Tatneft +9%. Nánari upplýsingar hér . Og háu dívurnar borga. Í ár hafa dívurnar greitt, eða munu borga, Sberbank, Beluga Group, NOVATEK og fleiri. En það eru líka mótdæmi: haust. Fjölbreytni er nauðsynleg. Að byggja upp eignasafn skynsamlega er erfitt verkefni fyrir byrjendur. Ef þú hefur ekki tíma til að átta þig á því, þá:

Verðbréfasjóðir og ETFs – tilbúin eignasöfn

Gerir þér kleift að fjárfesta lítið magn. Til dæmis, með því að kaupa hlut í verðbréfafjárfestingarsjóði sem tengist Moscow Exchange vísitölunni, fjárfestir þú strax í öllum hlutabréfum leiðandi rússneskra fyrirtækja. Bónus: mikið úrval, áreiðanleiki, skattaafsláttur. Arðsemi getur verið allt að 20-30% á ári. Upplýsingar eru aðgengilegar almenningi.

Gull

13,26% ávöxtun á síðasta ári. Vinnandi valkostur fyrir langtímafjárfestingar. Í áranna rás hækkar verð á góðmálmum aðeins og á krepputímum hraðar vöxturinn. Jæja, að selja/skipta á gulli hjálpar þér að lifa af í erfiðum aðstæðum.

Það sem ég myndi ekki mæla með

- Innborgun . 8-10% á ári. Verðbólgan mun sigra. Sem stendur eru engar innstæður í Rússlandi sem myndu fara fram úr verðbólgu í prósentum talið. Og bankakreppunni hefur ekki verið hætt. Dummy hylki er einnig að finna í Rússlandi.

- Reiðufé . 0% á ári. Peningar verða að virka. Undir dýnunni er reiðufé fellt af verðbólgu á hverjum degi. Og börn, óvænt og bráðnauðsynleg „löngun“, eða þjófar geta líka „gúfað“ þeim. Það ætti að vera reiðufé, en sem fjárhagslegur púði sem þú getur strax nálgast.

- Fasteign er stöðugleiki. Fasteignafjárfesting er eitt öruggasta tækið sem völ er á í dag. En ekki fyrir neitt fjármagn.

https://youtu.be/0MRATvTlwPI?si=LQ2KHJyuHVkQwUuj

Fjárhagslegt öryggi við erfiðar aðstæður: skilvirk og skiljanleg áætlun

- Loftpúði . Öryggi er ekki fjárhagslegt, heldur fjölskyldu. Við snertum það ekki, aðeins í þeim tilvikum þegar við getum ekki ekki snert það.

- Fjárhagslegt öryggisnet . Hluti af peningunum ætti alltaf að vera í skyndiminni til að hægt sé að kaupa aftur niðurdráttinn.

- Verð getur lækkað ekki aðeins í núll, heldur einnig í mínus . Við notum púðann í pörtum til að bíta ekki í olnbogana þegar bréfin falla um helming, eftir að þau hafa þegar fallið um helming.

- Engar skyndilegar hreyfingar . Oft koma allir svartir álftir á óviðskiptatímum. Og ef það er viðskipti, þá loka uppboðunum mjög fljótt. Þess vegna, ef þú ert að fjárfesta til langs tíma, ættir þú aðeins að hætta í hlutabréfum sem síðasta úrræði. Þú munt skilja hvenær, en líklega munt þú kjósa að kaupa meira og meðaltal stöðunnar.

- Það er þannig stefna að fjármálapúðinn liggur í stuttum skuldabréfum . Og þú kaupir bara meira einu sinni á 3-6 mánaða fresti. Þetta gerir það mögulegt að gera ekki óþarfa hreyfingar eða koma inn á betri kjörum.

- Ekki gleyma að nota tölfræðiþjónustuna til að skoða þóknunarkostnað hjá Tinkoff . Það er mjög edrú af óþarfa aðgerðum. Annars skaltu nota framtíðarsamninga, loka viðskiptum þínum á nóttunni og sofa vel.

Hvar er hægt að fjárfesta litla upphæð: fjárfesta 10.000, 20.000, 30.000 rúblur

Spurningar um fjármálalæsi um lán

Áður en þú tekur lán: metið áhættuna, ávinninginn og getu þína

MIKILVÆGT! Reglur sem ég fer eftir í öllum óljósum aðstæðum!

Stöðvaðu og hugsaðu um hvaða aðgerðir þú getur gert núna til að forðast að lenda í vandræðum í náinni eða fjarlægri framtíð og bæta stöðu þína. Gættu að sálarlífinu þínu, ekki fylgjast með internetauðlindum á hverri mínútu. Upplýsingahljóð stíflar aðeins heilann og truflar fullnægjandi hugsun. Ekki svíkja börnin þín. Staðan mun enda, meiðslin verða áfram.

Handbært fé

Snertilausar greiðslur á tuttugustu og fyrstu öld – allt er frábært. En þeir munu ekki hjálpa þér að kaupa notaðar vörur eða borga fyrir leigubíl í ókunnri borg á kvöldin þegar kortið þitt er skyndilega ekki samþykkt. En ekki taka allt af spilunum heldur. Of mikið reiðufé í vösunum við slíkar aðstæður er heldur ekki gott.

Framboð á vatni og mat í nokkra daga

Aðstæður geta komið upp þegar þú vilt ekki fara út úr húsi. Og heimsending frá dyrum mun ekki virka. Við tökum út morgunkorn, niðursuðuvörur og tilbúinn mat úr frystinum og sitjum heima, örugg.

Fullur tankur af bensíni, hlaðinn rafmagnsbanki – vasaljós – sími…

Ef það eru staðir þar sem þú getur safnað orku, þá er betra að gera þetta fyrirfram. Og ekki vegna þess að þessi orka verði ekki til staðar síðar, heldur þannig að hún verði til staðar þegar allir fara allt í einu að safna henni. Sérhver svið lífs okkar byggist á jafnvægi. Minnsta ójafnvægi ofhleður kerfið, biðraðir og spenna hefjast og það er ekki lengur nóg fyrir alla. Á þessum tíma situr maður bara heima og fylgist með því sem er að gerast þar til allt er komið í eðlilegt horf.

“Viðvörunartaska”

Það þarf að innihalda: skjöl, peninga, sjúkrakassa, vatnsbirgðir og mat í þrjá daga, barnamatur, ef þörf krefur. Ef þú þarft brýn að yfirgefa heimili þitt og þú getur náð í eitt, hvað verður það?

Söfnunarstöð og símar

Satt að segja er ég ekki alveg búinn að átta mig á þessu sjálfur. En ég veit að foreldrar mínir og eiginkona kunna símanúmerið mitt utanbókar. Þegar barnið verður stórt mun það líka vita nákvæmlega heimilisfangið, símanúmerið + miða með þessu í fötunum.

Engar birgðir í eitt ár

Þegar áhlaupið byrjar byrja allir að raka allt sem þeir sjá úr hillunum. Þú getur ekki byrgð allt þitt líf. Framboðið þarf að hámarki í viku þar til staðan skýrist og allt fer í eðlilegt horf. Og það er mikilvægt þegar staðan skýrist, til dæmis kemur í ljós að ekkert af þessu var gagnlegt. Það ætti að vera hugsun: “það er gott að allt þetta er ekki gagnlegt núna, það mun ekki fara til spillis, ég er frábær,” en ekki: “Omg! Jæja, það var nauðsynlegt að kaupa allt þetta í þoku og hvar á að setja þetta allt.“

Funda, crypto og annað bull

Það dýrmætasta er líf og heilsa fjölskyldunnar. Allt annað er beita. Jæja, það er ljóst að þeir sem voru í erlendri mynt eru nú rólegri. Ef markaðurinn fellur, kauptu hann þá aftur. Ef hann verður stór…af hverju ætti hann að stækka núna? Ekki kaupa rúblur fyrir 120, ekki uppfæra miðlarareikninginn þinn á hverri mínútu. Að draga ályktun af öllu sem skrifað er: ef mannfjöldi er á hlaupum einhvers staðar, þá væri gott að gera ráð fyrir því fyrirfram og vera þar degi fyrr. Þetta er eins og að mæta í vinnuna fimmtán mínútum fyrir umferðarteppur. Já, þetta er um klukkutíma fyrr en allir aðrir, en þetta er heill vinnutími í stað þess að standa í umferðarteppu og brenna taugum og bensíni. Farðu vel með þig!