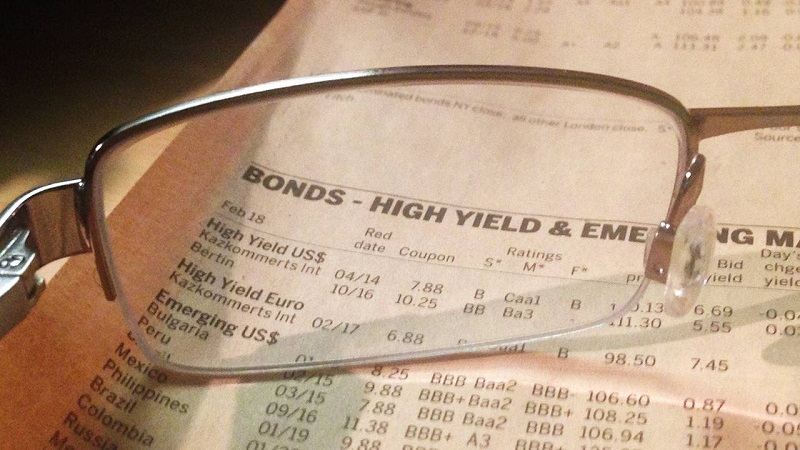

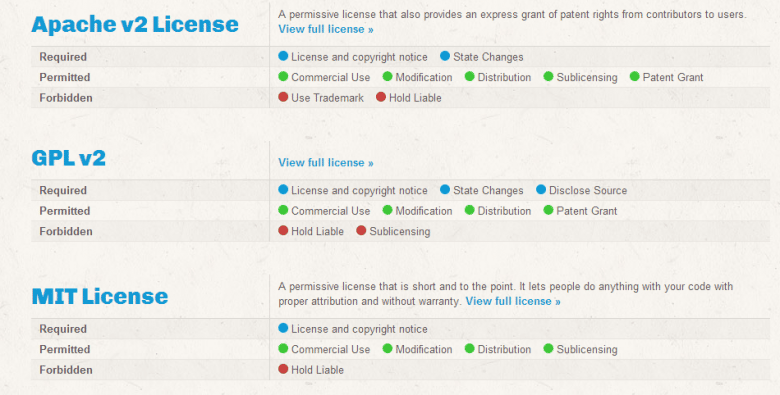

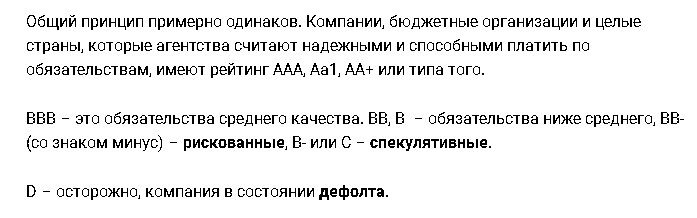

السندات غير المرغوب فيها (السندات عالية العائد ، السندات غير الاستثمارية ، السندات المضاربة ، السندات غير المرغوب فيها) هي أوراق مالية مضاربة ذات تصنيف ائتماني منخفض للغاية. تتميز بسمعة مالية سلبية ومخاطر عالية. ومع ذلك ، فهذه أداة مربحة للغاية ، حيث يتيح لك التداول بها جني أرباح كبيرة. يتم إصدار السندات بأسعار فائدة عالية ، مما يجذب رواد الأعمال الذين يرغبون في شراء شركاتهم التي توشك على الإفلاس.

كيف بدأ تاريخ سوق السندات غير المرغوب فيها

بدأ تاريخ سوق السندات غير المرغوب فيها في السبعينيات من القرن العشرين. أجرى مايكل ميلكن بحثًا تحليليًا على الأوراق المالية غير المصنفة. لقد كان قادرًا على إثبات أن بناء محفظة متنوعة من السندات منخفضة الدرجة هو أكثر ربحية على المدى الطويل من الأدوات عالية التصنيف. ومع ذلك ، في هذه الحالة ، يزداد احتمال التخلف عن السداد بشكل كبير. حدد مايكل ميلكن الطبيعة الدورية للسوق ، والتي تتكون من تراجعات دورية في الأوراق المالية الآمنة ، وفي هذا الوقت يبدأ صعود السندات غير المرغوب فيها.

- الملائكة الساقطة – الشركات التي كانت تتمتع في السابق بتصنيف عالٍ ، لكنها واجهت الآن بعض الصعوبات ؛

- النجوم الصاعدة – الشركات الناشئة ذات الأصول الصغيرة والقوة المالية غير الكافية ، والتي تتمتع بتصنيف منخفض ؛

- الشركات ذات الديون المرتفعة هي شركات مفلسة عمليا أو تم الاستحواذ عليها بالفعل مع ديون ضخمة ؛

- الشركات كثيفة رأس المال هي الشركات التي ليس لديها رأس مال كاف أو مؤسسات غير قادرة على الحصول على قروض ، وكذلك تلك التي ترغب في جذب المستثمرين من بين الأفراد والكيانات القانونية.

كيف تستثمر في السندات غير المرغوب فيها بالطريقة الصحيحة

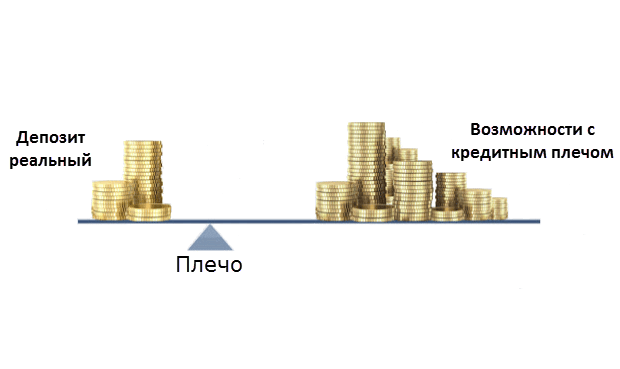

قبل الاستثمار في هذه الأداة ، من الضروري حساب مدى ملاءمتها وتحليل المخاطر الحالية. في البداية ، يتم تحليل السوق لدراسة تاريخ الشركات المصدرة. يتم إجراء بحث السوق للحصول على فكرة عن النشاط الاقتصادي الحالي والعوامل الأخرى التي تؤثر على ملاءة الشركات. ستحتاج إلى الاهتمام بتنويع الاستثمار وشراء الأوراق المالية من عدة جهات إصدار. بناءً على التحليل الذي تم إجراؤه ، يتم تنفيذ توقعات طويلة الأجل لأسعار الفائدة وديناميكيات تغييرها. تتميز ربحية الأداة وسلوكها في السوق بعدد من الميزات:

- الاستخدام النشط لالتزامات الديون في السوق مع ربحية تتجاوز ربح أصول التصنيف ؛

- لا تؤثر الزيادة أو النقصان في سعر الفائدة على سعر الأداة ، وهو ما لا يمكن قوله عن التزامات الدين العادية. ويرجع ذلك إلى قصر فترة الاستحقاق والعائد المرتفع على الأصل ؛

- الربحية على السندات غير المرغوب فيها تعتمد بشكل مباشر على الوضع في الاقتصاد.

كيف تختار المصدر

يوصي المستثمرون بالاستثمار في السندات غير المرغوب فيها بما لا يزيد عن ربع المدخرات. لتقليل المخاطر ، يجب ألا تزيد حصة المُصدر الواحد في المحفظة عن 5٪. نادرًا ما يستثمر المستثمرون المتمرسون في هذا النوع من الأصول أكثر من 10٪ من أموالهم المتداولة. عند اختيار السندات للشراء ، من الضروري دراسة أنشطة المُصدر ، على وجه الخصوص ، ومعرفة ما إذا كان لديه التزامات أوراق مالية وديون أخرى. إنهم ينتبهون للديون العامة للشركة والمبلغ الإجمالي لعبء الدين ، الأمر الذي يحدد إمكانية إعادة الإقراض في حالة تزداد فيها مخاطر التخلف عن السداد. يتم أيضًا أخذ آفاق العمل الذي ترتبط به الشركة في الاعتبار. من المرجح أن يساعد احتمال فكرة العمل الشركة على التسوية مع دائنيها.